Книги и образовательные ресурсы по алгоритмической торговле

Алгоритмическая торговля — интересная область, которая позволяет ИТ-специалистам применить свои технические знания на фондовом рынке и извлечь из этого ту или иную выгоду. В нашем блоге мы неоднократно рассматривали различные темы, связанные с созданием торговых роботов, но недостаточно внимания уделяли теоретическим вопросам, с которыми сталкиваются начинающие трейдеры.

В нашем сегодняшнем материале — подборка книг, которые помогут лучше подготовиться к началу работы на фондовом рынке и написанию механических торговых систем. Для достижения наибольшей эффективности материала, мы приводим советы экспертов, которые занимаются алгоритмической торговлей на российском и зарубежных фондовых рынках.

Майкл Халлс-Мур, эксперт по Quantitative trading (цитата из поста в блоге)

Я считаю, что прежде чем человек поймет базовые понятия торговли на биржи и алгоритмической торговли, стоит избегать погружения в сложную математику.

- Quantitative Trading, Ernest Chan — в этой книге подробно описывается процесс создания «ритейловой» торговой системы (то есть принадлежащей частному лицу, а не, скажем, фонду — прим. перев.) с помощью MatLab или Excel. После прочтения книги у начинающего трейдера возникает ощущение реальности решения задачи заработка на рынке с помощью создания специальных программ. Работа Эрнеста Чана — хороший гид по тому, как устроена алгоритмическая торговля, и позволяет усвоить самые базовые понятия вроде «торговой модели», «риск-менеджмента» и так далее.

- Inside the Black Box, Rishi K. Narang — в этой книге в подробностях рассказано о том, как работают хеджевые фонды в области quantitative trading. Изначально книга нацелена на инвесторов, которые сомневаются, инвестировать ли свои финансы в такой «черный ящик». Несмотря на кажущуюся нерелевантность для частного алгоритмического торговца, в работе представлен исчерпывающий материал о том, как должна работать «правильная» торговая система.

- Algorithmic Trading & DMA, Barry Johnson — автор книги Барри Джонсон работает разработчиком торгового программного обеспечения в инвестиционном банке. С помощью данной книги частные торговцы могут лучше понять, как работают биржи, и усвоить «рыночную микроструктуру» — все это позволяет повысить эффективность собственных торговых стратегий. Читается тяжело, но того стоит.

После усвоения базовых понятий, необходимо переходить к разработке торговых стратегий. В наше время найти стратегию не особенно сложно, но ее эффективность будет зависеть в том числе и от личностных характеристик трейдера, поэтому необходимо постоянно пробовать новые стратегии и тестировать их на исторических данных. В следующих книгах как раз обсуждаются вопросы создания торговых движков и связанные с этим сложности:

- Algorithmic Trading, Ernest Chan — вторая книга доктора Чана. В своей первой книге он касался тем рыночных импульсов, теории движения цены к среднему значению (mean reversion), а также привел некоторые высокочастотные стратегии.

Во второй книге эти темы развиты глубже, представлено большое количество информации по имплементации стратегий с большей математической сложностью. Для написания торговых систем используется MatLab, но код может быть легко модифицирован на C++, Python или R.

Во второй книге эти темы развиты глубже, представлено большое количество информации по имплементации стратегий с большей математической сложностью. Для написания торговых систем используется MatLab, но код может быть легко модифицирован на C++, Python или R. - Trading and Exchanges, Larry Harris — основной темой книги является

После изучения представленной литературы, трейдер будет более подготовлен к проведению исследований и изучению различных компонентов торговых систем и их взаимосвязи (каждому из этих элементов посвящены отдельные книги).

Алексей Афанасьевский, руководитель направления алгоритмического трейдинга АО «Финам»

Если вы собрались писать своего первого робота, то вам необходимо иметь более-менее твердые точки опоры в трех областях — математика хотя бы на уровне первого-второго курса технического ВУЗа средней паршивости, понимание финансовых конструкций и владение какими-либо средствами программирования.

1) Математика штука важнейшая и без нее вообще никак. И желательно, чтобы знания были широки и многообразны. Лишним не будет ничего из основных дисциплин — матанализ, линейная алгебра, аналитическая геометрия, теория функции комплексной переменной, дифференциальные уравнения и в частности диффуры в частных производных второй степени, функциональный анализ, математическая статистика и теория вероятности. Вся эта красота живет в «Курсе высшей математики и математической физики» под редакцией А.Н. Тихонова, В.А. Ильина, А.Г. Свешникова.

Избыточным, но возможно нелишним для внутреннего развития будет незабвенный Ландавшиц — курс теоретической физики от Ландау-Лифшица. Это не даст немедленного эффекта в разработке роботов, но будет способствовать повышению остроты разума и эффективности в достижении результатов.

Понятно, что далеко не у всех есть академические знания и тем более все вышеназнванное потребует много времени для освоения, чего всегда не хватает. Поэтому обязательный минимум это — линейная алгебра, теория вероятности и математическая статистика.

2) Программирование является вторым обязательным столпом. Если у человека есть деньги, и он не хочет «заморачиваться», то ему, конечно проще нанять команду. Если же вы хотите участвовать в процессе — вам по-любому придется программировать самому. Это может быть глубокое погружение в процесс, вплоть до отлавливания микросекундных раундтрипов на низкоуровневом языке, а может быть медленная и затратная в плане ресурсов симуляция, но так или иначе в программирования в чем-то придется участвовать лично.

Здесь же в зависимости от роли, которую Вы займете в проекте и от типа робота, которого Вы будете разрабатывать могут быть варианты.

Если вы делаете среднесрочного статарбитражного робота или робота совершающего малое количество сделок, робота нечувствительного к проскальзываниям, то вполне можно воспользоваться такими языками как Python или R для описания его логики, а также для создания собственного механизма бэк-тестирования. При этом часть отвечающую за исполнение вполне можно реализовать на языках достаточно высокого уровня, например принадлежащих к семейству .

Если создается менее навороченный, но более скоростной робота, то понадобятся языки более «приближенные» к железу — С++, возможно, обычный С, а может даже и ассемблер.

В любом случае выбор языков не тема данного обзора, но я настоятельно рекомендую получить именно практическое знакомство с парой-тройкой желательно максимально далеких друг от друга языков. Если совсем лень или мало времени то освойте хотя бы один. Как максимальный компромисс между легкостью в обучении, простотой в написании и эффективностью исполнения пожалуй наилучшим на сегодня является С# — все характеристики у него на четверку иногда с минусами, иногда с двумя-четырьмя жирными плюсами (простите за каламбур).

В качестве пособий по языкам существует огромное количество учебников самых разных издателей и авторов. Как один вариантов можем порекомендовать книги по языкам программирования, изданные O’Reilly (часто всяким зверьем на обложках). На русском они также переиздаются.

3) Финансовая математика по уровню сложности очень сильно уступает п. 1, т.е. высшей математике, но это важный источник понимания предмета рынка. Книг по финансовой математике множество и все они примерно об одном. Какая-нибудь «Финансовая инженерия» Галица вполне подойдет для начального знакомства.

1, т.е. высшей математике, но это важный источник понимания предмета рынка. Книг по финансовой математике множество и все они примерно об одном. Какая-нибудь «Финансовая инженерия» Галица вполне подойдет для начального знакомства.

4) Опционы — Если вы решили заняться опционами, но раньше не были с ними знакомы, то это Коннолли, Коннолли и ничего кроме Коннолли. Книга «Торговля волатильностью»,— обязательное начало.

5) Спецификации контрактов, условия расчетов, правила торговли, учет дивидендов — короче, учите матчасть, читайте правила клиринга, лазайте по сайтам бирж, регуляторов и прочее. Продираться сложно, но полезно.

6) Специи и приправы. Захотите чего-нибудь необычного — покопайтесь в околоторговых технологиях, в адаптивной математике. Вейвлеты, фракталы, нечеткая логика, генетические алгоритмы, нейронные сети и прочие биг-дата и дата-майнинг. Скорее всего это не добавит вам заработка, и однозначно не добавит его немедленно. Но это хороший способ саморазвития… И, возможно, вы все же там что-нибудь найдете

7) Совсем для «гиков» — программирование Cuda, FPGA и т. п. Зайдите на сайт NVidia, на сайты разработок всяких FPGA и почитайте. Возможно это вас зацепит. Если Вы будете делать супер-пупер-мега-быстрый-HFT то возможно FPGA это то, что позволит обойти конкурентов. А если будете делать арбитраж опционов на западных рынках (да и не только), то скорее всего пригодится Cuda. Источники здесь все открытые и легко ищутся в Google, главное правильно придумать для чего их использовать.

п. Зайдите на сайт NVidia, на сайты разработок всяких FPGA и почитайте. Возможно это вас зацепит. Если Вы будете делать супер-пупер-мега-быстрый-HFT то возможно FPGA это то, что позволит обойти конкурентов. А если будете делать арбитраж опционов на западных рынках (да и не только), то скорее всего пригодится Cuda. Источники здесь все открытые и легко ищутся в Google, главное правильно придумать для чего их использовать.

Андрей Горьковенко, создатель механических торговых систем, разработчик терминала SmartX

По роду занятий я читаю довольно специфическую литературу, в основном, связанную со сложными моделями математической статистики. А поскольку в РФ эта тема не очень развита, то литература моя, в основном, на английском.

Из более «популярных» по жанру книг читал «Долгосрочные секреты краткосрочной торговли», но так и не применил никакие из перечисленных там идей на практике.

Всем начинающим трейдерам (неважно, алгоритмическим, или «простым»), я бы рекомендовал почитать Нассима Талеба, особенно книгу «Одураченные случайностью» — она тонкая, но на многие вещи заставляет взглянуть по-новому.

Из того, что мне реально помогло, могу посоветовать следующие материалы:

Помимо книг и статей перечисленных экспертами, существует еще огромное количество полезных образовательных ресурсов. Некоторые из них представлены ниже:

Книги для понимания устройства фондового рынка

Посты на Хабре

На хабре (в основном, в нашем блоге) было довольно много интересных постов о создании торговых роботов:

Образовательные курсы StockSharp

Компания-разработчик торговых роботов StockSharp также занимается обучением алготрейдерова. В частности, внимания заслуживают два дистанционных курса:

На сегодня все, спасибо за внимание! Если вы считаете, что какая-то отличная книга, пост в блоге или образовательный курс были незаслуженно забыты в нашем топике — пишите в комментариях, так мы сможем собрать наиболее полную базу ресурсов по алгоритмической торговле!

P. S. Скоро мы проводим два интересных образовательных мероприятия (семинар и вебинар), посвященные началу работы на фондовом рынке и покупке акций зарубежных компаний вроде Tesla Motors. Почитайте описание на Мегамозге и записывайтесь!

Почитайте описание на Мегамозге и записывайтесь!

Алгоритмический трейдинг: преимущества и недостатки

Алгоритмическая торговля или алготрейдинг — это торговля при помощи так называемых роботов или советников, математических алгоритмов, которые с высокой точностью могут предсказать поведение валютной пары. Торговые советники сегодня на пике популярности, потому что автоматизированный трейдинг значительно экономит время, силы и нервы, не требует глубоких рыночных знаний и подходит даже новичкам. Но можно ли считать алготрейдинг идеальным инструментом заработка на Форекс? Не кроется ли в этом какой-то подвох? С этим стоит разобраться.

История алготрейдинга

Algo Trading берет начало в 2000-х годах. Как ни странно, но изначально торговые роботы создавались не с целью получить максимум прибыли, а для того, чтобы автоматизировать исполнение крупных заявок. Поначалу такими алгоритмами пользовались инвестиционные и паевые фонды, банки, институциональные инвесторы, которые просто не могли себе позволить лишние риски в работе с огромными денежными суммами. Раньше приходилось обращаться в специальные компании, в которых работали очень опытные и квалифицированные сотрудники, специализирующиеся именно на открытии ордеров. Но работа через посредников была очень неудобной, и когда программисты разработали автоматические движки для открытия сделок, сложные заявки стали исполняться намного удобнее. И хотя комиссия за использование такого движка была выше, чем стоимость услуг посредников, это было все равно выгодно.

Раньше приходилось обращаться в специальные компании, в которых работали очень опытные и квалифицированные сотрудники, специализирующиеся именно на открытии ордеров. Но работа через посредников была очень неудобной, и когда программисты разработали автоматические движки для открытия сделок, сложные заявки стали исполняться намного удобнее. И хотя комиссия за использование такого движка была выше, чем стоимость услуг посредников, это было все равно выгодно.

Затем индустрия торговых роботов стала расширяться, и появились специальные программы, которые предназначались уже непосредственно для трейдинга на Форекс. Это торговые роботы, в основе которых лежит какая-нибудь прибыльная стратегия.

Сегодня существует два типа алготрейдинга: механический и автоматический. Механический алгоритмический трейдинг — это такой способ торговли, когда робот на основе анализа рынка дает торговые сигналы, а трейдер сам принимает решение, следовать им или нет. Автоматический трейдинг предполагает полное устранение трейдера от процесса торговли: советник все делает сам — открывает и закрывает позиции на основании заложенного в нем алгоритма.

Преимущества алготрейдинга

1. Круглосуточная работа Очевидно, что трейдер не может постоянно торговать. Каким бы выносливым ни был человек, ему как минимум нужно 8 часов для здорового сна и отдыха. А если добавить сюда работу, домашние дела, общение с семьей и т. д., то окажется, что на трейдинг остается совсем мало времени. Но ведь на Форекс постоянно возникают выгодные ситуации для совершения прибыльных сделок, и большинство трейдеров их просто упускает. А вот торговый робот работает 24 часа в сутки. У него нет других дел и ему не нужно делать передышки, поэтому даже если в 3 часа ночи появится хорошая возможность открыть хорошую сделку, советник непременно ею воспользуется.

2. Никаких эмоций Любой трейдер в той или иной степени зависим от эмоций, которые порой очень мешают торговать. Страх, неуверенность или наоборот, самоуверенность, азарт, жадность — вот то, что мешает достичь успеха в торговле. Алготрейдинг позволяет исключить человеческий фактор, потому что автоматическая система действует исключительно по правилам той стратегии, на которой она базируется. В общем, если и есть самый дисциплинированный в мире трейдер, то это торговый советник.

В общем, если и есть самый дисциплинированный в мире трейдер, то это торговый советник.

3. Широкие возможности Обычному трейдеру сложно работать со множеством индикаторов и валютных пар, приходится выбирать 1-2 рыночных актива и несколько самых удобных инструментов теханализа. Алгоритмический трейдинг намного расширяет возможности заработка, так как робот может работать с индикаторами и валютными парами в любом количестве. Единственный нюанс — необходимо задать советнику правильные настройки и время от времени корректировать свои стратегии алгоритмической торговли.

4. Не нужен опыт Даже те, кто пока еще не обладает достаточными знаниями в области трейдинга, может начать зарабатывать при помощи советников. Ведь автоматические системы все делают вместо трейдера, который не обязан вникать во все торговые нюансы.

5. Точность и скорость Программы-советники не способны поставить запятую не в том месте или лишний ноль, что является частой человеческой ошибкой. Аналогично робот не вступает не в ту сделку. ПО будет вести деятельность исключительно на основе порядка действий, заданного разработчиком. Дополнительно бот способен для вас открыть несколько сделок сразу, что позволит увеличить потенциальную прибыль.

Аналогично робот не вступает не в ту сделку. ПО будет вести деятельность исключительно на основе порядка действий, заданного разработчиком. Дополнительно бот способен для вас открыть несколько сделок сразу, что позволит увеличить потенциальную прибыль.

Но, разумеется, не все так гладко и просто, и у алготрейдинга криптовалют и на рынке Форекс тоже есть свои подводные камни.

Во-первых, робот не может перестроиться. Он отлично работает в те периоды, когда рыночная ситуация не меняется, но стоит только произойти чему-то непредвиденному, как алгоритм дает сбой. Когда на первый план выходят фундаментальные, а не технические факторы, советник продолжает работать по все той же схеме, которая в новых рыночных условиях уже не эффективна. Прибыльность советника снижается, когда публикуются неожиданно хорошие или плохие экономические данные, когда происходят политические изменения в стране, когда случаются природные катаклизмы, которые также влияют на курс валют, и так далее. В этих случаях острый человеческий ум куда более предпочтителен.

В этих случаях острый человеческий ум куда более предпочтителен.

Во-вторых, найти действительно надежного торгового робота не так-то просто. По статистике, из всей массы предложений в интернете лишь 10-15% являются достойными, остальное же — или уже нерабочие советники, или просто мошеннические схемы. Поэтому если вы хотите использовать торгового робота, то выбирайте только те, которые предлагаются надежными разработчиками.

Третий недостаток заключается в отсутствии возможности импровизировать. Алгоритм работает исключительно на основе заданных параметров без отклонений. Иногда возникает возможность заключить выгодную сделку, которую бот просто пропустит.

Написание самих программ является трудоёмкой и длительной процедурой, требующей тщательного изучения поведения реальных трейдеров, психологии рынка, котировок и других факторов, прямо влияющих на результативность. Постоянные изменения на рынке приводят к потребности обновления алгоритмов.

Кстати, существует распространенное мнение, что платные советники априори лучше, чем бесплатные: ведь качество всегда стоит денег. Однако на практике не всегда так выходит. Бывают случаи, когда обычные бесплатные советники, основанные на довольно простой и непритязательной стратегии при правильной настройке дают хорошие результаты. А бывает и так, что дорогие роботы быстро сливают депозит.

Так стоит или не стоит пользоваться торговыми алгоритмами?

Очевидно, что при всех преимуществах роботов на них нельзя полностью положиться, поэтому специалисты не рекомендуют постоянно торговать в автоматическом режиме. Наилучший вариант — это совмещать ручной и алгоритмический трейдинг и использовать роботов в качестве подсказки и инструмента диверсификации рисков. Все-таки никакая математическая модель не может полностью заменить человека, его ум, знания и умение быстро ориентироваться в изменчивой рыночной среде. Среди основных рисков использования алгоритмической торговли можно выделить:

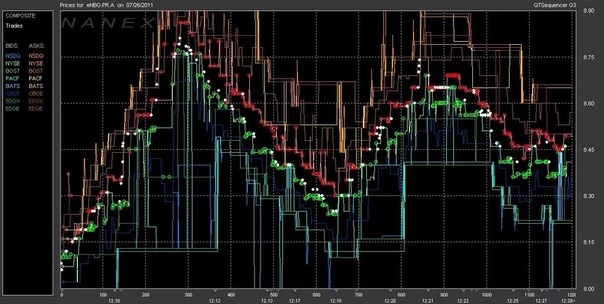

- повышенную волатильность.

В некоторых ситуациях на бирже возникает перепад стоимости активов, который не был предусмотрен в программном коде. Такие проблемы называют «флэш-крешем» — они проявляются при постоянной эксплуатации трейдерами роботов, которые составляют большой процент среди общего числа биржевых операций;

В некоторых ситуациях на бирже возникает перепад стоимости активов, который не был предусмотрен в программном коде. Такие проблемы называют «флэш-крешем» — они проявляются при постоянной эксплуатации трейдерами роботов, которые составляют большой процент среди общего числа биржевых операций; - операционный риск. Никакой программный продукт не может гарантировать 100% надёжности и отказоустойчивости. Это касается как роботов, созданных пользователями, так и биржевых серверов. Баги в ПО и другие мелкие ошибки способны привести к потере потенциальной прибыли. Трейдер Марсель Тазетдинов ещё в октябре 2015 года говорил, что данный тип проблем способен «обнулить» депозиты многих торговцев вне зависимости от их опыта;

- манипуляции на рынке. Крупные разработчики алгоритмов могут манипулировать ценами на активы, что приводит к выгодному для них повышению или снижению цен. Некоторые боты могут просто вводить в заблуждение доверчивого трейдера фальшивой информацией о потенциальных направлениях котировок;

- снижение ликвидности.

Сильная зависимость биржи от деятельности роботов ведёт к резкому падению уровня прибыли при внезапном уходе с рынка, отключения от сети или программных сбоях. Подобное приводит к панике среди живых трейдеров и усилению колебаний;

Сильная зависимость биржи от деятельности роботов ведёт к резкому падению уровня прибыли при внезапном уходе с рынка, отключения от сети или программных сбоях. Подобное приводит к панике среди живых трейдеров и усилению колебаний; - увеличение затрат на содержание оборудования серверов. Постоянное возрастание количества трейдеров, использующих роботов повлекло за собой необходимость вкладывания денег в аппаратуру, способную выдержать наплыв необходимого количества юзеров. Это даёт в итоге повышение комиссий для всех участников торгов вне зависимости от наличия робота в арсенале.

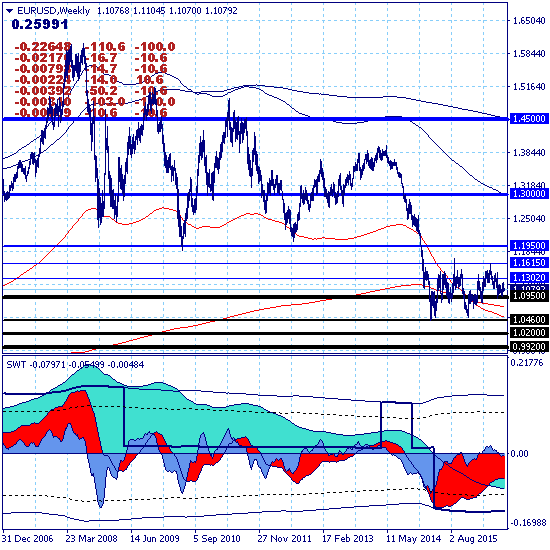

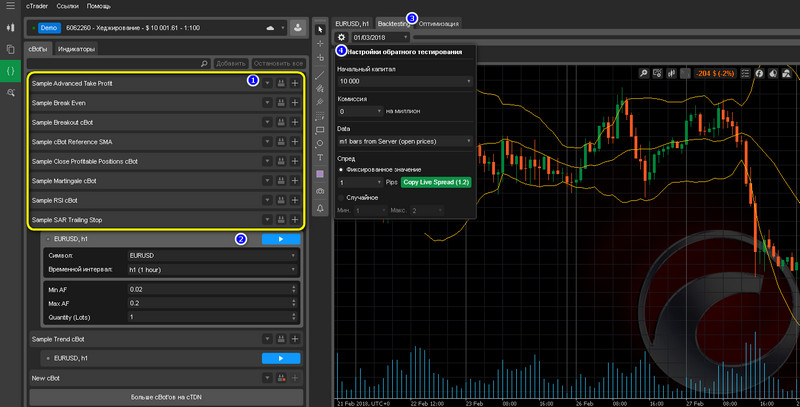

Чтобы понять, насколько вам подходит тот или иной робот, его необходимо протестировать, предварительно пройдя обучение алготрейдингу. Лучший способ сделать это — запустить тестер стратегий, если вы торгуете в MetaTrader. Тестер позволяет прогнать алгоритм на исторических котировках и понять, какую прибыльность продемонстрировал бы этот робот, если бы это был реальный рынок. Но учитывайте, что даже такой проверки не вполне достаточно, так как алгоритм может прекрасно продемонстрировать себя на архивных котировках, но быть менее эффективным в настоящем, так как рыночная картина за это время могла измениться. В любом случае лучше самому контролировать работу советника и держать руку на пульсе, чтобы в любой ситуации иметь успех.

Но учитывайте, что даже такой проверки не вполне достаточно, так как алгоритм может прекрасно продемонстрировать себя на архивных котировках, но быть менее эффективным в настоящем, так как рыночная картина за это время могла измениться. В любом случае лучше самому контролировать работу советника и держать руку на пульсе, чтобы в любой ситуации иметь успех.

Выбирайте надежного брокера с выгодной для вас комиссией, чтобы получать максимально возможную прибыль, которая будет покрывать эксплуатацию дополнительного программного обеспечения. При возникновении проблем с роботом, проявляющихся в большом количестве безуспешных сделок подряд, следует взять управление в свои руки и приостановить процесс торгов на некоторое время. Обязательно открывайте терминал один раз в несколько часов, чтобы контролировать трейдинг.

Рекомендуем также ознакомиться с такими статьями

Комментарии пользователей МОФТ

Оставлять отзывы могут только зарегистрированные пользователи.

voron222qwe 09.05.2020

Живая торговля не сможет сравниться с роботами. Конечно новичкам она может помочь, но опять же — лучше учиться на своих ошибках, набивая шишки, но получая опыт.

jevw6 07.05.2020

Нельзя однозначно ответить хорош Алгоритмический трейдинг или плох) Я думаю, что каждый для себя сам решает, кому удобно тот и пользуется. Я лично выбираю ручную торговлю, а вот новичкам может даже очень полезным быть такой вид торговли.

Зарегистрироваться сейчасАлгоритмический трейдинг MetaTrader 4

Одной из ключевых особенностей MetaTrader 4 является алгоритмический трейдинг — автоматическая торговля при помощи торговых роботов (экспертов). Эти приложения способны самостоятельно анализировать котировки валютных пар и совершать торговые операции. Иными словами, MetaTrader 4 способен полностью освободить вас от рутины трейдинга и наблюдения за рынком.

Где взять торгового робота?

Вы можете бесплатно скачать торговых роботов (и технические индикаторы) в Библиотеке, купить или арендовать в Маркете, а также заказать опытным разработчикам через сервис Фриланс:

А если вы предпочитаете делать все своими руками — напишите торгового робота своей мечты самостоятельно. Для опытных разработчиков в MetaTrader 4 есть среда разработки, тестирования, оптимизации и торговых роботов — MQL4 IDE. Благодаря ей вы сможете создавать роботов любой сложности для собственных нужд или для продажи в Маркете. MQL4 IDE включает в себя:

- Платформа MetaTrader 4 — модуль исполнения торговых роботов

- MetaQuotes Language 4 (MQL4) — язык программирования торговых стратегий высокого уровня

- MetaEditor — редактор и компилятор советников

- Тестер стратегий — модуль тестирования и оптимизации экспертов

На сайте MQL5.community создана инфраструктура для взаимодействия MQL4/5 разработчиков с трейдерами на Форексе. Здесь очень много полезной информации для экспертописателей:

полная документация по языку, большая база статей прикладного характера и форум

для общения с другими разработчиками. Кроме того, на базе этого портала

действует ряд сервисов, с помощью которых вы сможете монетизировать свои программистские навыки.

Кроме того, на базе этого портала

действует ряд сервисов, с помощью которых вы сможете монетизировать свои программистские навыки.

Таким образом, в MetaTrader 4 есть все условия для создания и использования торговых роботов. Воспользуйтесь ими, чтобы сделать свой трейдинг по-настоящему успешным!

Алгоритмический трейдинг — AMP Futures

Автоматизация технического анализа и торговых операций

Управление торговым счетом при помощи специальных приложений в MetaTrader 5 называется алгоритмическим, или автоматическим трейдингом. Такие приложения получили название торговых роботов и могут самостоятельно анализировать котировки финансовых инструментов, а также совершать торговые операции. Таким образом роботы способны полностью заменить трейдера при работе на финансовых рынках.

Все компоненты алгоритмического трейдинга в MetaTrader 5 объединены в специализированную среду разработки (MQL5 IDE, Integrated Development Environment). Она покрывает весь цикл работы с торговыми приложениями и позволяет самостоятельно создавать, отлаживать, тестировать, оптимизировать и исполнять торговых роботов.

Она покрывает весь цикл работы с торговыми приложениями и позволяет самостоятельно создавать, отлаживать, тестировать, оптимизировать и исполнять торговых роботов.

Где взять торгового робота для MetaTrader 5?

Даже не имея навыков программирования, вы можете в полной мере пользоваться всеми преимуществами торговых роботов. В MetaTrader 5 советников можно не только написать самостоятельно, но бесплатно скачать, арендовать или купить тысячи готовых приложений. Если и этого вам покажется мало, вы всегда можете заказать разработку вашего собственного робота у опытных программистов.

MetaTrader Market — это крупнейший магазин, где можно купить или арендовать сотни самых разных приложений на любой вкус и кошелек. Все продукты в Маркете можно протестировать перед покупкой. Прямо в платформе вы можете оплатить нужного робота любым удобным способом и сразу же запустить его в торговлю.

Тысячи роботов и индикаторов, которые вы можете бесплатно загружать и использовать, также опубликованы в Библиотеке (CodeBase). Прямой доступ к ней встроен прямо в платформу, и вы можете качать приложения даже не отрываясь от трейдинга. Если вы не нашли приложение с нужными характеристиками в Маркете или Библиотеке, его создание можно поручить опытным программистам. Сотни разработчиков на Фриланс-бирже готовы будут написать робота вашей мечты в кратчайшие сроки и за разумную плату.

Прямой доступ к ней встроен прямо в платформу, и вы можете качать приложения даже не отрываясь от трейдинга. Если вы не нашли приложение с нужными характеристиками в Маркете или Библиотеке, его создание можно поручить опытным программистам. Сотни разработчиков на Фриланс-бирже готовы будут написать робота вашей мечты в кратчайшие сроки и за разумную плату. Скачайте MetaTrader 5 и используйте роботов в трейдинге

Самостоятельная разработка торгового робота

Среда разработки торговых роботов MQL5 IDE обладает огромным функционалом и дружелюбна к разработчикам разной квалификации. Для новичков предназначен MQL5 Визард, в котором можно сгенерировать несложного робота всего в несколько кликов.

Более опытным и профессиональным разработчикам MQL5 IDE предлагает намного большие возможности:- Язык торговых стратегий MQL5.

К его преимуществам можно отнести: объектно-ориентированную архитектуру, высочайшую скорость выполнения расчетов, C++-подобный синтаксис и многое другое.

К его преимуществам можно отнести: объектно-ориентированную архитектуру, высочайшую скорость выполнения расчетов, C++-подобный синтаксис и многое другое. - MetaEditor — редактор стратегий, с подсветкой кода, отладчиком и компилятором.

- Тестер стратегий с поддержкой визуального тестирования, оптимизации, генетических алгоритмов, распределенной сети агентов тестирования и много другого.

- Исполнительный модуль в виде платформы MetaTrader 5, где и будут запущены торговые приложения. Помимо высокой скорости исполнения роботов, платформа может похвастаться большим покрытием — и вы сможете запускать свои приложения, работая через сотни брокеров по всему миру.

- Документация — полное описание всех конструкций языка. Возникли затруднения? Смело открывайте Справочник!

- MQL5.community — сообщество экспертописателей, где вы найдете массу информации и дополнительные сервисы для монетизации ваших навыков. На сайте вы можете: читать статьи, общаться с другими разработчиками, выполнять заказы трейдеров за деньги, продавать свои разработки в Маркете и многое другое!

Используя все эти средства и сервисы, любой трейдер может самостоятельно начать разработку торговых роботов. Программы можно писать для себя, а можно — для других трейдеров, получая за это дополнительное вознаграждение. Начните разрабатывать торговых роботов, для этого у вас есть все условия!

Программы можно писать для себя, а можно — для других трейдеров, получая за это дополнительное вознаграждение. Начните разрабатывать торговых роботов, для этого у вас есть все условия!

Скачайте MetaTrader 5 и создайте своего первого робота!

MQL5.community

MQL5.com — международный интернет-портал для взаимодействия MQL5-разработчиков с трейдерами. В одном месте мы постарались собрать как можно больше информации для энтузиастов алгоритмического трейдинга. Если вы решили разрабатывать роботов самостоятельно и научиться делать их прибыльными, вам просто необходимо посетить MQL5.com — там вы наверняка найдете то, что ищете!

На сайте очень много информации для разработчиков торговых систем: полная документация, большая база статей прикладного характера и форум для общения с другими разработчиками. Кроме того, на базе этого портала действуют ряд сервисов, с помощью которых вы сможете монетизировать свои программистские навыки. Посетите сайт и узнайте, как продавать свои продукты в самом большом магазине роботов и сколько можно заработать, выполняя заказы трейдеров!

Посетите сайт MQL5. community

community

Алгоритмический трейдинг и торговые роботы в MetaTrader 4

Алгоритмический трейдинг (автоматический трейдинг) — одна из сильнейших сторон MetaTrader 4, позволяющая самостоятельно создавать, тестировать и использовать торговых советников и технические индикаторы. С его помощью любые границы в аналитических и торговых возможностях платформы просто стираются.

Прямо в платформу встроена собственная среда разработки MQL4 IDE (Integrated Development Environment), позволяющая создавать торговых экспертов (торговых роботов, Expert Advisors) и технические индикаторы практически любой сложности. Ее ядром является объектно-ориентированный язык разработки торговых стратегий MQL4, отличающийся высокой производительностью, гибкостью и функциональностью.

Собственный редактор MetaEditor предназначен для разработки торговых

стратегий на языке MQL4 и снабжен отладчиком. Компиляция также

происходит здесь, после чего приложение автоматически попадает в

MetaTrader 4, где может быть протестировано или оптимизировано в Тестере

стратегий — еще одном компоненте MQL4 IDE. И наконец, сама платформа

MetaTrader 4 является непосредственным исполнителем торговых приложений и

последним компонентом среды.

И наконец, сама платформа

MetaTrader 4 является непосредственным исполнителем торговых приложений и

последним компонентом среды.

Итак, в MetaTrader 4 ваш индикатор будет анализировать рынки, а советник — торговать. Но это еще не все, готовый продукт можно также:

- бесплатно опубликовать в Code Base и миллионы трейдеров смогут его скачать

- опубликовать в качестве продукта в Маркете и заработать

- передать заказчику через сервис Фриланс и получить вознаграждение за выполненную работу

Automated Trading Championship — соревнование торговых роботов, проводившееся нашей компанией, наглядно продемонстрировало мощь языка. На протяжении 3 месяцев эксперты самостоятельно торговали в борьбе за призовой фонд в 80 000 USD и вы можете узнать, как это было.

2006 2007 2008 2010 2011 2012

Иными словами, MetaTrader 4 дает вам самые широкие возможности для разработки торговых советников и технических индикаторов. Кроме того, именно с MetaTrader 4 вы получите дополнительные сервисы, где сможете реализовать свои таланты разработчика в полной мере.

Кроме того, именно с MetaTrader 4 вы получите дополнительные сервисы, где сможете реализовать свои таланты разработчика в полной мере.

Скачайте MetaTrader 4 и создайте торгового робота

Алгоритмический трейдинг (Алгоритмическая торговля)

Алгоритмическая торговля (или алгоритмический трейдинг) — это метод исполнения большой заявки (слишком большой, чтобы быть исполненной за раз), когда с помощью особых алгоритмических инструкций большая заявка делится на несколько под-заявок со своими характеристиками цены и объема и каждая из под-заявок отправляется в определенное время на рынок для исполнения. Такие алгоритмы были придуманы для того, чтобы трейдерам не приходилось постоянно следить за котировками и делить большую заявку на маленькие вручную.

Популярные алгоритмы биржевой торговли носят названия:

- Percentage of Volume;

- Pegged;

- VWAP»;

- TWAP;

- Implementation Shortfall;

- Target Close.

Алгоритмическая торговля не ставит целью получить прибыль. Её цель — уменьшить стоимость исполнения крупной заявки, минимизировать её влияние на рынок и уменьшить риск её неисполнения.

К сожалению, сегодня термин «алгоритмическая торговля» часто ошибочно используется в тех случаях, когда на самом деле речь идет об автоматизированных торговых системах. Перед такими системами действительно ставится цель получить прибыль. Они также известны под названием «торговых роботов», в которых торговые стратегии строятся на базе сложных математических формул и быстрой обработки данных.

Применение и реализация алгоритмической торговли

Алгоритмическая торговля широко используется инвестиционными банками, пенсионными фондами, хедж-фондами и ПИФами, так как эти институциональные инвесторы в своей деятельности оперируют заявками большого объема и следовательно не могут выставить такие большие заявки на рынок целиком без риска потерь.

До появления программных комплексов алгоритмической торговли трейдеры институциональных инвесторов или трейдеры брокеров, получавших заявки от таких крупных инвесторов, должны были делить крупные заявки вручную. Существовала даже целая индустрия исполнения крупных заявок, когда сторонние компании принимали заявки от крупных инвесторов и исполняли их, опираясь на свой собственный опыт.

В середине 2000-х годов эту рутинную работу удалось автоматизировать с помощью создания алгоритмических «движков», которые самостоятельно исполняли все те же действия, что делал трейдер. Трейдеру достаточно было перенаправить заявку в такой «движок», выбрать алгоритм исполнения и дальше только отслеживать его работу, сконцентрировавшись на ручном исполнении лишь только некоторых сложных заявок.

С середины 2000-ых годов ведущие брокеры стали предоставлять доступ к своим алгоритмическим движкам крупным клиентам, так что клиентам не надо было больше создавать такие движки самостоятельно. Комиссия за пользование алгоритмическим движком брокера выше, чем за пользование услугой прямого доступа к рынку.

Комиссия за пользование алгоритмическим движком брокера выше, чем за пользование услугой прямого доступа к рынку.

Реализация механизма алгоритмической торговли

Передача заявки между клиентом и брокером осуществляется, как правило, с помощью сообщения по протоколу FIX. Для передачи заявок, предназначенных для алгоритмических движков, в 2004 году был преложен стандарт FIXatdl (расширение протокола FIX), но до сих пор этот стандарт так и не получил широкого распространения. Сообщение регистрируется в системе управления заявками брокера и перенаправляется автоматически в алгоритмический движок брокера. Сообщение FIX содержит в особых тегах параметры исполнения алгоритма, например:

- время начала и конца исполнения;

- целевая цена исполнения;

- агрессивность/пассивность исполнения;

- участие/неучастие в аукционах открытия и закрытия торговых сессий.

По мере исполнения своей заявки на рынке инвестор получает FIX-сообщения от брокера об исполнении и в конце дня сообщение о полном исполнении заявки или отмене ее оставшейся неисполненной части.

Каждый брокер называет свои алгоритмы по-разному, что приводит к трудностям сравнения услуг алгоритмической торговли для выбора лучшей. Впрочем, у всех брокеров реализованы самые распространенные и хорошо известные алгоритмы (TWAP, VWAP, POV и др.) и отличия между их реализациями минимальны.

Фильмы

- π; Пи; Pi; — 1998 год. (О сумасшедшем математике Максе, который открыл 216 значное число, помогающее точно предсказывать направление движения котировок рынка ценных бумаг).

Алгоритмический трейдинг

При правильном подходе алгоритмический трейдинг дает возможность получить больше прибыли, при этом не потребуется много усилий. По этой причине данное направление торговли является довольно перспективным. Простыми словами, оно заключается в исполнении стратегии торговым роботом. При этом алгоритм программ могут быть разной степени сложности. Робот может просто выполнять открытие и закрытие сделок по каким-либо показателям индикатора. Также программа может осуществлять тех. анализ такой сложности, который не всегда осилит трейдер.

Также программа может осуществлять тех. анализ такой сложности, который не всегда осилит трейдер.

Эффективность алготрейдинга обусловлена выбранной торговой стратегией, состоянием рынка, настроением участников торговли и различными фундаментальными факторами. Рассмотрим подробнее, что такое алгоритмический трейдинг.

Суть алгоритмической торговли

Оптимальный вариант, когда программа для алгоритмического трейдинга разработана самим участником торговли, но бывает, что она составляется другими авторами. Как правило, эти программы являются советниками, установленными в торговую платформу МетаТрейдер 4. Этот вид торговли не ограничен только роботами. Как правило, способствует автоматизации стратегии целый набор программ.

Советники бывают бесплатными и платными, причем от этого не зависит их качество. Часто вместо платных программ, обещающих высокую эффективность, можно приобрести банальные стратегии, которые не только находятся в свободном доступе в сети, но и способны очень быстро привести к полному сливу депозита участника торговли.

Чтобы понять суть алгоритмического трейдинга, достаточно представить ситуацию, в которой участвуют руководитель и исполнительный подчиненный, готовый исполнять все приказы и распоряжения руководителя. Причем программа, заложенная в исполнителя, позволяет ему самостоятельное принятие решений, которые намного эффективнее решений руководителя. В этом заключается сущность такого способа торговли, и он открывает перед трейдером большие перспективы.

Положительные стороны применения торговых роботов быстро поняли банковские структуры и различные фонды. Они используют данные преимущества для совершения операций с множеством ордеров за считанные минуты, причем эти операции сопряжены с низкой степенью рисков.

Появился алгоритмический трейдинг давно, еще в 2000 году. Начало такой торговли было достаточно эффективным. Роботы не могли лишь одного – принимать сложные торговые решения. Эта функция была возложена на человека. Однако для него тоже были свои плюсы, которые заключались в освобождении времени, затрачиваемом на выполнение несущественных задач.

Со временем алготрейдинг начал усложняться, что обусловлено обновлением программ. Но даже в настоящее время данная система не является идеальной. Это можно рассмотреть на примере компании Knight Capital, которая в 2012 году потерпела убытки на 460 млн американских долларов и обанкротилась в результате программной ошибки. Это говорит о том, что использование советников должно быть осторожным. Торговать можно и на сервере VPS.

Алгоритмический парный трейдинг на рынке Форекс имеет свои плюсы. Торговать можно 24 часа в сутки 5 дней в неделю. При этом торговля сопряжена с минимальным риском проскальзывания за счет того, что сервер физически расположен очень близко к мощностям брокерской компании, которая предоставляет услуги торговых роботов. Отсутствует привязка к месту торговли и есть возможность изменения настроек или выключения советника в любом месте, где бы не находился трейдер.

Количественный трейдинг

В буквальном понимании, этот термин означает торговлю, которая взаимосвязана с количественными показателями, то есть числами. В количественном трейдинге его участниками, обычно, являются специалисты, которые изучают точные науки. Например, экономисты, финансисты, программисты и математики. Они непрерывно проводят анализ инструментов рынка, стремятся выявить слабые стороны его работы.

В количественном трейдинге его участниками, обычно, являются специалисты, которые изучают точные науки. Например, экономисты, финансисты, программисты и математики. Они непрерывно проводят анализ инструментов рынка, стремятся выявить слабые стороны его работы.

Их цель – это создание математической модели, способной охарактеризовать ситуацию на рынке и спрогнозировать предстоящее ценовое движение.

Так как тех. анализ является системой математических моделей и закономерностей, к нему можно уверенно отнести количественный трейдинг. В то же время качественный относится к фундаментальному анализу, поскольку на его основании прогнозы делает только человек, роботам не под силу обработка качественных показателей.

Робот прекрасно справляется с тех. анализом. Он способен одновременно выполнить анализ огромного количества активов на основании множества индикаторов, свечных и графических паттернов. Сформировавшиеся на графике фигуры также относятся к математическим закономерностям.

В обширном понимании, участник рынка, который занимается количественным трейдингом – это специалист, работа которого направлена на усовершенствование тех. анализа и разработку алгоритмов и программ на основании моделей, созданных математиками и экономистами.

Виды стратегий алгоритмической торговли

Алгоритмический трейдинг применим на всех уровнях. Им могут заниматься не только обычные участники биржевой торговли, но и крупнейшие маркетмейкеры. Каждый из них применяет собственные стратегии, которые нацелены на выполнение задач, схожих между собой, однако, имеющих некоторые отличия. В целом, любую торговую стратегию можно отнести к алгоритмической.

Маркетмейкинг

Это, пожалуй, один из простейших методов заработка на валютном рынке. Большинство трейдеров замечало, что при начале уверенного движения цены в какую-либо сторону, особенно с усилением его скорости, происходит увеличение объемов торгов по мере продвижения цены. Это и есть работа маркетмейкеров.

Целью их является усреднение. Иначе говоря, их задача – увеличение объема торгов при возникновении убыточной сделки в ожидании отката цены после того, как она достигнет областей перекупленности или перепроданности. Для чего маркетмейкер делает это? Это необходимо для того, чтобы сделать рынок более ликвидным, чтобы участники торговли могли совершать покупки и продажи. Для обеспечения данной стратегии нужны серьезные деньги.

В целом, для рядового алгоритмического трейдера такая работа является очень сложной, поскольку иногда приходится слишком долго ожидать отката и нести крупные потери. По этой причине, использование роботов для работы с данной стратегией, нецелесообразно.

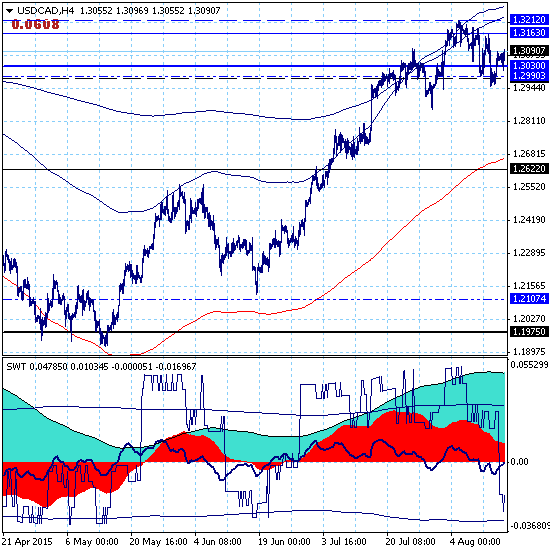

Трендследящие стратегии

Такие стратегии более популярны. Смысл их довольно простой – обнаружение момента, когда цена развернется в другом направлении. В этот момент открытие сделки считается оптимальным. К примеру, обнаружив, что цена направилась вниз, следует входить в медвежью позицию. Ее закрытие следует совершать при направлении цены вверх.

Ее закрытие следует совершать при направлении цены вверх.

Следует помнить также о волатильности. По этой причине большая часть трендследящих стратегий предназначена для работы на средне- и долгосрочных таймфреймах.

Как правило, программы, предназначенные для торговли по направлению тренда, выполняют те же функции, что и трейдер. Это анализ свечных и графических фигур, показателей индикаторов.

Арбитраж

Данные стратегии базируются на получении прибыли на расхождениях между коррелирующими активами, в том числе между базовым и производным, а также между различными биржевыми площадками.

Обычно, это расхождение связано с тем, что актив, коррелирующий с базовым, не успел отреагировать. К примеру, российский рубль находится в положительной корреляции со стоимостью нефти. В связи с этим, при падении стоимости нефти можно ждать, что упадет цена рубля. В данном случае необходимо быстрое открытие позиции в необходимом направлении. Закрытие сделки следует выполнять, когда произойдет корректировка цены.

Алгоритмический трейдинг в арбитражных стратегиях применяется с особой активностью, поскольку важно быстрое выявление рыночной неэффективности. Это связано с тем, что при крупных объемах сделок цены корректируются практически сразу.

Помимо этого, получение прибыли лишь на одной рыночной неэффективности практически не представляется возможным, поскольку арбитраж пользуется большой популярностью. По этой причине следует открывать множество таких сделок, а это под силу только роботу.

Мартингейл

Очень много советников, гарантирующих крупную прибыль, базируются на стратегии мартингейла. Она заключается в повышении объемов сделок с последующим их открытием в обратном направлении, если предшествующая позиция являлась убыточной.

Мартингейл основан на принципе казино, то есть, существует вероятность, что последующий бросок костей принесет выигрыш больше предшествующего. В данном случае принцип остается тем же (1:6), однако, множество игроков на это отреагировали так, что казино стали получать огромные деньги. На валютном рынке такая вероятность может быть еще меньше. К примеру, если рынок отличается повышенной волатильностью.

На валютном рынке такая вероятность может быть еще меньше. К примеру, если рынок отличается повышенной волатильностью.

Предположим, участник торговли открывает позицию на покупку, которая впоследствии оказалась убыточной. Разумеется, по стратегии мартингейла, необходимо повышение объема примерно в 2,5 раза и открытие сделки на продажу. Однако ситуация на рынке внезапно поменялась, и сделка оказалась снова проигрышной.

Применение мартингейла является оптимальным в связке с тех. анализом. Использование робота в данной стратегии возможно при наличии огромного депозита, чтобы быть готовым к серии десятка и более проигрышных сделок.

Скальпинг

Такая стратегия с применением торговых роботов очень популярна, но сопряжена с высоким риском. Сущность ее состоит в торговле на незначительных трендах, которые свойственны краткосрочным торговым периодам. Наиболее эффективным скальпинг является в периоды повышенной волатильности рынка. В качестве примера можно привести валютную пару евро/американский доллар в период работы европейской торговой сессии.

Целесообразно ли использовать алготрейдинг

Алгоритмическая торговля не является эффективным средством от всех проблем, связанных с трейдингом. Почти всем роботам иногда свойственны ошибки. Трейдер должен обязательно сам контролировать свои торговые действия и ориентироваться на рыночную ситуацию. Если заметно, что сделка направлена против трейдера, ее необходимо немедленно отменить. Грамотный подход и торговля на стабильном рынке позволяет извлечь хорошую прибыль.

Обзор программ для алгоритмической торговли

От задачи трейдера зависит, какую конкретно программу выбрать для алготрейдинга, поскольку эта сфера очень обширна и требует множества приложений.

MQL4 IDE

Основным инструментом трейдера при этом стиле торговли является среда разработки Форекс-советников. Приняв решение создать и автоматизировать свою стратегию, необходимо получить навыки программирования.

Однако, эти затраты времени и средств того стоят – если советник будет эффективным, в будущем его можно продать, что позволит извлечь дополнительную прибыль.

Это своего рода полноценная программная система, которая может быть заменой других приложений. Она состоит из языка программирования, редактора скриптов, тестеров, позволяющих проверять эффективность стратегий. Также система включает в себя документацию и инструкцию по созданию советников на языке MQL 4.

Лучшие советники для торговли на валютном рынке

На рынке Форекс многим трейдерами признаны лучшими следующие готовые торговые советники:

- Aladdin FX – он совершенно бесплатный и позволяет торговать несколькими валютными парами. Среди бесплатных роботов он является наилучшим.

- Auto Profit – применение этого робота подходит для контроля торговли любыми активами. Он основан на стратегии, которая связана с низкой степенью риска.

- Ilan – данный советник предусматривает фиксирование ордера Take Profit без приказа Stop Loss. В основе его лежит усреднение, поэтому для работы по данной стратегии нужен крупный депозит.

- COBRA – робот базируется на Moving Average.

Отложенный ордер устанавливается на определенном расстоянии от МА. Чтобы исключить убыточные сделки, применяется мартингейл, поэтому следует соблюдать осторожность.

Отложенный ордер устанавливается на определенном расстоянии от МА. Чтобы исключить убыточные сделки, применяется мартингейл, поэтому следует соблюдать осторожность. - GEPARD – этот робот позволяет торговать на 28 парах валют. Стратегия сопряжена хеджированием рисков и их диверсификацией.

Однако каким бы ни эффективным не являлся советник, трейдеру важно ориентироваться на свои навыки и знания, а также постоянно совершенствовать их.

Обучение алгоритмическому трейдингу

На валютном рынке обучение алгоритмической торговле основано на изучении языка программирования. Он является простым и понятным даже для начинающих. В вышеописанной программной среде существует своя справочная система. В сети также есть много сайтов, на которых рассматривается процесс создания советников.

Перед созданием их важно сначала уметь создавать свои торговые стратегии, а это более сложно, чем изучение языка программирования.

Положительные стороны и недостатки

Плюсы алготрейдинга заключается в следующем:

- возможность автоматизации простых действий для того, чтобы уделять внимание более значимым и сложным операциям;

- возможность снятия психологического напряжения для принятия обдуманных и правильных решений.

Трейдер может по какой-либо причине перестать действовать обдуманно. К примеру, внезапный откат может являться составляющей стратегии, однако, он вдруг может необдуманно выйти из сделки. Однако действия робота в этом случае будут четкими;

Трейдер может по какой-либо причине перестать действовать обдуманно. К примеру, внезапный откат может являться составляющей стратегии, однако, он вдруг может необдуманно выйти из сделки. Однако действия робота в этом случае будут четкими; - возможность получения пассивного дохода при стабильных рыночных условиях;

- возможность вести торговлю круглосуточно.

Минусы:

- в таком стиле торговли не хватает гибкости. При резком развороте робот будет открывать убыточные позиции.

- в программе может случиться сбой или ошибка, способствующая полному сливу депозита.

- процесс создания советников является трудоемким. Он требует идеального знания не только биржевой торговли, но и программирования.

Заключение

Алгоритмический трейдинг предоставляет множество возможностей. Однако он сопряжен и с немалыми рисками. По этой причине подход к такому виду торговли должен быть ответственным. Не стоит доверять разработчикам каких-либо алгоритмов, которые гарантируют, что их советник позволит получить чуть ли не миллионы в сутки. Насколько бы алгоритм не был эффективным, он не является решением всех проблем и не принесет миллионы.

Насколько бы алгоритм не был эффективным, он не является решением всех проблем и не принесет миллионы.

Несмотря на общепринятое мнение, алготрейдинг не подходит для новичков. Данный вид трейдинга требует отличного знания и понимания рынка. Только это поможет трейдеру контролировать робота и избежать ошибки. Профессиональный алготрейдер должен быть не только торговцем, но и отличным программистом.

Важно также не забывать о ценности фундаментального анализа, который изучает факторы, создающие движение цены. Ими являются индикатор настроения публики, изучение соотношения спроса и предложения на рынке, денежные потоки, взаимодействие рынков между собой и другие.

Вконтакте

Google+

Основы алгоритмической торговли: концепции и примеры

Алгоритмическая торговля (также называемая автоматической торговлей, торговлей методом черного ящика или алгоритмической торговлей) использует компьютерную программу, которая следует определенному набору инструкций (алгоритму) для размещения сделки. Теоретически торговля может приносить прибыль с такой скоростью и частотой, которые невозможны для трейдера-человека.

Теоретически торговля может приносить прибыль с такой скоростью и частотой, которые невозможны для трейдера-человека.

Определенные наборы инструкций основаны на времени, цене, количестве или любой математической модели. Помимо возможностей получения прибыли для трейдера, алгоритмическая торговля делает рынки более ликвидными и делает торговлю более систематической, исключая влияние человеческих эмоций на торговую деятельность.

Алгоритмическая торговля на практике

Предположим, трейдер следует этим простым торговым критериям:

- Купите 50 акций акции, когда ее 50-дневная скользящая средняя превышает 200-дневную скользящую среднюю. (Скользящее среднее — это среднее значение прошлых точек данных, которое сглаживает ежедневные колебания цен и тем самым определяет тенденции.)

- Продать акции, когда ее 50-дневная скользящая средняя опускается ниже 200-дневной скользящей средней.

Используя эти две простые инструкции, компьютерная программа будет автоматически отслеживать цену акций (и индикаторы скользящего среднего) и размещать ордера на покупку и продажу при соблюдении определенных условий.Трейдеру больше не нужно следить за ценами и графиками в реальном времени или выставлять ордера вручную. Система алгоритмической торговли делает это автоматически, правильно определяя торговую возможность.

Основы алгоритмической торговли

Преимущества алгоритмической торговли

Алго-трейдинг дает следующие преимущества:

- Сделки совершаются по оптимальным ценам.

- Trade ордер размещается мгновенно и точно (высока вероятность исполнения на желаемых уровнях).

- Сделки рассчитываются правильно и мгновенно, чтобы избежать значительных изменений цен.

- Снижение операционных издержек.

- Одновременные автоматизированные проверки на нескольких рыночных условиях.

- Снижен риск ручной ошибки при размещении сделок.

- Алгоритмическая торговля может быть протестирована на исторических данных и данных в реальном времени , чтобы убедиться, что это жизнеспособная торговая стратегия.

- Снижена вероятность ошибок трейдеров-людей на основе эмоциональных и психологических факторов.

Большинство алгоритмов торговли сегодня — это высокочастотная торговля (HFT), которая пытается извлечь выгоду из размещения большого количества заказов на высокой скорости на нескольких рынках и с несколькими параметрами решения на основе заранее запрограммированных инструкций.

Алго-трейдинг используется во многих формах торговой и инвестиционной деятельности, включая:

- Среднесрочные и долгосрочные инвесторы или фирмы-покупатели — пенсионные фонды, паевые инвестиционные фонды, страховые компании — используют алгоритмическую торговлю для покупки акций в больших количествах, когда они не хотят влиять на цены акций с помощью дискретных крупных инвестиций .

- Краткосрочные трейдеры и участники продаж — маркет-мейкеры (например, брокерские конторы), спекулянты и арбитражёры — получают выгоду от автоматического исполнения сделок; Кроме того, алгоритмы торговли помогают создать достаточную ликвидность для продавцов на рынке.

- Систематические трейдеры — последователи тренда, хедж-фонды или парные трейдеры (нейтральная к рынку торговая стратегия, которая сопоставляет длинную позицию с короткой позицией в паре сильно коррелированных инструментов, таких как две акции, торгуемые на бирже фонды (ETF) или валюты ) — гораздо эффективнее программировать их правила торговли и позволить программе торговать автоматически.

Алгоритмическая торговля обеспечивает более систематический подход к активной торговле, чем методы, основанные на интуиции или инстинкте трейдера.

Алгоритмические торговые стратегии

Любая стратегия алгоритмической торговли требует идентифицированной возможности, которая является прибыльной с точки зрения увеличения прибыли или снижения затрат. Ниже приведены общие торговые стратегии, используемые в алгоритмической торговле:

Стратегии следования за трендами

Наиболее распространенные алгоритмические торговые стратегии следуют тенденциям в скользящих средних, прорывах каналов, движениях ценовых уровней и связанных с ними технических индикаторах.Это самые простые и простые стратегии для реализации посредством алгоритмической торговли, поскольку эти стратегии не предполагают никаких прогнозов или прогнозов цен. Торговля инициируется на основе появления желаемых тенденций, которые легко и просто реализовать с помощью алгоритмов, не вдаваясь в сложность прогнозного анализа. Использование 50- и 200-дневных скользящих средних — популярная стратегия следования за трендом.

Возможности арбитража

Покупка акций с двойным листингом по более низкой цене на одном рынке и одновременная продажа их по более высокой цене на другом рынке предлагает разницу в цене в виде безрисковой прибыли или арбитража.Эту же операцию можно повторить для акций и фьючерсных инструментов, поскольку время от времени действительно существует разница в цене. Внедрение алгоритма для определения такой разницы в ценах и эффективного размещения заказов открывает выгодные возможности.

Ребалансировка индексного фонда

Индексные фонды определили периоды ребалансировки, чтобы привести свои активы в соответствие с их соответствующими базовыми индексами. Это создает прибыльные возможности для алгоритмических трейдеров, которые извлекают выгоду из ожидаемых сделок, которые предлагают прибыль от 20 до 80 базисных пунктов в зависимости от количества акций в индексном фонде непосредственно перед ребалансировкой индексного фонда.Такие сделки инициируются через алгоритмические торговые системы для своевременного исполнения и лучших цен.

Стратегии на основе математических моделей

Проверенные математические модели, такие как дельта-нейтральная торговая стратегия, позволяют торговать комбинацией опционов и базовой ценной бумаги. (Дельта-нейтральный — это портфельная стратегия, состоящая из нескольких позиций с компенсирующими положительными и отрицательными дельтами — соотношение, сравнивающее изменение цены актива, обычно рыночной ценной бумаги, с соответствующим изменением цены его производного инструмента — так что общая дельта рассматриваемых активов равна нулю.)

Торговый диапазон (среднее изменение)

Стратегия возврата к среднему основана на концепции, согласно которой высокие и низкие цены актива являются временным явлением, которое периодически возвращается к своему среднему значению (среднему значению). Выявление и определение диапазона цен и реализация алгоритма на его основе позволяет автоматически размещать сделки, когда цена актива выходит за пределы определенного диапазона.

Средневзвешенная цена (VWAP)

Стратегия средневзвешенной цены по объему разбивает крупный ордер и выпускает на рынок динамически определенные меньшие части ордера с использованием исторических профилей объема для конкретных акций.Целью является исполнение ордера, близкого к средневзвешенной цене (VWAP).

Средневзвешенная по времени цена (TWAP)

Стратегия взвешенной по времени средней цены разбивает большой ордер и выпускает на рынок динамически определенные меньшие части ордера, используя равномерно разделенные временные интервалы между временем начала и окончания. Цель состоит в том, чтобы выполнить заказ, близкий к средней цене между временем начала и временем окончания, тем самым минимизируя влияние на рынок.

Процент объема (POV)

Пока торговый ордер не будет полностью исполнен, этот алгоритм продолжает отправлять частичные ордера в соответствии с определенным коэффициентом участия и в соответствии с объемом торгов на рынках.Соответствующая «пошаговая стратегия» отправляет заказы в процентном соотношении, определяемом пользователем, и увеличивает или уменьшает этот коэффициент участия, когда цена акций достигает заданных пользователем уровней.

Недостаточная реализация

Стратегия дефицита реализации направлена на минимизацию затрат на исполнение ордера за счет торга на рынке в реальном времени, что позволяет сэкономить на стоимости заказа и получить выгоду от альтернативных издержек отсроченного исполнения. Стратегия увеличит целевой коэффициент участия, когда цена акций движется в благоприятную сторону, и уменьшит его, когда цена акции движется в неблагоприятном направлении.

За пределами обычных торговых алгоритмов

Есть несколько специальных классов алгоритмов, которые пытаются идентифицировать «события» на другой стороне. Эти «алгоритмы сниффинга», используемые, например, маркет-мейкером на стороне продавца, обладают встроенным интеллектом для определения наличия любых алгоритмов на стороне покупки большого ордера. Такое обнаружение с помощью алгоритмов поможет маркет-мейкеру определить возможности для крупных заказов и позволит им получить выгоду, выполняя заказы по более высокой цене.Иногда это называют опережением высоких технологий.

Технические требования для алгоритмической торговли

Реализация алгоритма с использованием компьютерной программы является последним компонентом алгоритмической торговли, сопровождаемым бэктестингом (испытанием алгоритма на исторических периодах прошлой работы фондового рынка, чтобы увидеть, было ли его использование прибыльным). Задача состоит в том, чтобы преобразовать идентифицированную стратегию в интегрированный компьютеризированный процесс, который имеет доступ к торговому счету для размещения заказов.Ниже приведены требования для алгоритмической торговли:

- Знание компьютерного программирования для программирования необходимой торговой стратегии, наемные программисты или готовое программное обеспечение для торговли.

- Подключение к сети и доступ к торговым платформам для размещения заказов.

- Доступ к потокам рыночных данных, которые будут отслеживаться алгоритмом на предмет возможности размещения заказов.

- Возможность и инфраструктура для тестирования системы после ее создания до того, как она будет запущена на реальных рынках.

- Доступные исторические данные для тестирования на истории в зависимости от сложности правил, реализованных в алгоритме.

Пример алгоритмической торговли

Royal Dutch Shell (RDS) котируется на Амстердамской фондовой бирже (AEX) и Лондонской фондовой бирже (LSE). Мы начинаем с создания алгоритма для определения возможностей арбитража. Вот несколько интересных наблюдений:

- AEX торгуется в евро, а LSE — в британских фунтах стерлингов.

- Из-за разницы во времени в один час AEX открывается на час раньше, чем LSE, после чего обе биржи торгуют одновременно в течение следующих нескольких часов, а затем торгуют только на LSE в течение последнего часа, когда AEX закрывается.

Можем ли мы изучить возможность арбитражной торговли акциями Royal Dutch Shell, котирующимися на этих двух рынках, в двух разных валютах?

Требования:

- Компьютерная программа, которая может считывать текущие рыночные цены.

- Информация о ценах поступает как с LSE, так и с AEX.

- Фид форекс (обменный курс) для GBP-EUR.

- Возможность размещения заказа, которая может направить заказ на правильную биржу.

- Возможность тестирования на исторических данных по ценам.

Компьютерная программа должна выполнять следующее:

- Считайте входящий поток цен акций RDS с обеих бирж.

- Используя доступные курсы обмена иностранной валюты, пересчитайте цену одной валюты в другую.

- Если существует достаточно большое расхождение в ценах (без учета брокерских расходов), ведущее к прибыльной возможности, то программа должна разместить ордер на покупку на более дешевой бирже и продать ордер на более дорогой бирже.

- Если ордера исполняются по желанию, то арбитражная прибыль последует.

Просто и легко! Однако практика алгоритмической торговли не так проста в поддержании и выполнении. Помните, что если один инвестор может разместить сделку, созданную алгоритмом, то это могут сделать и другие участники рынка. Следовательно, цены колеблются в миллисекундах и даже микросекундах. В приведенном выше примере, что произойдет, если сделка на покупку выполняется, а сделка на продажу не выполняется, потому что цены продажи изменяются к тому времени, когда ордер попадает на рынок? У трейдера останется открытая позиция, что сделает арбитражную стратегию бесполезной.

Существуют дополнительные риски и проблемы, такие как риски сбоя системы, ошибки подключения к сети, задержки между торговыми ордерами и исполнением и, что наиболее важно, несовершенные алгоритмы. Чем сложнее алгоритм, тем более жесткое тестирование на исторических данных необходимо перед его применением.

Выберите правильное программное обеспечение для алгоритмической торговли

Используя алгоритмическую торговлю, трейдеры доверяют свои с трудом заработанные деньги своему торговому программному обеспечению. По этой причине правильное компьютерное программное обеспечение необходимо для обеспечения эффективного и точного исполнения торговых приказов.С другой стороны, неисправное программное обеспечение — или программное обеспечение без необходимых функций — может привести к огромным потерям, особенно в молниеносном мире алгоритмической торговли.

Краткое руководство по алгоритмической торговле

Алгоритм определяется как конкретный набор пошаговых инструкций для выполнения определенной задачи. Будь то простая, но захватывающая компьютерная игра, такая как Pac-Man, или электронная таблица, предлагающая огромное количество функций, каждая программа следует определенному набору инструкций, основанных на базовом алгоритме.

Ключевые выводы

- Выбор правильного программного обеспечения имеет важное значение при разработке системы алгоритмической торговли.

- Торговый алгоритм — это пошаговый набор инструкций, которые будут направлять заявки на покупку и продажу.

- Неисправное программное обеспечение может привести к огромным потерям при торговле на финансовых рынках.

- Есть два способа получить доступ к программному обеспечению для алгоритмической торговли: купить или создать.

- Готовое программное обеспечение для алгоритмической торговли обычно предлагает бесплатные пробные версии с ограниченной функциональностью.

Алгоритмическая торговля — это процесс использования компьютерной программы, которая следует определенному набору инструкций для размещения торгового приказа. Целью программы алгоритмической торговли является динамическое определение прибыльных возможностей и размещение сделок для получения прибыли с такой скоростью и частотой, которые невозможно сопоставить с трейдером-человеком. Благодаря преимуществам более высокой точности и молниеносной скорости исполнения торговые операции, основанные на компьютерных алгоритмах, приобрели огромную популярность.

Кто использует программное обеспечение для алгоритмической торговли?

В алгоритмической торговле преобладают крупные торговые фирмы, такие как хедж-фонды, инвестиционные банки и собственные торговые фирмы. Учитывая наличие обильных ресурсов из-за их большого размера, такие фирмы обычно создают собственное запатентованное программное обеспечение для торговли, включая большие торговые системы с выделенными центрами обработки данных и вспомогательным персоналом.

На индивидуальном уровне опытные частные трейдеры и кванты используют алгоритмическую торговлю.Проприетарные трейдеры, которые менее технически подкованы, могут покупать готовое торговое программное обеспечение для своих нужд алгоритмической торговли. Программное обеспечение предлагается либо их брокерами, либо приобретается у сторонних поставщиков. Кванты обычно хорошо разбираются в торговле и компьютерном программировании и самостоятельно разрабатывают программное обеспечение для торговли.

Программное обеспечение для алгоритмической торговли: построить или купить?

Есть два способа получить доступ к программному обеспечению для алгоритмической торговли: построить или купить.

Покупка готового программного обеспечения обеспечивает быстрый и своевременный доступ, в то время как создание собственного программного обеспечения дает полную гибкость для настройки его в соответствии с вашими потребностями.Программное обеспечение для автоматической торговли часто является дорогостоящим и может содержать лазейки, игнорирование которых может привести к убыткам. Высокая стоимость программного обеспечения также может подорвать реальный потенциал прибыли от вашего предприятия по алгоритмической торговле. С другой стороны, самостоятельное создание программного обеспечения для алгоритмической торговли требует времени, усилий, глубоких знаний и, тем не менее, может быть небезопасным.

Ключевые особенности программного обеспечения для алгоритмической торговли

Риск, связанный с автоматической торговлей, высок, что может привести к большим убыткам.Независимо от того, решите ли вы купить или построить, важно знать основные необходимые функции.

Доступность данных о рынке и компании

Все торговые алгоритмы предназначены для работы с рыночными данными и котировками цен в режиме реального времени. Некоторые программы также настроены для учета основных данных компании, таких как прибыль и коэффициенты P / E. Любое программное обеспечение для алгоритмической торговли должно иметь поток рыночных данных в реальном времени, а также поток данных компании. Он должен быть доступен в качестве встроенного в систему или должен иметь возможность легкой интеграции из альтернативных источников.

Связь с различными рынками

Трейдеры, желающие работать на нескольких рынках, должны учитывать, что каждая биржа может предоставлять свой поток данных в другом формате, например TCP / IP, Multicast или FIX. Ваше программное обеспечение должно поддерживать каналы разных форматов. Другой вариант — обратиться к сторонним поставщикам данных, таким как Bloomberg и Reuters, которые собирают рыночные данные с разных бирж и предоставляют их конечным клиентам в едином формате. Программное обеспечение для алгоритмической торговли должно иметь возможность обрабатывать эти агрегированные потоки по мере необходимости.

Задержка

Это наиболее важный фактор для алгоритмической торговли. Задержка — это временная задержка, возникающая при перемещении точек данных от одного приложения к другому. Рассмотрим следующую последовательность событий. Ценовая котировка поступит с биржи в центр обработки данных (ЦОД) вашего поставщика программного обеспечения за 0,2 секунды, из центра обработки данных — за 0,3 секунды, чтобы перейти на ваш торговый экран, 0,1 секунды для вашего торгового программного обеспечения, чтобы обработать эту полученную котировку, 0,3 секунды для это для анализа и размещения сделки, 0.2 секунды для того, чтобы ваш торговый приказ достиг вашего брокера, 0,3 секунды для вашего брокера, чтобы направить ваш ордер на биржу.

Изображение Сабрины Цзян © Investopedia 2020Общее затраченное время = 0,2 + 0,3 + 0,1 + 0,3 + 0,2 + 0,3 = Всего 1,4 секунды.

В сегодняшнем динамичном мире торговли исходная котировка изменилась бы несколько раз за этот 1,4-секундный период. Любая задержка может сделать или сломать ваше предприятие по алгоритмической торговле. Эту задержку необходимо поддерживать на минимально возможном уровне, чтобы гарантировать получение самой актуальной и точной информации без временного промежутка.

Задержка уменьшена до микросекунд, и нужно делать все возможное, чтобы удерживать ее как можно ниже в торговой системе. Несколько мер по уменьшению задержки включают прямое подключение к обмену для более быстрого получения данных за счет устранения промежуточного поставщика; улучшение торгового алгоритма таким образом, чтобы на анализ и принятие решений уходило менее 0,1 + 0,3 = 0,4 секунды; или исключив брокера и напрямую отправив сделки на биржу, чтобы сэкономить 0,2 секунды.

Возможность настройки и настройки

Большинство программного обеспечения для алгоритмической торговли предлагает стандартные встроенные торговые алгоритмы, например, основанные на пересечении 50-дневной скользящей средней (MA) с 200-дневной MA.Трейдер может захотеть поэкспериментировать, переключившись на 20-дневную скользящую среднюю со 100-дневной скользящей средней. Если программное обеспечение не предлагает такую настройку параметров, трейдер может быть ограничен встроенными фиксированными функциями. Независимо от того, покупаете ли вы или строите, программное обеспечение для торговли должно иметь высокую степень настройки и конфигурируемости.

Функциональные возможности для написания пользовательских программ

Matlab, Python, C ++, JAVA и Perl — распространенные языки программирования, используемые для написания программного обеспечения для торговли.Большинство программного обеспечения для торговли, продаваемого сторонними поставщиками, предлагают возможность писать в нем свои собственные программы. Это позволяет трейдеру экспериментировать и пробовать любую торговую концепцию. Очевидно, что предпочтение отдается программам, которые предлагают кодирование на выбранном вами языке программирования.

Функция тестирования на исторических данных

Моделирование бэктестинга включает в себя тестирование торговой стратегии на исторических данных. Он оценивает практичность и прибыльность стратегии на основе прошлых данных, подтверждая ее успех (или неудачу, или любые необходимые изменения).Эта обязательная функция также должна сопровождаться доступностью исторических данных, на которых может быть выполнено бэктестирование.

Интеграция с торговым интерфейсом

Программное обеспечение для алгоритмической торговли автоматически размещает сделки в зависимости от наличия желаемых критериев. Программное обеспечение должно иметь необходимое подключение к сети брокера (-ов) для размещения сделки или прямое подключение к бирже для отправки торговых приказов.

Понимание комиссий и транзакционных издержек с различными брокерами важно в процессе планирования, особенно если торговый подход использует частые сделки для достижения прибыльности.

Интеграция Plug-n-Play

Трейдер может одновременно использовать терминал Bloomberg для анализа цен, терминал брокера для размещения сделок и программу Matlab для анализа тенденций. В зависимости от индивидуальных потребностей программное обеспечение для алгоритмической торговли должно иметь простую интеграцию plug-and-play и доступные API для таких часто используемых торговых инструментов. Это обеспечивает масштабируемость, а также интеграцию.

Программирование, независимое от платформы

Некоторым языкам программирования требуются специальные платформы.Например, определенные версии C ++ могут работать только в некоторых операционных системах, в то время как Perl может работать во всех операционных системах. При создании или покупке программного обеспечения для торговли предпочтение следует отдавать программному обеспечению для торговли, которое не зависит от платформы и поддерживает языки, не зависящие от платформы. Вы никогда не знаете, как будет развиваться ваша торговля через несколько месяцев.

Материал под капотом

Распространенная поговорка гласит: «Даже обезьяна может щелкнуть кнопку, чтобы разместить сделку.«Зависимость от компьютеров не должна быть слепой. Именно трейдер должен понимать, что происходит под капотом. При покупке программного обеспечения для торговли следует запросить (и потратить время на изучение) подробную документацию, которая показывает основную логику конкретного программного обеспечения для алгоритмической торговли. Избегайте любого торгового программного обеспечения, которое представляет собой полный черный ящик и претендует на роль секретной машины для зарабатывания денег.

Создавая программное обеспечение, реалистично оценивайте то, что вы реализуете, и четко представляйте сценарии, в которых это может привести к сбою.Прежде чем использовать реальные деньги, тщательно протестируйте подход на исторических данных.

С чего начать?

Готовое программное обеспечение для алгоритмической торговли обычно предлагает бесплатные пробные версии с ограниченной функциональностью или ограниченные пробные периоды с полной функциональностью. Изучите их полностью во время этих испытаний, прежде чем что-либо покупать. Не забудьте подробно ознакомиться с имеющейся документацией.