Как не платить 20% НДС. Яндекс |

Экономим пятую часть бюджета (или как легально не платить 20% НДС) при пополнении РК Яндекс Директ.

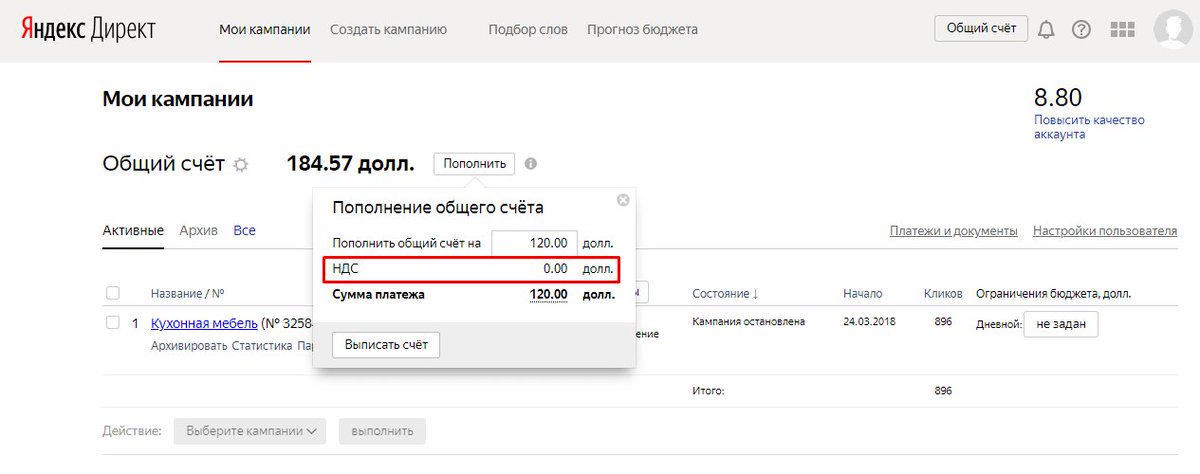

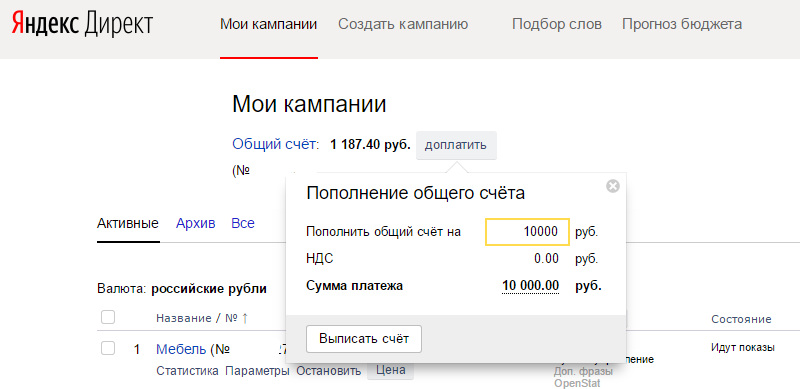

Думаю каждого из тех кто хоть раз пополнял рекламный кабинет Яндекс Директ одолевало негодование, когда вы видели конечную сумму на 20% больше.

Кто-то сжимал зубы и оплачивал излишки, а кому-то приходилось уменьшать основную сумму пополнения. В любом случае осадок оставался.

Возможно некоторые из вас слышали истории как можно избежать этого налога, но все было настолько расплывчато и непонятно, что возникало сомнение “а это вообще законно?”

Читайте также как обойти НДС при настройке рекламы в Facebook

В этой статье я хочу сфокусировать ваше внимания на доказанных своим опытом фактах ответить на популярные в этой теме вопросы и сэкономить вам кучу денег, которые вы, скорее всего, сможете выгодно вложить и соответственно приумножить!

Чтобы решить вопрос с НДС на всегда, достаточно просто купить специальный аккаунт.

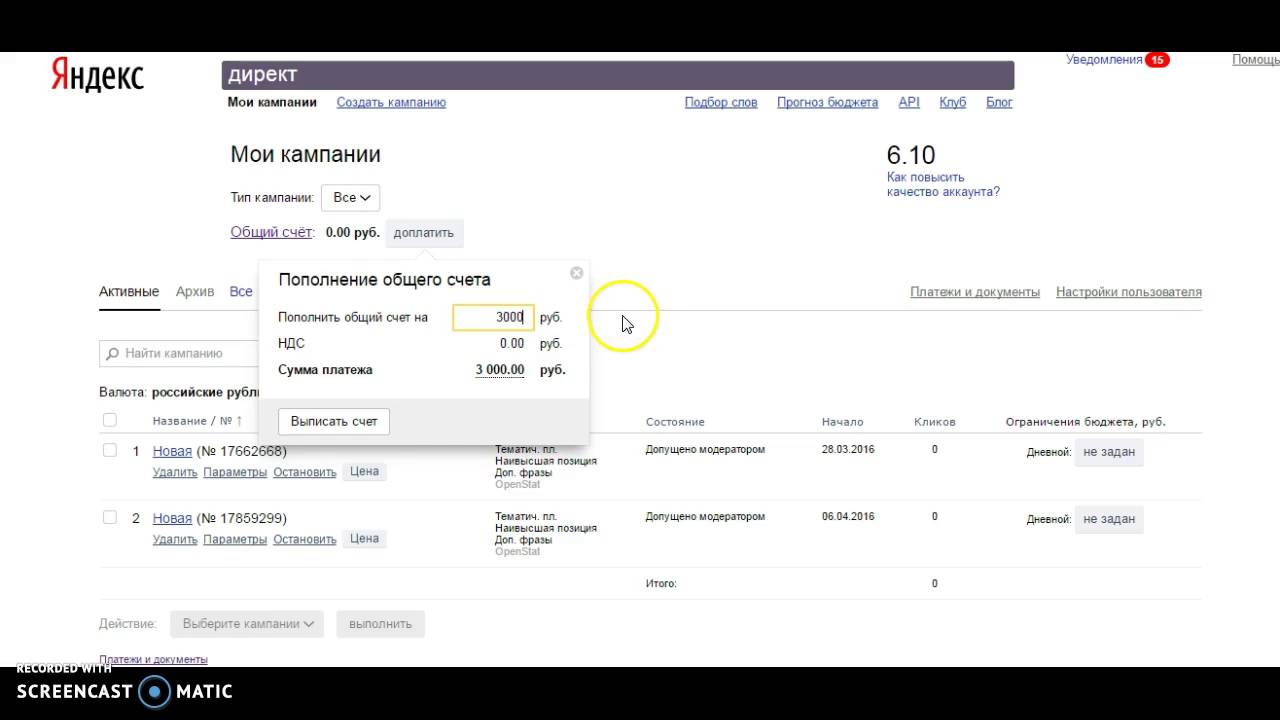

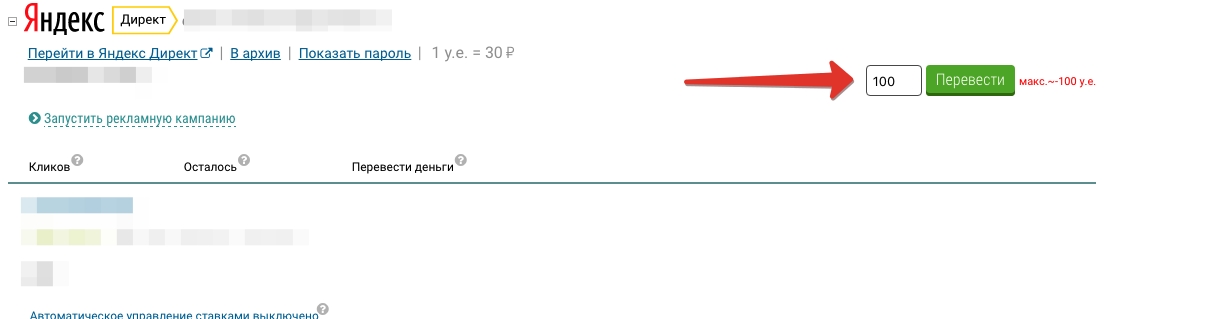

Начну с основ: данный аккаунт Яндекс Директа полностью аналогичен тому который вы используете, с одной лишь разницей – он в долларах (можно в евро или франках) и пополнять его следует через международную платежную систему PayPal.

В России эта система чаще всего используется для покупки с сайта Iherb, удобен тем что автоматически конвертирует рубли в нужную вам валюту и выступает посредником для честной сделки.

В данном аккаунте уже создан плательщик и по факту вы платите через него (прикрываясь его поддтверженными данными нерезидента РФ), выглядит это таким образом:

Вы нажимаете “оплатить”, выбираете плательщика (иностранца), далее вы выбираете способ оплаты через PayPal, вас перебрасывает на их сайт, на страницу оплаты, входите в его систему и оплачиваете (уже привязанной к этому сервису ранее вашей картой).

Отвечу на наиболее популярные вопросы:

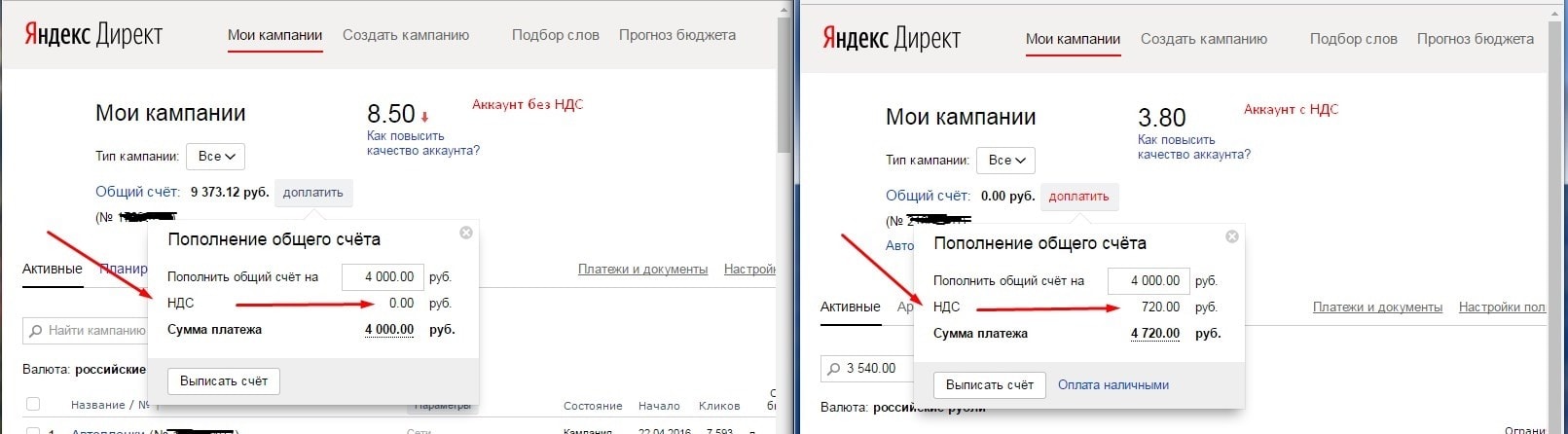

1. В чем выгода аккаунтов Яндес Директ без НДС?

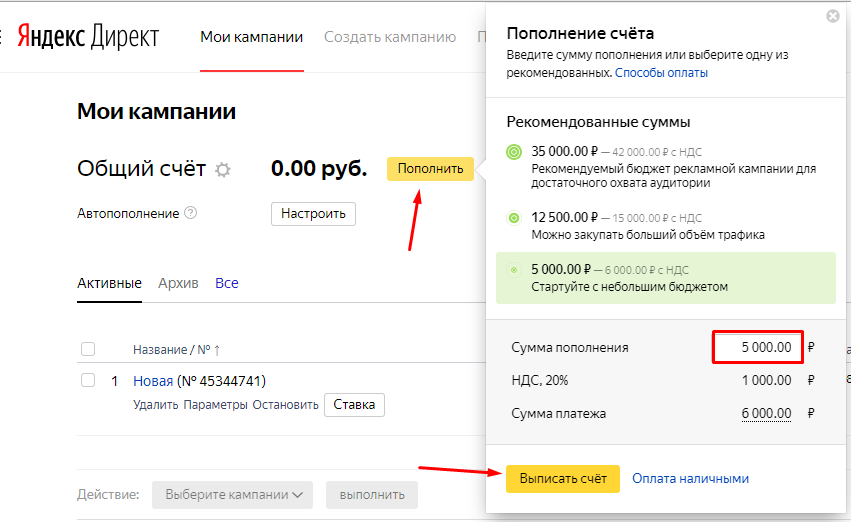

Все просто. В аккаунтах без НДС, не нужно платить налог на добавленную стоимость., которая на данный момент в России 20%.

В аккаунтах без НДС, не нужно платить налог на добавленную стоимость., которая на данный момент в России 20%.

При пополнение вся сумма будет поступать на счет. Таким образом вы будите регулярно экономить пятую часть своего бюджета !

2. Почему в таких аккаунтах не нужно платить НДС?

Аккаунты зарегистрированы на жителей стран, в которых нет налога на добавленную стоимость. А следовательно и платить НДС в таких аккаунтах не надо.

3. А вдруг НДС включен в цену клика?

Нет. Это исключено и проверено множество раз. Подумайте сами: Яндекс включает НДС (нашей страны) в ставки для граждан других стран, соответственно данную надбавку нужно включить в выписку. Если данного пункта в выписке нет — соответственно и ставки имеют нормальную цену!

Если вы думаете, что Яндекс тайком включает ндс в ставки, то вы ошибаетесь!

Компания Яндекс имеет многомиллиардный оборот за счёт предоставления своих услуг и немалую часть этого пирога они приносят из других стран. Не думаю что такая компания станет рисковать мировым авторитетом, только ради того чтобы наживиться на иностранных рекламодателях.

Надеюсь теперь сторонники версии заговора поняли всю абсурдность данного мифа.

4. Могут ли заблокировать аккаунт?

Аккаунт гарантированно не заблокируют, если вы не нарушаете рекламную политику Яндекс.

Именно мои аккаунты Директ без НДС уже работают более года, и за все это время не было ни одной блокировки. Это точно такой же аккаунт, как и обычный, с той лишь разницей, что счёт будет в долларах или евро, а так же не нужно платить НДС.

5. Можно ли самостоятельно создать такой аккаунт?

Да, если вы располагаете терпением, временем, некоторым опытом, а так же обладаете штампом в паспорте, как резидент другой страны, либо нужными словами для привлечения иностранцев, чтобы они зарегистрировали аккаунт на своё имя и подтвердили все свои персональные платёжные данные приложенной фотографией.

Так же на этапе создания, каждый аккаунт проверяется вручную службой яндекс директа. При малейших подозрениях, аккаунт отправляется в черный список с требованиями предоставить дополнительные доказательства, что вы действительно живете в другой стране.

Как и любой другой бизнес — это долго, муторно и нервозно, а так же не факт что получится.

Поэтому предлагаю каждому делать свою работу.

6. У меня уже есть аккаунт Директ без НДС. Можно ли его пополнять картой РФ?

К сожалению на “старых” аккаунтах Яндекс Директ без НДС никак нельзя пополнять баланс Российскими картами. Для этого необходим свежезарегистрированный аккаунт Яндекс Директ без НДС.

7. Можно ли пополнять баланс электронными деньгами?

Пополнять баланс можно любой физической и виртуальной картой. Если вам удобнее пополнять аккаунт из электронного кошелька. Заведите виртуальную карту и пополняйте баланс через нее. Такая возможность есть практически у всех платежных систем (Например, WebMoney, Qiwi).

8. Можно ли пополнять баланс с расчетного счета?

К сожалению, оплата с расчетного счета, невозможна, так как аккаунт зарегистрирован на физическое лицо. Пополнять баланс можно только картами VISA и MasterCard.

* * *

Чтобы купить такой аккаунт просто пишите мне в личку.

Я полностью уверен в своих аккаунтах, потому что контролирую каждый процесс их создания. Создаю не сам, а нахожу людей из других стран, таким образом они имеют оригинальный IP адрес и настоящие подтверждённыне данные плательщика (через и возможно пополнение аккаунта без уплаты ндс)

Пару слов о моих аккаунтах и их преимуществах перед аналогичными:

Без предоплаты (оплата после полной проверки аккаунта, инструкция прилагается)

2 года гарантии !

Все аккаунты проверены и готовы к работе

Цена клика, как и в обычных аккаунтах (НДС в ставку не закладывается)

Полная поддержка на всех этапах работы (вне зависимости в чьих руках находится акк)

Все аккаунты проходят обязательную проверку на работу Директ.Коммандера и отсутствии НДС при оплате.

Возврат уплаченных денег, если любое из условий будет не выполнено

Аккаунты идут в двух вариантах Доллар США / Евро.

Вы можете сами выбрать как вам будет удобнее.

Вы можете сами выбрать как вам будет удобнее. Вся подробная информация, вплоть до поэтапного создания аккаунта, есть в моей группе вк:

https://vk.com/guenter_akk

Пишите промо-код “Товарная Кухня” и получите лучшую цену!

Сумма минимального платежа в «Яндекс.Директе» увеличится до 1 тыс. руб.

, Текст: Татьяна Короткова

Компания «Яндекс» объявила о планах изменить в марте размер минимального платежа для пополнения баланса в сервисе контекстной рекламы «Яндекс.Директ». Новый минимальный платеж будет составлять p1 000 без учета НДС, сообщили CNews в «Яндексе». Значения для других валют можно посмотреть в таблице ниже.

Как пояснили в компании, запланированные изменения коснутся только платежей для пополнения баланса. Минимальная цена «клика» и недельный бюджет останутся прежними.

| Валюта | Новая сумма | Сейчас |

|---|---|---|

| Рубли РФ | 1 000 без НДС | 300 без НДС |

| Гривны | 250 без НДС | 80 без НДС |

| Белорусские рубли | 30 без НДС | 9 без НДС |

| Тенге | 5000 без НДС | 1300 без НДС |

| Турецкие лиры | 50 без НДС | 17 без НДС |

| Доллары США | 15 без НДС | 10 без НДС |

| Евро | 15 без НДС | 10 без НДС |

| Швейцарские франки | 15 без НДС | 10 без НДС |

| Уе | 15 c НДС | 10 c НДС |

Источник: «Яндекс»

Таким образом, после вступления изменений в силу на счет в «Яндекс. Директе» клиенты смогут зачислить любую сумму начиная с p1 000. Минимальная сумма переноса между кампаниями и минимальный отсроченный платеж также будут составлять p1 000.

Директе» клиенты смогут зачислить любую сумму начиная с p1 000. Минимальная сумма переноса между кампаниями и минимальный отсроченный платеж также будут составлять p1 000.

Минимальная сумма для автопополнения счета (услуга доступна прямым клиентам, работающим в рублях РФ) тоже составит p1 000.

Где и как создать Аккаунт Яндекс.Директ без НДС

Аккаунт Яндекс.Директ без НДС — это один из самых простых способов экономии на использовании услуг сервиса контекстной рекламы. Такой аккаунт отличается тем, что при пополнении его баланса с внесенной суммы не удерживается НДС в размере 18%. Таким образом, чем больше пополнение баланса, тем больше экономия. Сложность состоит в том, что создать аккаунт без НДС самостоятельно практически невозможно.

Как получить аккаунт без НДС Яндекс.Директ

— НДС не удерживаниям при пополнении баланса личного кабинета, если он зарегистрирован в иностранном государстве. На сегодняшний день при регистрации аккаунта страна регистрации устанавливается автоматически. Поэтому, создать иностранный аккаунт невозможно;

Поэтому, создать иностранный аккаунт невозможно;

— Вторым способом является регистрация аккаунта на юридическое лицо. В таком случае, при внесении денег на баланс аккаунта НДС удерживаться все-таки будет, но при сдаче налоговой отчетности, удержанную сумму можно будет вернуть;

— Такой личный кабинет можно купить на специализированных сайтах. За небольшую стоимость пользователь получает новый, полностью настроенный аккаунт с нулевым балансом. Впоследствии на счёт личного кабинета можно внести любую сумму, НДС при пополнении не удерживается.

Такой личный кабинет используется для размещения рекламных кампаний, также как и аккаунты, пополняемые с НДС. Однако, существуют некоторые отличия в работе с таким аккаунтом.

Отличия личного кабинета Яндекс.Директ без НДС

— В качестве валюты для таких аккаунтов используется доллар. То есть в долларах осуществляется пополнение счета и оплата всех услуг рекламной платформы. Это говорит о том, что пополнение баланса аккаунта будет зависеть от колебаний валютного курса. В любом случае, это намного выгоднее, чем внесение средств с НДС.

В любом случае, это намного выгоднее, чем внесение средств с НДС.

— Недоступны некоторые из способов пополнения баланса. Внести деньги на счет можно только при помощи банковской карты Виза или МастерКард, а также виртуальной платежной картой.

В остальном работа с таким личным кабинетом не имеет ограничений. Использование аккаунта без НДС дает возможность значительной экономии при использовании сервиса контекстной рекламы. Еще больше сэкономить можно используя промокоды, принимая участие в различных акциях и розыгрышах. В качестве призов в таких розыгрышах могут выступать промокоды различного номинала, готовые аккаунты с нулевым и ненулевым балансом.

Контекстная реклама: Яндекс Директ — способы оплаты.

Сегодня мы поговорим о том, как оплатить кампанию в Директе, рассмотрим какие способы оплаты Директ предлагает своим пользователям. Данная тема актуальна для всех рекламодателей, которые намерены создать рекламную кампанию в сервисе Яндекс Директ.

Оплата Директа, а точнее работы рекламной кампании может быть осуществлена несколькими способами:

— оплата Директа Яндекс деньгами по квитанции в банке

— оплата по средствам использования интернет-банкинга

— оплатить Директ картой Visa и MasterCard

— наличными при помощи кода платежа

— по средствам использования сервиса WebMoney

— оплата Директа Яндекс. Деньгами

Деньгами

— оплата с использованием других электронных средств оплаты.

Рассмотрим более подробно каждый из способов оплаты.

Оплата Яндекс Директ по квитанции в банке.

На странице рекламной кампании в Яндекс Директ при нажатии кнопки Оплатить, необходимо указать сумму платежа и нажать кнопку Выписать счет на оплату:

Затем необходимо выбрать от кого будет производиться оплата. Если Вы выберете Физическое лицо, способ оплаты будет Наличными в банке, для юридических лиц — Рублями со счета в банке. Далее будет представлена квитанция для оплаты, которую можно распечатать.

Выполняя оплату в банке необходимо проверить, чтобы сумма и реквизиты плательщика соответствовали данным в счете.

Яндекс Директ пополнить счет по средствам интернет-банкинга.

Рекламодатель может пополнить Директ кампанию через интернет-банкинг. Аналогично, как и при оплате квитанцией в банке, рекламодателю в интерфейсе Яндекс Директ необходимо выбрать способ или же Наличными в банке или же Рублями со счета в банке. Затем в удобной системе интернет-банкинга формируется платежное поручение со всеми необходимыми реквизитами.

Затем в удобной системе интернет-банкинга формируется платежное поручение со всеми необходимыми реквизитами.

Пополнение Яндекс Директ банковской картой.

К оплате рекламной кампании в сервисе Яндекс Директ принимаются банковские карты Visa, MasterCard и EuroCard. Для создания квитанции необходимо сформировать в интерфейсе рекламной кампании, нажав кнопку Выписать счет.

Обратите внимание, что банковские карты Visa Electron и Cirrus Maestro к оплате не принимаются, поэтому, если Вы намерены оплатить картой Яндекс Директ, то необходимо предусмотреть и данный аспект.

Как пополнить баланс Яндекс Директ с помощью кода платежа?

Код платежа — это идентификатор для резидентов России, который позволяет осуществить оплату рекламной кампании. заплатить за рекламу. Для того, чтобы получить код платежа, необходимо в интерфейсе рекламной кампании нажать кнопку Оплатить, а затем выбрать пункт Оплатить кампанию наличными.

В случаях, если рекламная кампания оплачивается первый раз, сервис перед выдачей кода платежа предлагает принять условия договора-оферты, без подтверждения которой оплата не возможна.

Яндекс Директ — как оплатить с помощью сервиса WebMoney?

При данном способе оплаты необходимо на странице оплаты в интерфейсе рекламной кампании выбрать значок WebMoney. Далее Вам будет выставлен счет, где необходимо нажать кнопку Оплатить.

Как оплатить Директ Яндекс Деньгами?

При использовании данного способа оплаты необходимо на странице оплаты рекламной кампании указать сумму и нажать кнопку Оплатить Яндекс.Деньгами. Далее система попросит указать платежный пароль. В случаях, если на счете не достаточно денег, чтобы оплатить рекламную кампанию, сервис Вас автоматически переведет на страницу, где можно посмотреть и пополнить баланс аккаунта:

Очень важным аспектом является то, что счет в сервисе Яндекс.Деньги должен совпадать с логином рекламной кампании в Яндекс.Директ. Пополнить счет в Яндекс.Деньгах можно воспользовавшись платежными терминалами, банкоматами или переведя с других сервисов по оплате.

Как оплатить Директ через терминал или банкомат?

В интерфейсе терминала необходимо найти кнопку с логотипом Яндекс. Денги, затем ввести код платежа и указать сумму к оплате.

Денги, затем ввести код платежа и указать сумму к оплате.

В способы оплаты директ входит в том числе и обращение в офисы партнеров со следующими данными: код и сумма платежа.

Список партнеров можно посмотреть по ссылке: http://money.yandex.ru/doc.xml?id=524553

Как учитывается НДС Директ

Теперь стоит поговорить о НДС Яндекс Директ. При работе в интерфейсе рекламной кампании все денежные показатели указываются без учета НДС, а сама сумма НДС добавляется уже продавцом в соответствии с существующими нормами налогового законодательства России.

В интерфейсе рекламной кампании в разделе Статистика рекламодатели могут просматривать статистику по списанным средствам как с учетом НДС, так и без, включая соответствующие настройки.

Пополнений: НДС или без НДС? | Deloitte Malta

Пополняется вместе с другими расходными материалами

Ситуация несколько усложняется, когда «B» также обеспечивает «C» расходными материалами, отличными от того, которое является предметом пополнения. Типичным примером является плата за обслуживание, взимаемая арендодателем по договору аренды недвижимости с арендатора в связи с расходами, связанными с арендной платой, такими как водоснабжение, отопление, обслуживание здания, уборка общих частей и / или обеспечение безопасности здание.В этом случае арендодатель («B») берет на себя расходы на соответствующие материалы от своих различных поставщиков («A») и перекладывает их на арендатора («C»).

Типичным примером является плата за обслуживание, взимаемая арендодателем по договору аренды недвижимости с арендатора в связи с расходами, связанными с арендной платой, такими как водоснабжение, отопление, обслуживание здания, уборка общих частей и / или обеспечение безопасности здание.В этом случае арендодатель («B») берет на себя расходы на соответствующие материалы от своих различных поставщиков («A») и перекладывает их на арендатора («C»).

На основании решений, вынесенных Судом Европейского Союза (CJEU) по важным делам об НДС, таким как Field Fisher Waterhouse LLP (C-392/11) и Wojskowa Agencja Mieszkaniowa w Warszawie (C-42 / 14), такие пополнения могут рассматриваться как просто вспомогательные по отношению к основной поставке (а именно, аренда имущества) при соблюдении определенных условий.В этом отношении, согласно CJEU, важно, среди прочего, рассмотреть вопрос о том, может ли домовладелец расторгнуть договор аренды, если арендатор не уплатит плату за услуги. Если это так, можно утверждать, что плата за обслуживание не является независимой от аренды недвижимости — скорее, их следует рассматривать как единое предложение. И наоборот, суд также заявил, что, если арендатор волен выбирать своего предпочтительного поставщика для других поставок или имеет право заключить договор напрямую с поставщиком, это может означать, что пополнение счета следует рассматривать как поставку, которая отдельно от сдачи в аренду.

Если это так, можно утверждать, что плата за обслуживание не является независимой от аренды недвижимости — скорее, их следует рассматривать как единое предложение. И наоборот, суд также заявил, что, если арендатор волен выбирать своего предпочтительного поставщика для других поставок или имеет право заключить договор напрямую с поставщиком, это может означать, что пополнение счета следует рассматривать как поставку, которая отдельно от сдачи в аренду.

Оценка того, является ли пополнение баланса дополнительным по отношению к другой поставке или независимым, имеет решающее значение для целей применения правильного режима НДС. Это происходит потому, что, когда пополнение счета оказывается независимым, тот факт, что «В» может производить другие поставки для «С», становится неуместным для учета НДС при таком пополнении.

Однако, если перезарядка должна рассматриваться как просто вспомогательная по отношению к другой поставке от «B» до «C», она не будет представлять собой отдельную поставку для целей НДС, а вместо этого будет формировать единую поставку с основной поставкой и разделение режим НДС последнего. Возвращаясь к приведенному выше примеру, касающемуся аренды недвижимости, это означает, что если аренда недвижимости не облагается НДС (что на Мальте обычно имеет место, за некоторыми исключениями), возмещение арендодателем платы за услуги арендатору также будет включать НДС. освобождены — даже если домовладельцу был начислен НДС на те же поставки.

Возвращаясь к приведенному выше примеру, касающемуся аренды недвижимости, это означает, что если аренда недвижимости не облагается НДС (что на Мальте обычно имеет место, за некоторыми исключениями), возмещение арендодателем платы за услуги арендатору также будет включать НДС. освобождены — даже если домовладельцу был начислен НДС на те же поставки.

Включать или не включать? — НДС в заявленных ценах — ASA

Код CAP требует, чтобы цены в объявлениях включали необязательные налоги, пошлины, сборы и сборы, применимые ко всем или большинству покупателей.Это относится ко всем рекламным и маркетинговым материалам, включая веб-сайты и профили в социальных сетях.

Поскольку правильное использование цен с учетом НДС и без НДС является повторяющейся проблемой в жалобах ASA в различных отраслях и средствах массовой информации, у нас есть некоторые рекомендации по передовой практике от нашей группы соответствия, которые помогут вам правильно определить цены.

Вот несколько советов для начала:

Включите НДС, если потенциальные покупатели будут платить НДС

Если рекламу, вероятно, увидят и потребители, и компании, и оба могут купить товар (ы), вам необходимо указать цены с учетом НДС.

Четко укажите цены без НДС

Если вы указываете цены без НДС, убедитесь, что они четко адресованы покупателям, которые не платят (или могут вернуть) НДС, например четко указав « бизнес-цена » или « торговая цена ».

Включите заявление о сумме или ставке НДС, подлежащего уплате, при указании цен без НДС

Если вы можете указать цены без НДС, они все равно должны сопровождаться ставкой или суммой НДС на видном месте, например « ex [email protected]% ».

См. Полное руководство для получения более подробной информации и примеров, а также убедитесь, что вы просматриваете и при необходимости исправляете свою рекламу, чтобы свести к минимуму риск того, что с вами свяжется наша группа соответствия .

Если у вас есть какие-либо вопросы по конкретным аспектам вашей собственной неэфирной рекламы, обратитесь в нашу команду Copy Advice , чтобы получить быструю, бесплатную и конфиденциальную консультацию. У нас также есть дальнейшие инструкции по котировкам НДС здесь и здесь .

Подробнее о

Будьте в курсе

Подпишитесь на наши постановления, информационные бюллетени и доступ для прессы с ограниченным доступом. Подпишитесь сейчас.

Как НДС может облагать налогом богатых и платить за универсальный базовый доход

Бюджетное управление Конгресса только что спрогнозировало серию дефицита бюджета в 1 триллион долларов — насколько хватит глаз.Сокращение этого дефицита потребует не только сокращения расходов и экономического роста, но и новых налогов. Одно из решений, которое я изложил в новом документе Hamilton Project «Повышение доходов с помощью прогрессивного налога на добавленную стоимость», — это 10-процентный налог на добавленную стоимость (НДС) в сочетании с универсальным базовым доходом (UBI) — фактически оплата наличными каждой семье в США.

Этот план принесет существенный чистый доход, будет очень прогрессивным и будет так же способствовать экономическому росту, как и любой другой новый налог. НДС будет дополнять, а не заменять любые новые прямые налоги на зажиточные домохозяйства, такие как налог на богатство или реформы на прирост капитала.

НДС — это национальный налог на потребление, подобный налогу с розничных продаж, но взимаемый небольшими частями на каждом этапе производства. Он приносит большой доход без искажения экономических решений, таких как сбережения, инвестиции или организационная форма бизнеса. И это может быть проще администрировать, чем налоги с розничных продаж.

Американский НДС Структура американского НДС должна отражать структуру наиболее эффективных существующих НДС в мире. Его следует строить на широкой потребительской базе.Он должен регулировать (вводить или уменьшать) налоги на границе, чтобы они применялись только к товарам и услугам, приобретенным в США, независимо от того, где они производятся. Малые предприятия должны быть освобождены от уплаты налогов, хотя они должны иметь возможность присоединиться к системе НДС. Социальное обеспечение и государственные программы с проверкой нуждаемости, такие как временная помощь нуждающимся семьям, должны быть скорректированы с учетом цены соответствующих покупок после уплаты НДС.

Малые предприятия должны быть освобождены от уплаты налогов, хотя они должны иметь возможность присоединиться к системе НДС. Социальное обеспечение и государственные программы с проверкой нуждаемости, такие как временная помощь нуждающимся семьям, должны быть скорректированы с учетом цены соответствующих покупок после уплаты НДС.

Пограничные корректировки повсеместно применяются в отношении НДС по всему миру и не являются тарифами.И почти все страны НДС освобождают малый бизнес (как-то определено). Ограничение НДС для фирм с валовой выручкой более 200 000 долларов освободит 43 миллиона малых предприятий.

Наконец, оплата UBI устранит бремя НДС и предоставит дополнительные ресурсы домашним хозяйствам с низким и умеренным доходом. Моя версия установила бы UBI на уровне федеральной черты бедности, умноженной на ставку НДС (10 процентов), умноженную на два. Например, семья из четырех человек будет получать около 5200 долларов в год. Мое предложение UBI похоже на версию, предложенную кандидатом в президенты от Демократической партии Эндрю Яном, но меньше ее.

10-процентный НДС принесет около 2,9 триллиона долларов за 10 лет, или 1,1 процента валового внутреннего продукта, даже после покрытия расходов на UBI.

Как и любой налог, его влияние на экономику будет зависеть от того, как правительство использует доходы. Но при прочих равных, это было бы лучше для экономики (то есть меньше искажений), чем повышение ставок подоходного налога.

Чтобы избежать разрушения экономики в краткосрочной перспективе, поступления от НДС следует использовать в первые годы для стимулирования экономики, а ФРС следует учесть НДС, допустив повышение уровня потребительских цен.

Центр налоговой политики считает, что НДС в сочетании с UBI будет чрезвычайно прогрессивным. Это увеличит доход после уплаты налогов 20 процентов домохозяйств с самым низким доходом на 17 процентов. Налоговое бремя для людей со средним доходом не изменится, в то время как доходы 1 процента самых богатых домохозяйств упадут на 5,5 процента.

Это может показаться нелогичным, но НДС действует как 10-процентный налог на существующее богатство, потому что будущее потребление может быть профинансировано только за счет существующего богатства или будущей заработной платы.В отличие от налога, взимаемого с накопленных активов, скрытого налога на имущество очень трудно избежать или уклониться от него, и он не требует оценки активов.

НДС также может быть выгоден штатам. Хотя штаты не обязаны соблюдать новый федеральный закон, это может улучшить структуру их потребительских налогов, которые, как правило, освобождают от уплаты услуг и предметов первой необходимости и часто облагают налогом предприятия. Провинции Канады являются примером того, как национальные и субнациональные НДС могут «гармонизировать».

Политика Сто шестьдесят восемь стран имеют НДС.Но примет ли Конгресс когда-нибудь такое? Возможно, это не так уж надумано. В последние годы такой налог (под другими названиями) был предложен ведущими республиканцами, такими как сенаторы Тед Круз из Техаса и Рэнд Пол из Кентукки, бывший спикер Палаты представителей Пол Райан и другие.

Много лет назад бывший министр финансов Ларри Саммерс язвительно заметил, что НДС не имеет политической поддержки, потому что либералы считают его регрессивным, а консерваторы — денежной машиной. Он был прав.

Но либералы должны понимать, что НДС может быть прогрессивным, особенно в сочетании с UBI.Было бы еще более прогрессивно, если бы из доходов финансировалось, скажем, здравоохранение или уход за детьми.

Есть преимущества и для консерваторов. Несмотря на утверждения об обратном, существует мало свидетельств того, что НДС когда-либо увеличивает общие государственные расходы. А в США НДС может быть введен в действие как часть более широкого бюджетного соглашения, которое со временем явно замедлит рост федеральных расходов.

В конечном итоге настоящая дискуссия будет о том, как использовать деньги, полученные от НДС. Но если новые доходы являются неизбежной частью любых усилий по контролю над федеральным бюджетом, НДС с UBI может быть одним из лучших вариантов политики.

Я хотел бы поблагодарить Грейс Энда и Клэр Холдеман за ценную помощь в исследованиях.

Какие примеры налога на добавленную стоимость (НДС)?

Налог на добавленную стоимость (НДС) — это налог на потребление, который взимается с продукта повторно в каждой точке продажи, в которой была добавлена стоимость. То есть налог добавляется, когда производитель сырья продает продукт фабрике, когда фабрика продает готовый продукт оптовику, когда оптовый торговец продает его розничному продавцу и, наконец, когда розничный торговец продает его потребитель, который будет его использовать.

В конечном итоге НДС платит розничный потребитель. Покупателю на каждом раннем этапе производства продукта возмещается НДС последующим покупателем в цепочке. НДС обычно используется в европейских странах. В США не используется система НДС.

НДС обычно выражается в процентах от общей стоимости. Например, если стоимость товара составляет 100 долларов, а НДС составляет 15%, потребитель платит продавцу 115 долларов. Торговец оставляет 100 долларов и переводит 15 долларов правительству.

Торговец оставляет 100 долларов и переводит 15 долларов правительству.

Ключевые выводы

- Налог на добавленную стоимость (НДС) уплачивается на каждом этапе производства продукта, от продажи сырья до его окончательной покупки потребителем.

- Каждая оценка используется для возмещения расходов предыдущему покупателю в цепочке. Итак, налог в конечном итоге оплачивает потребитель.

- Противники говорят, что это несправедливо по отношению к потребителям с низкими доходами, которые должны тратить большую часть своего дохода на НДС, чем более состоятельные потребители.

- Сторонники говорят, что это препятствует уклонению от уплаты налогов, предоставляя бумажный или электронный след налогов для каждого продукта.

НДС против налога с продаж

Систему НДС часто путают с национальным налогом с продаж. Но налог с продаж взимается только один раз — в конечной точке покупки потребителем. Так что платит только розничный покупатель.

Система НДС основана на счетах и взимается на нескольких этапах производства готового продукта. Каждый раз, когда добавляется стоимость, совершается продажа, взимается налог и перечисляется правительству.

Пример НДС

Пример уплаты 10% НДС по цепочке производства может выглядеть следующим образом:

Производитель электронных компонентов закупает сырье из различных металлов у дилера.Дилер по металлу является продавцом на данном этапе производственной цепочки. Дилер взимает с производителя 1 доллар плюс 10 центов НДС, а затем отправляет 10% НДС правительству.

Производитель использует сырье для создания электронных компонентов, которые затем продает компании по производству сотовых телефонов за 2 доллара плюс 20 центов НДС. Производитель отправляет 10 центов собранного НДС правительству, а остальные 10 центов оставляет себе, которые возмещают ему НДС, ранее уплаченный дилеру по металлу.

Производитель сотовых телефонов увеличивает стоимость, создавая свои мобильные телефоны, которые затем продает розничному продавцу сотовых телефонов за 3 доллара плюс 30 центов НДС. Он платит государству 10 центов НДС. Остальные 20 центов возмещают производителю сотового телефона НДС, уплаченный производителю электронных компонентов.

Он платит государству 10 центов НДС. Остальные 20 центов возмещают производителю сотового телефона НДС, уплаченный производителю электронных компонентов.

Наконец, розничный торговец продает телефон потребителю за 5 долларов плюс 50 центов НДС, 20 центов из которых выплачиваются правительству, а остальное он оставляет в качестве возмещения ранее уплаченного НДС.

НДС, уплачиваемый в каждой точке продажи по пути, составляет 10% от добавленной стоимости продавцом.

НДС в Великобритании

Стандартный НДС в Великобритании составляет 20% с 2011 года.

Ставка снижена до 5% на определенные покупки, такие как детские автокресла и электроэнергию для дома. НДС не облагается некоторыми предметами, такими как продукты питания и детская одежда. Финансовые операции и операции с недвижимостью также не облагаются налогом.

Аргументы в пользу НДС

Сторонники налогообложения на добавленную стоимость утверждают, что система НДС препятствует попыткам уклонения от уплаты налогов. Тот факт, что НДС начисляется (и регистрируется) на каждом этапе производства, поощряет соблюдение налоговых требований и действует как сдерживающий фактор для работы на черном рынке.

Тот факт, что НДС начисляется (и регистрируется) на каждом этапе производства, поощряет соблюдение налоговых требований и действует как сдерживающий фактор для работы на черном рынке.

Производители и поставщики должны быть зачислены на уплату НДС на свои ресурсы, они несут ответственность за сбор НДС на свои исходящие товары: товары, которые они создают или продают.

У розничных предприятий есть стимул собирать налог со своих клиентов, поскольку это единственный способ для них получить кредит на НДС, который они должны были уплатить при оптовой покупке своих товаров.

Лучше, чем скрытый налог

НДС также, возможно, лучше, чем так называемые скрытые налоги. Это налоги, которые потребители платят, даже не подозревая о них, например, налоги на бензин и алкоголь. В США это надбавки к налогу с продаж, но они не перечислены.

Поскольку они взимаются по одинаковому проценту со многих или большинства продуктов и услуг, считается, что НДС оказывает меньшее влияние на отдельные экономические решения, чем налог на прибыль.

Тем не менее, он может быть зарегистрирован в экономике страны. НДС считается эффективным способом улучшить рост валового внутреннего продукта (ВВП) страны, повысить налоговые поступления и устранить дефицит государственного бюджета.

Аргументы против НДС

Противники НДС утверждают, что он несправедливо обременяет людей с низкими доходами.

В отличие от прогрессивного подоходного налога, такого как система США, в которой люди с более высокими доходами платят более высокий процент налогов, НДС является фиксированным налогом: все потребители независимо от дохода платят одинаковый процент.

Очевидно, что 20% НДС в Великобритании, например, более глубоко урезает бюджет человека, который зарабатывает меньше денег.

Чтобы уменьшить это неравенство доходов, большинство стран, в которых есть НДС, включая Канаду и Великобританию, предлагают льготы или скидки на предметы первой необходимости, такие как детская одежда и продукты.

Правила начисления и вычета НДС и выставления счетов

Последняя проверка: 14. 09.2020

09.2020

Пострадало от Brexit?

Начисление НДС

Когда НДС взимается с товаров или услуг, может использоваться термин «налогооблагаемые поставки».

Если вы занимаетесь коммерческой деятельностью и поставляете товары или услуги, вам обычно необходимо:

- зарегистрироваться в налоговых органах той страны ЕС, где открыт ваш бизнес;

- взимает с клиента НДС и отчитывается об этом в налоговых органах.

Предупреждение

На самом деле деньги не должны переходить из рук в руки для уплаты НДС — вам также может потребоваться взимать НДС (обычно по рыночной стоимости) на товары и услуги, которые:

- вы обмениваете на другие товары или услуги;

- вы раздаете бесплатно;

- вы приобретаете для личного потребления.

За вычетом НДС

Если вы занимаетесь коммерческой деятельностью, вы можете обычно вычесть НДС , уплаченный вами за покупки для вашего собственного предприятия, из НДС, который вы взимаете со своих клиентов; Затем вам нужно только заплатить разницу в налоговые органы и сообщить им эти суммы в своей периодической декларации по НДС.

Иногда НДС, уплаченный вашим бизнесом, превышает НДС, который вы заплатили своим клиентам. В таком случае налоговые органы должны возместить вам разницу или кредитовать ее.

НДС по счетам

Обычно, если вы зарегистрированы в качестве плательщика НДС и осуществляете продажи другим предприятиям, вы должны выписать счет-фактуру по НДС — в бумажной или электронной форме. НДС обычно добавляется к цене товаров или услуг в вашем счете.

Ваш идентификационный номер плательщика НДС должен указываться на всех счетах, которые вы предоставляете клиентам, а также на сумме начисленного НДС и других стандартных позициях.

Исключения

Из этого правила есть исключений.

Например, если вы предоставляете услугу другому предприятию, которое не находится в той же стране ЕС, что и ваша компания, НДС не будет отображаться в вашем счете. Это не означает, что услуга не облагается НДС, просто НДС будет учитываться и оплачиваться непосредственно вашим деловым партнером в другой стране ЕС.

Аналогичным образом, если вы экспортируете товары в страну, не входящую в ЕС, в вашем счете не будет указан НДС. Обычно покупатель из страны, не входящей в ЕС, будет подчиняться правилам импорта своей страны.

Что нужно знать о НДС в ЕС, если у вас есть клиенты в Европе

Если вы работаете в любой точке мира, а у вас есть клиенты в Европейском Союзе, слушайте!

Пора серьезно задуматься об НДС. Для тех, кто не знает, это налог на добавленную стоимость , налог, который вы должны применять почти к каждой сделке, совершаемой вами в ЕС. И налог, который вы должны возвращать в ЕС каждый квартал.

На протяжении десятилетий многие компании, продающие товары и услуги в ЕС, считали, что пока они платят налоги в своей стране, они не хуже золота.Но это уже не так.

Как поставщик цифровых продуктов клиентам из ЕС, вы несете ответственность за взимание, сбор, отчетность и отправку этого европейского налога правительствам отдельных стран. Да, это касается всех 28 стран-членов ЕС и их различных ставок НДС.

Но не бойтесь! Мы упростили для вас НДС. Мы собрали всю важную информацию, ответили на все вопросы, которые, как нам кажется, крутятся у вас в голове, и собрали все о НДС для предприятий, не входящих в ЕС.

Приступим.

Что такое НДС?

Сначала мы можем ответить на самый очевидный вопрос. НДС расшифровывается как «налог на добавленную стоимость». Это потребительский налог, который применяется ко всем товарам и услугам, как физическим, так и цифровым. Это означает, что каждый раз, когда клиент покупает товар или услугу в ЕС, он платит НДС на месте.

Продавец (ваша компания) взимает НДС с покупателя и частично или полностью выплачивает его государству. Таким образом, вы можете рассматривать себя как своего рода налогового посредника.Это не ваших денег для уплаты НДС, вы просто собираете и отправляете деньги клиента правительству.

Вот почему так важно знать, когда взимать НДС с клиентов из ЕС. Потому что, если вы не взимаете с покупателя НДС, то на самом деле будут вашими деньгами для оплаты. Правительство по-прежнему будет ожидать от вас налогов, независимо от того, добавляли ли вы НДС или нет.

Сколько НДС нужно добавить? Это зависит от того, где находится ваш клиент.Ставки варьируются в разных странах-членах ЕС и составляют от 17 до 27%. В нашем общем руководстве по НДС вы можете найти актуальный список цифровых налоговых ставок ЕС. (И мы объясним это позже!)

Почему предприятия, не входящие в ЕС, несут ответственность за уплату НДС в ЕС?

Потому что европейские правительства хотят гарантировать получение налогов на все товары и услуги, потребляемые их гражданами, даже на товары и услуги, поступающие из других частей мира. Физические товары облагаются налогом на таможне. Очевидно, что цифровые продукты не пересекают границы для прохождения таможни, поэтому к цифровым продуктам добавляется НДС.

Если бы иностранные предприятия не были обязаны взимать НДС, представьте себе невыгодное положение, в котором находились бы предприятия ЕС. Их продукция будет стоить дороже. Их местные клиенты будут искать что-то более дешевое за пределами страны, и бизнес в ЕС пострадает. Затем, когда предприятия ЕС страдают и продают меньше, их правительства собирают меньше налогов.

Таким образом, требование о взимании НДС с предприятий, не входящих в ЕС, уравновешивает правила игры для местных поставщиков и увеличивает налоговые поступления правительств ЕС.Все дело в экономике, детка.

Если вы действительно занимаетесь юридическими вопросами, вы можете ознакомиться с исходной директивой ЕС 2003 года о НДС на цифровые услуги .

Как компании, не входящие в ЕС, должны обрабатывать НДС в ЕС?

Верный путь!

О, этот ответ бесполезен? Тогда вот пять простых шагов, чтобы правильно ориентироваться в лабиринте НДС:

- Зарегистрируйте свою компанию для уплаты НДС в ЕС.

- Проверьте своих клиентов: кто они? Где они?

- Списать НДС, если необходимо.

- Предоставьте подробные счета-фактуры (и ведите их учет!)

- Подавайте квартальные декларации по НДС.

Мы вам все разберем.

Полное руководство по НДС в ЕС для цифровых налогов

Сэкономьте время и избавьтесь от путаницы и разочарования, связанных с соблюдением требований ЕС по НДС с этим бесплатным руководством

Шаг 1. Как предприятие, не входящее в ЕС, регистрируется для уплаты НДС в ЕС?

Вы можете зарегистрироваться в качестве плательщика НДС в выбранном вами государстве-члене ЕС.Это дает вам выбор из 28 стран! Если вам нужна англоязычная база, очевидный вариант — Ирландия.

После того, как вы выбрали место для проведения налоговых операций в ЕС, вы регистрируетесь в мини-центре единого окна НДС (MOSS) в этом местном налоговом органе. Вы можете сделать это онлайн. Найдите вариант «схемы вне Союза», поскольку этот процесс предназначен для предприятий, не входящих в ЕС.

Подожди… Mini One-Stop что? Да, забавное название, но оно серьезно экономит время и силы! Позвольте нам объяснить:

MOSS позволяет вам объединить весь ваш НДС в ЕС в одну налоговую декларацию, даже если ваши клиенты проживают в нескольких разных странах.

Допустим, вы решили зарегистрироваться в Ирландии. Вы подаете заявку на НДС на веб-сайте налоговой и таможенной службы Ирландии. Вы продаете клиентам в Испании, Германии, Венгрии и Италии. Когда наступает налоговый сезон, вы подаете одну декларацию по НДС в MOSS в Ирландии. Затем ваш ирландский MOSS рассчитывает, сколько НДС следует вернуть в налоговые органы Испании, Германии, Венгрии и Италии, и распределяет все это для вас. Красиво, правда?

(О том, как на самом деле подавать эти декларации по НДС, вы узнаете больше на шаге 5.)

Чтобы узнать, какая страна будет вашим лучшим вариантом, просмотрите список веб-сайтов НДС MOSS в нашем электронном руководстве по налогам ЕС.

Краткое описание того, как зарегистрироваться в качестве плательщика НДС в ЕС:

- Ищите «схему вне Союза»

Чтобы получить более подробные инструкции, прочтите о том, как получить номер плательщика НДС, если ваша компания не находится в Европа.

Шаг 2. Что вам следует проверить о своих клиентах в ЕС?

Вам необходимо проверить две вещи о ваших клиентах из ЕС: кто они и где они находятся.Первый определяет, взимаете ли вы с них НДС, второй — сколько.

Определите , кто они :

Когда вы совершаете продажу в ЕС, запросите номер плательщика НДС покупателя. У предприятий он будет, у частных лиц — нет. К сожалению, некоторые покупатели могут попытаться представить, что они занимаются бизнесом, чтобы избежать уплаты налогов, поэтому они предоставят фальшивый VRN. По этой причине убедитесь, что каждый VRN действителен. Вы можете использовать этот простой инструмент проверки VIES от Европейской комиссии.

Определите , где это :

Помимо запроса номера плательщика НДС покупателя, вам также необходимо запросить подтверждение его местонахождения. Их местонахождение будет определять ставку НДС, которую вы добавляете к продаже, поскольку каждая страна-член ЕС имеет свою ставку. (Актуальный список ставок ЕС цифровых налогов в нашем руководстве.)

(Актуальный список ставок ЕС цифровых налогов в нашем руководстве.)

Затем, чтобы доказать правительству, что вы взимаете достаточную сумму НДС, вам также необходимо доказать, где находится ваш клиент. Итак, при совершении продажи запросите два из следующих доказательств:

— Платежный адрес

— Расположение банка клиента

— Страна, выпустившая кредитную карту

— Местоположение IP-адреса устройства покупателя

— Страна SIM-карты (в случаях, когда покупка была сделана с помощью мобильного устройства)

Наконец, задокументируйте это свидетельство о местонахождении и храните его в течение 10 лет.Десятилетие — смехотворно долгий срок, но таков закон. Облачное программное обеспечение для бухгалтерского учета и налогообложения может упростить сбор и хранение этих доказательств; сбор данных происходит автоматически, и нет риска потери записей.

Шаг 3: Когда компании за пределами ЕС должны взимать НДС в ЕС?

Не всегда. Это зависит от того, где находится ваш клиент и есть ли у него действительный регистрационный номер плательщика НДС или VRN.

Если у них нет VRN, вы, , платите НДС.

Это означает, что ваш клиент — нормальный конечный потребитель. Это средняя транзакция B2C. Вы должны взимать НДС с продажи, а затем следовать остальной части протокола, который мы объяснили выше.

Если у них есть действующий VRN, вы не начисляете НДС .

Это означает, что ваш клиент является партнером по бизнесу, и поэтому вы освобождены от уплаты НДС. Не беспокойтесь об этом (ура!). Транзакция покрывается механизмом обратной оплаты.

Механизм обратного заряда? Это также облегчает вашу жизнь как продавца, если вы продаете B2B. При использовании механизма обратной оплаты покупатель несет полную ответственность за подачу НДС по сделке. Поскольку европейским компаниям может быть возмещен любой НДС, который они тратят на продукты, помогающие вести бизнес, будет более эффективно, если они просто сохранят деньги в первую очередь, а не будут платить их вам и позже требовать их обратно у правительства.

Если вы хотите узнать больше, ознакомьтесь с нашим сообщением о , как работает механизм обратной зарядки .

Шаг 4: Что такое правильный счет-фактура НДС? Каковы лучшие практики выставления счетов-фактур по НДС?

Счет-фактура НДС содержит немного больше информации, чем обычный счет-фактура. Каждый счет должен содержать:

- Название и адрес вашей компании

- Номер плательщика НДС вашей компании

- Порядковый номер счета

- Имя и адрес покупателя

- Номер плательщика НДС покупателя. Если вы используете механизм обратного начисления, вы также должны добавить текст «НДС, взимаемый в ЕС»

- НДС (сумма и ставка), применяемый к каждой позиции

- Окончательная сумма после добавления НДС

Даже если это много конкретной информации, вы все еще можете организовать все так, чтобы было легко читать. Вот пример того, как структурировать счет-фактуру НДС:

Вот пример того, как структурировать счет-фактуру НДС:

Храните каждый счет в учете в течение пяти лет. Зачем? Потому что налоговые органы ЕС хотят, чтобы они были под рукой, если какое-либо официальное учреждение запросит НДС. Если вы когда-нибудь получите запрос, вам нужно будет сделать эти записи доступными в электронном виде в течение 30 дней. Поэтому лучше всего хранить цифровые файлы в облачной системе хранения или просто в вашем бухгалтерском / налоговом программном обеспечении, если вы его используете.

Узнайте больше о четырех квитанциях , которые необходимо знать для ведения бизнеса .

Шаг 5. Что нужно для подачи декларации по НДС в ЕС?

Вы подаете в MOSS одну декларацию по НДС ЕС в конце каждого квартала. Вы уловите идею каждые три месяца, четыре раза в год. С последнего дня каждого квартала у вас есть 20 дней на то, чтобы подать заявление и произвести оплату. Таким образом, крайние сроки следующие:

— 20 апреля , для первого квартала, заканчивающегося 31 марта

— 20 июля , для второго квартала, заканчивающегося 30 июня

— 20 октября , для третьего квартала, заканчивающегося 30 сентября

— 20 января , за четвертый квартал, заканчивающийся 31 декабря

Вы подаете декларацию онлайн. Вам потребуются записи о счетах-фактурах НДС для завершения подачи.

Вам потребуются записи о счетах-фактурах НДС для завершения подачи.

Следует иметь в виду: если вы совершали какие-либо продажи в другой валюте (т. Е. В датской кроне, но ваш MOSS использует евро), вам нужно будет конвертировать эти суммы в официальную валюту вашего MOSS. Используйте официальные курсы обмена Европейского центрального банка.

На основе введенной вами информации веб-сайт MOSS автоматически рассчитает сумму вашей задолженности по НДС. Затем вы получите инструкции о том, как совершить платеж.

Чтобы получить более подробные сведения и конкретные инструкции, прочитайте наше руководство о , как подать ирландскую декларацию по НДС MOSS в качестве предприятия за пределами ЕС .

И чтобы узнать о некоторых простых и умных приемах бухгалтерского учета, узнайте, как максимально увеличить налоговые декларации вашей компании.

Полное руководство по НДС в ЕС для цифровых налогов

Сэкономьте время и избавьтесь от путаницы и разочарования, связанных с соблюдением требований ЕС по НДС с этим бесплатным руководством

Имеют ли компании, не входящие в ЕС, право на возмещение НДС в ЕС?

Конечно. Если вы переплатите НДС по схеме НДС MOSS, вы получите деньги обратно. Но это будет не от вашего МОССА; Возврат будет осуществляться непосредственно от различных налоговых органов, в которых находятся ваши клиенты. Таким образом, вы получите частичное возмещение из Испании, Германии, Венгрии или Италии. Это также означает, что возврат будет произведен в местной валюте.

Если вы переплатите НДС по схеме НДС MOSS, вы получите деньги обратно. Но это будет не от вашего МОССА; Возврат будет осуществляться непосредственно от различных налоговых органов, в которых находятся ваши клиенты. Таким образом, вы получите частичное возмещение из Испании, Германии, Венгрии или Италии. Это также означает, что возврат будет произведен в местной валюте.

Замечательно то, что возмещение осуществляется напрямую на ваш банковский счет, независимо от того, какую банковскую информацию вы указали при регистрации в MOSS.Так что просто убедитесь, что эти данные актуальны!

Может ли компания, не входящая в ЕС, просто игнорировать НДС в ЕС?

Юридически, нет. Если вы решите не соблюдать закон ЕС о НДС, вы рискуете попасться в налоговую инспекцию. С этим приходится платить за долгие годы неуплаты налогов плюс штрафы за несоблюдение правил. Такой удар потенциально может разрушить малый бизнес. Более того, если выяснится, что умышленно нарушили закон , вы можете попасть в суд. Никто не хочет, чтобы его признали виновным в мошенничестве, верно?

Никто не хочет, чтобы его признали виновным в мошенничестве, верно?

И последнее, но не менее важное: вы можете взглянуть на это с точки зрения этики: если вы пользуетесь привилегией продавать клиентам в их стране, не должны ли вы также уважать соблюдение их законов? Это как раз то, что нужно сделать.

Как говорится, душевное спокойствие бесценно.

Звучит сложно. Что может помочь предприятиям за пределами ЕС платить НДС?

Хорошо, может, все оказалось не так просто, как мы надеялись. Лучший способ прояснить и упростить это сумасшествие с НДС — использовать облачный инструмент бухгалтерского учета, который автоматизирует весь процесс — от начисления правильного НДС до сбора оплаты и выставления правильного счета. Все ваши записи надежно хранятся в сети для вас, даже если ваш компьютер выйдет из строя.

Quaderno выполняет все эти налоговые требования за вас, чтобы вы могли сосредоточиться на доминировании на европейском рынке — на улучшении вашего продукта, знакомстве с клиентами, заботе о ваших сотрудниках или на чем-то еще, что имеет большее значение, чем беспокойство по поводу налоговых формальностей.

Фактически, Quaderno может делать все следующее:

- Рассчитать правильную сумму налога для взимания налога с каждого покупателя прямо на странице оформления заказа.

- Автоматически проверяйте номера НДС, которые вы получаете от клиентов.

- Собирайте и храните свидетельства о местонахождении покупателя, которые вам нужно получать при каждой продаже.

- Создавайте и отправляйте счета на разных языках и в разных валютах.

- Автоматическая отправка счетов-фактур.

- Убедитесь, что вы никогда не переплачиваете по декларации по НДС.

- Уведомлять вас об изменении налоговой политики или налоговых ставок, чтобы вы всегда были в курсе.

И только таким образом Quaderno может помочь с НДС в ЕС.Когда дело доходит до других налогов с продаж по всему миру, или вашего собственного подоходного налога, или просто повседневного выставления счетов и бухгалтерского учета — Quaderno преодолевает все трудности и представляет ваши бизнес-данные в доступной для понимания форме. Подпишитесь на бесплатную пробную версию и посмотрите, как Quaderno может избавиться от бюрократии за вас.

Подпишитесь на бесплатную пробную версию и посмотрите, как Quaderno может избавиться от бюрократии за вас.

* В Quaderno мы любим предоставлять полезную информацию и передовой опыт в отношении налогов, но мы не являемся сертифицированными налоговыми консультантами. Для получения дополнительной помощи или если у вас возникнут сомнения, обратитесь к профессиональному налоговому консультанту или бухгалтеру.

6 фактов о европейском НДС, которые необходимо знать продавцам электронной коммерции

Объем продаж электронной коммерции в Европейском союзе в 2017 году увеличился двузначными числами и составил 602 млрд евро, однако мошенничество с НДС обходится странам-членам ЕС в 50 млрд евро ежегодно.

Причина? Хотя в ЕС есть стандартные правила по НДС, они могут применяться по-разному в каждой стране, а трансграничная электронная торговля только усложняет ситуацию, поскольку требует от онлайн-трейдеров регистрации НДС в каждой из стран-участниц, в которых они продают товары.

Вот почему Совет Европы недавно принял новые правила, которые упростят онлайн-предприятиям соблюдение обязательств по НДС. Эти правила начали действовать в 2019 году.

Вот что нужно знать предприятиям электронной коммерции:

1. Что такое НДС?

В отличие от налога с продаж, НДС (налог на добавленную стоимость) взимается всеми продавцами товаров и услуг на каждом этапе цепочки поставок. Это означает, что поставщики, производители, дистрибьюторы, розничные торговцы и конечные потребители платят НДС со своих покупок.Для сравнения, налог с продаж в США взимается только с конечного потребителя.

2. Европейские правила НДС…

При продаже в качестве европейского предприятия потребителю из ЕС:

Интернет-трейдеры, базирующиеся в ЕС и продающие товары в Интернете европейским потребителям, должны учитывать правила дистанционной продажи. Дистанционные продажи — это товары, отправленные частному потребителю в другом государстве-члене ЕС, и поставщик несет ответственность за доставку.

Эти правила будут применяться, даже если вы попадете в следующие категории:

- Вы — индивидуальный предприниматель

- Вы не зарегистрированы в качестве плательщика НДС

- Вы продаете только на торговой площадке

Эти правила важны, когда речь идет об НДС в ЕС, и могут уловить множество европейских онлайн-трейдеров.Но они также могут помочь продавцам расшириться по всему ЕС, сохраняя при этом низкие затраты на соблюдение при правильном использовании.

Правила дистанционной продажи позволяют продавать за границу покупателям в ЕС до тех пор, пока не будут достигнуты установленные пороговые значения. Прежде чем пороговые значения будут достигнуты, вы примените к своим продажам ставку НДС страны отправления.

После того, как вы превысите пороговое значение для страны покупателя, вы должны переключиться на внутреннюю налоговую ставку этой страны и убедиться, что вы зарегистрированы в качестве плательщика НДС в этом государстве-члене.

Например, лимит дистанционной продажи составляет 70 000 фунтов стерлингов в Великобритании, а в Германии — 100 000 евро. Таким образом, если вы зарегистрированы в качестве плательщика НДС в Великобритании и начинаете дистанционную продажу в Германию, вы все равно будете подавать и подавать заявление на возмещение НДС в Великобритании до тех пор, пока не достигнете продаж в размере 100 000 евро за год.

После того, как вы достигнете порогового значения, вы подадите декларацию по НДС в Германии. После того, как вы зарегистрируетесь в качестве плательщика НДС в другой стране, убедитесь, что вы взимаете НДС только в одной стране, а это означает, что при превышении порогового значения вы будете взимать НДС в стране покупателя.

Список пороговых значений дистанционных продаж для каждой страны можно найти в следующем ресурсе, посвященном простому НДС:

При продаже в качестве торговца за пределами ЕС потребителю из ЕС:

Кто является зарегистрированным импортером?

Если вы храните свои запасы за пределами ЕС или осуществляете прямую доставку товаров из-за пределов ЕС, ответственность за уплату налогов и пошлин зависит от того, кто является зарегистрированным импортером.

Если заказчик является зарегистрированным импортером, он будет нести ответственность за импортные пошлины и НДС при импорте продукции.

Вариант избежать этого — зарегистрироваться в качестве плательщика НДС в первом порту въезда в Европу. В этом случае вы сможете вернуть НДС на импорт в своей декларации по НДС. Все продажи клиентам в стране, где вы зарегистрированы, должны включать местную ставку НДС.

В каких странах у вас есть запасы?

Если вы используете центры выполнения для хранения товаров в стране ЕС, вы создали облагаемое налогом предложение и должны будете немедленно зарегистрироваться в качестве плательщика НДС.Здесь важно отметить, что как только вы зарегистрируетесь в качестве плательщика НДС в одном государстве-члене ЕС, вы попадете под действие правил дистанционной продажи.

3. Дополнительные декларации, которые необходимо знать

Чтобы усугубить сложность европейского НДС, каждое государство-член имеет свой собственный порог отчетности, который называется декларациями Интрастат. Это обязательные статистические отчеты, которые позволяют налоговым органам контролировать перемещение товаров в пределах ЕС.

Это обязательные статистические отчеты, которые позволяют налоговым органам контролировать перемещение товаров в пределах ЕС.

Продавцы электронной коммерции чаще всего сообщают о списках продаж EC (ESL).В них документируются продажи B2B внутри сообщества, а также движение запасов между странами ЕС для управления движением налогооблагаемого предложения. Они подаются в стране отправления вместе с вашей декларацией по НДС.

Перед отправкой продуктов в Европу вам необходимо подать заявку на получение европейского идентификационного номера оператора (EORI). Он связан с вашим номером НДС и позволяет таможенным служащим в Европе идентифицировать ваши поставки и выдавать документацию, которая позволяет вам вернуть импортный НДС, уплаченный на таможне.

Номера НДС и EORI идут рука об руку при отправке в Европу, поэтому убедитесь, что ваш грузоотправитель указал оба номера в своем коносаменте.

4. Что следует учитывать при расширении на международный рынок

Как малый или средний бизнес, вы можете стремиться выйти на другие европейские рынки для развития своего бизнеса. Вот что нужно учитывать:

Вот что нужно учитывать:

- Экспорт может потребовать опыта и хорошего стратегического планирования, поэтому рассмотрите возможность использования центра выполнения заказов или третьей стороны для удовлетворения ваших потребностей в доставке.

- Amazon может предоставить вам прямой доступ к своей общеевропейской программе, но вам нужно будет сразу зарегистрироваться в качестве плательщика НДС в семи странах.

- Выберите рынок, наиболее подходящий для вашего бизнеса.

- Воспользуйтесь услугами переводческой компании.

Привлечение специалистов в данной области не только гарантирует, что вы соблюдаете правила, но и то, что каждая копейка используется правильно. Воспользуйтесь услугами международного консультанта, который поможет облегчить боль глобального роста.

Это дает вам возможность развивать свой бизнес электронной коммерции в позитивном ключе, не увязая в бюрократических процессах местного самоуправления.

5. Вы продаете цифровые услуги за границу в Европе?

Даже если вы продаете цифровые услуги за границу, вам все равно нужно учитывать НДС. Именно здесь вступает в игру мини-единый центр НДС или НДС MOSS. Полное объяснение см. Здесь.

Именно здесь вступает в игру мини-единый центр НДС или НДС MOSS. Полное объяснение см. Здесь.

Вышеупомянутые новые правила, введенные Европейской комиссией, вступят в силу с 1 января 2021 года, упростив НДС для поставки электронных услуг, а также услуг связи и вещания.Это позволит снизить затраты для бизнеса до 95 процентов.

Первая фаза новых правил будет порогом для применения существующей системы MOSS. Через два года система MOSS для отчетности и уплаты НДС будет распространена на все виды услуг и товаров.

6. Что произойдет, если вы не соблюдаете требования?

ЕС недавно начал преследование продавцов электронной коммерции и торговых площадок, таких как Amazon и eBay, за налоговое мошенничество, поэтому решение игнорировать НДС при продаже на международном уровне может иметь огромные последствия для вашего бизнеса.

Это не только может вызвать огромный стресс, но и весь ваш бизнес может оказаться под угрозой, если вы не соблюдаете требования.

В результате вы можете понести ответственность за некоторые, если не за все, из следующего:

- Штрафы

- Годы просроченных платежей

- Ваш аккаунт продавца закрывается на торговых площадках

- Расследование ведомства

Заключительные мысли

Дайте время для получения регистрации плательщика НДС.Это может занять от двух до 10 недель в зависимости от страны. Подумайте о том, чтобы получить помощь от международного эксперта по соблюдению требований НДС, поскольку это может быть непростой процесс, а несоблюдение требований может серьезно повлиять на ваш бизнес в сфере электронной коммерции.

Дополнительные советы по продажам за рубежом от xSellco:

.