Карьера — Finopolis 2019: итоги

С 9 по 11 октября в Сочи прошел форум финансовых технологий Finopolis 2019, одно из ключевых событий российского финтеха. Главными темами на повестке Finopolis 2019 стали — регулирование финтех-отрасли, персонализация финансовых сервисов, а также перспективы развития финтеха в России до 2035 года. Представители крупнейших российских банков и технологических компаний, а также международные эксперты обсудили конкурентоспособность традиционного банкинга в «эру финтеха», инновации в области платежей, кибербезопасности, искусственного интеллекта, а также создание сервисов для среднего и малого предпринимательства.Программа форума в этом году получилась очень насыщенной: 3 пленарные дискуссии, 17 секций, 9 тематических круглых столов, 14 открытых лекций, 100+ экспертов-спикеров.

Система быстрых платежей и почему все о ней говорят

Центральной темой Finopolis 2019 стала система быстрых платежей (СБП) и связанные с ней сервисы, в том числе новые сценарии оплаты покупок и приема платежей — например, по QR-коду.

ВТБ «ответил» на этот вызов, представив приложение «ВТБ Бизнес QR», которое уже доступно в «боевом» режиме для всех клиентов банка в статусе «ИП». В приложении пользователь самостоятельно генерует QR-код, в который «зашиты» реквизиты предприятия и сумма. Покупатель сканирует QR-код с экрана телефона приложением и совершает оплату; денежные средства на счет продавца зачисляются практически мгновенно, а покупатель получает подтверждение покупки. В «ВТБ Бизнес QR» доступен функционал выставления чека для ИП, которые зарегистрированы как самозанятые.

Реализуемые банком инициативы — в рамках развития СБП, а также других технологических сервисов — получили высокую оценку Центрального Банка.

Реализуемые банком инициативы — в рамках развития СБП, а также других технологических сервисов — получили высокую оценку Центрального Банка.

Технологическая повестка ВТБ

Стенд ВТБ на Finopolis2019 стал точкой сборки самых свежих технологических продуктов банка, отвечающих актуальным бизнес-вызовам: здесь было представлено более десятка высокотехнологичных продуктов и сервисов, разрабатываемых в банке сегодня.

Пространство организовано в логике постепенного погружения вглубь технологий и состояло из демозоны, где посетители могли протестировать работу сервисов «ВТБ Бизнес QR», «ВТБ Мои Инвестиции» и платформы «Жилищная экосистема ВТБ», VR-зоны, позволяющей «нырнуть» в механику работы СБП и собрать инвестпортфель из «виртуальных» активов, а также «квеста» на интерактивной тач-панели и, конечно, видеозоны, где транслируются ролики об инновационных продуктах и сервисах.

Здесь было создано пространство «умного» дома и посетители могут выбрать любой фильм в интерактивном приложении Wink, оплатив просмотр с помощью QR-кода, который отображается на экране телевизора. При этом пользователю не потребуется вводить номер карты с пульта: достаточно навести считывающее код устройство на экран телевизора. Более 400 посетителей оплатили покупки с помощью QR-кода, используя приложения ВТБ.

Здесь было создано пространство «умного» дома и посетители могут выбрать любой фильм в интерактивном приложении Wink, оплатив просмотр с помощью QR-кода, который отображается на экране телевизора. При этом пользователю не потребуется вводить номер карты с пульта: достаточно навести считывающее код устройство на экран телевизора. Более 400 посетителей оплатили покупки с помощью QR-кода, используя приложения ВТБ.В рамках форума банк впервые представил обновленный функционал флагманского приложения «ВТБ Онлайн», позволяющий оплачивать покупки по QR-коду через систему быстрых платежей, а также интегрированное с единой биометрической системой приложение для голосования «Кворум» и исследование роли Open API в российском банковском секторе.

Finopolis 2019 в цитатах экспертов ВТБ

Советник президента — председателя правления Банка ВТБ Вадим Кулик на круглом столе «Полет в черную дыру: постоянная трансформация в условиях неизвестности» о сервисах-помощниках, использующих искусственный интеллект»:

«Вы никогда не задумываетесь, какие сигналы вы посылаете руке.

О персональных данных: «Что рассматривать в качестве персональных данных: если человек опубликовал фотографию на своей странице в социальной сети, это персональные данные или публичные? Я бы трактовал это как публичные данные. Почему такие вопросы важны в контексте ИИ? Да потому что по фотографии можно распознать, где он был, каким будет его следующий отпуск, какая машина ему подойдет, и исходя из этого анализа, предложить множество продуктов. Если нужен прорыв, нужно открывать новые классы данных. Представьте, китайцев 2 млрд, а нас — 140 млн. Мы априори за счет статистического ансамбля проигрываем — нас меньше, данных меньше, а значит — точность ниже».

Первый заместитель президента — председателя правления Банка ВТБ Дмитрий Олюнин, отвечая на вопрос о том, как банки оценивают финансовые технологии: «Цифровые технологии сегодня дают возможность совершенно иначе коммуницировать с клиентами. ВТБ видит в партнерстве с компаниями совершенно разных сфер возможность сократить этот путь. Банк запустил закрытый паевый инвестфонд «Цифровые инвестиции»: 4 проекта уже профинансированы, еще 4 находятся в стадии запуска. Для нас главное — это доступ к клиентской базе и скорейшее создание нового цифрового опыта и доставки банковских продуктов нашим клиентам. Чтобы заинтересовать банк, проект должен иметь потенциал самоокупаемости без кросс-продаж, а также демонстрировать высокий уровень конверсии из не-банковских клиентов в клиентов ВТБ. Планируется, что проекты, в которые вложился ЗПИФ смогут выйти в «ноль» в течение двух-трех лет — и на окупаемость инвестиций в течение пяти лет».

ВТБ видит в партнерстве с компаниями совершенно разных сфер возможность сократить этот путь. Банк запустил закрытый паевый инвестфонд «Цифровые инвестиции»: 4 проекта уже профинансированы, еще 4 находятся в стадии запуска. Для нас главное — это доступ к клиентской базе и скорейшее создание нового цифрового опыта и доставки банковских продуктов нашим клиентам. Чтобы заинтересовать банк, проект должен иметь потенциал самоокупаемости без кросс-продаж, а также демонстрировать высокий уровень конверсии из не-банковских клиентов в клиентов ВТБ. Планируется, что проекты, в которые вложился ЗПИФ смогут выйти в «ноль» в течение двух-трех лет — и на окупаемость инвестиций в течение пяти лет».

Старший вице-президент Банка ВТБ Спартак Солонин о впервые представленном на Finopolis 2019 приложении «ВТБ Бизнес QR»: «Новый сервис, в основе которого лежат сразу две современные платежные технологии, реализован в рамках развития экосистемы цифровых услуг для бизнеса. «ВТБ Бизнес QR» упрощает прием платежей за товары и услуги, ускоряет оборот денежных средств и повышает устойчивость микробизнеса», — отметил во время демонстрации приложения руководитель департамента корпоративного цифрового бизнеса.

Руководитель дирекции новых цифровых сервисов департамента корпоративного цифрового бизнеса Андрей Алексахин о возможностях впервые представленного на Finopolis 2019 приложения для микробизнеса «ВТБ Бизнес QR» и сервисе «Цифровая бухгалтерия»: «Оказалось, что проще создать качественный сервис налогового аутсорса с «нуля», чем пойти через партнерство с действующими игроками рынка. Исследование прототипа сервиса и MVP на респондентах (глубинные интервью, наблюдение и опросы) значительно изменило концепцию сервиса и этот процесс будет постоянным».

Глава ВТБ Капитал Инвестиции, руководитель департамента брокерского обслуживания, старший вице-президент Банка ВТБ Владимир Потапов о прагматичном подходе к технологиям и использовании Open API в совместном с РБК проекте РБК Quote на секции «Open banking: право или обязанность»: «Кто-то говорит, что если у тебя нет платформы, то тебя не существует. А мне кажется, что если у тебя нет качественного сервиса и ты не можешь дать клиенту полностью бесшовное обслуживание — вот тогда у тебя настоящие проблемы. Мы в ВТБ пошли по другому пути и посмотрели на то, какие у банка есть сервисы, которые можно предоставлять во вне по цифровым каналам и запустили проект крупнейшим деловым медиа — РБК. Мы реализовали механизм API, и теперь пользователь может, не уходя со страницы новостей дистанционно открыть брокерский счет — и ему будут доступны более 5 тыс. инвестиционных инструментов».

Руководитель корпоративного акселератора ВТБ Наталия Дегтярева на круглом столе «Партнерство банков, телеком-компаний и стартапов для создания среды качественного роста» о том, как банки взаимодействуют с финтех-стартапами: «Недостаток инвестиций в стартапы на российском рынке пока не создает сильной конкуренции банкам со стороны стартапов, но создает благоприятные условия для выстраивания партнерств.

Регуляторы, право и экосистемы: чем запомнился первый день

В Сочи 10-11 октября в Главном медиацентре Олимпийского парка прошел юбилейный V Форум инновационных финансовых технологий, организованный Банком России.

Обсудить внедрение инновационных технологий в финансовом секторе собрались более 1700 участников и представителей СМИ из России и 37 иностранных государств и территорий, среди них: Австрия, Бельгия, Великобритания, Франция, Германия, Израиль, Китай, Япония, Сингапур, США и другие. Впервые в FINOPOLIS участвовали представители Индонезии, Польши, Эстонии.

Лейтмотивом форума стала тема практического прорыва в финтехе. Практически все выступавшие с трибуны эксперты отмечали, что если на прошлых форумах речь шла в основном о теории, то в этом году стало возможно говорить о первых результатах внедрения «цифры» в реальные процессы. Инициированные государством и Банком России Система быстрых платежей (СБП), Единая биометрическая система (ЕБС), многочисленные цифровые сервисы от участников рынка уже запущены и начали работать с той или иной степенью успеха. «Кто был на первом Финополисе в Казани, напомню, что тогда мы обсуждали финансовые технологии, как многообещающие, но пока туманные пророчества, которые повлияют на финансовую сферу. А теперь мы уже прекрасно можем видеть, что технологии преображают финансовую сферу. Они действительно стали значимым фактором развития финсектора. Уже немыслимо представить, что без них финансовые компании могут быть успешными», – сказала, открывая форум, Эльвира Набиуллина, председатель Банка России.

Инициированные государством и Банком России Система быстрых платежей (СБП), Единая биометрическая система (ЕБС), многочисленные цифровые сервисы от участников рынка уже запущены и начали работать с той или иной степенью успеха. «Кто был на первом Финополисе в Казани, напомню, что тогда мы обсуждали финансовые технологии, как многообещающие, но пока туманные пророчества, которые повлияют на финансовую сферу. А теперь мы уже прекрасно можем видеть, что технологии преображают финансовую сферу. Они действительно стали значимым фактором развития финсектора. Уже немыслимо представить, что без них финансовые компании могут быть успешными», – сказала, открывая форум, Эльвира Набиуллина, председатель Банка России.

Крипта, риски и песочницы

В то же время глава ЦБ РФ отметила, что финтех вместе с преимуществами несет новые вызовы и риски, в том числе «неопознанные», которых регуляторы боятся больше всего и на которые им необходимо адекватно отвечать. «И мы все должны меняться для того, чтобы отвечать на все эти вызовы. Пять лет назад мы обещали, что наше регулирование будет мягким, мы постараемся не задушить развивающиеся технологии в своих регуляторных объятиях. Я думаю, что сейчас настает время, чтобы поговорить, какое будет регулирование, выработать повестку наших действий», – добавила Эльвира Набиуллина, предложив своим коллегам из других стран в ходе первой пленарной дискуссии форума, где она была модератором, обозначить свою позицию по вопросу: должен ли регулятор быть неким арбитром, который следит за исполнением правил игры, или тренером, который направляет развитие рынка. Как регуляторам, по природе своей – национальным, справиться с явлениями финтеха, которые по природе своей транснациональны, задала она вопрос.

Пять лет назад мы обещали, что наше регулирование будет мягким, мы постараемся не задушить развивающиеся технологии в своих регуляторных объятиях. Я думаю, что сейчас настает время, чтобы поговорить, какое будет регулирование, выработать повестку наших действий», – добавила Эльвира Набиуллина, предложив своим коллегам из других стран в ходе первой пленарной дискуссии форума, где она была модератором, обозначить свою позицию по вопросу: должен ли регулятор быть неким арбитром, который следит за исполнением правил игры, или тренером, который направляет развитие рынка. Как регуляторам, по природе своей – национальным, справиться с явлениями финтеха, которые по природе своей транснациональны, задала она вопрос.

В частности, Фань Ифэй, заместитель председателя Народного банка Китая, по просьбе Эльвиры Набиуллиной рассказал о той работе, которая ведется в Поднебесной в отношении криптовалют с 2013 года. По его словам, после пилота по разрешению обращения биткоина и изучения процесса, в 2017 году был выпущен приказ по ограничению свободного хождения криптовалюты, поскольку возникло много нерешаемых вопросов, в том числе, связанных со страхованием рисков. Кроме того, был веден запрет на проведение ICO. «При этом мы понимаем, что это касается международных процессов. И то, что мы запрещаем в Китае, может убежать за границу. Поэтому необходимо, чтобы соответствующие регуляторные методы существовали и в других странах. И в этой области всем необходимо сотрудничество», – сказал Фань Ифэй. В то же время Китай сейчас изучает возможность выпуска национальной цифровой валюты. Это должна быть государственная цифровая валюта – инструмент для электронных платежей с высоким кредитным уровнем, добавил представитель китайского ЦБ.

Кроме того, был веден запрет на проведение ICO. «При этом мы понимаем, что это касается международных процессов. И то, что мы запрещаем в Китае, может убежать за границу. Поэтому необходимо, чтобы соответствующие регуляторные методы существовали и в других странах. И в этой области всем необходимо сотрудничество», – сказал Фань Ифэй. В то же время Китай сейчас изучает возможность выпуска национальной цифровой валюты. Это должна быть государственная цифровая валюта – инструмент для электронных платежей с высоким кредитным уровнем, добавил представитель китайского ЦБ.

— Для нас неочевидна необходимость выпуска такой национальной криптовалюты. Не только по технологическим причинам. Сейчас нет возможности реально оценить – какие же на самом деле преимущества даст такая валюта, например, по сравнению с существующими электронными безналичными платежами. Рисков много, а преимущества могут быть недостаточно очевидны, прокомментировала слова коллеги Эльвира Набиуллина.

Эмрах Шенер, заместитель председателя Центрального банка Турецкой Республики, в свою очередь, добавил к сравнению регулятора с арбитром или тренером, которое привела Эльвира Набиуллина, аналогию с дирижером. При этом он уточнил, что в Турции есть два финансовых регулятора – помимо ЦБ, отвечающего за выдачу лицензий, это еще и Агентство банковского регулирования. По его словам, в Турции очень тщательно изучается мировой опыт в части финтеха и криптоактивов, в том числе китайский. При этом он отметил, что в Европе центробанки, и Европейский ЦБ в частности, в области регулирования финтеха очень сильно отстают от Китая, и этим тормозят прогресс и внедрение финансовых технологий. С точки зрения Эмраха Шенера было бы более оптимальным вариантом выдавать лицензии участникам рынка, в частности электронных платежных средств, на определенное время в массовом порядке, а потом выбирать из них и оставлять на рынке лучшие практики. То есть, по сути, речь идет о создании регуляторной песочницы.

При этом он уточнил, что в Турции есть два финансовых регулятора – помимо ЦБ, отвечающего за выдачу лицензий, это еще и Агентство банковского регулирования. По его словам, в Турции очень тщательно изучается мировой опыт в части финтеха и криптоактивов, в том числе китайский. При этом он отметил, что в Европе центробанки, и Европейский ЦБ в частности, в области регулирования финтеха очень сильно отстают от Китая, и этим тормозят прогресс и внедрение финансовых технологий. С точки зрения Эмраха Шенера было бы более оптимальным вариантом выдавать лицензии участникам рынка, в частности электронных платежных средств, на определенное время в массовом порядке, а потом выбирать из них и оставлять на рынке лучшие практики. То есть, по сути, речь идет о создании регуляторной песочницы.

Как заметила Эльвира Набиуллина, в России тоже есть такая песочница, где в тестовой среде пилотируются разные технологии и определяются необходимые режимы регулирования в их отношении, рассматривается возможность тиражирования. «Мы рассматриваем регуляторную песочницу как прекрасный инструмент, который может позволить нам отделить иллюзии от реальности. И действительно, опыт с временными лицензиями можно будет дополнительно изучить», – заметила глава ЦБ РФ.

«Мы рассматриваем регуляторную песочницу как прекрасный инструмент, который может позволить нам отделить иллюзии от реальности. И действительно, опыт с временными лицензиями можно будет дополнительно изучить», – заметила глава ЦБ РФ.

Ерболат Досаев, председатель Национального банка Республики Казахстан, рассказал о концепции риск-ориентированного надзора (РОН), которая с 1 октября 2019 определяет регуляторную политику в РК, и в соответствии с которым финансовые организации делятся по «категориям опасности», – если потребители довольны работой компаний, то их не надо трогать. А вот если есть тревожные сигналы, то регулятору следует направить бизнес в нужное русло.

«Мы и раньше вводили РОН, но сейчас впервые пытаемся создать условия не зарегулированности, а диалога с рынком, в том числе по вопросам развития финтеха и инноваций», – отметил руководитель НБ РК. Он также согласился с высказанным коллегами тезисом о том, что регуляторным институтам очень сложно угнаться за развитием технологий: «Регуляторные песочницы важны в первую очередь с точки зрения понимания угроз, которые несут новые технологии». При этом он заметил, что создание национальных цифровых валют в Казахстане на данные момент не планируется. «У нас исторически было запрещено хождение криптовалют. Мы долгое время даже не рассматривали этот вопрос в ином ключе. Но сейчас мы договорились, что в рамках развития Астанинского международного финансового центра мы, наверное, вопросы эти начнем продвигать», – добавил Ерболат Досаев.

При этом он заметил, что создание национальных цифровых валют в Казахстане на данные момент не планируется. «У нас исторически было запрещено хождение криптовалют. Мы долгое время даже не рассматривали этот вопрос в ином ключе. Но сейчас мы договорились, что в рамках развития Астанинского международного финансового центра мы, наверное, вопросы эти начнем продвигать», – добавил Ерболат Досаев.

Регуляторные объятия, поглощения и безопасность

С Германом Грефом, президентом, председателем правления Сбербанка, у Эльвиры Набиуллиной развернулась дискуссия по поводу того, кто является основным генератором прогресса в финтехе – стартапы или крупные компании. «Когда мы обсуждаем проблемные вопросы рынка, то часто спорим с вами о роли и месте на рынке небольших игроков», – дала понять глава ЦБ, что дискуссия имеет давние корни. При этом она заметила, что Сбербанк, как крупнейшая финансовая экосистема в России, должен быть ответственным перед рынком и обществом. «В том числе за безопасность операций, за защиту персональных данных. Как вы себя сейчас ощущаете в этом плане», – очевидно намекнула Эльвира Набиуллина на недавний инцидент с утечкой информации о клиентах из Сбербанка.

Как вы себя сейчас ощущаете в этом плане», – очевидно намекнула Эльвира Набиуллина на недавний инцидент с утечкой информации о клиентах из Сбербанка.

— Ощущаем себя нормально пока, — сказал Герман Греф.

— Пока мы вас не задушили в наших нежных объятьях, — пошутила глава российского мегарегулятора.

— Да, я послушал выступление регулятора РК, и, честно говоря, немного вздрогнул, — продолжил руководитель Сбербанка.

При этом он высказал уверенность, что все технологии в области финтеха создаются в первую очередь крупными игроками. «80% инноваций в мире», — сказал он, не сославшись, правда, на источник. При этом, по его мнению, «критически важно, чтобы все крупные игроки играли по абсолютно прозрачным правилам, делились инновациями». «Конечно, мы чувствуем свою ответственность, как крупнейшего игрока и стараемся вести политику открытости», — заверил Греф. В частности, он пообещал, что Сбербанк после окончательного расследования случая с утечкой данных, раскроет все его детали коллегам из других банков.

Эльвира Набиуллина не согласилась с тезисом о том, что инновации в основном создают крупные игроки: «Часто их создают небольшие гибкие компании. А вы их просто внедряете и масштабируете. И вы часто потом покупаете такие компании. Многие на рынке жалуются, что вы просто сметаете их с рынка такие, включаете их в свою орбиту, вместо того, чтобы выстраивать партнерские отношения».

На что Греф ответил, что Сбербанк покупает очень мало по сравнению с приобретениями банка GP Morgan – темпами 1 компания в неделю. «Мы очень мало компаний покупаем. А когда покупаем, то часто – не контрольный пакет», — возразил он. И вообще, по словам Германа Грефа, Сбербанк заинтересован в конкуренции: «Наша доля не растет. Это была наша принципиальная позиция. Мы могли бы легко увеличить нашу долю в активах банковской системы. Но все эти годы совершенно сознательно проводили политику на не увеличение нашей доли, мы не купили ни одного банка. Я считаю, что для Сбербанка критически важно не превышать определенную долю в структуре банковских активов».

При этом главы ЦБ РФ и Сбербанка оказались полностью солидарны в вопросе повышения ответственности за киберпреступления. Герман Греф отметил, что в России степень ответственности за фишинг, скимминг, дос-атаки, спам несопоставимо мала, по сравнению, к примеру, с США или Великобританией, где за это предусмотрены длительные тюремные сроки. «Я совершенно согласна, что уровень ответственности за киберпреступления нужно повышать», — сказала Эльвира Набиуллина. При этом она заметила, что проведенная недавно комплексная проверка ЦБ показала, что во многих российских банках вопросы информационной безопасности не учтены в целом ряде бизнес-процессов.

Платежи и финтех

Роберто Титтарелли, исполнительный вице-президент по развитию рынка и новым платежным платформам, Mastercard в Европе, рассказал о конкуренции платежной системы с финтехами и бигтехами. «Мы всегда приветствуем конкуренцию, и мы полагаем что роль компаний финтеха в этой связи является очень положительный и конструктивной. Потому что они бросают нам вызов, но при этом стимулируют к тому, чтобы вырабатывать новые продукты и решения в сфере новых технологий. И не случайно, что в Европе мы являемся партнером для стартапов в сфере финтеха, мы помогаем им разрабатывать и выводить новые решения в отрасли платежных карт», — сказал он.

Потому что они бросают нам вызов, но при этом стимулируют к тому, чтобы вырабатывать новые продукты и решения в сфере новых технологий. И не случайно, что в Европе мы являемся партнером для стартапов в сфере финтеха, мы помогаем им разрабатывать и выводить новые решения в отрасли платежных карт», — сказал он.

В свою очередь, Арунан Тармаража, руководитель департамента банковской деятельности, TransferWise, коснулся темы трансграничных переводов, рассказав об основных трендах в этой области. При этом он отметил, что в России его компания пока не работает.

Право гонится за «цифрой»

После первой пленарной сессии, программа форума была разбита на несколько паралельных мероприятий. На одной из них – «Цифра и право», где обсуждались вопросы развития законодательства в области цифрового права, в частности, факторы, которые этот процесс сдерживают, модератором выступил Алексей Гузнов, директор юридического департамента Банка России. Он напомнил, что нацпрограммой «Цифровая экономика» в числе прочего к 2024 году запланировано создание концепции комплексного правового регулирования отношений, возникающих в связи с развитием «цифры». «В результате чего регуляторная среда в полном объеме обеспечит благоприятный правовой режим для возникновения и развития современных технологий», – зачитал выписку из документа Алексей Гузнов.

«В результате чего регуляторная среда в полном объеме обеспечит благоприятный правовой режим для возникновения и развития современных технологий», – зачитал выписку из документа Алексей Гузнов.

По словам Игоря Дроздова, председателя правления Фонда «Сколково», сейчас на повестке дня в этой сфере стоит четыре темы: идентификация и аутентификация, электронные архивы и электронный документооборот, электронные песочницы и инициатива по поводу оборота так называемых обезличенных данных. «Но, прежде всего, конечно, я бы не стал переоценивать роль изменения законодательство для развития технологий. Они, на мой взгляд, развиваются и будет развиваться независимо от того, какое у нас законодательство. Оно в каком-то смысле может лишь ускорять процесс. Кроме того, оно позволяет выйти новациям из серых зон, если четко сформулирует то, что на практике уже и так происходит».

Наиболее простой задачей, как сказал Игорь Дроздов, является вопрос идентификации и аутентификации путем внесения изменений в закон об электронной подписи. «Уже сейчас дистанционное взаимодействие достаточно развито, и все мы этим уже широко пользуемся. Но тем не менее наше законодательство устанавливает ряд случаев, когда необходимо достоверно знать, кто находится на «том конце» сети. В частности, в силу 115-ФЗ о противодействии отмыванию доходов и финансовому терроризму. Смысл изменений в законодательстве состоит в том, чтобы можно было эти процедуры проходить в более удобном формате – с помощью операторов связи, облачной подписи», – рассказал он.

«Уже сейчас дистанционное взаимодействие достаточно развито, и все мы этим уже широко пользуемся. Но тем не менее наше законодательство устанавливает ряд случаев, когда необходимо достоверно знать, кто находится на «том конце» сети. В частности, в силу 115-ФЗ о противодействии отмыванию доходов и финансовому терроризму. Смысл изменений в законодательстве состоит в том, чтобы можно было эти процедуры проходить в более удобном формате – с помощью операторов связи, облачной подписи», – рассказал он.

Инициатором изменений в сфере электронных архивов, по словам Игоря Дроздова, выступает банковское сообщество, которое хочет минимизировать количество бумажных документов. «На мой взгляд, было бы правильно определить общие базовые требования хранения электронных документов, их юридическую значимость в целом для всех отраслей экономики, и параллельно сформулировать особенности для банковского сектора», – сказал эксперт. Существующие риски при этом связаны с надежностью хранения электронных документов, мошенническими действиями.

Третья тема – электронные песочницы. «Это очень важная, на мой взгляд тема. Там, где мы не можем договориться прямо сейчас об изменениях законодательства для всей страны, целесообразно протестировать, не пугая никого, те или иные технологии в ограниченном формате. Важно понимать, что есть три неотъемлемых признака песочницы. Это всегда нормативное регулирование, устанавливаемое на определенный срок. Второе – нормы действуют в отношении определенного круга лиц. И еще ограничение может быть пространственное, то есть для отдельных территорий РФ», – прокомментировал Игорь Дроздов.

Наиболее «горячей темой», по мнению специалиста, является инициатива в отношении оборота обезличенных персональных данных. «Сейчас все говорят об искусственном интеллекте. Но он не может развиваться без больших данных. И те, кто с соответствующими технологиями работает, заинтересованы в том, чтобы оборот этих данных происходил максимально быстро», – сказал глава Фонда «Сколково». Напомним, что обезличивание персональных данных – это действия, в результате которых становится невозможным без использования дополнительной информации определить принадлежность персональных данных конкретному субъекту персональных данных. По мнению Игоря Дроздова, законодательные изменения, открывающие более широкий доступ к использованию таких данных без получения согласия их носителей, позволят оптимизировать бизнес-процессы и создавать более совершенные и удобные сервисы и продукты для потребителей.

По мнению Игоря Дроздова, законодательные изменения, открывающие более широкий доступ к использованию таких данных без получения согласия их носителей, позволят оптимизировать бизнес-процессы и создавать более совершенные и удобные сервисы и продукты для потребителей.

Елена Борисенко, заместитель председателя правления Газпромбанка, ответила на вопрос модератора о том, как изменения в правовом поле в сфере финтеха могут повлиять на интересы банковского бизнеса. «Успеваем ли мы, как право, давать нашему бизнесу зарабатывать? Успеваем или опаздываем? Мое мнение, как юриста, что право точно не должно ни за чем гнаться. Оно должно отвечать вызовам времени, предлагая обществу, государству и бизнесу те модели, которой обеспечивают устойчивость и стабильное развитие. Сейчас вызов для нас всех, кто так или иначе занимается развитием современного российского права, — это создать те модели регулирования, которые действительно рассчитаны на долгую жизнь и создают нормальный климат для развития технологий, а не ориентируются на сиюминутные конкретные технологии», — ответила Елена Борисенко, приведя в качестве примера блокчейн, на котором долгое время фокусировалось внимание всего рынка, в то время, как это всего лишь одна из хороших технологий. При этом она, подчеркнула, что если регулирование будет слишком жестким и сплошным во всех сферах электронной жизни, то финтех-бизнес просто уйдет за рубеж. «А мы должны сделать так, чтобы к нам было комфортно приходить, у нас было комфортно создавать», — продолжила представитель ГПБ.

При этом она, подчеркнула, что если регулирование будет слишком жестким и сплошным во всех сферах электронной жизни, то финтех-бизнес просто уйдет за рубеж. «А мы должны сделать так, чтобы к нам было комфортно приходить, у нас было комфортно создавать», — продолжила представитель ГПБ.

Законы наведут порядок

Анатолий Аксаков, председатель Комитета Государственной Думы по финансовому рынку, рассказал о тех законодательных новациях, которые сегодня находятся на рассмотрении парламентариев. «Буквально вчера в комитет поступил документ из правительства РФ, где дано положительное заключение на законопроект по созданию единой информационной системы проверки телефонных номеров абонентов», — сообщил Анатолий Аксаков. По его словам, после некоторых доработок, с учетом пожеланий Министерства цифрового развития РФ, Банка России, банков и телеком-операторов, в ноябре закон планируется принять. Срок реализации закона после подписания, по оценкам депутата, составит около двух лет.

Второй вопрос, который отметил Анатолий Аксаков, касается удостоверяющих центров. ПО его словам, представители Федеральной налоговой службы на недавних парламентских слушаниях сообщили о 43 тыс. случаях злоупотреблений с усиленной квалифицированной электронной подписью. «Мы хотим как можно быстрее принять закон, который наведет на этом рынке порядок», — сказал глава думского финкомитета. При этом он сообщил, что скорее всего, за основу будет принят рыночный подход – при повышенных требованиях к удостоверяющим центрам или тем, функцию удостоверения подписи юридических лиц, предпринимателей все-таки останется за рыночными институтами.

ПО его словам, представители Федеральной налоговой службы на недавних парламентских слушаниях сообщили о 43 тыс. случаях злоупотреблений с усиленной квалифицированной электронной подписью. «Мы хотим как можно быстрее принять закон, который наведет на этом рынке порядок», — сказал глава думского финкомитета. При этом он сообщил, что скорее всего, за основу будет принят рыночный подход – при повышенных требованиях к удостоверяющим центрам или тем, функцию удостоверения подписи юридических лиц, предпринимателей все-таки останется за рыночными институтами.

Депутат также напомнил, что недавно в первом чтении был принят закон, который расширяет использование биометрических данных. Он позволит не только формировать вклады, но и оформлять кредиты, переводы. Поправки предполагают распространение биометрии и не нефинансовый сектор, в том числе для получения госуслуг. При этом остаются спорные вопросы, в частности, связанные с передачей накопленных биометрических данных в Единую биометрическую систему, а также с обязательными требованиями для всех подразделений банков иметь технологические возможности для приема биометрических данных. «Банки говорят, что особой необходимости в этом нет, поскольку нет массового спроса со стороны граждан», — заметил Анатолий Аксаков.

«Банки говорят, что особой необходимости в этом нет, поскольку нет массового спроса со стороны граждан», — заметил Анатолий Аксаков.

Он также проинформировал собравшихся на секции о том, что на сегодняшний день полностью готовы и прошли через согласующие инстанции поправки в закон о маркетплейсе, проект которого реализуется под эгидой ЦБ. По словам депутата, использование электронных площадок не только в банковской сфере, но и на рынке ценных бумаг приведет к расширению финансового рынка в целом.

Анатолий Аксаков также поддержал мнение регулятора и главы Сбербанка Германа Грефа, озвученное на первой пленарной сессии форума, о повышении меры ответственности за киберпреступления и объединении сил ЦБ, телекома, банков и правоохранителей. «Мы над этим сейчас начнем работать. И даже, если кто-то будет сопротивляться, будем готовить жесткие решения, чтобы осуществлялась, в частности, фильтрация звонков», — сказал депутат. По его словам, в правовом поле также может быть рассмотрен вопрос о компенсации ущерба, в том числе морального, пострадавшим от утечки персональных данных или в результате мошеннических действий, связанных с цифровыми каналами.

Николай Журавлев, председатель Комитета Совета Федерации по бюджету и финансовым рынкам, также добавил, что важным документом является закон о блокировке сайтов, где по финрынку есть четыре основных позиции, связанных с пирамидами, серыми кредиторами, фишингом и вредоносным программным обеспечением. «Первые три предусматривают внесудебную блокировку. Это принципиальная позиция. Мы знаем, что судебные процедуры по блокировкам занимают 1-2 месяца. А мы между тем имеем десятки тысяч обращений от пострадавших потребителей и миллиардные потери», — отметил Николай Журавлев, высказав сожаление, что законопроект находится не в Комитете Государственной Думы по финансовому рынку, а в другом, и готовится ко второму чтению очень долго. Также член Совфеда высказался за жесткое решение вопроса, связанного с недобросовестной рекламой на финансовом рынке.

Татьяна Медведева, старший советник по правовым вопросам Фонда «Центр развития фондового рынка», которая была одним из авторов закона о краудфандинге, рассказала об особенностях утилитарных цифровых прав, которые, по ее словам, возникают, живут и умирают только в определенной системе, администрируемой оператором. «В принципе, можно продавать и обращать, либо размещать нечто похожее на цифровые права, но правила регулирования, которые установлены для цифровых прав, защита не будут к этому применяться», — сказала она.

«В принципе, можно продавать и обращать, либо размещать нечто похожее на цифровые права, но правила регулирования, которые установлены для цифровых прав, защита не будут к этому применяться», — сказала она.

Жизнь внутри экосистем

В первый день форума также состоялся диалог Эльвиры Набиуллиной с директором Парижского финтех-форума Лораном Низри, где гость рассказал о своих взглядах на цифровую трансформацию, о том, что современные люди уже полностью адаптировались к современным технологиям, в том числе в сфере финансов. При этом он заметил, что для развития этих технологий, для создания экосистем нужны данные. «Экосистем без данных быть не может», — констатировал Лораном Низри. Он также высказал мнение, что развитие экосистем – это перспектива ближайших 25 лет.

После диалога состоялась вторая пленарная дискуссия «Иммерсивный финтех: персональный опыт или его иллюзия?», которая была посвящена вопросам персонализации данных, клиентского опыта и цифровых сервисов. Модератор сессии Ольга Скоробогатова, первый заместитель председателя Банка России, сразу же высказала свое несогласие с Лораном Низри, заметив, что в России построение банковских экосистем – это уже дело сегодняшней повестки, а не двадцатипятилетнего будущего.

Спикерами в ходе дискуссии также выступили Михаил Алексеев, председатель правления ЮниКредит Банка, Александр Ведяхин, первый заместитель председателя правления Сбербанка, Владимир Верхошинский, главный управляющий директор Альфа-Банка, Илья Поляков, председатель правления Росбанка, Тэд Тилахун, старший вице-президент, руководитель департамента продуктов и решений в регионе Центральной и Восточной Европы, Ближнего Востока и Африки Visa, Джефф Ху, региональный директор WeChat Pay в странах Европы, Ближнего Востока и Африки, а также Tao Цинвень, директор, президент департамента качества, бизнес-процессов и информационных технологий Huawei.

— При той сумасшедшей популярности финтеха вокруг нас все равно есть вопросы, которые мы пока озвучиваем как вопросы. И это хорошо. Пока мы сами себе ставим вопросы, мы будем искать на них ответы и двигаться вперед, — задала философский тон своей части мероприятия Ольга Скоробогатова. При этом понятие «иммерсивный финтех», она охарактеризовала как «всепроникающие инновации», года люди находятся и живут внутри этих инноваций, иногда даже не осознавая этого.

Зампред ЦБ РФ попросила Александра Ведяхина высказаться на счет того, как банкам в борьбе за клиента, в том числе за счет возможностей, которые дают цифровые технологии, сохранить для самого этого клиента право выбора.

— На сегодня есть три основных тенденции, которые мы видим, в отношении того, что хотят наши клиенты, как физические, так и юридические лица. Первое – это моментальность. Второе – дешевизна или даже бесплатность. Третье – максимально персонализированное предложение. Раз есть новый потребитель, то финансовые институты должны меняться под его предпочтения и нужды, – ответил представитель Сбербанка.

У человека при этом всегда остается право выбора, считает Александр Ведяхин. Но делать он его будет исходя из лучшего клиентского опыта, который предоставляют ему провайдеры услуг.

— При этом создаются условия, когда клиент, если хочет выйти за пределы одной экосистемы или перейти в другую, не может этого сделать. Есть так называемая система заградительных тарифов и комиссий, когда клиент имеет псевдовыбор. Когда он может получить услуги в одном флаконе, в том числе те, которые не нужны, – возразила Ольга Скоробогатова.

Когда он может получить услуги в одном флаконе, в том числе те, которые не нужны, – возразила Ольга Скоробогатова.

В свою очередь Джефф Ху рассказал, что компания, развивая свое позиционирование в регионах EMEA, формирует свою модель за счет выстраивания партнерств. «В целом экосистема остается, но когда речь идет о платежах, то мы работаем в ее рамках с местными партнерами, в частности, крупнейшими банками», – сказал он.

Tao Цинвень объяснил интерес технологического гиганта к с финансовой отрасли. Финансовая отрасль, по его словам, объединяет данные огромного количества источников. Кроме того, уровень цифровизации финсектора очень высокий. Также в сфере финансов есть эффективные каналы для выхода на потребительскую аудиторию. «И мы делаем акцент на всех трех областях работы с финансовыми компаниями», – признался представитель Huawei. При этом он рассказал, что компания активно работает в финтех-стартапами, помогая им разрабатывать и внедрять свои технологии.

Михаил Алексеев в свою очередь выразил свое несогласие с часто озвучиваемым в последнее время тезисом, что на смену банкам придут технологические компании. «Однако для того, чтобы выжить, банку необходимо сейчас предоставлять сервис на уровне того, что делают все конкуренты. При этом сейчас все очень быстро происходит и все быстро копируется. Иногда даже не нужно быть первым – лучше пропустить товарища вперед и посмотреть, каких он набьет шишек», – сказал он.

«Однако для того, чтобы выжить, банку необходимо сейчас предоставлять сервис на уровне того, что делают все конкуренты. При этом сейчас все очень быстро происходит и все быстро копируется. Иногда даже не нужно быть первым – лучше пропустить товарища вперед и посмотреть, каких он набьет шишек», – сказал он.

— Иногда банковский комплаенс придумывает много заградительных мер, которые даже не предусмотрены регулированием, и хороший честный бизнес не может его пройти. Как вы с точки зрения международной группы смотрите на это, – адресовала свой вопрос модератор Илье Полякову.

Комплаенс, как ответил представитель Росбанка, тема очень сложная и комплексная. «Кроме того, это первое, что связывает банки с регулятором. На банки во всем мире накладываются все более сложные требования. Банкам в этой ситуации не просто, особенно международным группам, которым приходится выполнять как национальные, так и транснациональные нормативы. В то же время замечу, что для тех банков, которые сегодня хорошо организованы по комплаенсу, это является серьезным конкурентным преимуществом», – сказал он.

Дело оптимистов

Андрей Емелин, председатель Национального совета финансового рынка, выступил модератором секции «Госуслуги: from elementary to advanced». Главным вопросом для обсуждения на секции стала тема взаимодействия государства и бизнеса в процессе предоставления государственных услуг и сервисов населению в электронном виде. «Вы знаете, что Национального совета финансового рынка (НСФР) уделяет таким вопросам, а также теме регулирования в этой сфере наиболее пристальное внимание», – отметил Андрей Емелин. Свое мнение по этому поводу в ходе сессии высказали Алексей Горобцов, директор департамента цифрового развития Министерства цифрового развития, связи и массовых коммуникаций РФ, Иван Зимин, директор департамента финансовых технологий Банка России, Сергей Малышев, руководитель розничного и цифрового бизнеса Промсвязьбанка, Кирилл Меньшов, старший вице-президент по информационным технологиям компании Ростелеком, Александр Солонин, руководитель департамента онлайн продаж Альфа-Банка, и Павел Чеботарев, начальник управления по развитию инициатив в области финансовых технологий Совкомбанка.

В частности, Алексей Горобцов рассказал о суперсервисах для граждан, которые, как анонсировал Андрей Емелин, сегодня перестали быть мечтой и находятся в стадии активной реализации. Напомним, что суперсервисы – это новый вид госуслуг, с их помощью можно дистанционно оформлять документы, получать пособия и страховые возмещения, оформить свидетельство о рождении ребенка, следить за исполнительными производствами и пр. Можно даже поступить в вуз без личного визита, очередей и заполнения бумажных бланков. При этом Алексей Горобцов призвал банки и других представителей бизнеса к активному сотрудничеству к процессу предоставления соответствующих сервисов и расширения линейки в перспективе «Самое главное, что государство видит место финансовых организаций в формате суперсервисов. И второй важный аспект – министерство готово к «инициативам снизу». И я думаю, что многие банки, которые погружены в цифровизацию, являются очень неплохими генераторами идей», – сказал Андрей Емелин.

Александр Солонин подтвердил интерес крупных коммерческих банков в реализации проектов, связанных с предоставлением госуслуг населению и бизнесу, а также к осуществлению программы внедрения «цифрового профиля клиента». Этот интерес он, в частности, связал с тем, что «можно получать кучу государственных данных по клиенту». «Это помогает привлекать клиентов и удерживать их у себя, и при этом выступать неким фронотом для предоставления госуслуг», – сказал он. С ним согласился Павел Чеботарев.

Этот интерес он, в частности, связал с тем, что «можно получать кучу государственных данных по клиенту». «Это помогает привлекать клиентов и удерживать их у себя, и при этом выступать неким фронотом для предоставления госуслуг», – сказал он. С ним согласился Павел Чеботарев.

— Речь в том числе идет предоставлении больших данных о гражданах, которые есть у государства, тем организациям, которые способны их обработать и дать что-то полезное для потребителя, к примеру, в виде оценки рисков, – добавил Андрей Емелин. Он также отметил, что во многом на базе полученных от государства данных, банки сегодня формируют свои экосистемы.

В свою очередь Иван Зимин из ЦБ призвал бизнес также делиться своими данными. При этом он отметил уместность конкуренции между сервисами от государства и от банков, признав, что частные институты более адаптированы к рыночным изменениям и технологическим трансформациям. «Все хотят потреблять, но никто не хочет работать на взаимовыгодной основе», – сказал Иван Зимин.

— На мой взгляд, дискуссия странная. Банк может отдать что-либо государственному органу только в том случае, если это предусмотрено нормативами и если эта передача идет по защищенным каналам взаимодействия. Готовьте нормативные акты – все будем отдавать, – заметил модератор. «Я в очередной раз убеждаюсь, что построение цифрового государства – это дело рук оптимистов. Никто, кроме них, не выживает в наших условиях», – подытожил он.

Источник: finversia.ru

Huawei приняла участие в FINOPOLIS 2019

2019/10/14

Сочи – 14 октября 2019: Компания Huawei, мировой лидер в области информационно-коммуникационных решений, приняла участие в пятом юбилейном Форуме инновационных финансовых технологий FINOPOLIS 2019, представив свою обновленную технологическую стратегию, а также решения, сервисы и продукты для финансовой отрасли.

Huawei предлагает комплексные решения для построения ИКТ-инфраструктуры в различных отраслях экономики. Финансовый сектор традиционно является одним из лидеров в области цифровизации, предлагая пользователям более высокий уровень комфорта в использовании новых сервисов.

Директор и президент департамента качества, бизнес-процессов и информационных технологий Huawei Tao Цинвень принял участие в панельной дискуссии «Иммерсивный финтех: персональный опыт или его иллюзия?» Он отметил, что Huawei, с одной стороны, создает инфраструктурную основу для финтех компаний, а с другой – принимает активное участие в построении финтех экосистемы. «Мы предлагаем не только вычислительные мощности, системы хранения и сетевые решения, чтобы создать для финтех компаний более продвинутую инфраструктуру, но и цифровую облачную платформу, которая берет на себя интегрирующую функцию, выводя качество предоставления услуг на новый уровень. Кроме того, мы активно строим экосистему Huawei и планируем в течение ближайших пяти лет инвестировать в разработку совместных с нашими российскими партнерами решений на основе процессоров Ascend и Kunpeng порядка 100 млн долларов США».

Tao Цинвень, директор и президент департамента качества, бизнес-процессов и информационных технологий, Huawei на панельной дискуссии FINOPOLIS 2019*

Решение для цифровизации банковской отрасли на основе платформы Huawei было внедрено в более чем 300 финансовых организациях в Китае, Европе, Азиатско-Тихоокеанском и других регионах мира, в том числе в 6 из ТОР-10 мировых банков. Кроме того, Huawei производит процессоры для всех сценариев использования: Kunpeng – процессор общего назначения; Ascend – процессор для искусственного интеллекта; Kirin и Honghu – процессоры для умных устройств. Таким образом Huawei обеспечивает любые потребности финансовой отрасли в вычислительных мощностях.

Технический директор департамента маркетинга корпоративных ЦОД Рон Раффенспергер принял участие в сессии «Зачем финтеху облака?». Он рассказал о том, какие облачные сервисы востребованы Китае и как этому спросу соответствует Huawei. В частности, он привел пример Торгово-Промышленного Банка Китая (ICBC), который активно использует облако Huawei для динамического наращивания мощностей во время пиковых нагрузок.

В частности, он привел пример Торгово-Промышленного Банка Китая (ICBC), который активно использует облако Huawei для динамического наращивания мощностей во время пиковых нагрузок.

Стенд Huawei, на котором были представлены новейшие разработки компании в области систем искусственного интеллекта и машинного обучения, с визитом посетила делегация Банка России в составе Председателя Банка России, Эльвиры Набиуллиной, и первого заместителя Председателя Банка России, Ольги Скоробогатовой.

Делегация Банка России на стенде Huawei в рамках FINOPOLIS 2019

ПСБ обеспечит регистрацию биометрии для быстрого доступа на FINOPOLIS-2019

https://ria.ru/20191009/1559582263.html

ПСБ обеспечит регистрацию биометрии для быстрого доступа на FINOPOLIS-2019

ПСБ обеспечит регистрацию биометрии для быстрого доступа на FINOPOLIS-2019 — РИА Новости, 09.10.2019

ПСБ обеспечит регистрацию биометрии для быстрого доступа на FINOPOLIS-2019

Зарегистрироваться в Единой биометрической системе, чтобы пройти по FastTrack на форум инновационных финансовых технологий FINOPOLIS-2019, можно будет при. .. РИА Новости, 09.10.2019

.. РИА Новости, 09.10.2019

2019-10-09T14:27

2019-10-09T14:27

2019-10-09T14:27

новости компаний — экономика

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/151102/54/1511025475_0:246:2770:1804_1920x0_80_0_0_636bb34dd5c02b116cf6a6c2b5472fda.jpg

МОСКВА, 9 окт – РИА Новости. Зарегистрироваться в Единой биометрической системе, чтобы пройти по FastTrack на форум инновационных финансовых технологий FINOPOLIS-2019, можно будет при помощи ПСБ банка, говорится в сообщении банка.Форум инновационных финансовых технологий FINOPOLIS 2019 проводится в Сочи с 9 по 11 октября. Это крупнейшая в стране площадка для обсуждения и анализа тенденций и возможностей применения современных цифровых технологий в финансовом секторе.Стойки банка ПСБ для сбора биометрических данных будут расположены на зоне аккредитации в холле гостиниц Radisson Blu Congress и OmegaSiriusPark. FastTrack — система быстрого доступа для прохода на площадку форума. Аккредитованные участники, имеющие профиль в Единой биометрической системе или сдавшие рисунок вен ладони на прошлогоднем FINOPOLIS, смогут получить бедж на стойках самостоятельной регистрации по своим биометрическим данным.ПСБ участвует в создании Единой биометрической системы с первых этапов разработки концепции и активно работает над ее совершенствованием и развитием. Осенью 2018 банк в числе первых участников пилотного проекта запустил сервис приема биометрических данных, к концу 2019 года такая возможность будет во всех офисах банка. ПСБ одним из первых российских банков предложил сразу несколько продуктов по удаленной идентификации с использованием биометрических данных — открытие счета, перевод подача заявки на кредит.

Аккредитованные участники, имеющие профиль в Единой биометрической системе или сдавшие рисунок вен ладони на прошлогоднем FINOPOLIS, смогут получить бедж на стойках самостоятельной регистрации по своим биометрическим данным.ПСБ участвует в создании Единой биометрической системы с первых этапов разработки концепции и активно работает над ее совершенствованием и развитием. Осенью 2018 банк в числе первых участников пилотного проекта запустил сервис приема биометрических данных, к концу 2019 года такая возможность будет во всех офисах банка. ПСБ одним из первых российских банков предложил сразу несколько продуктов по удаленной идентификации с использованием биометрических данных — открытие счета, перевод подача заявки на кредит.

https://ria.ru/20190927/1559196340.html

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2019

РИА Новости

internet-group@rian. ru

ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdnn21.img.ria.ru/images/151102/54/1511025475_20:0:2751:2048_1920x0_80_0_0_12f1c7114c1cd9cd22237d9d4ec1862c.jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

новости компаний — экономика

МОСКВА, 9 окт – РИА Новости. Зарегистрироваться в Единой биометрической системе, чтобы пройти по FastTrack на форум инновационных финансовых технологий FINOPOLIS-2019, можно будет при помощи ПСБ банка, говорится в сообщении банка.

Форум инновационных финансовых технологий FINOPOLIS 2019 проводится в Сочи с 9 по 11 октября. Это крупнейшая в стране площадка для обсуждения и анализа тенденций и возможностей применения современных цифровых технологий в финансовом секторе.

Стойки банка ПСБ для сбора биометрических данных будут расположены на зоне аккредитации в холле гостиниц Radisson Blu Congress и OmegaSiriusPark.

FastTrack — система быстрого доступа для прохода на площадку форума. Аккредитованные участники, имеющие профиль в Единой биометрической системе или сдавшие рисунок вен ладони на прошлогоднем FINOPOLIS, смогут получить бедж на стойках самостоятельной регистрации по своим биометрическим данным.

«Развитие дистанционных сервисов и цифровых каналов обслуживания — ключевой приоритет в работе ПСБ. Мы впервые участвуем в FINOPOLIS в качестве партнера и приглашаем участников форума воспользоваться возможностью регистрации в Единой биометрической системе, протестировать работу Fast Track. Это хороший пример того, как банк может сделать повседневную жизнь проще и удобнее», – отметил директор дирекции цифрового бизнеса ПСБ Юрий Чернышев, слова которого приводятся в пресс-релизе банка.

ПСБ участвует в создании Единой биометрической системы с первых этапов разработки концепции и активно работает над ее совершенствованием и развитием. Осенью 2018 банк в числе первых участников пилотного проекта запустил сервис приема биометрических данных, к концу 2019 года такая возможность будет во всех офисах банка. ПСБ одним из первых российских банков предложил сразу несколько продуктов по удаленной идентификации с использованием биометрических данных — открытие счета, перевод подача заявки на кредит.

27 сентября 2019, 11:41

ПСБ банк открыл офис в здании Минобороны РоссииESG – диджитализация на FINOPOLIS – 2019 – Коммерсантъ Ростов-на-Дону

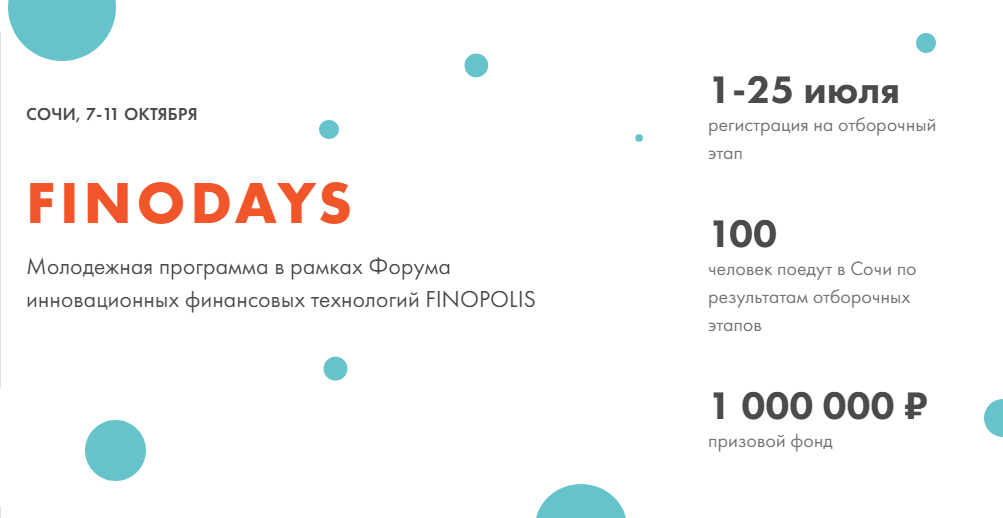

Банк «Центр-инвест» выступил официальным партнером Молодежных дней FINOdays и участником форума инновационных финансовых технологий FINOPOLIS в Сочи, где представил концепт умного банкомата, диджитал-акселератор с функцией наставничества, а также технологию распознавания лиц, с помощью которой гости и участники форума могли найти свои фотографии в общем фотоархиве за все дни мероприятия и получить их на email.

Основной концепцией стенда банка «Центр-инвест» стал акселератор и успехи его резидентов. На Финополисе в диджитал-формате «Центр-инвест» представил стартапы, которые начали свой бизнес вместе с банком, наставников, которые им помогали, и спикеров, которые всех обучили и вдохновили. Например, компания Vision Systems презентовала разработанный по заказу банка «Центр-инвест» концепт умного банкомата, который может идентифицировать клиента при помощи камеры, а также защитить средства на карте в случае, если она попадет в руки постороннему лицу.

«Помимо прогресса финансовых технологий, банк уделяет особое внимание развитию предпринимательства. Благодаря акселератору (acc.centrinvest.ru) 800 предпринимателей запустили собственный бизнес и более 300 действующих бизнесменов повысили объем выручки на 20%», — рассказал Владислав Соленый, руководитель Лиги донских акселераторов.

Специалисты банка «Центр-инвест» приняли участие в работе конкурсной комиссии по отбору проектов и менторству финтех–стартапов, а также выступили с лекциями и мастер-классами перед участниками форума.

На открытой сцене с лекцией «Искусство анализа больших данных» выступил председатель Совета директоров банка «Центр-инвест», д.э.н., профессор Василий Высоков.

Стенд банка посетила делегация представителей Банка России во главе с Эльвирой Набиуллиной. Она отметила инновационность банка «Центр-инвест» в работе с малым бизнесом и начинающими предпринимателями, а также важность использования ESG-принципов и Целей устойчивого развития в банковской деятельности.

«Для многих вопросов, которые были предметом жарких дискуссий спикеров на площадках форума, банк «Центр-инвест» уже имеет позитивный опыт апробированных решений. Так, например, тезис о том, что криптовалюты могут стать платежным средством только тогда, когда ими можно будет платить налоги, был реализован для расшивки неплатежей еще в средине 90-х годов, когда бюджет не только принимал векселя банка «Центр-инвест» в уплату налогов, но и для финансирования бюджетных расходов. Дискуссия об интеграции физических и цифровых технологий (phygital) отражена в Стратегии банка на 2019-2021 годы «ESG — диджитализация», — отметил Василий Высоков в диалоге с главой Банка России.

Мастер-класс «Growth Hacking в финтехе. Теория и практика» для участников FINOdays провел менеджер проектов «Центр-инвеста» Альберт Фахрутдинов, который рассказал, как вырастить современный финтех-продукт, что такое Growth Hacking, плюсы и минусы data-driven- и JTBD-подходов.

Партнёры банка приводили участникам форума примеры успешной реализации своих проектов и продуктов совместно с «Центр-инвестом». НСПК презентовала новый бесконтактный сервис на примере токенизированных карт «Мир», выпущенных банком «Центр-инвест». Компания SAP SE также представила свои ИТ-решения, которые были локализованы в крупнейшем региональном банке на Юге России.

Форум, проводимый Банком России в партнерстве с лидерами IT и финансового рынка, стал крупнейшей в стране площадкой для обсуждения и анализа тенденций и возможностей применения современных цифровых технологий в финансовом секторе. В этом году ключевыми темами стали Маркетплейс, быстрые платежи, биометрия, цифровизация аудита для финансового сектора, FinTech как профессия.

FINOPOLIS 2019: главным ресурсом для человечества станет время

В Сочи с 9 по 11 октября под эгидой Банка России прошел ежегодный форум FINOPOLIS 2019, который собрал ключевых представителей финансового рынка, госорганов, сферы IT, а также ведущих финтех-компаний.

Эксперты искали ответы на вопросы, какими будут финтех и рынок труда на финансовом рынке через двадцать лет, станут ли деньги полностью цифровыми и будет ли у роботов свой кодекс этики.

В рамках Форума состоялись три пленарные дискуссии, посвященные регулированию финтех-отрасли, персонализации финансовых сервисов, а также перспективам развития финтеха до 2035 года. Работа велась в 17 секционных заседаниях и девяти тематических круглых столах, в ходе которых участники обсудили конкурентоспособность банкинга и финтеха, новации в платежной отрасли, кибербезопасность, цифровое право, квантовую криптографию, возможности финтеха для МСП и другие аспекты функционирования отрасли.

Директор по региональному развитию, клиентским продуктам и сервисам «МигКредит» Надежда Димченко стала спикером секции «Эволюция продаж: микрофинтех». Ключевые темы, заданные зампредом Банка России Владимиром Чистюхиным, который модерировал сессию, касались финансовых услуг в ритейле, роли МФО в поддержке потребительского спроса, POS-микрозаймов и скоринговых моделей.

«Наша сессия собрала авторитетных экспертов из различных областей ритейла. Я рассказала о технологиях, которые «МигКредит» применяет в работе с клиентами, особенно, повторными. Много вопросов было по гибридной бизнес-модели, которую использует наша Компания. Мне понравилось, что поднятые нами вопросы нашли продолжение уже в более широком составе на пленарной сессии», – сказала Надежда Димченко.

По ее словам, в целом участники Форума констатировали, что финансовые технологии меняют мир, они несут огромные преимущества для потребителей и бизнеса, делая финансовые сервисы и продукты удобными и быстрыми.

«Для меня было важным услышать, в том числе и от регулятора, что современный финансовый рынок представляют не только банки, но и большое количество других финансовых компаний. Они достаточно динамично развивают свои направления и разрабатывают новые технологии, востребованные в обществе. Неотъемлемой частью финансового ландшафта России стали и МФО, которые способны предложить клиенту быстрый и технологичный способ решения многих вопросов», — отметила Надежда Димченко.

FINOPOLIS, проводимый Банком России в партнерстве с лидерами IT и финансового рынка, стал крупнейшей в стране площадкой для обсуждения и анализа тенденций и возможностей применения современных цифровых технологий в финансовом секторе. В 2019 году он проводится уже в пятый раз и собрал более 1700 участников из России и 37 иностранных государств.

МФК «МигКредит» была основана в 2010 году и на текущий момент является крупнейшей МФО в России по размеру действующего кредитного портфеля. В 2018 году «МигКредит» стал компанией года в сфере микрокредитования по оценке авторитетного финансового портала Banki. ru. В феврале текущего года «МигКредит» первым среди МФО получил кредитный рейтинг от АКРА, что стало еще одним свидетельством прозрачного и цивилизованного ведения бизнеса.

ru. В феврале текущего года «МигКредит» первым среди МФО получил кредитный рейтинг от АКРА, что стало еще одним свидетельством прозрачного и цивилизованного ведения бизнеса.

В своей деятельности компания руководствуется международными стандартами клиентского сервиса и придерживается принципов ответственного кредитования, уделяя особое внимание качеству услуг. «МигКредит» является одним из учредителей и постоянным членом СРО НП «МиР».

Участники Finopolis купили «по лицу» более 60 литров кофе

Участники Finopolis купили «по лицу» более 60 литров кофе

Подведены итоги использования сервиса биометрической оплаты товара, а также системы быстрого прохода на мероприятия (Fast Track) и автоматизированной выдачи именных электронных пропусков (бейджей). Современные технологии, которые внедрил «Ростелеком», были протестированы на Форуме финансовых технологий Finopolis-2019 в Сочи.

На стенде «Ростелекома» совместно с Банком Русский Стандарт участники форума совершили первый биометрический платеж, оплатив кофе одним взглядом. Такой возможностью воспользовались почти 500 человек — всего было куплено свыше 60 литров кофе. Оплата по биометрии лица проходила с помощью предоплаченной карты «Мир» Банка Русский Стандарт или Системы быстрых платежей. В ближайшее время оплата товаров с использованием Единой биометрической системы будет внедрена в сети кофеен Coffee Bean.

Такой возможностью воспользовались почти 500 человек — всего было куплено свыше 60 литров кофе. Оплата по биометрии лица проходила с помощью предоплаченной карты «Мир» Банка Русский Стандарт или Системы быстрых платежей. В ближайшее время оплата товаров с использованием Единой биометрической системы будет внедрена в сети кофеен Coffee Bean.

Для того чтобы совершать платежи одним взглядом, потенциальному покупателю необходимо сдать биометрические данные в любом банке, где установлено оборудование, передающее информацию в Единую биометрическую систему, а также привязать платежную карту к своему цифровому образу. Сразу после этого можно будет воспользоваться оплатой по биометрии лица. Сегодня сдать биометрические данные можно в любом из свыше 11 тысяч отделений 175 банков. Со списком банков, которые регистрируют биометрию, можно ознакомиться на сайте: bio.rt.ru.

Аккредитованные участники мероприятия, зарегистрированные в Единой биометрической системе, также могли пройти на форум, не предъявляя бейдж. Для этого было достаточно посмотреть в камеру или приложить ладонь — система сама определяла наличие человека в списках посетителей. В будущем такая же система может быть внедрена в аэропортах. За время форума система Fast Track зафиксировала 1 500 проходов — каждый пятый участник прошел на форум по биометрии.

Для этого было достаточно посмотреть в камеру или приложить ладонь — система сама определяла наличие человека в списках посетителей. В будущем такая же система может быть внедрена в аэропортах. За время форума система Fast Track зафиксировала 1 500 проходов — каждый пятый участник прошел на форум по биометрии.

Для посетителей форума, которые не сдали биометрические данные заранее, точки регистрации биометрии были открыты на стендах «Ростелекома». Регистрацию проводили «Тинькофф», Банк Русский Стандарт и ПСБ. Кроме того, участники Finopolis-2019 могли зарегистрироваться в Единой биометрической системе в отелях Radisson Blu Resort & Congress Centre и Omega Sirius Park.

Источник: Ростелеком

EMS1 — ФИНОПОЛИС 2019

ФИНОПОЛИС 2019

FINOPOLIS 2019 — масштабный форум, прошедший с 9 по 11 октября в Сочи. Основное внимание было уделено вопросам, стоящим сегодня перед развитием финансового сектора. Ежегодно форум собирает более 1500 представителей бизнеса и органов власти из России и мира. Комфорт и безопасность должны быть обеспечены каждому из гостей. Участники должны иметь возможность оперативно получать информацию и регистрироваться на организуемые мероприятия, не теряя времени.Кроме того, на мероприятие должны быть зарегистрированы представители СМИ, обеспечена безопасность, подготовлены и оформлены необходимые документы. Все эти вопросы можно решить с помощью системы управления событиями №1.

Комфорт и безопасность должны быть обеспечены каждому из гостей. Участники должны иметь возможность оперативно получать информацию и регистрироваться на организуемые мероприятия, не теряя времени.Кроме того, на мероприятие должны быть зарегистрированы представители СМИ, обеспечена безопасность, подготовлены и оформлены необходимые документы. Все эти вопросы можно решить с помощью системы управления событиями №1.

EMS1 — это программное обеспечение, разработанное в виде набора модулей или плагинов. Это позволяет легко адаптироваться к специфике любого мероприятия. Для форума FINOPOLIS 2019 было использовано 54 модуля, три из которых были разработаны специально для мероприятия.Система позволила автоматически заключать договоры с участниками форума; всего было подготовлено 833 документа 30 различных типов.

Система управления мероприятиями EMS1 легко масштабируется для удовлетворения потребностей крупномасштабных мероприятий с большим количеством участников. В рамках Форума инновационных финансовых технологий участникам было выдано 6112 беджей, а также 100 транспортных пропусков. Для регистрации участников было организовано 19 автоматизированных рабочих мест, благодаря чему никому из них не пришлось долго ждать своей регистрации.Установлено 10 контрольно-пропускных пунктов для контроля доступа к объекту; всего за время мероприятия было обработано более 16 000 заявок. Кроме того, EMS1 использовался для информирования участников через автоматизированную систему рассылки новостей и уведомлений (всего более 56 000 сообщений).

Для регистрации участников было организовано 19 автоматизированных рабочих мест, благодаря чему никому из них не пришлось долго ждать своей регистрации.Установлено 10 контрольно-пропускных пунктов для контроля доступа к объекту; всего за время мероприятия было обработано более 16 000 заявок. Кроме того, EMS1 использовался для информирования участников через автоматизированную систему рассылки новостей и уведомлений (всего более 56 000 сообщений).

В результате система управления событиями успешно автоматизировала типичные рутинные организационные вопросы, высвободив ресурсы для других задач.

Управление событиями стало проще!

Фотоотчет

Участник взаимодействует с роботом-помощником на Finopolis 2019,… News Photo

Соглашение о легком доступе

Следующие активы содержат неопубликованный и/или ограниченный контент.

Изображения, помеченные как Загрузки для быстрого доступа , не включены в пакет Премиум-доступа или подписки Getty Images, и вам будет выставлен счет за любые изображения, которые вы используете.

Легкий доступ к загрузкам позволяет быстро загружать изображения высокого разрешения без водяных знаков. Если у вас нет письменного соглашения с Getty Images, в котором указано иное, загрузка в режиме простого доступа предназначена для коммерческих целей и не лицензируется для использования в окончательном проекте.

Ваша учетная запись Easy-access (EZA) позволяет сотрудникам вашей организации загружать контент для следующих целей:

- Тесты

- Образцы

- Композиты

- Макеты

- Черновой монтаж

- Предварительные правки

Он имеет приоритет над стандартной комбинированной онлайн-лицензией для неподвижных изображений и видео на веб-сайте Getty Images. Учетная запись EZA не является лицензией.Чтобы дополнить свой проект материалами, загруженными из вашей учетной записи EZA, вам необходимо получить лицензию. Без лицензии дальнейшее использование невозможно, например:

- презентации фокус-групп

- внешние презентации

- итоговые материалы, распространяемые внутри вашей организации

- любые материалы, распространяемые за пределами вашей организации

- любые материалы, распространяемые среди населения (такие как реклама, маркетинг)

Поскольку коллекции постоянно обновляются, Getty Images не может гарантировать, что какой-либо конкретный элемент будет доступен до момента лицензирования. Пожалуйста, внимательно ознакомьтесь с любыми ограничениями, сопровождающими Лицензионные материалы на веб-сайте Getty Images, и свяжитесь с вашим представителем Getty Images, если у вас возникнут вопросы по ним. Ваша учетная запись EZA останется на месте в течение года. Ваш представитель Getty Images обсудит с вами продление.

Пожалуйста, внимательно ознакомьтесь с любыми ограничениями, сопровождающими Лицензионные материалы на веб-сайте Getty Images, и свяжитесь с вашим представителем Getty Images, если у вас возникнут вопросы по ним. Ваша учетная запись EZA останется на месте в течение года. Ваш представитель Getty Images обсудит с вами продление.

Нажимая кнопку «Загрузить», вы принимаете на себя ответственность за использование неопубликованного контента (включая получение любых разрешений, необходимых для вашего использования) и соглашаетесь соблюдать любые ограничения.

ЦБРТ — Годовой отчет за 2019 год

2.9 Международное сотрудничество и мероприятия

2.9.1 Отношения с международными организациями

Созданный по нашей инициативе Клуб управляющих центральными банками стран Центральной Азии, Черноморского региона и Балканских стран собрался в 41-й раз в Стамбуле 24–26 марта 2019 года. Секретарская работа была выполнена, и встреча была организована ЦБ РФ. 42-я встреча состоялась в Праге 20-22 ноября 2019 года. Основными темами встреч были определены глобальные экономические и финансовые события, вопросы, касающиеся управления центральным банком, коммуникации центральных банков для повышения эффективности политики, а также режим таргетирования инфляции в продвинутых и страны с развивающейся экономикой и управление данными, касающимися денежно-кредитной политики.

Основными темами встреч были определены глобальные экономические и финансовые события, вопросы, касающиеся управления центральным банком, коммуникации центральных банков для повышения эффективности политики, а также режим таргетирования инфляции в продвинутых и страны с развивающейся экономикой и управление данными, касающимися денежно-кредитной политики.

Для расширения сотрудничества между странами-членами Клуба управляющих и помощи в подготовке заседаний Клуба управляющих «Рабочая группа по монетарной политике и финансовой стабильности», созданная по инициативе ЦБ РФ и сопредседателем которой является Банк Россия и ЦБ РФ провели третью встречу в Стамбуле 28 января 2019 г. и четвертую в Праге 16 сентября 2019 г.

Созданные по инициативе ЦБ РФ рабочие группы «Экономические перспективы ОИК» и «Доступ к финансовым услугам», созданные в рамках Организации исламского сотрудничества (ОИС), провели свои вторые встречи 17 и 18 июня 2019 года в Стамбуле.Наряду с доступом к финансовым услугам на этих встречах обсуждались экономические и глобальные события специально для географии ОИК. Под совместным председательством ЦБ РФ и Государственного банка Пакистана Рабочая группа ОИК по экономическим перспективам сформировала индексы финансового стресса ОИК и индексы макрофинансовой нестабильности ОИК. Отчеты, составленные по результатам работы рабочих групп, были представлены управляющим центральными банками на заседании Форума центральных банков D İSEDAK. Эта встреча проходила с 22 по 24 сентября 2019 года в Бодруме.На этом собрании центральным банкам-участникам был представлен сетевой сайт, созданный ЦБРТ.

Под совместным председательством ЦБ РФ и Государственного банка Пакистана Рабочая группа ОИК по экономическим перспективам сформировала индексы финансового стресса ОИК и индексы макрофинансовой нестабильности ОИК. Отчеты, составленные по результатам работы рабочих групп, были представлены управляющим центральными банками на заседании Форума центральных банков D İSEDAK. Эта встреча проходила с 22 по 24 сентября 2019 года в Бодруме.На этом собрании центральным банкам-участникам был представлен сетевой сайт, созданный ЦБРТ.

В рамках обычных консультаций по Статье IV со 189 членами делегация МВФ посетила Турцию в сентябре для обсуждения экономической и фискальной политики и наблюдения за международной валютной системой. В ходе этого визита встречи координировались ЦБРТ и Министерством казначейства и финансов.

Также велась подготовительная работа по повесткам периодических встреч, проводимых МВФ, «Группой двадцати» и БМР.

2.9.2 Отношения с центральными банками

Банк продолжал стремиться к укреплению связей и двустороннего сотрудничества с иностранными центральными банками. Соответственно, с новым меморандумом о взаимопонимании, подписанным с Центральным банком Сомали, количество центральных банков, с которыми ЦБРТ официально сотрудничает, достигло 32 в 2019 году. Кроме того, меморандум о взаимопонимании, подписанный с Банком Индонезии в 2015 году, был обновлен с учетом Текущее состояние двустороннего сотрудничества.

Соответственно, с новым меморандумом о взаимопонимании, подписанным с Центральным банком Сомали, количество центральных банков, с которыми ЦБРТ официально сотрудничает, достигло 32 в 2019 году. Кроме того, меморандум о взаимопонимании, подписанный с Банком Индонезии в 2015 году, был обновлен с учетом Текущее состояние двустороннего сотрудничества.

Продолжалась работа по активной реализации вновь подписанных меморандумов в первые годы их существования. С этой целью особое внимание было уделено укреплению сотрудничества с центральными банками Румынии, Молдовы, Венгрии, Судана и Косово, с которыми ЦБРТ подписал меморандумы о взаимопонимании в 2018 году. С другой стороны, учитывая приоритеты подразделений ЦБРТ, а также В соответствии с требованиями глобальных партнеров Банка были предприняты шаги по налаживанию сотрудничества с центральными банками, с которыми у ЦБ РФ нет меморандума о взаимопонимании.

В соответствии с национальной политикой, направленной на поощрение использования местных валют в международной торговле и расширение использования турецкой лиры по всему миру, ЦБРТ продолжает работать с центральными банками-партнерами над двусторонними своп-соглашениями. В рамках этих усилий соглашение о свопе, впервые подписанное с Народным банком Китая в 2012 году, было продлено на трехлетний период в мае 2019 года. был подписан во время заседания Высокого стратегического комитета Турецкой Республики и Государства Катар, состоявшегося в Дохе 25 ноября 2019 года.

В рамках этих усилий соглашение о свопе, впервые подписанное с Народным банком Китая в 2012 году, было продлено на трехлетний период в мае 2019 года. был подписан во время заседания Высокого стратегического комитета Турецкой Республики и Государства Катар, состоявшегося в Дохе 25 ноября 2019 года.

Мероприятия в 2019 году были запрограммированы с подходом, ориентированным на получение ощутимых результатов для достижения стратегических целей CBRT, а также приоритетных проектов, запущенных подразделениями CBRT. В связи с этим, среди международных партнеров ЦБРТ более интенсивные программы сотрудничества проводились с Европейским центральным банком, Banca D’Italia, Национальным банком Украины и Центральным банком Бразилии. Были предприняты дальнейшие усилия по расширению сотрудничества и укреплению профессиональных сетей с другими партнерами с учетом взаимных потребностей.Чтобы использовать преимущество информационных технологий во времени и затратах в совместной деятельности, некоторые программы были реализованы посредством видеоконференций. Соответственно, в рамках стратегии двустороннего сотрудничества ЦБРТ было организовано 68 программ сотрудничества в Турции и за рубежом с 33 центральными банками-партнерами, 52 из которых были ознакомительными визитами.

Соответственно, в рамках стратегии двустороннего сотрудничества ЦБРТ было организовано 68 программ сотрудничества в Турции и за рубежом с 33 центральными банками-партнерами, 52 из которых были ознакомительными визитами.

Созданный в 2017 году для повышения эффективности сотрудничества между ЦБ РФ и иностранными центральными банками и для того, чтобы подразделения ЦБ РФ могли извлечь больше выгоды из такого сотрудничества, «Комитет по сотрудничеству с центральными банками» собирался в течение года четыре раза.На этих встречах комитет оценил мероприятия, проведенные в 2018 году и запланированные на 2019 год, и обсудил ожидания ведомств относительно сотрудничества. Кроме того, в течение года комитет периодически делился обновленной информацией о сотрудничестве с иностранными центральными банками, оценивал потребности ведомств и работал над графиком планирования сотрудничества на 2020 год.

Региональный центральный банковский форум, содействующий обмену опытом по современным проблемам между странами с общим географическим, культурным и экономическим происхождением на многосторонней платформе, был созван в третий раз в 2019 году. Представители высокого уровня центральных банков Восточной Европы, Балкан и Черноморского региона обменялись информацией и опытом по теме этого года «Внутренний аудит: тенденции и вызовы».

Представители высокого уровня центральных банков Восточной Европы, Балкан и Черноморского региона обменялись информацией и опытом по теме этого года «Внутренний аудит: тенденции и вызовы».