Фонд Владимира Потанина оказался инвестором в стартап экс-главы Yota

В среду, 18 ноября, британский разработчик электробусов Arrival объявил о планах выйти на биржу Nasdaq с оценкой в $5,4 млрд. Arrival, которую основал бывший замминистра связи и экс-глава Yota . В пресс-релизе компании, посвященному этому событию, сказано, что в нее ранее инвестировали производители автомобилей Hyundai и Kia, логистическая компания UPS, фонд BlackRock, а также фонд прямых инвестиций Winter Capital. Его ключевым инвестором является владелец «Интерроса» миллиардер . Управляющий директор фонда «Винтер Капитал Адвайзорс» Василий Николаев подтвердил инвестиции в Arrival. Он отказался раскрыть размер вложений и долю фонда в компании.

Forbes ранее писал, что основным инвестором Winter Capital является «Интеррос», при этом и инвестор, и менеджмент фонда настаивали на том, что фонд не зависит от решений основного инвестора, а действует самостоятельно.

Книга заявок на IPO Ozon переподписана в первые часы сбора заявок

Реклама на Forbes

Arrival заключил соглашение о слиянии с американской CIIG Merger Corp — это Special Purpose Acquisition Company (SPAC), специальная техническая компания, которая создана для слияния с другой компанией для ее вывода на IPO. Объединение Arrival и CIIG завершится в начале 2021 года, говорится в сообщении компаний. Объединенная компания будет торговаться на Nasdaq под тикером ARVL.

Объединение Arrival и CIIG завершится в начале 2021 года, говорится в сообщении компаний. Объединенная компания будет торговаться на Nasdaq под тикером ARVL.

Сделка SPAC позволяет опубликовать прогнозы, чего нельзя делать в традиционном IPO, достаточно быстро и гибко привлекать рыночный капитал, объясняет этот выбор Николаев. Кроме того, процесс SPAC можно реализовать быстрее, чем традиционное IPO, добавляет он. В сегменте электротранспорта разработчики электромобилей Nikola и Hyliion, а также Fisker, которая занимается пассажирскими электромобилями, вышли на рынок через SPAC, приводит аналогию управляющий «Винтер Капитал Адвайзорс». Также сейчас находится в процессе сделка по объединению производителя электромобилей из Калифорнии Canoo с компанией Hennessy Capital Acquisition для проведения IPO, добавляет он.

Как бывший российский чиновник конкурирует с Илоном Маском, используя навыки выживания в СССР

У большинства международных инвесторов есть интерес к «чистым технологиям» и всему, что связано с возможностями ускорить глобальную декарбонизацию (достичь снижения выбросов парниковых газов), рассказывает Николаев.

После выхода Arrival на биржу Свердлов станет владельцем примерно 75% объединенной компании, писал американский Forbes со ссылкой на неназванный источник. В этом случае его состояние можно будет оценить в $4 млрд, отмечало издание.

Сейчас в Arrival работает 1200 человек, часть инженеров компании базируется в офисе в Санкт-Петербурге, а команда топ-менеджмента состоит из 20 человек — среди них 2-3 человека ранее работали со Свердловым в Yota, рассказал Forbes собеседник, близкий к разработчику электробусов. Два основных менеджера компании помимо Свердлова — это Авинаш Ругобур, который работал в производителе автомобилей General Motors (GM) и Cruise Automation (занимается технологией автономного транспорта, сейчас «дочка» GM), а также Майк Аблесон, возглавляющий производство Arrival — он больше 20 лет работал в GM.

Стартап бывшего чиновника из России представил электробус для постковидного мира

Во время первого раунда инвестиций разработчик электробусов и электрогрузовиков Arrival был оценен в €3 млрд. Южнокорейские автомобильные концерны Hyundai Motor Company и Kia Motors Corporation заявляли о вложениях на сумму €100 млн. Тогда Hyundai и Kia получили в британском стартапе 3,33%. Американский фонд BlackRock вложил в Arrival $118 млн — об этом стало известно в октябре 2020 года.

В начале октября Arrival также сообщала, что планирует создать свой первый микрозавод в США — в графстве Йорк (штат Южная Каролина). В него будет вложено $46 млн. А первые электробусы и электрогрузовики начнут производиться в четвертом квартале 2021 года — компания уже подписала контракты, которые в будущем принесут ей $1,2 млрд. Кроме того, власти Москвы сообщили, что обсуждают с Arrival возможность тестирования их электробусов в Москве. Микрозаводы Arrival способны производить до 10 000 фургонов или 1000 электробусов в год.

Winter Capital также является инвестором онлайн-кинотеатра IVI, сайта Banki,ru, фармацевтической компании «Петровакс», крупнейшей в Европе медицинской IT-платформы DocPlanner (Польша), онлайн-платформы для изучения иностранных языков SkyEng и др.

Короли кеша: 10 миллиардеров с наибольшими доходами. Рейтинг Forbes — 2020

10 фотоКомпания экс-главы Yota разработает электрокар вместе с Uber :: Autonews

Британо-американский производитель электрокаров Arrival, учрежденный экс-главой компании Yota Group и бывшим замминистра связи Денисом Свердловым, разработает доступный городской электромобиль совместно с компанией Uber. Об этом сообщает пресс-служба Arrival.

Выпуск компактного электрокара, предназначенного для каршеринга и агрегаторов такси, должен начаться в третьем квартале 2023 года. Модель под названием «Arrival Car» будет представлять собой «бюджетный, но безопасный и комфортный автомобиль», который должен ускорить и упростить переход сервисов краткосрочной аренды машин и служб такси на транспортные средства с нулевым уровнем вредных выбросов.

В Uber предполагают, что к 2025 году полностью откажутся от использования автомобилей с двигателями внутреннего сгорания в Лондоне — на эти цели компания потратит более 135 млн фунтов стерлингов. К 2030 году, согласно планам, на электромобили должны пересесть все водители Uber в Европе и США.

Что касается фирмы Arrival, то она готовится к выпуску на рынок электрических фургонов и минивэнов, дорожные испытания которых должны начаться в Европе до конца нынешнего года. Разработчики обещают невысокую стоимость электромобиля, которая будет сопоставима с коммерческими машинами, оснащенными традиционными двигателями внутреннего сгорания. При этом в Arrival отмечают, что у подобного автомобиля будет значительно более низкая общая стоимость владения по сравнению с бензиновыми или дизельными аналогами.

На данный момент на заводе Arrival британском Оксфордшире уже налажена тестовая сборка машин, а серийное производство должно начаться ближе к концу 2022 года. В январе Arrival уже заключил контракт на поставку 10 тыс. автомобилей для американского оператора экспресс-доставки UPS.

В январе Arrival уже заключил контракт на поставку 10 тыс. автомобилей для американского оператора экспресс-доставки UPS.

Стартап Arrival был основан в 2015 году. Штаб-квартиры компании, штат которой составляет около 1,5 тыс. сотрудников, расположены в Лондоне и Шарлотте (США). При этом разработчик коммерческих электрокаров имеет офисы в России, Германии, Нидерландах, Люксембурге и Израиле. Среди главных инвесторов Arrival: южнокорейский автоконцерн Hyundai-Kia и международный фонд BlackRock.

Autonews.ru теперь можно читать и в Telegram.

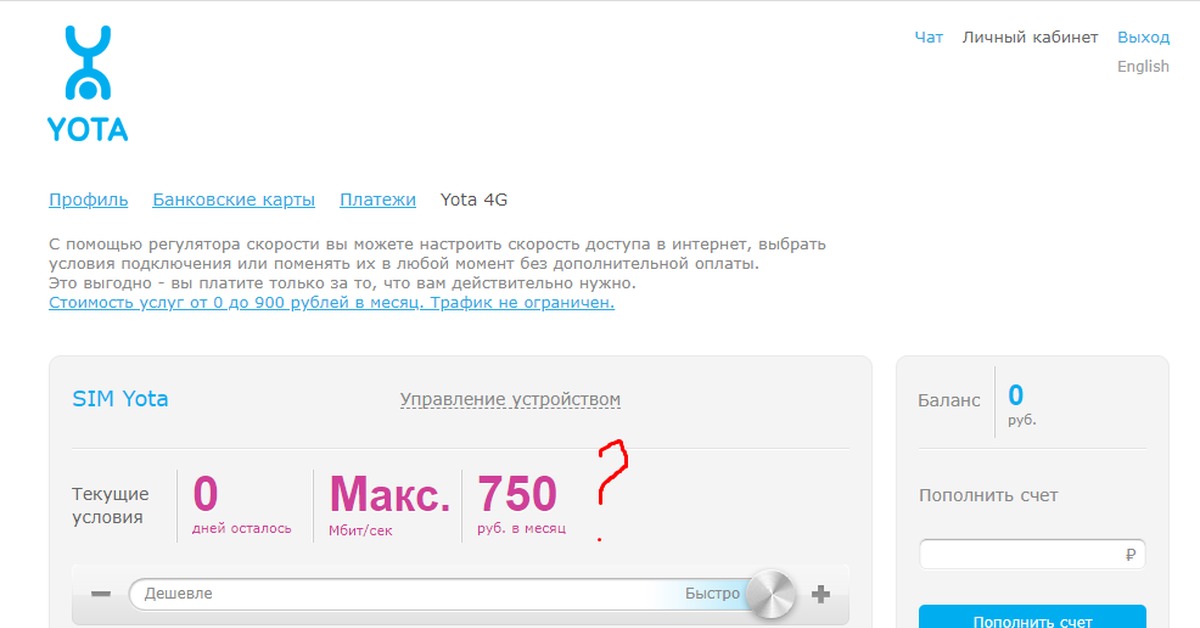

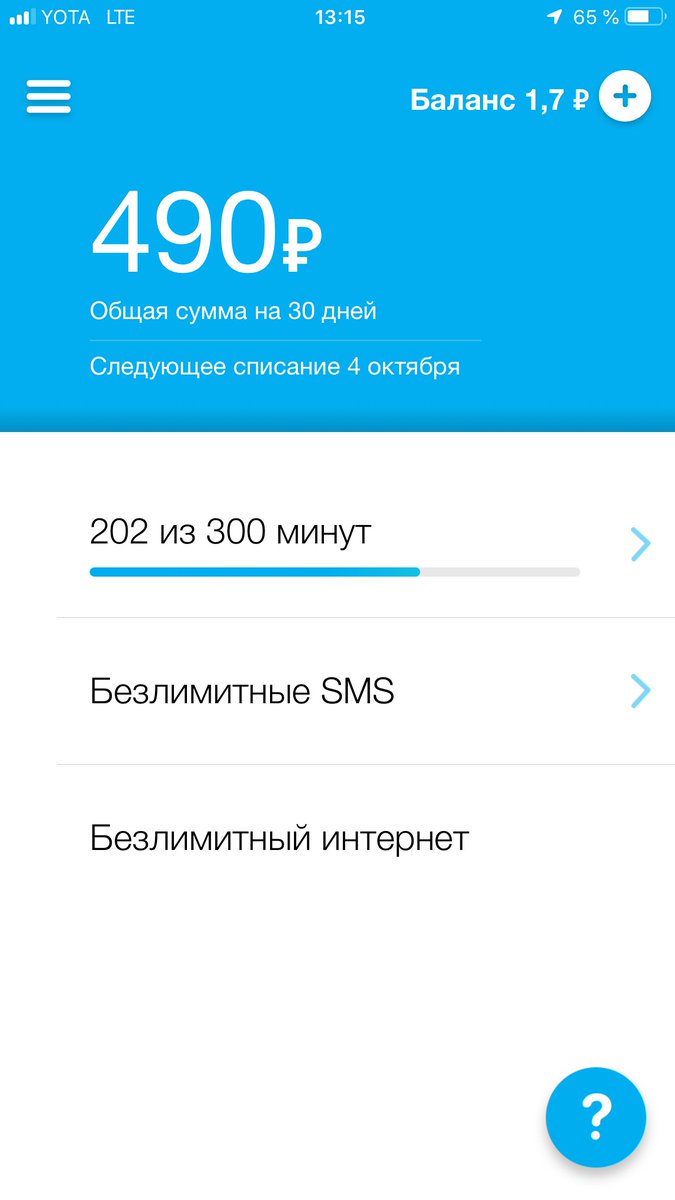

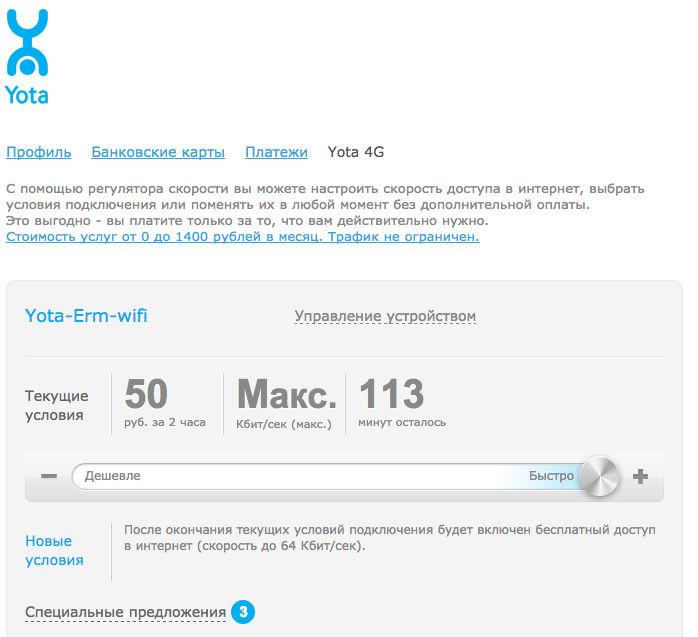

Саид Мунаев возглавит Yota | ComNews

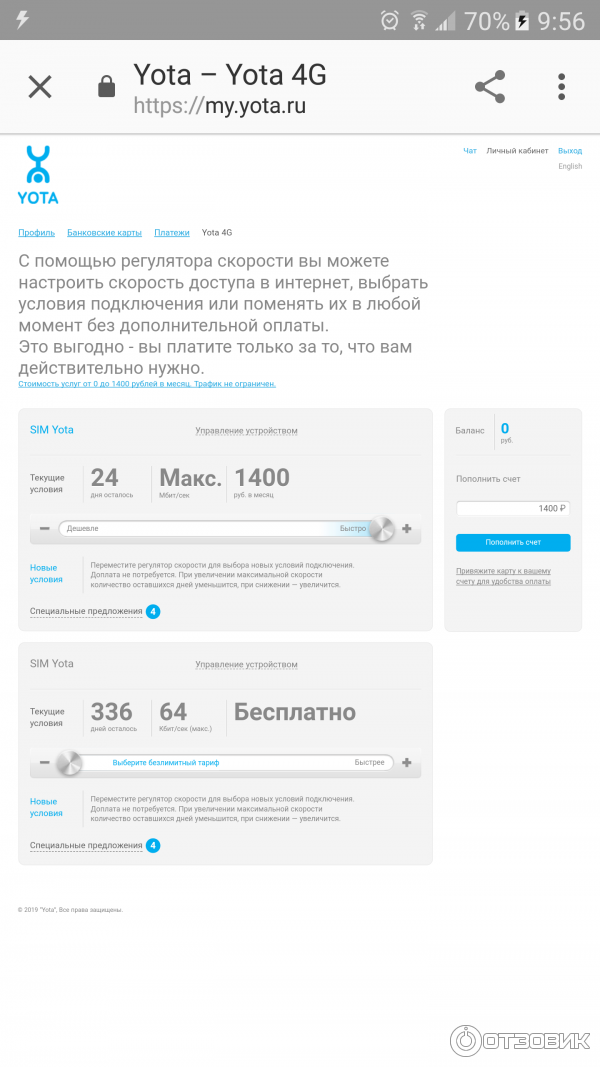

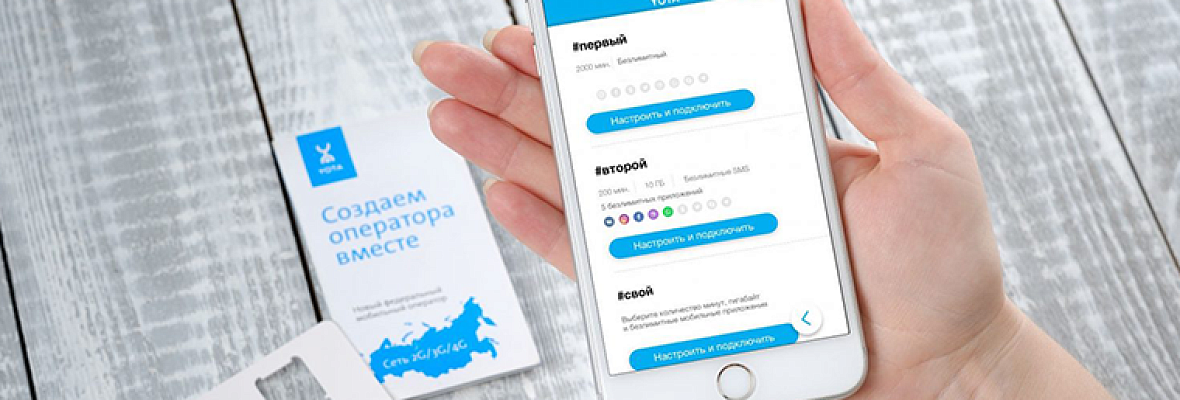

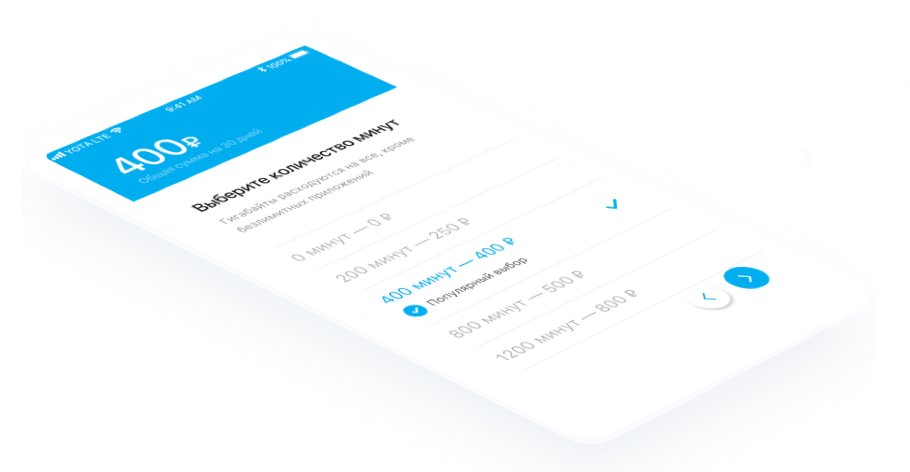

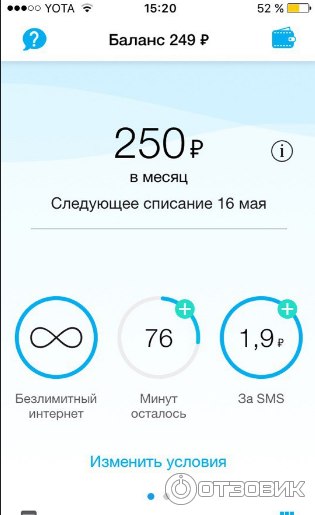

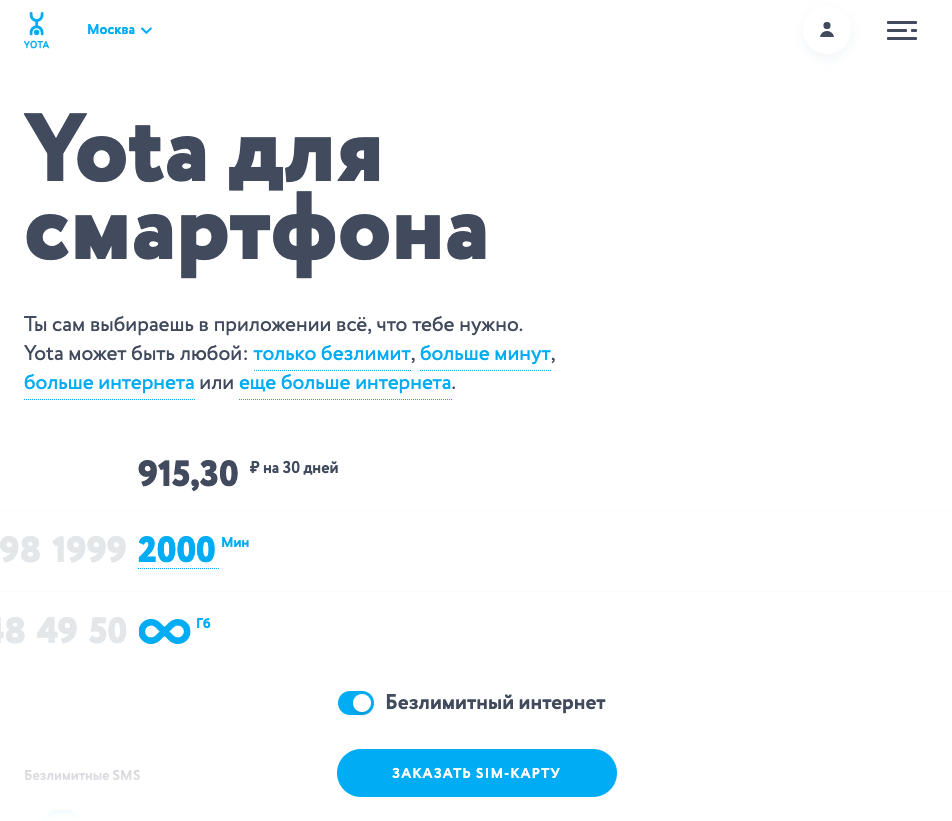

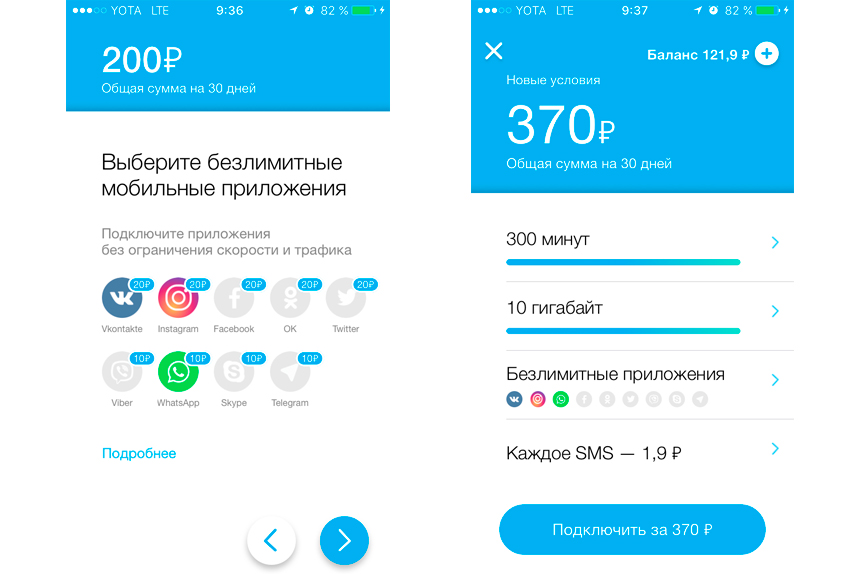

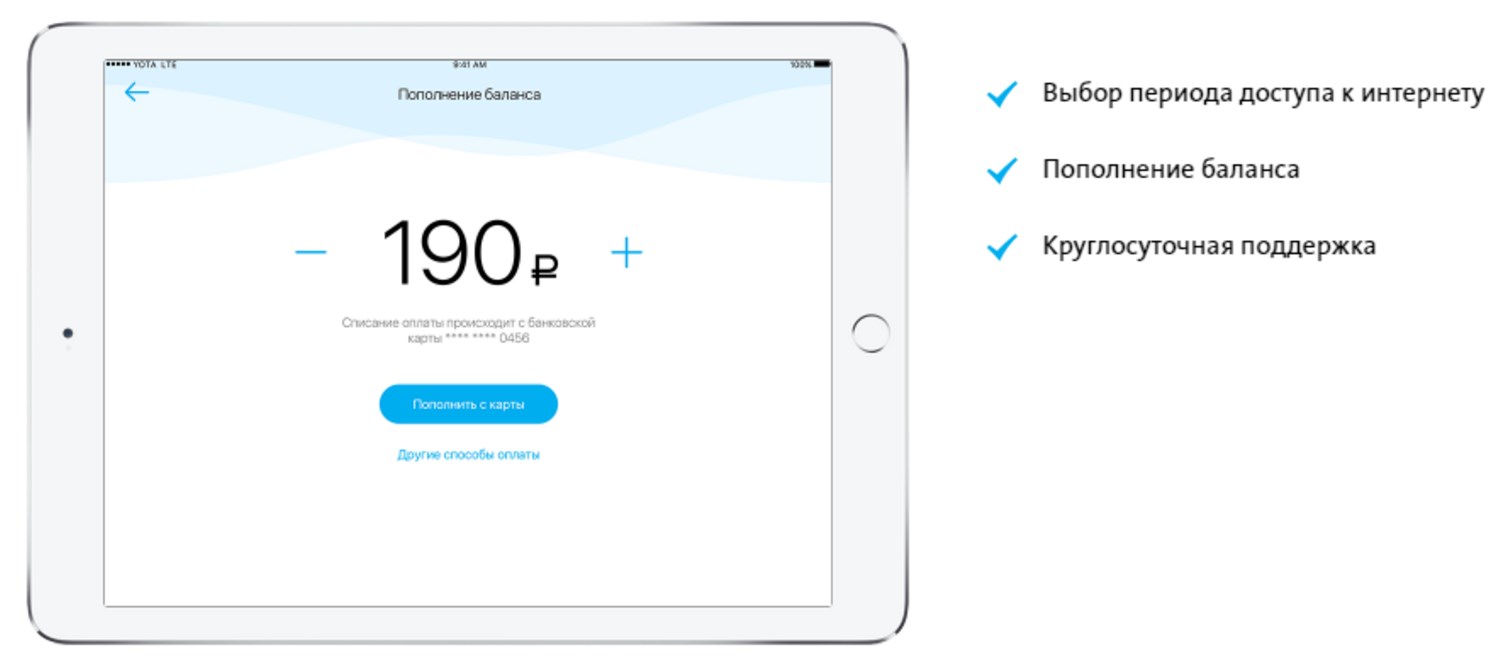

«Yota является лидером рынка MVNO благодаря особенному подходу к созданию продуктов и клиентскому сервису. Под моим руководством компания будет и дальше придерживаться выбранной стратегии, которая заключается в разработке уникальных для рынка продуктов и предоставлении прозрачного и удобного обслуживания.

Саид начал карьеру в компании «Мегафон» в 2010 году с позиции специалиста в отделе договоров. В 2011 перешел на должность старшего специалиста по корпоративному кредитованию. С 2016 занимал позицию ведущего инвестиционного аналитика. С 2017 года Саид Мунаев является топ-менеджером Yota: до 2019 года он работал на позиции финансового директора мобильного оператора, а затем стал операционным директором компании.

«Yota возглавит профессионал, знающий каждую деталь этого бизнеса и уже имеющий опыт операционного руководства компанией. Я хочу пожелать успехов Саиду Мунаеву и уверен, что в ближайшие годы компания будет укреплять лидерские позиции на рынке. Олег Телюков эффективно занимался развитием Yota, в том числе в условиях пандемии. Я высоко оцениваю результаты трансформации Yota с сохранением особой ценной корпоративной культуры. В МегаФоне Олег усилит команду, сфокусируется на управлении продажами и росте абонентской базы», — отметил генеральный директор МегаФона Геворк Вермишян.

Я высоко оцениваю результаты трансформации Yota с сохранением особой ценной корпоративной культуры. В МегаФоне Олег усилит команду, сфокусируется на управлении продажами и росте абонентской базы», — отметил генеральный директор МегаФона Геворк Вермишян.

Олег Телюков, являвшийся генеральным директором компании с мая 2019 года, перейдет на позицию директора по продажам и обслуживанию компании «МегаФон». За время работы в Yota Телюкову удалось стабилизировать компанию, собрать эффективную управленческую команду и укрепить лидерскую позицию на рынке MVNO, несмотря на развитие банковских операторов. Компания благодарит Олега за высокие темпы роста абонентской базы и увеличение показателя NPS.

Российские телекомы делят Yota — BBC News Русская служба

Автор фото, AP

Подпись к фото,Директор «Скартела» Денис Свердлов показывает Путину новинки

Ведущие российские телекоммуникационные компании подписали соглашение о создании совместного предприятия по развитию сети 4G. На церемонии, которая проходила в центральном офисе компании Yota в Москве, присутствовал премьер Владимир Путин.

На церемонии, которая проходила в центральном офисе компании Yota в Москве, присутствовал премьер Владимир Путин.

Четыре оператора связи «Вымпелком», МТС, «Ростелеком» и «Мегафон» договорились о разделе между собой инфраструктуры компании «Скартел», более известной под брендом Yota.

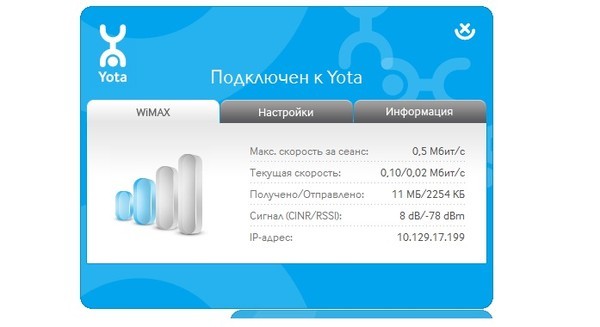

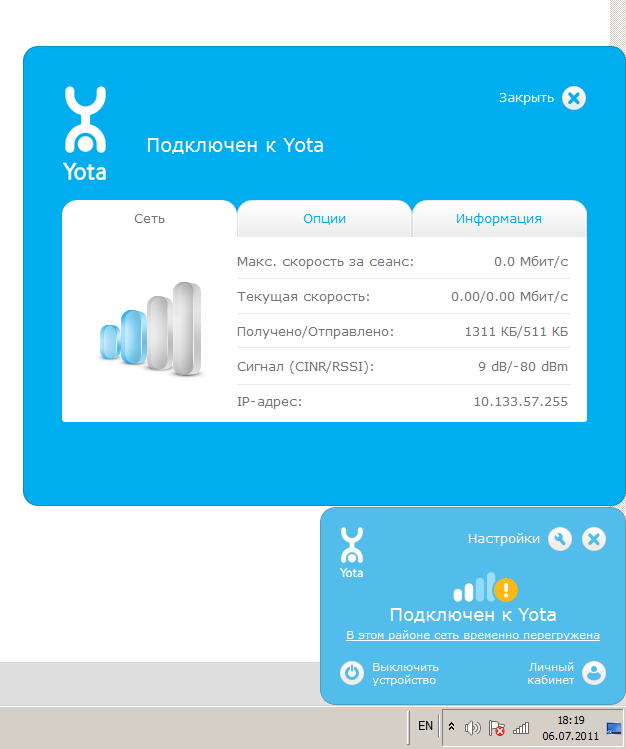

«Скартел», 74,9% которого принадлежит фонду Telconet Capital, а остальные 25,1% — госкорпорации «Ростехнологии», предоставляет возможности для беспроводного широкополосного доступа в интернет по технологии WiMax, которые, с некоторыми оговорками, относят к четвертому поколению сетей связи.

Сотовые операторы сразу получат доступ к сети Yota на коммерческих условиях, то есть смогут закупать трафик и арендовать мощности, а в 2014 году они также смогут по опциону выкупить по 20% акций «Скартела».

«Ростехнологии» останутся в составе акционеров «Скартела», и если «Ростелеком» и «Большая тройка» решат реализовать свой опцион, то доли пятерых участников будут поделены поровну.

«Пока что это больше похоже на соглашение о намерениях, — говорит Илья Федотов, аналитик инвестиционной компании «Велес-Капитал». — И не факт, что к 2014 году компании не поменяют свои решения. Либо условия для реализации данных опционных соглашений будут невыгодными для операторов».

Нужда в высокоскоростной передаче

По техническому стандарту, скорости 4G в 500 раз выше для стационарных сетей и в 250 раз — для мобильных.

Использовать это преимущество в России сейчас могут только абоненты Yota, но и эта сеть пока не охватила всю Россию, а действует на территории Москвы (с областью), Санкт-Петербурга (с областью), Краснодара, Сочи и Уфы.

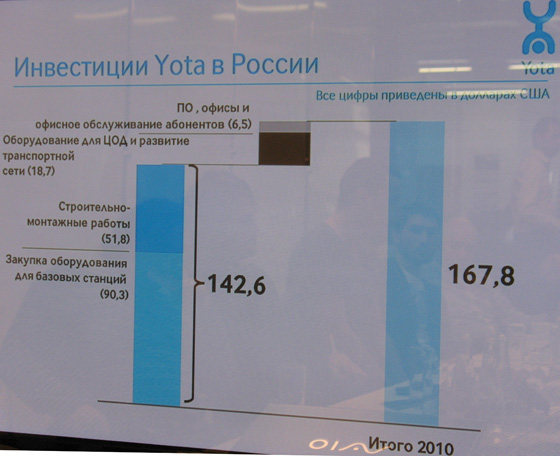

Главная проблема в том, что для нового поколения связи необходимо строить новую инфраструктуру. По имеющимся оценкам экспертов, развитие сети 4G обойдется в 2 млрд долларов, а окупаемость таких проектов составляет, как минимум, пять лет.

«К 2014 году Yota, если она будет следовать тому, что заявлено, будет представлять собой компанию со значительным долгом, — говорит Федотов. — Ей необходимо будет строить сеть, соответственно, привлекать средства. А с точки зрения выручки и прибыли компания не будет аналогом какому-нибудь сотовому оператору. Рынок к тому времени попросту не успеет развиться до необходимого уровня, чтобы компания генерировала хотя бы миллиардную выручку».

— Ей необходимо будет строить сеть, соответственно, привлекать средства. А с точки зрения выручки и прибыли компания не будет аналогом какому-нибудь сотовому оператору. Рынок к тому времени попросту не успеет развиться до необходимого уровня, чтобы компания генерировала хотя бы миллиардную выручку».

Под личным контролем премьера

Аналитики указывают на пристальное внимание правительства к этой сделке — на церемонии подписания присутствовал премьер-министр Владимир Путин. Газета «Ведомости» со ссылкой на неназванный источник сообщила накануне, что помимо возможного участия в сделке «Ростелекома» государственный интерес к Yota заключается в возможности создать единую с точки зрения инфраструктуры компанию, которая будет строить в России сеть мобильной связи четвертого поколения.

По сообщениям, на встрече с премьером Петр Авен, представлявший «Альфа-групп», которая частично контролирует «Вымпелком» и «Мегафон», пообещал, что тарифы будут меньше, а операторы будут конкурировать.

Однако эксперты настроены скептически. «Если опционные соглашения будут реализованы операторами, непонятно, как они будут управлять Yota: либо каждый будет тянуть одеяло на себя и развитие комании просто остановится, либо получится удобная схема для сговора, » — считает Федотов.

«Одно дело, когда компании встречаются, договариваются держать стоимость своих услуг на каком-то уровне — это сразу может вызвать вопросы у ФАС. А в данном случае — один оператор сам устанавливает стоимость своих услуг. Но за этим оператором стоят еще четыре, которые будут снимать сливки», — опасается аналитик.

Проекты — O2 Consulting

YOTA DEVICES

Юридическое сопровождение сделки по продаже фондом Telconet 30% акций компании Yota Devices в адрес холдинга Rex Global (Гонконг)

yota.ruFACEBOOK MSQRD

Сопровождение сделки по продаже акций компании Masquerade Technologies Inc (приложения MSQRD) в адрес социальной сети Facebook

facebook.

com

comISOCOM NMC

Сопровождение сделки по приобретению контрольного пакета акций Компании FoamInvest (владельца бренда ИЗОКОМ™) Компанией NMS SA — мирового лидера в производстве синтетических вспененных материалов

isocom.ruРегстаэр М

Полное юридическое сопровождение сделки по продаже блокирующего пакета крупнейшего оператора беспошлинной торговли аэропорта Внуково «Регстаэр М» в адрес компании «Внуково Холдинг»

regstaer.ruMAIL.RU

Полное юридическое сопровождение сделки по приобретению холдингом Mail.RU участия в компании Prisma Labs Inc (приложение Prisma)

mail.ru

PRISMA

Юридическое сопровождение инвестиционной сделки по вхождению холдинга XBT Holding и фонда Gagarin Capital в капитал компании Prisma Labs (разработчика популярного приложения PRISMA)

prisma-ai. com

comГруппа компаний «ЭФКО»

Юридическое сопровождение сделки по продаже акций компании, владеющей Таманским Зерновым Терминалом

efko.ruСБАРРО

Представление интересов мажоритарного акционера российской сети ресторанов быстрого питания «Сбарро» в сделке по продаже его доли в связи с реструктуризацией задолженности сети ресторанов перед банком и приходом в группу компаний нового стратегического инвестора

sbarro-pizza.ru

REGSTAER

Полное документальное сопровождение, ведение переговоров и участие в закрытии сделки по созданию совместного предприятия для группы Regstaer и Dufry AG — крупнейшая сделка в истории данного сектора в России

regstaer.ru1 МК

Полное юридическое сопровождение закрытия сделки по реализации акций группы компаний 1-ая макаронная фабрика; наша команда выступала консультантом по сделке совместно с Unicredit Securities

1-mk. ru

ruСМОЛЕНСКИЙ ПАССАЖ

Полное сопровождение сделки по продаже акций компании, владеющей коммерческой недвижимостью на территории г. Москва. Документы сделки были подчинены английскому праву

smolenskiy.ruГОЛЬФСТРИМ

Сопровождение сделки по продаже миноритарного пакета акций и разработка акционерного соглашения для одного из крупнейших в РФ игроков в сфере систем безопасности

gulfstream.ru

FREE-LANCE.RU

Документальное сопровождение сделки по продаже акций и подготовка акционерного соглашения для ведущего российского сайта по поиску удаленной работы и сотрудников

fl.ruGagarin Capital

Полное юридическое сопровождение сделки по инвестированию фонда Gagarin Capital в австралийский стартап Earth Al, due diligence стартапа Earth Al

Компания «Цифра»

Полное юридическое сопровождение инвестиционной сделки по вхождению компании Цифра (Группа Ренова) в капитал компании-разработчика IIoT (промышленный интернет вещей) системы мониторинга промышленного оборудования «Диспетчер», применяющейся в десятках предприятиях, включая Росатом, Вертолеты России, ОАК.

zyfra.com

iTechCapital

Юридическое сопровождение сделки по приобретению инвестиционным фондом iTech Capital II пакета акций юридического сервиса «АМУЛЕКС»

itcap.vc

«Пророка нет в отечестве своем»

Российские разработчики прокомментировали недавнее заявление бывшего главы Yota Devices о неверии общества в отечественные инновации.

На прошлой неделе бывший гендиректор Yota Devices Владислав Мартынов опубликовал открытое письмо, в котором упрекнул российскую прессу и общественность в неверии и скепсисе по отношению к отечественным разработкам, в частности, Yota Phone. «Среда, в которой приходится строить бизнес в России, особенно в области высоких технологий, очень агрессивна», пишет Мартынов. По его мнению, если бы общество было чуть более снисходительно, российских высокотехнологичных компаний, конкурентоспособных на глобальном рынке, в стране было бы больше.

Мы попросили представителей ИТ прокомментировать эту мысль.

Дмитрий Комиссаров, генеральный директор компании «Новые облачные технологии» («МойОфис»):

В целом, я вижу проблему в отсутствии в России институтов, способных инвестировать в настоящие венчурные сложные технологические стартапы. Несколько лет назад, считая проект с выпуском своего устройства, мы выходили на цифру 150-250 млн долл. инвестиций, чтобы обеспечить приемлемую себестоимость и достаточный объем устройств в канале.

В Yota Devices было вложено, по словам Владислава, порядка 80 млн долл, и с такими деньгами им не удалось вложить серьезные средства в разработку софта, который бы поддерживал экраны, в канал продаж и производство достаточного количества устройств и так далее.

При этом это, скорее, позитивный пример на рынке, ведь даже с такими сравнительно небольшими инвестициями им удалось разработать качественный конечный продукт. Я с удовольствием использовал этот телефон, и приятно что такой проект в России был.

Не уверен, что чье-либо мнение должно влиять на жизнедеятельность подобных сложных проектов, скорее, это сугубо бизнес-история, обусловленная объективными факторами, и с точки зрения развития предпринимательской и бизнес-экосистемы неудачи являются точно такой же частью среды, как и успехи. Главное, какие выводы делают сами предприниматели и готовы ли они бороться за свой успех, несмотря ни на что.

Главное, какие выводы делают сами предприниматели и готовы ли они бороться за свой успех, несмотря ни на что.

Альберт Ефимов, руководитель робототехнического центра Фонда «Сколково»:

Альберт Ефимов. Фото: Sk.ru

Владислав Мартынов просто выразил мысль, которая уже давно «витает» в сообществе. Я сам тоже неоднократно сталкивался с неверием в отечественных разработчиков и наши проекты – «пророка нет в отечестве своем». Бросалась в глаза разница между тем, как реагируют на новый продукт в российском и зарубежном медийном пространстве: если там говорят «Ого, молодцы!», то здесь поливают помоями.

В Кремниевой долине есть такая крылатая фраза, формула привлечения начальных инвестиций — FFF: Friends, Family and Fouls (то есть средства семьи, друзей и дураков). Так вот в России эта формула не работает, мы не видим дураков, все пытаются быть умными, полагая, что продемонстрировать «ум» проще всего через скептицизм в отношении того, что делают другие. Как только кто-то заявляет о том, что разработал нечто новое, интересное, он сразу выбивается из общего ряда, и это вызывает негатив. При этом часто никто не обращает внимания на реальные результаты.

При этом часто никто не обращает внимания на реальные результаты.

Российским разработчикам постоянно приходится преодолевать этот барьер неверия, в том числе, со стороны инвесторов. И безусловно, пробиться через него в России сложнее, чем на Западе. Впрочем, есть обратная сторона – пониженный барьер доверия инвесторов вызывает такие проекты как Theranos (проект Элизабет Холмс, обещавшей произвести революцию в области анализов крови — прим. CWR) и Skully (разработка «умного» мотоциклетного шлема, прекращенная после банкротства одноименной компании — прим. CWR). При этом звук от их падения слышнее у нас, чем у них.

Виталий Пономарев, основатель Way-Ray, также прокомментировал ситуацию с Yota Devices на своей странице в Facebook:

Мое мнение: Владислав Мартынов и его команда вышли победителями.

Если компания была оценена в 150 млн. долл., то значит есть ценность. Она необязательно должна выражаться в айфоноподобных смартфонах, или космических продажах.

Была создана мощная команда, сильный бренд, и хороший продукт. Преимущественно в России. Результаты их труда очевидны — ребята прошли через большое количество испытаний как в разработке и бизнесе, так и в борьбе со скепсисом на своей родине. Это и есть успех.

Преимущественно в России. Результаты их труда очевидны — ребята прошли через большое количество испытаний как в разработке и бизнесе, так и в борьбе со скепсисом на своей родине. Это и есть успех.

Я очень хорошо понимаю Владислава, мы в WayRay тоже видим эту несправедливую разницу в отзывах о нашей деятельности за рубежом, и в России. Видимо, у нас такая особенность — с особым смаком поносить все то, об уровне сложности и важности чего мы не имеем малейшего представления.

Мы бы хотели поддержать команду Yota Devices. WayRay тоже делает hardware, и наша технология востребована по всему миру. Так что, в случае если инженеры и разработчики остались без работы, либо есть такая вероятность в будущем, мы готовы предложить им работу. Лично мне не хочется, чтобы этот человеческий капитал, самое ценное, что есть сейчас в стране, в очередной раз уплыл на Запад.

Источник: computerworld.ru

Фонд экс-главы Yota вложился в производство установок, позволяющих электромобилям потреблять топливо

Бывший заместитель главы Минкомсвязи и экс-гендиректор

Yota GroupДенис Свердлов инвестировал в компанию

Charge. Фирма занимается производством гибридных силовых установок для грузовых электромобилей. Строго говоря, инвестиции поступили не от самого Свердлова, а из его нового фонда Kinetik. Это первая сделка фонда в Великобритании. Его объем составляет $500 миллионов.

Фирма занимается производством гибридных силовых установок для грузовых электромобилей. Строго говоря, инвестиции поступили не от самого Свердлова, а из его нового фонда Kinetik. Это первая сделка фонда в Великобритании. Его объем составляет $500 миллионов.

Эксперты полагают, что выбор компании Charge не согласуется с традиционной практикой инвестирования в этом сегменте рынка.

Компания Charge занимается производством силовых установок, которые позволят электромобилям — тяжелым коммерческим автомобилям, например автобусам и грузовикам, потреблять обычное топливо. Эти технологии позволят значительно увеличить максимальное расстояние, на которое способны передвигаться такие электромобили. Свердлов отметил, что подобная технология позволит экономить обычный расход топлива в три раза.

В Kinetik считают, что такие установки можно будет поставлять по той же стоимости, что и обычные двигатели внутреннего сгорания. При этом в нее не будет входить цена аккумулятора. «Мы будем стремиться к сотрудничеству с большим количеством компаний и производителей», заявил основатель фонда.

«Для коммерческого транспорта обычных электрокаров недостаточно. Таким автомобилям необходимо работать постоянно. В следующие 15–20 лет такой расширенный диапазон будет стандартным», объяснил Свердлов. По его словам, Charge будет сфокусирована на автомобилях весом 2,5–26 тонн.

Желание Свердлова вкладывать в «тяжелые» электрокары нетипично в этом сегменте рынка. Пока наибольших успехов в нем добились Tesla Motors и другие компании, которые занимаются производством легковых электромобилей, отмечает издание Financial Times.

Денис Свердлов до августа позапрошлого года занимал пост заместителя главы Минкомсвязи. В ведомстве он курировал вопросы связи, в том числе выступал одним из инициаторов MNP — переносимости телефонных номеров. Однако в 2013 году покинул свой пост в связи с законом, запрещающим чиновникам владеть активами за рубежом.

В 2007 году Свердлов стал генеральным директором компании «Скартел», а в 2010 году возглавил Yota Group, напоминает РБК.

10 лучших инвестиций в 2021 году

Для обеспечения комфортного будущего большинству людей абсолютно необходимы инвестиции. Как показали экономические последствия пандемии коронавируса, внешне стабильная экономика может быстро перевернуться с ног на голову, оставив тех, кто не подготовился, бороться за доходы. Но те, кто смог удержать свои вложения, возможно, преуспели, так как рынок зарегистрировал новые исторические максимумы глубоко в 2021 году.

Как показали экономические последствия пандемии коронавируса, внешне стабильная экономика может быстро перевернуться с ног на голову, оставив тех, кто не подготовился, бороться за доходы. Но те, кто смог удержать свои вложения, возможно, преуспели, так как рынок зарегистрировал новые исторические максимумы глубоко в 2021 году.

Но при такой низкой доходности облигаций и CD, некоторые активы по астрономической оценке, а экономика все еще восстанавливается, какие шаги следует предпринять инвесторам в конце года? Одна из идей состоит в том, чтобы иметь сочетание более безопасных инвестиций и более рискованных и прибыльных.

Зачем инвестировать?

Инвестирование может предоставить вам еще один источник дохода, пополнить ваш пенсионный фонд или даже вывести вас из финансового кризиса. Прежде всего, инвестирование увеличивает ваше богатство, помогая вам достичь ваших финансовых целей и со временем увеличивая вашу покупательную способность. Или, может быть, вы недавно продали свой дом или заработали немного денег. Позволить этим деньгам работать на вас — мудрое решение.

Позволить этим деньгам работать на вас — мудрое решение.

Хотя инвестирование может увеличить богатство, вы также должны уравновесить потенциальную прибыль и связанный с этим риск.И вам нужно иметь для этого финансовое положение, а это означает, что вам потребуются управляемые уровни долга, достаточный запас на случай чрезвычайных ситуаций и возможность выдерживать взлеты и падения рынка без необходимости иметь доступ к своим деньгам.

Есть много способов инвестировать — от очень безопасных вариантов, таких как CD и счета денежного рынка, до вариантов со средним риском, таких как корпоративные облигации, и даже вариантов с более высоким риском, таких как фондовые индексные фонды. Это отличная новость, потому что это означает, что вы можете найти инвестиции, которые предлагают различную доходность и соответствуют вашему профилю риска.Это также означает, что вы можете комбинировать инвестиции для создания всестороннего и диверсифицированного, то есть более безопасного, портфеля.

Вот лучшие вложения в 2021 году:

- Высокодоходные сберегательные счета

- Депозитные сертификаты

- Фонды государственных облигаций

- Фонды краткосрочных корпоративных облигаций

- Фонды муниципальных облигаций

- Индексные фонды S&P 500

- Дивидендные фонды

- Индексные фонды Nasdaq-100

- Аренда жилья

- Криптовалюта

Обзор: Лучшие инвестиции в 2021 году

1.Высокодоходные сберегательные счета

На высокодоходных сберегательных счетах в Интернете выплачиваются проценты на остаток денежных средств. И так же, как сберегательный счет, на котором можно зарабатывать гроши в обычном банке, высокодоходные сберегательные онлайн-счета являются доступным средством для получения наличных. С меньшими накладными расходами вы обычно можете получать гораздо более высокие процентные ставки в онлайн-банках. Кроме того, вы обычно можете получить доступ к деньгам, быстро переведя их в свой основной банк или, возможно, даже через банкомат.

Сберегательный счет — хорошее средство для тех, кому в ближайшем будущем понадобится доступ к наличным деньгам.

Лучшая инвестиция для

Высокодоходный сберегательный счет хорошо подходит для инвесторов, не склонных к риску, и особенно для тех, кому нужны деньги в краткосрочной перспективе и которые хотят избежать риска того, что они не получат свои деньги обратно.

Risk

Банки, предлагающие эти счета, застрахованы FDIC, поэтому вам не нужно беспокоиться о потере депозита. Хотя высокодоходные сберегательные счета считаются безопасными инвестициями, как и компакт-диски, вы рискуете со временем потерять покупательную способность из-за инфляции, если ставки будут слишком низкими.

Ликвидность

Накопительные счета настолько же ликвидны, насколько и ваши деньги. Вы можете добавить или удалить средства в любое время, хотя ваш банк может по закону ограничить вас до шести снятий за период выписки, если он решит это сделать.

2.

Депозитные сертификаты

Депозитные сертификатыДепозитные сертификаты или компакт-диски выпускаются банками и обычно предлагают более высокую процентную ставку, чем сберегательные счета.

Эти срочные вклады с федеральным страхованием имеют определенные сроки погашения, которые могут варьироваться от нескольких недель до нескольких лет.Поскольку это «срочные вклады», вы не можете снимать деньги в течение определенного периода времени без штрафных санкций.

При использовании компакт-диска финансовое учреждение выплачивает вам проценты через регулярные промежутки времени. По истечении срока вы получите обратно свою первоначальную основную сумму и все начисленные проценты. Покупки в Интернете выгодны по самым выгодным ценам.

Благодаря своей безопасности и более высокой выплате компакт-диски могут быть хорошим выбором для пенсионеров, которым не нужен немедленный доход и которые могут немного сберечь свои деньги.Но существует множество типов компакт-дисков, которые соответствуют вашим потребностям, поэтому вы все равно можете воспользоваться более высокими тарифами на компакт-диски.

Лучшее вложение за

Компакт-диск хорошо подходит для инвесторов, не склонных к риску, особенно для тех, кому нужны деньги в определенное время и которые могут вложить свои деньги в обмен на немного больший доход, чем они получили бы на сберегательном счете.

Риск

CD считаются безопасными инвестициями. Но они несут риск реинвестирования — риск того, что при падении процентных ставок инвесторы заработают меньше, если реинвестируют основную сумму и проценты в новые компакт-диски с более низкими ставками, как мы видели в 2020 году.Противоположный риск состоит в том, что ставки вырастут, и инвесторы не смогут воспользоваться этим, потому что они уже заблокировали свои деньги на компакт-дисках.

Рассмотрите возможность создания компакт-дисков с лестницей — вложения денег в компакт-диски с разными сроками хранения — чтобы все ваши деньги не были привязаны к одному инструменту на долгое время. Важно отметить, что инфляция и налоги могут значительно снизить покупательную способность ваших инвестиций.

Ликвидность

CD не так ликвидны, как сберегательные счета или счета денежного рынка, потому что вы блокируете свои деньги до тех пор, пока CD не достигнет срока погашения — часто на месяцы или годы.Можно получить деньги раньше, но за это часто придется заплатить штраф.

3. Фонды государственных облигаций

Фонды государственных облигаций — это паевые инвестиционные фонды или ETF, которые инвестируют в долговые ценные бумаги, выпущенные правительством США и его агентствами.

Фонды инвестируют в долговые инструменты, такие как казначейские векселя, казначейские облигации, казначейские облигации и ценные бумаги с ипотечным покрытием, выпущенные спонсируемыми государством предприятиями, такими как Fannie Mae и Freddie Mac. Эти фонды государственных облигаций хорошо подходят для инвесторов с низким уровнем риска.

Эти фонды также могут быть хорошим выбором для начинающих инвесторов и тех, кто ищет денежный поток.

Лучшее вложение для

Фонды государственных облигаций могут хорошо работать для инвесторов, не склонных к риску, хотя некоторые типы фондов (например, фонды долгосрочных облигаций) могут колебаться намного больше, чем фонды краткосрочных облигаций, из-за изменений процентной ставки.

Риск

Фонды, которые инвестируют в государственные долговые инструменты, считаются одними из самых безопасных вложений, поскольку облигации обеспечены полной верой и кредитом США.Правительство С.

Однако, как и другие паевые инвестиционные фонды, сам фонд не имеет государственной поддержки и подвержен таким рискам, как колебания процентных ставок и инфляция. Если инфляция возрастет, покупательная способность может снизиться. Если процентные ставки повышаются, цены существующих облигаций падают; а если процентные ставки снижаются, цены существующих облигаций вырастут. Риск процентной ставки выше для долгосрочных облигаций.

Ликвидность

Доли фонда облигаций высоколиквидны, но их стоимость колеблется в зависимости от среды процентных ставок.

4. Фонды краткосрочных корпоративных облигаций

Корпорации иногда привлекают деньги путем выпуска облигаций для инвесторов, которые могут быть объединены в фонды облигаций, которые владеют облигациями, выпущенными потенциально сотнями корпораций. Краткосрочные облигации имеют средний срок погашения от одного до пяти лет, что делает их менее подверженными колебаниям процентных ставок, чем средне- или долгосрочные облигации.

Краткосрочные облигации имеют средний срок погашения от одного до пяти лет, что делает их менее подверженными колебаниям процентных ставок, чем средне- или долгосрочные облигации.

Фонды корпоративных облигаций могут быть отличным выбором для инвесторов, которым нужен денежный поток, например для пенсионеров или тех, кто хочет снизить общий риск своего портфеля, но при этом получить доход.

Лучшая инвестиция для

Фонды краткосрочных корпоративных облигаций могут быть хороши для не склонных к риску инвесторов, которые хотят немного большей доходности, чем фонды государственных облигаций.

Риск

Как и в случае с другими фондами облигаций, фонды краткосрочных корпоративных облигаций не застрахованы FDIC. Фонды краткосрочных облигаций инвестиционного уровня часто приносят инвесторам более высокую доходность, чем фонды государственных и муниципальных облигаций.

Но чем выше награда, тем больше риск. Всегда есть шанс, что у компаний будет понижен кредитный рейтинг или возникнут финансовые проблемы или дефолт по облигациям. Чтобы снизить этот риск, убедитесь, что ваш фонд состоит из высококачественных корпоративных облигаций.

Чтобы снизить этот риск, убедитесь, что ваш фонд состоит из высококачественных корпоративных облигаций.

Ликвидность

Вы можете покупать или продавать акции своего фонда каждый рабочий день. Кроме того, вы обычно можете реинвестировать дивиденды дохода или сделать дополнительные инвестиции в любое время. Просто имейте в виду, что возможны потери капитала.

5. Фонды муниципальных облигаций

Фонды муниципальных облигаций инвестируют в различные муниципальные облигации, или муниципальные облигации, выпущенные правительствами штата и местными органами власти.Заработанные проценты, как правило, не облагаются федеральным подоходным налогом, а также могут освобождаться от налогов штата и местных налогов, что делает их особенно привлекательными для инвесторов в штатах с высокими налогами или с высокими налоговыми категориями.

Облигации Muni можно покупать индивидуально, через паевой инвестиционный фонд или биржевой фонд. Вы можете проконсультироваться с финансовым консультантом, чтобы подобрать для вас подходящий тип инвестиций, но вы можете выбрать те, которые находятся в вашем штате или местности, для получения дополнительных налоговых преимуществ.

Фонды муниципальных облигаций отлично подходят для начинающих инвесторов, потому что они предлагают диверсифицированные позиции, при этом инвестору не нужно анализировать отдельные облигации.Они также хороши для инвесторов, которым нужен денежный поток.

Лучшее вложение за

Муниципальные облигации — хороший выбор для инвесторов, живущих в штатах с высокими налогами, что позволяет им избежать сборов и получать доход. Их более низкая доходность может сделать их менее привлекательными для инвесторов в странах с низкими налоговыми ставками или в государствах с низкими налогами.

Риск

Отдельные облигации несут риск дефолта, что означает, что эмитент лишается возможности производить дальнейшие выплаты дохода или основной суммы долга. Города и штаты не часто становятся банкротами, но это может случиться, и исторически муниципальные облигации были очень безопасными, хотя суровый 2020 год немного поставил под сомнение эту безопасность.

Облигации также могут быть отзывными, что означает, что эмитент возвращает основную сумму и погашает облигацию до даты погашения облигации. Это приводит к потере будущих процентных выплат инвестору. Облигационный фонд позволяет распределить потенциальные риски дефолта и досрочного погашения, владея большим количеством облигаций, тем самым смягчая удар негативных сюрпризов от небольшой части портфеля.

Это приводит к потере будущих процентных выплат инвестору. Облигационный фонд позволяет распределить потенциальные риски дефолта и досрочного погашения, владея большим количеством облигаций, тем самым смягчая удар негативных сюрпризов от небольшой части портфеля.

Ликвидность

Вы можете покупать или продавать акции своего фонда каждый рабочий день. Кроме того, вы обычно можете реинвестировать дивиденды дохода или сделать дополнительные инвестиции в любое время.

6. Индексные фонды S&P 500

Если вы хотите добиться более высокой доходности, чем более традиционные банковские продукты или облигации, хорошей альтернативой является индексный фонд S&P 500, хотя он отличается большей волатильностью.

Фонд основан примерно на пятистах крупнейших американских компаниях, что означает, что он включает в себя многие из самых успешных компаний в мире. Например, Amazon и Berkshire Hathaway — две самые известные компании-участники индекса.

Как почти любой фонд, индексный фонд S&P 500 предлагает немедленную диверсификацию, позволяя вам владеть частью всех этих компаний. В фонд входят компании из всех отраслей, что делает его более устойчивым, чем многие инвестиции. Со временем индекс приносил около 10% годовых. Эти фонды могут быть приобретены с очень низким коэффициентом расходов (сколько управляет управляющая компания для управления фондом), и они являются одними из лучших индексных фондов.

В фонд входят компании из всех отраслей, что делает его более устойчивым, чем многие инвестиции. Со временем индекс приносил около 10% годовых. Эти фонды могут быть приобретены с очень низким коэффициентом расходов (сколько управляет управляющая компания для управления фондом), и они являются одними из лучших индексных фондов.

Индексный фонд S&P 500 — отличный выбор для начинающих инвесторов, поскольку он обеспечивает широкий, диверсифицированный доступ к фондовому рынку.

Лучшая инвестиция для

Индексный фонд S&P 500 — хороший выбор для любого инвестора в акции, который ищет диверсифицированные инвестиции и может оставаться в нем не менее трех-пяти лет.

Риск

Фонд S&P 500 — один из менее рискованных способов инвестирования в акции, поскольку он состоит из ведущих компаний рынка и отличается высокой степенью диверсификации. Конечно, он по-прежнему включает акции, поэтому он будет более волатильным, чем облигации или любые банковские продукты. Он также не застрахован государством, поэтому вы можете потерять деньги из-за колебаний стоимости. Тем не менее, индекс со временем показал себя неплохо.

Он также не застрахован государством, поэтому вы можете потерять деньги из-за колебаний стоимости. Тем не менее, индекс со временем показал себя неплохо.

Индекс закрыл 2020 год вблизи рекордных максимумов после сильного отскока и оставался сильным до 2021 года, поэтому инвесторы, возможно, захотят действовать осторожно и придерживаться своего долгосрочного инвестиционного плана, а не торопиться.

Ликвидность

Индексный фонд S&P 500 является высоколиквидным, и инвесторы могут купить или продать его в любой день открытия рынка.

7. Дивидендные фонды акций

Даже ваши вложения на фондовый рынок могут стать немного безопаснее с акциями, по которым выплачиваются дивиденды.

Дивиденды — это часть прибыли компании, которая может выплачиваться акционерам, как правило, ежеквартально. Располагая дивидендными акциями, вы можете не только получить прибыль от своих инвестиций за счет долгосрочного повышения рыночной стоимости, но и заработать деньги в краткосрочной перспективе.

Покупка отдельных акций, независимо от того, выплачивают они дивиденды или нет, больше подходит для средних и продвинутых инвесторов. Но вы можете купить их группу в фонде акций и снизить риск.

Лучшая инвестиция для

Дивидендные фонды акций — хороший выбор практически для любого инвестора в акции, но могут быть лучше для тех, кто ищет доход. Они могут оказаться привлекательными для тех, кому нужен доход и которые могут оставаться инвесторами в течение более длительных периодов времени.

Риск

Как и любые инвестиции в акции, дивидендные акции сопряжены с риском.Они считаются более безопасными, чем акции роста или другие недивидендные акции, но вам следует тщательно выбирать свой портфель.

Убедитесь, что вы инвестируете в компании с солидной историей увеличения дивидендов, а не выбираете компании с самой высокой текущей доходностью. Это могло быть признаком грядущих неприятностей. Однако даже уважаемые компании могут пострадать от кризиса, поэтому хорошая репутация, наконец, не является защитой от сокращения компанией дивидендов или их полного устранения.

Ликвидность

Вы можете покупать и продавать свой фонд в любой день, когда рынок открыт, а ежеквартальные выплаты являются ликвидными.Долгосрочные инвестиции являются ключевыми для получения максимальной отдачи от ваших дивидендных вложений в акции. Вы должны стремиться реинвестировать свои дивиденды для получения максимальной прибыли.

8. Индексные фонды Nasdaq-100

Индексные фонды, основанные на Nasdaq-100, являются отличным выбором для инвесторов, которые хотят иметь доступ к одним из крупнейших и лучших технологических компаний без необходимости выбирать победителей и проигравших или иметь для анализа конкретных компаний.

Фонд основан на 100 крупнейших компаниях NASDAQ, что означает, что они входят в число самых успешных и стабильных.К таким компаниям относятся Apple и Facebook, каждая из которых составляет большую часть общего индекса. Microsoft — еще одна известная компания-член.

Индексный фонд Nasdaq-100 предлагает вам немедленную диверсификацию, так что ваш портфель не будет подвержен банкротству какой-либо отдельной компании. Лучшие индексные фонды Nasdaq взимают очень низкий коэффициент расходов, и они представляют собой дешевый способ владеть всеми компаниями в индексе.

Лучшие индексные фонды Nasdaq взимают очень низкий коэффициент расходов, и они представляют собой дешевый способ владеть всеми компаниями в индексе.

Лучшая инвестиция для

Индексный фонд Nasdaq-100 — хороший выбор для инвесторов в акции, которые стремятся к росту и хотят иметь дело со значительной волатильностью.Инвесторы должны иметь возможность держать его не менее трех-пяти лет.

Риск

Как и любая публично торгуемая акция, эта совокупность акций также может двигаться вниз. Хотя на Nasdaq-100 представлены одни из самых сильных технологических компаний, эти компании также обычно являются одними из самых ценных. Такая высокая оценка означает, что они, вероятно, склонны к быстрому падению во время спада, хотя они могут снова вырасти во время восстановления экономики.

Ликвидность

Как и другие индексные фонды, торгуемые на бирже, индексный фонд Nasdaq легко конвертируется в наличные деньги в любой день открытия рынка.

9. Аренда жилья

Аренда жилья может стать отличным вложением, если у вас есть желание управлять своей собственностью. А с учетом того, что в последнее время ставки по ипотеке достигли рекордно низкого уровня, это может быть прекрасное время для финансирования покупки новой собственности, хотя нестабильная экономика может затруднить ее фактическое управление, поскольку арендаторы могут с большей вероятностью объявить дефолт из-за безработицы. .

А с учетом того, что в последнее время ставки по ипотеке достигли рекордно низкого уровня, это может быть прекрасное время для финансирования покупки новой собственности, хотя нестабильная экономика может затруднить ее фактическое управление, поскольку арендаторы могут с большей вероятностью объявить дефолт из-за безработицы. .

Чтобы продолжить этот путь, вам нужно будет выбрать подходящую недвижимость, профинансировать ее или купить сразу, поддерживать ее и иметь дело с арендаторами.Вы можете преуспеть, если будете делать разумные покупки. Однако вам не понравится легкость покупки и продажи активов на фондовой бирже одним щелчком мыши или касанием на устройстве с подключением к Интернету. Хуже того, вам, возможно, придется терпеть случайные звонки в 3 часа ночи о сломанной трубе.

Но если вы будете удерживать свои активы в течение долгого времени, постепенно выплачивать долги и повышать арендную плату, у вас, вероятно, будет мощный денежный поток, когда придет время выходить на пенсию.

Лучшая инвестиция для

Аренда жилья — хорошая инвестиция для долгосрочных инвесторов, которые хотят управлять своей собственностью и получать регулярный денежный поток.

Риск

Как и за любой актив, за жилье можно переплатить, как выяснили инвесторы в середине 2000-х годов. При низких процентных ставках и ограниченном предложении жилья цены на жилье в 2020 и 2021 годах резко выросли, несмотря на трудности экономики. Кроме того, нехватка ликвидности может стать проблемой, если вам когда-либо понадобится быстро получить доступ к наличным деньгам. Возможно, вам придется выложить серьезные деньги на некоторые расходы, например, на новую крышу или кондиционер, если они понадобятся. Конечно, вы рискуете остаться пустым, пока вы все еще платите по ипотеке.

Ликвидность

Жилье относится к наименее ликвидным инвестициям, поэтому, если вам срочно нужны наличные, инвестирование в арендуемую недвижимость может быть не для вас (хотя возможны рефинансирование с выплатой наличными или ссуда под залог собственного капитала). А если вы продаете, брокер может взять до 6 процентов от максимальной цены продажи в качестве комиссии.

А если вы продаете, брокер может взять до 6 процентов от максимальной цены продажи в качестве комиссии.

10. Криптовалюта

Криптовалюта — это разновидность цифровой электронной валюты, которая предназначена для использования в качестве средства обмена. Он стал популярным в последнее десятилетие, когда биткойн стал ведущей цифровой валютой.Крипто стало популярным явлением, особенно в последние несколько лет, поскольку доллары влетели в актив, подняв цены и привлекая к действию еще больше трейдеров.

Биткойн — наиболее широко доступная криптовалюта, и ее цена сильно колеблется, что привлекает многих трейдеров. Например, с цены ниже 10 000 долларов за монету в начале 2020 года биткойн взлетел примерно до 30 000 долларов в начале 2021 года. С тех пор он более чем вдвое превысил отметку в 60 000 долларов.

В отличие от других активов, перечисленных здесь, он не поддерживается Федеральной корпорацией страхования депозитов (FDIC) или властью правительства или компании по генерированию денег. Его ценность определяется исключительно тем, сколько трейдеры будут за это платить.

Его ценность определяется исключительно тем, сколько трейдеры будут за это платить.

Лучшее вложение за

Криптовалюта хороша для ищущих риска инвесторов, которые не будут возражать, если их вложения упадут до нуля в обмен на возможность гораздо более высокой доходности. Это не лучший выбор для инвесторов, не склонных к риску, или тех, кто нуждается в надежных инвестициях.

Риск

Криптовалюта сопряжена с очень серьезными рисками, включая риски, которые могут превратить любую отдельную валюту в полный ноль, например, быть объявленной вне закона.Цифровые валюты очень волатильны и могут стремительно падать (или расти) даже в течение очень коротких периодов времени, а цена полностью зависит от того, сколько трейдеры будут платить. Трейдеры также рискуют быть взломанными, учитывая некоторые громкие кражи в прошлом. А если вы инвестируете в криптовалюты, вам нужно будет выбрать победителей, которым удастся остаться, хотя многие вполне могут полностью исчезнуть.

Ликвидность

Криптовалюты, как правило, ликвидны, особенно такие основные, как Биткойн и Эфириум, и вы можете покупать и продавать их в любое время суток.Однако комиссии по ним, как правило, очень высоки (по сравнению с типичными инвестициями, такими как акции), и вам нужно будет увидеть значительное повышение, чтобы просто выйти на уровень безубыточности. Поэтому важно найти лучшего брокера, чтобы свести к минимуму эти расходы.

Что следует учитывать

Когда вы решаете, во что инвестировать, вам нужно учитывать ряд факторов, включая вашу терпимость к риску, временной горизонт, ваши знания об инвестировании, ваше финансовое положение и то, сколько вы можете инвестировать .

Если вы хотите приумножить богатство, вы можете выбрать менее рискованные инвестиции, которые приносят умеренную прибыль, или вы можете взять на себя больший риск и стремиться к более высокой доходности.Обычно при инвестировании приходится выбирать между риском и доходностью. Или вы можете использовать сбалансированный подход, имея абсолютно безопасные денежные вложения, но при этом оставляя себе возможность для долгосрочного роста.

Или вы можете использовать сбалансированный подход, имея абсолютно безопасные денежные вложения, но при этом оставляя себе возможность для долгосрочного роста.

Лучшие инвестиции на 2021 год позволяют делать и то, и другое, с разными уровнями риска и доходности.

Допуск к риску

Допуск к риску означает, насколько вы можете выдержать колебания стоимости ваших инвестиций. Готовы ли вы пойти на большой риск, чтобы потенциально получить большую прибыль? Или вам нужно более консервативное портфолио? Терпимость к риску может иметь не только психологический характер, но и зависеть от вашего личного финансового положения.

Консервативным инвесторам или тем, кто приближается к пенсии, может быть удобнее направить больший процент своих портфелей на менее рискованные инвестиции. Они также отлично подходят для людей, откладывающих как на краткосрочные, так и на среднесрочные цели. Если рынок станет нестабильным, вложения в компакт-диски и другие счета, защищенные FDIC, не потеряют в цене и будут там, когда они вам понадобятся.

Те, у кого более сильный желудок, работники, все еще накапливающие пенсионное яйцо, и те, у кого есть десятилетие или больше, пока они не нуждаются в деньгах, вероятно, будут лучше справляться с более рискованными портфелями, если они диверсифицируются.Более длительный временной горизонт позволяет, например, преодолеть волатильность акций и воспользоваться их потенциально более высокой доходностью.

Временной горизонт

Временной горизонт означает просто, когда вам нужны деньги. Деньги нужны завтра или через 30 лет? Вы откладываете деньги на первоначальный взнос за дом через три года или собираетесь потратить свои деньги на пенсию? Временной горизонт определяет, какие виды инвестиций более уместны.

Если у вас более короткий временной горизонт, вам нужно, чтобы деньги находились на счете в определенный момент времени и не были связаны.А это означает, что вам нужны более безопасные инвестиции, такие как сберегательные счета, компакт-диски или, возможно, облигации. Они меньше колеблются и, как правило, безопаснее.

Они меньше колеблются и, как правило, безопаснее.

Если у вас более длительный временной горизонт, вы можете позволить себе пойти на некоторые риски с более высокой доходностью, но более волатильными инвестициями. Ваш временной горизонт позволяет вам переживать взлеты и падения рынка, надеюсь, на пути к более высокой долгосрочной доходности. При более длительном временном горизонте вы можете инвестировать в акции и фонды акций, а затем иметь возможность удерживать их не менее трех-пяти лет.

Важно, чтобы ваши инвестиции соответствовали вашему временному горизонту. Вы же не хотите вкладывать деньги за аренду в следующем месяце на фондовый рынок и надеяться, что они появятся там, когда они вам понадобятся.

Ваши знания

Ваши знания об инвестировании играют ключевую роль в том, во что вы инвестируете. Такие инвестиции, как сберегательные счета и компакт-диски, не требуют особых знаний, особенно с учетом того, что ваш счет защищен FDIC. Но рыночные продукты, такие как акции и облигации, требуют дополнительных знаний.

Если вы хотите инвестировать в активы, требующие дополнительных знаний, вам нужно будет их лучше понять. Например, если вы хотите инвестировать в отдельные акции, вам нужно хорошо знать компанию, отрасль, продукты, конкурентную среду, финансы компании и многое другое. У многих нет времени вкладывать средства в этот процесс.

Однако есть способы воспользоваться преимуществами рынка, даже если у вас мало знаний. Один из лучших — индексный фонд, который включает коллекцию акций.Если какая-либо отдельная акция работает плохо, это, скорее всего, не сильно повлияет на индекс. По сути, вы инвестируете в доходность десятков, если не сотен акций, что, скорее, является ставкой на общую динамику рынка.

Итак, вы захотите понять свои знания и их пределы, когда думаете об инвестициях.

Сколько вы можете инвестировать

Сколько вы можете вложить в инвестицию? Чем больше денег вы можете вложить, тем больше вероятность того, что стоит изучить более рискованные и прибыльные инвестиции.

Если вы можете принести больше денег, может быть полезно потратить время, необходимое для понимания конкретной акции или отрасли, потому что потенциальные выгоды намного больше, чем с банковскими продуктами, такими как компакт-диски.

В противном случае это может не стоить вашего времени. Таким образом, вы можете придерживаться банковских продуктов или обратиться к ETF или паевым инвестиционным фондам, которые требуют меньше временных вложений. Эти продукты также могут хорошо работать для тех, кто хочет добавлять в аккаунт постепенно, как это делают участники 401 (k).

Как инвестировать налоговую льготу на ребенка

Если вы получали ежемесячный аванс в счет налоговой льготы на ребенка и думаете об инвестировании, сначала вам нужно рассмотреть несколько вопросов. Инвестирование предназначено для денег, без которых вы можете жить, а не для денег, которые вам скоро понадобятся:

- У вас есть немедленные расходы, с которыми у вас могут возникнуть проблемы с оплатой?

- Есть ли у вас чрезвычайный фонд, в котором накоплены как минимум шесть месяцев?

- У вас есть значительная непогашенная задолженность?

Прежде чем делать инвестиции, важно контролировать свое текущее финансовое положение.

У вас есть несколько способов инвестировать свои деньги, включая варианты, указанные выше. Если вы хотите инвестировать в акции, облигации или фонды, вам понадобится счет у брокера. Если вы предпочитаете, чтобы за вас инвестировал кто-то другой, отличный вариант — обратиться к робо-консультанту. Вы заплатите небольшую комиссию за управление, а все остальное сделает робот-консультант.

Если вы новый инвестор, подумайте о том, чтобы выбрать более безопасные варианты инвестирования. Такие инвестиции, как индексный фонд S&P 500 или индексный фонд Nasdaq-100, как правило, более безопасны, чем портфель из нескольких отдельных акций.Робо-консультант также может помочь вам с этим выбором, и его стоимость будет разумной.

Bottom line

Инвестирование может быть отличным способом накопить ваше богатство с течением времени, и у инвесторов есть ряд вариантов инвестирования, от безопасных активов с более низкой доходностью до более рискованных и высокодоходных. Этот диапазон означает, что вам необходимо понимать плюсы и минусы каждого варианта инвестирования и то, как они вписываются в ваш общий финансовый план, чтобы принять обоснованное решение. Поначалу это кажется сложным, но многие инвесторы управляют своими собственными активами.

Поначалу это кажется сложным, но многие инвесторы управляют своими собственными активами.

Но первый шаг к инвестированию на самом деле прост: открытие брокерского счета. Инвестиции могут быть на удивление доступными, даже если у вас мало денег. (Вот некоторые из лучших брокеров на выбор, если вы только начинаете.)

Обзор 10 лучших инвестиций в 2021 году

- Высокодоходные сберегательные счета

- Депозитные сертификаты

- Фонды государственных облигаций

- Фонды краткосрочных корпоративных облигаций

- Фонды муниципальных облигаций

- Индексные фонды S&P 500

- Дивидендные фонды

- Индексные фонды Nasdaq-100

- Аренда жилья

- Криптовалюта

Подробнее:

От редакции: всем инвесторам рекомендуется провести собственное независимое исследование инвестиционных стратегий, прежде чем принимать инвестиционное решение.Кроме того, инвесторам сообщают, что результаты прошлых инвестиционных продуктов не являются гарантией повышения цен в будущем.

10 лучших инвестиций с низким уровнем риска в декабре 2021 года

В то время как экономика США продолжает восстанавливаться после пандемии COVID-19, на пути к 2022 году может быть еще немало препятствий. Фондовый рынок пережил существенный отскок во второй половине 2020 года и в основном остался. горячо с тех пор. Но инвесторы должны оставаться дисциплинированными, если рынок остынет или инфляция продолжит расти.Создание портфеля, в котором есть хотя бы несколько менее рискованных активов, может быть полезным, чтобы помочь вам преодолеть будущую волатильность на рынке.

Разумеется, компромисс заключается в том, что, снижая подверженность риску, инвесторы, скорее всего, получат более низкую доходность в долгосрочной перспективе. Это может быть хорошо, если вашей целью является сохранение капитала и поддержание стабильного потока процентного дохода.

Но если вы стремитесь к росту, подумайте о стратегиях инвестирования, которые соответствуют вашим долгосрочным целям. Даже у инвестиций с более высоким риском, таких как акции, есть сегменты (например, дивидендные акции), которые снижают риск, но при этом обеспечивают привлекательную долгосрочную доходность.

Даже у инвестиций с более высоким риском, таких как акции, есть сегменты (например, дивидендные акции), которые снижают риск, но при этом обеспечивают привлекательную долгосрочную доходность.

Что следует учитывать

В зависимости от того, насколько вы готовы рискнуть, есть несколько возможных сценариев:

- Нет риска — Вы никогда не потеряете ни цента своей основной суммы.

- Некоторый риск — Разумно сказать, что со временем вы либо выйдете на уровень безубыточности, либо понесете небольшие убытки.

Однако есть две ловушки: инвестиции с низким уровнем риска приносят меньшую доходность, чем вы могли бы найти где-либо еще с риском; а инфляция может подорвать покупательную способность денег, спрятанных в инвестициях с низким уровнем риска.

Если вы выберете инвестиции с низким уровнем риска, вы, вероятно, со временем потеряете покупательную способность. Вот почему игры с низким уровнем риска делают более выгодные краткосрочные вложения или дают возможность пополнить запасы вашего чрезвычайного фонда. Напротив, инвестиции с более высоким риском лучше подходят для более высокой долгосрочной прибыли.

Напротив, инвестиции с более высоким риском лучше подходят для более высокой долгосрочной прибыли.

Вот лучшие инвестиции с низким уровнем риска в декабре 2021 года:

- Высокодоходные сберегательные счета

- Сберегательные облигации

- Депозитные сертификаты

- Фонды денежного рынка

- Казначейские векселя, векселя, облигации и TIPS

- Корпоративные облигации

- Акции, выплачивающие дивиденды

- Привилегированные акции

- Счета денежного рынка

- Фиксированные аннуитеты

Обзор: Лучшие инвестиции с низким уровнем риска в 2021 году

1.Высокодоходные сберегательные счета

Хотя с технической точки зрения сберегательные счета не являются инвестициями, они предлагают умеренную прибыль на ваши деньги. Вы найдете самые прибыльные варианты, выполнив поиск в Интернете, и вы можете получить немного больше урожая, если захотите ознакомиться с прейскурантами и присмотреться к ним.

Зачем инвестировать: Сберегательный счет абсолютно безопасен в том смысле, что вы никогда не потеряете деньги. Большинство счетов застрахованы государством на сумму до 250 000 долларов на каждый тип счета в банке, поэтому вам будет выплачена компенсация, даже если финансовое учреждение обанкротится.

Риск: Наличные деньги не теряют в долларовой стоимости, хотя инфляция может подорвать их покупательную способность.

2. Сберегательные облигации

Как и сберегательные счета, сберегательные облигации США, строго говоря, не являются инвестициями.

Скорее, это «инструменты сбережений», — говорит Маккайла Брейден, бывший старший советник Министерства финансов США, которое управляет TreasuryDirect.gov.

Через TreasuryDirect Казначейство продает два типа сберегательных облигаций: облигацию EE и облигацию I.

«Облигация I — хороший выбор для защиты от инфляции, потому что вы получаете фиксированную ставку, а уровень инфляции добавляется к ней каждые шесть месяцев», — говорит Брейден, имея в виду надбавку за инфляцию, которая пересматривается дважды в год.

Зачем инвестировать: Сберегательные облигации серии EE приносят проценты до 30 лет, и они приносят фиксированную доходность, если они были выпущены в мае 2005 года или позже. Если сберегательная облигация США погашается до пяти лет, взимается штраф в размере процентов за последние три месяца.

Риск: Сберегательные облигации США почти не связаны с риском, а также могут приносить небольшую прибыль или вообще не приносить никакой прибыли. Так что со временем вы, вероятно, потеряете покупательную способность.

3. Депозитные сертификаты

Банковские компакт-диски всегда защищены от потери на счете, обеспеченном FDIC, если вы не заберете деньги раньше. Чтобы найти самые выгодные тарифы, поищите в Интернете и сравните, что предлагают банки.

Зачем инвестировать: Если вы оставите компакт-диск нетронутым до истечения срока, банк обещает выплатить вам установленную процентную ставку в течение указанного срока.

На некоторых сберегательных счетах выплачивается более высокая процентная ставка, чем на некоторых компакт-дисках, но для этих так называемых высокодоходных счетов может потребоваться большой депозит.

Риск: Если вы удалите средства с компакт-диска раньше, вы обычно потеряете часть заработанных процентов. Некоторые банки также поражают вас потерей части основной суммы долга, поэтому важно прочитать правила и проверить ставки, прежде чем покупать компакт-диск.

4. Фонды денежного рынка

Фонды денежного рынка представляют собой пулы компакт-дисков, краткосрочных облигаций и других инвестиций с низким уровнем риска, сгруппированных вместе для диверсификации рисков и обычно продающихся брокерскими фирмами и компаниями паевых инвестиционных фондов.

Зачем инвестировать: В отличие от CD, фонд денежного рынка ликвиден, что означает, что вы обычно можете забрать свои средства в любое время без каких-либо штрафов.

Риск: Фонды денежного рынка обычно довольно безопасны, — говорит Бен Вацек, основатель и специалист по финансовому планированию Guide Financial Planning в Миннеаполисе.

«Банк сообщает вам, какую ставку вы получите, и его цель состоит в том, чтобы стоимость одной акции не была меньше 1 доллара», — говорит он.

5. Казначейские векселя, векселя, облигации и TIPS

The U.S. Treasury также выпускает казначейские векселя, казначейские векселя, казначейские облигации и ценные бумаги с защитой от инфляции, или TIPS:

- Казначейские векселя со сроком погашения в один год или раньше.

- Казначейские облигации рассчитаны на срок до 10 лет.

- Казначейские облигации со сроком погашения до 30 лет.

- TIPS — это ценные бумаги, основная стоимость которых повышается или понижается в зависимости от направления инфляции.

Зачем инвестировать: Все это высоколиквидные ценные бумаги, которые можно покупать и продавать напрямую или через паевые инвестиционные фонды.

Риск: Если вы храните казначейские облигации до их погашения, вы, как правило, не потеряете никаких денег, если только не купите облигацию с отрицательной доходностью. Если вы продадите их раньше срока погашения, вы можете потерять часть своей основной суммы, поскольку их стоимость будет колебаться по мере роста и падения процентных ставок. Однако недавняя волатильность на рынке и переход ФРС к снижению процентных ставок до нуля означают, что некоторые казначейские облигации могут фактически иметь отрицательную доходность. Так что покупка некоторых из этих облигаций может стоить вам денег.

Если вы продадите их раньше срока погашения, вы можете потерять часть своей основной суммы, поскольку их стоимость будет колебаться по мере роста и падения процентных ставок. Однако недавняя волатильность на рынке и переход ФРС к снижению процентных ставок до нуля означают, что некоторые казначейские облигации могут фактически иметь отрицательную доходность. Так что покупка некоторых из этих облигаций может стоить вам денег.

6. Корпоративные облигации

Компании также выпускают облигации, которые могут быть от относительно низкорисковых (выпущенных крупными прибыльными компаниями) до очень рискованных. Самые низкие из низких известны как высокодоходные облигации или «мусорные облигации».

«Существуют высокодоходные корпоративные облигации с низкой процентной ставкой и низким качеством», — говорит Шерил Крюгер, основательница Growing Fortunes Financial Partners в Шаумбурге, штат Иллинойс. «Я считаю их более рискованными, потому что у вас есть не только риск процентной ставки, но и риск дефолта. ”

”

- Риск процентной ставки: Рыночная стоимость облигации может колебаться при изменении процентных ставок. Стоимость облигаций растет, когда ставки падают, и стоимость облигаций снижается, когда ставки растут.

- Риск дефолта: Компания может не выполнить свое обещание выплатить проценты и основную сумму, что потенциально может оставить вас ни с чем по инвестициям.

Зачем инвестировать: Чтобы снизить процентный риск, инвесторы могут выбирать облигации со сроком погашения в ближайшие несколько лет.Долгосрочные облигации более чувствительны к изменениям процентных ставок. Чтобы снизить риск дефолта, инвесторы могут выбирать высококачественные облигации крупных компаний с хорошей репутацией или покупать фонды, инвестирующие в диверсифицированный портфель этих облигаций.

Риск: Обычно считается, что облигации имеют меньший риск, чем акции, хотя ни один из классов активов не является безрисковым.

«Держатели облигаций имеют более высокую иерархию, чем акционеры, поэтому, если компания обанкротится, держатели облигаций получат свои деньги обратно раньше акционеров», — говорит Вацек.

7. Акции, приносящие дивиденды

Акции не так безопасны, как наличные деньги, сберегательные счета или государственный долг, но, как правило, они менее рискованны, чем такие высокоуровневые компании, как опционы или фьючерсы. Дивидендные акции считаются более безопасными, чем акции с высокими темпами роста, потому что они выплачивают денежные дивиденды, помогая ограничить их волатильность, но не устраняя ее. Таким образом, дивидендные акции будут колебаться вместе с рынком, но могут не так сильно упасть, когда рынок находится в депрессивном состоянии.

Зачем инвестировать: Акции, по которым выплачиваются дивиденды, обычно считаются менее рискованными, чем те, которые этого не делают.

«Я бы не назвал акции, приносящие дивиденды, инвестициями с низким уровнем риска, потому что были акции, приносящие дивиденды, которые потеряли 20 или 30 процентов в 2008 году», — говорит Вацек. «Но в целом это меньший риск, чем акции роста».

«Но в целом это меньший риск, чем акции роста».

Это потому, что компании, выплачивающие дивиденды, обычно более стабильны и зрелы, и они предлагают дивиденды, а также возможность повышения курса акций.

«Вы не зависите только от стоимости этих акций, которая может колебаться, но вы также получаете регулярный доход от этих акций», — говорит Вацек.

Риск: Один из рисков для дивидендных акций заключается в том, что компания попадает в тяжелые времена и объявляет об убытке, вынуждая ее полностью сократить или полностью исключить свои дивиденды, что нанесет ущерб цене акций.

8. Привилегированные акции

Привилегированные акции больше похожи на облигации с более низким рейтингом, чем на обыкновенные акции. Тем не менее, их стоимость может существенно колебаться в случае падения рынка или повышения процентных ставок.

Зачем инвестировать: Как и облигации, привилегированные акции приносят регулярные денежные выплаты. Но, что необычно, компании, выпускающие привилегированные акции, могут в некоторых случаях приостановить выплату дивидендов, хотя часто компании приходится компенсировать любые пропущенные выплаты. И компания должна выплатить дивиденды по привилегированным акциям, прежде чем дивиденды могут быть выплачены держателям обыкновенных акций.

Но, что необычно, компании, выпускающие привилегированные акции, могут в некоторых случаях приостановить выплату дивидендов, хотя часто компании приходится компенсировать любые пропущенные выплаты. И компания должна выплатить дивиденды по привилегированным акциям, прежде чем дивиденды могут быть выплачены держателям обыкновенных акций.

Риск: Привилегированные акции похожи на более рискованную версию облигации, но, как правило, они безопаснее, чем акции. Их часто называют гибридными ценными бумагами, потому что держатели привилегированных акций получают выплаты после держателей облигаций, но раньше держателей акций.Привилегированные акции обычно торгуются на фондовой бирже, как и другие акции, и их необходимо тщательно проанализировать перед покупкой.

9. Счета денежного рынка

Счет денежного рынка может во многом походить на сберегательный счет, и он предлагает многие из тех же преимуществ, включая дебетовую карту и выплату процентов. Однако для счета денежного рынка может потребоваться более высокий минимальный депозит, чем для сберегательного счета.

Зачем инвестировать: Ставки на счетах денежного рынка могут быть выше, чем на сопоставимых сберегательных счетах.Кроме того, у вас будет возможность потратить наличные, если они вам понадобятся, хотя на счете денежного рынка может быть установлен лимит на ежемесячное снятие средств, как на сберегательном счете. Вы захотите найти здесь лучшие цены, чтобы убедиться, что вы получаете максимальную прибыль.

Риск: Счета денежного рынка защищены FDIC с гарантиями до 250 000 долларов на вкладчика на банк. Таким образом, счета денежного рынка не представляют риска для вашего принципала. Возможно, самый большой риск — это цена, связанная с наличием слишком большого количества денег на вашем счете и недостаточным доходом для опережения инфляции, что означает, что вы можете со временем потерять покупательную способность.

10. Фиксированные аннуитеты

Аннуитет — это договор, часто заключаемый со страховой компанией, по которому будет выплачиваться определенный уровень дохода в течение определенного периода времени в обмен на авансовый платеж. Аннуитет можно структурировать по-разному, например, выплачивать в течение фиксированного периода, например, 20 лет или до смерти клиента.

Аннуитет можно структурировать по-разному, например, выплачивать в течение фиксированного периода, например, 20 лет или до смерти клиента.

При фиксированном аннуитете контракт обещает выплачивать определенную сумму денег, обычно ежемесячно, в течение определенного периода времени. Вы можете внести единовременную выплату и получить выплату сразу же или внести ее в течение определенного периода времени, при этом аннуитет начнет выплачиваться в какой-то момент в будущем (например, в день выхода на пенсию).)

Зачем инвестировать: Фиксированный аннуитет может обеспечить вам гарантированный доход и доход, обеспечивая большую финансовую безопасность, особенно в периоды, когда вы больше не работаете. Аннуитет также может предложить вам способ увеличения вашего дохода на основе отсрочки налогообложения, и вы можете вносить неограниченную сумму на счет. Аннуитеты могут также включать ряд других льгот, таких как пособие в случае смерти или минимальные гарантированные выплаты, в зависимости от контракта.

Риск: Аннуитетные контракты известны своей сложностью, поэтому вы можете не получить именно то, что ожидаете, если не будете внимательно читать мелкий шрифт контракта.Аннуитеты довольно неликвидны, а это означает, что их может быть трудно или невозможно получить без значительного штрафа. Если в будущем инфляция существенно вырастет, ваша гарантированная выплата также может выглядеть не столь привлекательной.

Подробнее:

От редакции: всем инвесторам рекомендуется провести собственное независимое исследование инвестиционных стратегий, прежде чем принимать инвестиционное решение. Кроме того, инвесторам сообщают, что результаты прошлых инвестиционных продуктов не являются гарантией повышения цен в будущем.

Используйте свои деньги, чтобы зарабатывать деньги

Обновлено: 21 декабря 2021 г., 14:47

Создание богатства — основа американской мечты. Будь то оплата обучения ребенка, обеспечение комфортной пенсии или достижение финансовой независимости, которая изменит жизнь, то, что вы вкладываете, играет огромную роль в вашем успехе. Дело не только в выборе выигрышных акций или акций против облигаций. Это действительно принятие правильных инвестиционных решений, основанных на ваших целях.Или, более конкретно, , когда вы будете полагаться на доходы от ваших инвестиций.

Дело не только в выборе выигрышных акций или акций против облигаций. Это действительно принятие правильных инвестиционных решений, основанных на ваших целях.Или, более конкретно, , когда вы будете полагаться на доходы от ваших инвестиций.

Давайте подробнее рассмотрим некоторые из самых популярных инвестиционных инструментов. Возможно, не все они подходят вам сегодня, но со временем лучшие инвестиции для ваших нужд могут измениться. Давайте углубимся.

- Акции

- Облигации

- Недвижимость

- Счета с налоговыми льготами, такие как пенсионные счета

Почему акции — хорошие инвестиции почти для всех

Почти каждый должен владеть акциями.Это потому, что акции всегда оказывались лучшим способом для среднего человека нарастить богатство в долгосрочной перспективе. Акции США приносили более высокую доходность, чем облигации, сбережения и золото за последние четыре десятилетия. Акции превосходили большинство инвестиционных классов почти каждые 10 лет в прошлом веке.

Акции США приносили более высокую доходность, чем облигации, сбережения и золото за последние четыре десятилетия. Акции превосходили большинство инвестиционных классов почти каждые 10 лет в прошлом веке.

Почему акции США доказали столь большие вложения? Потому что как акционер вы владеете бизнесом; по мере того, как этот бизнес становится больше и прибыльнее, а по мере роста мировой экономики вы владеете бизнесом, который становится все более ценным.Во многих случаях акционеры также получают дивиденды.

В качестве примера можно использовать последние десять лет. Даже во время двух самых жестоких рецессий в истории SPDR S&P 500 ETF (NYSEMKT: SPY), отличный показатель для фондового рынка в целом, приносил лучшую доходность, чем золото или облигации:

Вот почему акции должны составлять основу портфолио большинства людей. То, что варьируется от одного человека к другому, — это то, сколько акций имеет смысл.

Например, кто-то в возрасте 30 лет, откладывающий для пенсии, может пережить многие десятилетия рыночной волатильности и должен почти полностью владеть акциями. Кто-то в возрасте 70 лет должен владеть акциями для роста; средний 70-летний американец доживет до 80-летнего возраста, но они должны защищать активы, которые им понадобятся в следующие пять лет, путем инвестирования облигаций и хранения денежных средств.

Кто-то в возрасте 70 лет должен владеть акциями для роста; средний 70-летний американец доживет до 80-летнего возраста, но они должны защищать активы, которые им понадобятся в следующие пять лет, путем инвестирования облигаций и хранения денежных средств.

Есть два основных риска, связанных с акциями:

- Волатильность: Цены на акции могут сильно колебаться в течение очень коротких периодов. Это создает риск, если вам нужно продать свои акции в короткие сроки.

- Безвозвратные убытки: Акционеры являются владельцами бизнеса, и иногда предприятия терпят неудачу.Если компания обанкротится, владельцы облигаций, подрядчики, продавцы и поставщики получат выплаты в первую очередь. Акционеры получают все, что — если что — осталось.

Вы можете ограничить свой риск двумя перечисленными выше факторами, понимая, каковы ваши финансовые цели.

Управление нестабильностью Если у вас есть ребенок, который собирается в колледж через год или два, или если вы выйдете на пенсию через несколько лет, вашей целью больше не должно быть максимального роста — вместо этого он должен защищать ваш капитал. Пришло время перевести деньги, которые вам понадобятся в следующие несколько лет, из акций в облигации и наличные.

Пришло время перевести деньги, которые вам понадобятся в следующие несколько лет, из акций в облигации и наличные.

Если вашими целями остаются годы вперед, вы можете застраховаться от волатильности, ничего не делая. Даже после двух худших рыночных обвалов в истории, акции приносили невероятную прибыль инвесторам, которые покупали и держали.

Как избежать постоянных убытковЛучший способ избежать постоянных убытков — это владеть диверсифицированным портфелем, при котором слишком большая часть вашего богатства не будет сосредоточена в какой-либо одной компании, отрасли или конечном рынке.Такая диверсификация поможет ограничить ваши потери несколькими неудачными выборами акций, в то время как ваши лучшие победители с лихвой компенсируют свои потери.