«Достаточно и $100». С какой суммы начать торговать криптовалютой :: РБК.Крипто

Сколько денег нужно иметь, чтобы попробовать свои силы в трейдинге цифровыми деньгами, с чего начать и как не растерять стартовый капитал

Торговля криптовалютами еще более опасна, поскольку это крайне волатильный актив. С другой стороны, высокие колебания стоимости цифровых денег позволяют не только быстро потерять капитал, но и дают возможность его приумножить.

Торговля криптовалютами еще более опасна, поскольку это крайне волатильный актив. С другой стороны, высокие колебания стоимости цифровых денег позволяют не только быстро потерять капитал, но и дают возможность его приумножить.«Начать торговать криптовалютой можно со $100-200»

Знакомство с торговлей криптовалютами лучше начинать со спотового рынка, уверен эксперт по финансам CEX.IO Broker Александр Янюк. Это позволит познакомиться с техническим анализом, выработать торговую стратегию и торговую дисциплину, не подвергая депозит высоким рискам.

При определении стартовой суммы стоит следовать правилу, что ее потеря никак не должна сказаться на благосостоянии, подчеркнул Янюк. Но она должна позволить принимать участие в торгах достаточно долго, чтобы иметь возможность освоить инструменты трейдинга и отработать стратегию.

«Для этого достаточно $100-200. Не стоит стремиться сразу заработать —это будет отрицательно влиять на психологическую устойчивость. На начальном этапе главной задачей должно быть формирование торговой дисциплины и торговой стратегии, которые в будущем смогут защитить при оперировании значительными суммами с использованием кредитного плеча», — объяснил Янюк.

Если первый опыт торговли будет удачным, то в дальнейшем следует проанализировать среднюю доходность, которая была получена при работе с маленьким депозитом. Также эксперт рекомендовал поставить цель в реальном выражении, которую нужно добиваться в год или в месяц. Например, если доходность составила 10% в месяц, то чтобы зарабатывать $1000, депозит должен составлять $10 000.

«В идеальном случае, то есть при равномерном доходе в 10% из месяца в месяц, доход в реальном выражении будет расти, поскольку будет увеличиваться депозит. Но идеальных случаев не бывает, и всегда нужно неукоснительно придерживаться правил торговой дисциплины, это главный гарант успешности трейдинга в долгосрочной перспективе», — отметил специалист.

«Для начала торгов будет достаточно $1000»

Одно из главных достоинств крипторынка в том, что для начала не нужен большой стартовый капитал, объяснил генеральный директор криптовалютной p2p-площадки Chatex Майкл Росс-Джонсон. По его словам, начинающему трейдеру будет достаточно тысячи долларов, чтобы приобрести какие-то цифровые деньги, перевести их на биржу и начать спекуляции с помощью выбранной стратегии.

«С одной стороны, эта сумма достаточна, чтобы купить криптовалюту, с другой — не настолько большая, чтобы опасаться ее потерять. Пока нет опыта и практики, может не хватать знаний и понимания рынка, и легко остаться без вложений», — предупредил Росс-Джонсон.

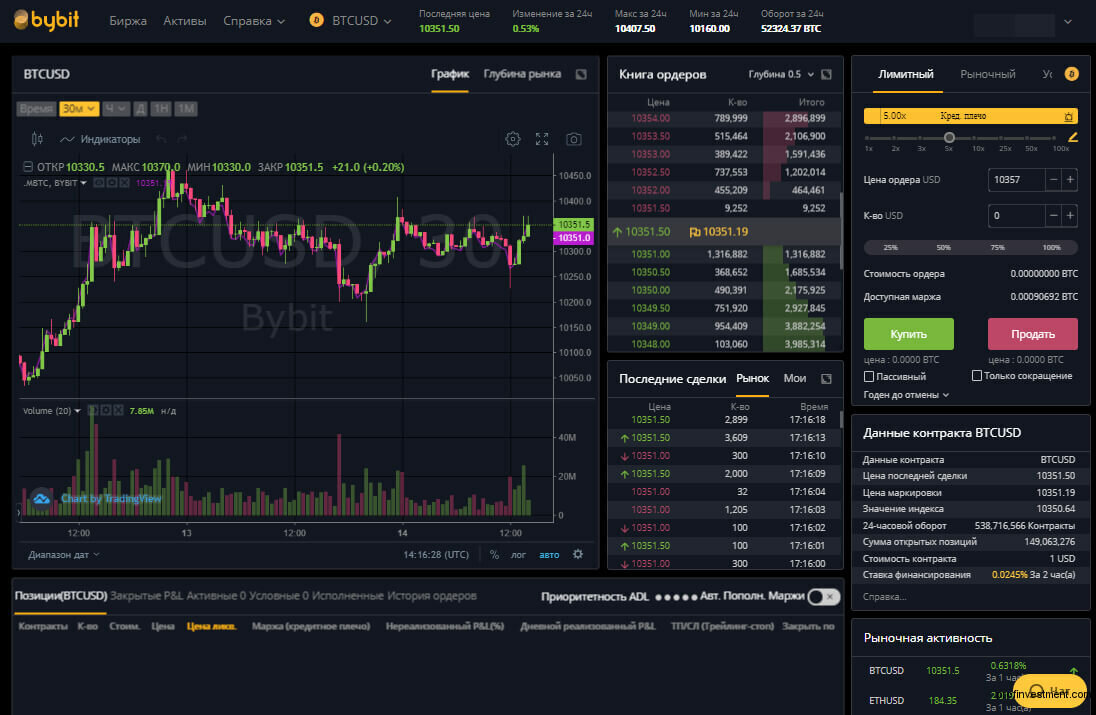

Наиболее комфортная сумма для торговли криптовалютой должна быть такой, чтобы трейдинг происходил с минимальными рисками, то есть без использования кредитного плеча, пояснил ведущий аналитик 8848 Invest Виктор Першиков. Например, достаточно $13,7 тыс., чтобы торговать биткоином «1 к 1», или около $400 по текущему курсу, чтобы купить ETH.

Например, достаточно $13,7 тыс., чтобы торговать биткоином «1 к 1», или около $400 по текущему курсу, чтобы купить ETH.

«Чем больше средств на счете, тем комфортнее и безопаснее будет трейдинг», — объяснил Першиков.

Чем меньше средств, тем больший размер заимствования нужен, чтобы покупать или продавать цифровые активы. Маржинальная торговля может быть прибыльна и эффективна, если трейдер обладает опытом и знаниями в области финансового анализа. Но начинающему трейдеру нужно учиться контролировать риски, и не допускать убытков, чтобы со временем выйти на приемлемый уровень дохода, подчеркнул эксперт. Поэтому начальная сумма средств должна быть достаточной и соотноситься с текущей стоимостью тех активов, которыми инвестор собирается торговать.

— Сколько можно было заработать на криптовалюте за 7 месяцев с ₽300 тыс.

— Как крадут биткоины и насколько реально их вернуть. Советы юристов

— DeFi, IEO и ICO. На чем больше всего заработали люди из сферы криптовалют

Автор

Михаил Теткин

Биржевая торговля (как торговать на бирже)

Биржевая торговля, трейдинг – процесс совершения сделок купли/продажи финансовых инструментов на организованных торгах (бирже). Частное лицо, получая доступ к бирже через брокера, может торговать акциями, облигациями, валютой, фьючерсами, опционами и другими инструментами.

Для торговли на бирже физическому лицу требуется несколько компонентов:

— Открытый брокерский счет у одного из брокеров или в банке, имеющем брокерскую лицензию. Журнал Financial One регулярно публикует рейтинг брокеров, которые дают доступ к двум основным торговым площадкам России – Московской бирже и Санкт-Петербургской бирже.

— Торговый терминал (программа для трейдинга), через который физлицо будет самостоятельно совершать сделки, либо персональный менеджер, который будет совершать сделки на брокерском счете клиента посредством голосовых сообщений последнего. На сегодняшний день можно констатировать, что голосовой трейдинг практически умер, уступив место самостоятельной торговле через биржевые терминалы. Как правило они делятся на несколько видов: независимые разработки (QUIK, MetaTrader, «Источник», Yango, «Тезис» и др.) и внутренние разработки брокеров (FinamTrade от компании «ФИНАМ», приложение «Мой брокер» от БКС, SmartX от компании «Ай Ти Инвест» и и т.д).

Что нужно, чтобы успешно (прибыльно) торговать на бирже?

Для успешной торговли на бирже необходимо наличие трех ключевых факторов, которые не могут существовать друг без друга:

— Четко формализованная торговая система. Это свод правил, по которым трейдер принимает решение о входе и выходе из позиции. Они могут быть сформулированы как на основе графических моделей (паттернов), так и на основе сигналов различных технических индикаторов, которые встроены в биржевые терминалы.

— Мани-менеджмент, или риск-менеджмент. Это правила управления собственным капиталом. Проще говоря, сколько человек готов потерять в % от собственного депозита в одной сделке.

— Правильно выстроенная психология биржевой торговли. Правильное отношение к трейдингу и правильный психологический настрой удерживают человека от необдуманных и несистемных сделок, а также скатывания в состояние тильта, когда трейдеру становится все равно, сколько он потеряет – лишь бы удовлетворялась его потребность в совершении сделок (неважно – прибыльных или убыточных). Состояние тильта возникает на фоне желания трейдера отыграть предыдущие потери. Оно ведет к тому, что он нарушает собственную торговую систему и правила риск-менеджмента, в результате чего теряется депозит или появляется существенный убыток. По негласной статистике, подтвержденной, в частности, конкурсом «Лучший частный инвестор», до 80-90% частных трейдеров теряют деньги на бирже.

Состояние тильта возникает на фоне желания трейдера отыграть предыдущие потери. Оно ведет к тому, что он нарушает собственную торговую систему и правила риск-менеджмента, в результате чего теряется депозит или появляется существенный убыток. По негласной статистике, подтвержденной, в частности, конкурсом «Лучший частный инвестор», до 80-90% частных трейдеров теряют деньги на бирже.

Как научиться торговать на бирже: вступительная лекция Александра Герчика

что это такое и как работает, преимущества, что такое биржевой индекс

По своей сути фонды — это уже готовые наборы ценных бумаг. Поэтому инвестору не нужно самостоятельно подбирать активы для своего портфеля и тратить время на подробное изучение бизнеса отдельных компаний. Всё это за вас уже сделали составители фонда.

Кроме этого, для частного инвестора фонды имеют еще несколько преимуществ.

Широкий набор инструментов — фонды дают возможность инвестировать в акции японских, китайских или австралийских компаний, которые по отдельности на российской бирже купить не получится.

Хорошая диверсификация — имущество ETF и БПИФ состоит из десятков и даже сотен выпусков ценных бумаг, собранных управляющими фонда в соответствии с определенной стратегией. Это значительно уменьшает риск потерь, так как убытки из-за снижения цены на акции даже нескольких компаний могут быть компенсированы ростом остальных бумаг в портфеле фонда.

Низкий порог входа — инвестировав даже небольшую сумму в фонды, вы станете совладельцем всего принадлежащего им имущества в пропорции, равной сумме ваших вложений. Чтобы попытаться собрать похожий портфель самостоятельно, придется потратить десятки или даже сотни тысяч долларов.

Простое управление — инвестору не придется постоянно следить за котировками акций отдельных компаний и заниматься периодической ребалансировкой своего инвестиционного портфеля. Профессиональные управляющие будут делать это за вас, придерживаясь заявленной фондом стратегии.

Профессиональные управляющие будут делать это за вас, придерживаясь заявленной фондом стратегии.

Экономия на налогах — при получении дивидендов от акций и купонов по облигациям частный инвестор должен заплатить налог на доход. Фонды тоже получают дивиденды и купоны по бумагам, входящим в их портфель, но в большинстве случаев они освобождены от налога на такую прибыль. Чаще всего фонды направляют полученные дивиденды и купоны на покупку новых активов, за счет чего цена фонда растет: на каждую его акцию теперь приходится больше ценных бумаг.

Безопасность вложений — как правило, вложения в фонды максимально прозрачны, потому что управляющие обязаны регулярно отчитываться о своей деятельности и ежедневно предоставлять данные о структуре активов в фонде. Так инвестор всегда знает, во что именно вложены его деньги.

Как не проиграть на бирже: 7 причин, почему трейдеры сливают депозит

Обычно последнюю группу и принято называть трейдерами. Это самая многочисленная и активная группа, но не самая состоятельная. Процент прибыльных трейдеров невероятно мал: постоянно зарабатывают не более 1-3 % спекулянтов.

Процент прибыльных трейдеров невероятно мал: постоянно зарабатывают не более 1-3 % спекулянтов.

Прибыльными такие трейдеры стали не сразу. У многих за плечами не один слитый на бирже счет. Трудолюбие и упорство, а также качественное обучение трейдингу сделали их успешными.

Основные причины слива депозита:

1. Психология трейдинга

2. Удача

3. Отсутствие системы торговли

4. Несоблюдение правил риск-менеджмента

5. Рекомендации «гуру»

6. Кредитное плечо

7. Математика торговли

Психология трейдинга

Психология в трейдинге — это борьба с самим собой. Известная истина биржевой торговли гласит: неважно где ты купил акцию, важно где ты ее продашь. Справедливо это утверждение при любом состоянии рынка — рост, падение или боковое движение на рынке — неважно на каком уровне мы зашли, результат будет только когда мы закроем позицию.

Психологически трейдер борется со страхами проиграть на бирже и упустить бумажную прибыль. С другой стороны, жадность не дает зафиксировать прибыльную позицию в подходящий момент.

С другой стороны, жадность не дает зафиксировать прибыльную позицию в подходящий момент.

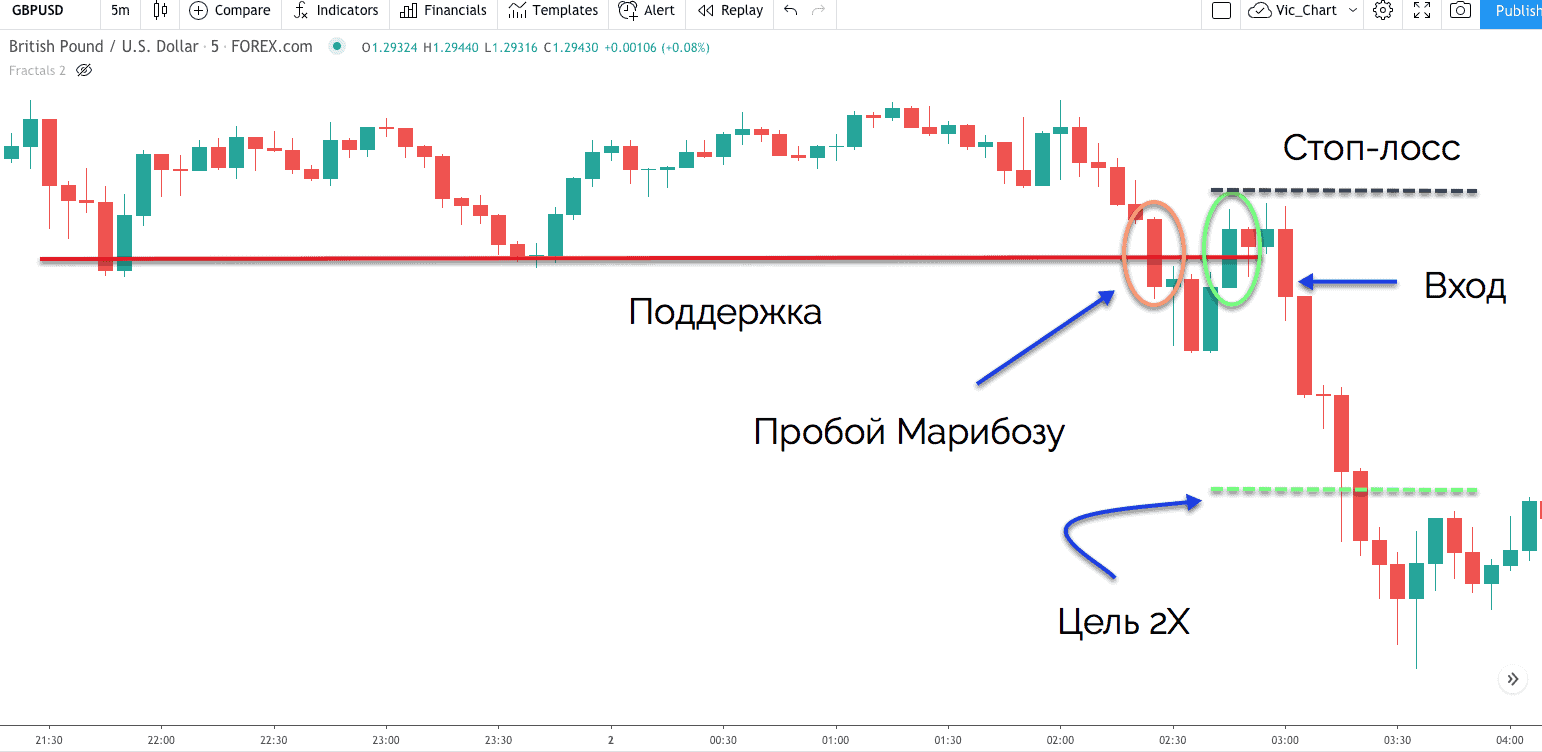

Лучший способ борьбы с психологическим давлением на бирже — это выставление стоп-лоссов на ограничение убытков и приказов тэйк-профит для фиксации прибыли. Со временем психологическое давление ослабевает и трейдер начинает более рационально торговать. О том, как правильно выставлять стоп-приказы и тэйк профиты, вы узнаете из видео ниже.

Удача

Для новичков удача — первый враг. Получая прибыль в начале трейдерской карьеры человек начинает считать себя знатоком. У новичков есть особенность — они могут начинать торговать по правилам, но потом нарушают их и терпят крах.

Самое страшное состоит в том, что в большинстве случаев новички не понимают почему дела пошли плохо, ведь до этого они зарабатывали, причем неплохо. Возникает чувство что рынком манипулирует мифический кукловод, а они стали его жертвой.

Возникает чувство что рынком манипулирует мифический кукловод, а они стали его жертвой.

Признавать свои ошибки они не хотят, сваливая вину на других: то отчет компании вышел плохой, то чиновник не то сказал что нужно, то их обманули. Все что угодно, но свою вину признают немногие.

Хотите научиться торговать на бирже прибыльно?

Пройдите обучение по курсу легендарного трейдера Александра Герчика!

Подробнее о курсе

Отсутствие системы торговли

Бессистемщина, вот что губит большинство спекулянтов. Торговля на слухах, отсутствие четких сигналов на вход и выход из позиции, постоянная необходимость находиться в позиции и многие другие факторы являются причиной систематического уменьшения торгового счета.

Биржа — это система, причем довольно сложная. Победить одну систему может только другая система. Против трейдера работают биржа и брокеры, взимая с него комиссию за каждую сделку, работают против целые финансовые институты со своими аналитиками, которые постоянно сбивают трейдера с верного пути, заставляя покупать на вершинах и продавать по очень дешевым ценам. Все это система и победить ее может только более сильная система.

Все это система и победить ее может только более сильная система.

Примите простую истину: или вы торгуете по торговому алгоритму (пусть и совсем простому), или вы легально отдадите деньги тем, у кого он есть!

Создать торговый алгоритм бесплатно

Несоблюдение правил риск-менеджмента

Простешее правило риск-менеджмента долно быть таким: потециалная прибыль должна превышать потенциальный убыток минимум в 2-3 раза, причем убыток не должен превышать 2 % от размера счета. Эти простые правила должны быть частью системы торговли и их никогда нельзя нарушать.

Если прибыль больше убытка в 3 раза, то 3 убыточные сделки перекрываются 1 прибыльной. Сведя соотношение прибыльных и убыточных сделок 1 к 2 (прибыль больше убытка в 3 раза), трейдер будет постоянно зарабатывать деньги.

Ограничив убыток 2 % от текущего размера счета нужно несколько десятков идущих подряд убыточных сделок, чтобы слить счет, а это почти нереально. Это элементарная математика, но про нее часто забывают.

Оградите себя от убытков в трейдинге с помощью Риск-менеджера от Gerchik & Co

Стать клиентом Gerchik & Co

Рекомендации «гуру»

Получение рекомендаций и торговля на их основе является разновидностью бессистемщины. Рекомендации можно получать от наставника, если они основаны на успешной торговой системе или на глубоком фундаментальном анализе компании или отрасли.

Торговать на основе рекомендаций стоит только в том случае, если они подтверждены фактами, а не мнениями аналитиков, да и то, это относится больше к инвестированию, а не к спекуляциям. В любом случае умейте отличать мнения от фактов. Факты открывают цифры, т.е. показатели, которые отражаются в балансе компаний или расчитываются на основе данных баланса компании.

Кредитное плечо

Кредитное плечо в принципе — это зло. Давайте рассмотрим на простом примере. Например, мы бросаем монетку и у нас с противником по 1000 долларов. Все просто: ставим 10 % от первоначального капитала, т.е. по 100 долларов на бросок; орел — мы выиграли $100, решка — $100 проиграли.

Давайте рассмотрим на простом примере. Например, мы бросаем монетку и у нас с противником по 1000 долларов. Все просто: ставим 10 % от первоначального капитала, т.е. по 100 долларов на бросок; орел — мы выиграли $100, решка — $100 проиграли.

После нескольких сотен бросков каждый теоретически должен остаться при своих деньгах. Это называется игрой с нулевым математическим ожиданием.

Но если мы захотим увеличить свои ставки вдвое до 200 долларов за счет привлечения кредита в размере 1000 долл., то получится, что теперь за нашу игру придется платить деньги тому, кто нас дополнтельно профинансировал. Это постепенно будет выводить из игры деньги в счет уплаты процента и в конечном счете проиграют обе стороны.

Заем превратил игру с нулевым мат. ожиданием в игру с отрицательным. Тоже самое и с игрой на бирже — за средства брокера необходимо платить деньги, что делает спекуляции невыгодными в целом для всех участников.

Математика торговли

Если трейдер потерял 20 % счета, то чтобы восстановить его надо заработать 25 %, если потеряна половина, то чтобы остаться «при своих» потребуется заработать уже 100 % и т. д. То есть, чем глубже просадка, тем сложнее выбраться из ямы.

д. То есть, чем глубже просадка, тем сложнее выбраться из ямы.

С другой стороны, трейдер может заработать хоть 10 000 %, но чтобы потерять все достаточно потерять только 100 %.

Вот такая невеселая математика у спекулянтов. Многие быстро попадают в такую ловушку при торговле на Форекс или на фьючерсах. Здесь рецепт для трейдера один — выводить часть прибыли с биржи, чтобы не рисковать всем капиталом.

Как не допускать таких ошибок и зарабатывать в трейдинге, вы узнаете из видео ниже

Понравилась статья? Поделитесь с друзьями в соцсетях!Узнаем как торговать на Форексе прибыльно: секреты для новичков

Основной вопрос, которым задаются практически все начинающие трейдеры: как торговать на «Форексе» прибыльно? Секреты успеха у всех разные, но различают несколько важных моментов, с которыми должен ознакомиться каждый уважающий себя биржевый спекулянт. Некоторые и вовсе полагают, что существует закон безубыточной торговли, и его знает определенный круг лиц. На самом деле все обстоит несколько иначе. Поговорим о том, как торговать на «Форексе» прибыльно. Советы и секреты биржевых игроков будут изложены в данной статье.

Некоторые и вовсе полагают, что существует закон безубыточной торговли, и его знает определенный круг лиц. На самом деле все обстоит несколько иначе. Поговорим о том, как торговать на «Форексе» прибыльно. Советы и секреты биржевых игроков будут изложены в данной статье.

Основы торговли

В первую очередь, перед тем как регистрировать свой торговый счет для работы на мировой валютной бирже, необходимо изучить основные правила и техники торговли. На сегодняшний день существует великое множество различных стратегий, но все они основываются на фундаментальных правилах. Различают два вида анализа. Подробнее о них можно узнать в специальной литературе или пройти обучение у профессионалов. Ведь без знаний невозможно будет вести безубыточную торговлю. Надеясь только на свою интуицию, начинающий трейдер быстро «сольет» депозит и разочаруется в торговле.

Выбор стратегии

Сегодня в интернете можно найти множество различных стратегий. Некоторые из них действительно помогают заработать хороший депозит, но большинство разработаны специально для того, чтобы получать деньги с неопытных игроков. То есть человек, ничего не понимающий в торговле валютами, надеется, что, купив определенную стратегию для работы на «Форексе», сможет тут же заработать капитал. Очень редко такое оказывается правдой. Чаще всего это совпадение или счастливый случай. Чтобы разработать стратегию, необходимо потратить огромное количество времени и знаний, прежде чем начать получать стабильный доход. Именно поэтому опытные игроки неохотно делятся своими тонкостями игры, помогающими торговать на «Форексе» прибыльно. Основные секреты профессионалов, конечно же, черпались из фундаментальных основ теории, но некоторые нюансы известны лишь успешным игрокам, которые вряд ли их кому-то желают раскрывать.

То есть человек, ничего не понимающий в торговле валютами, надеется, что, купив определенную стратегию для работы на «Форексе», сможет тут же заработать капитал. Очень редко такое оказывается правдой. Чаще всего это совпадение или счастливый случай. Чтобы разработать стратегию, необходимо потратить огромное количество времени и знаний, прежде чем начать получать стабильный доход. Именно поэтому опытные игроки неохотно делятся своими тонкостями игры, помогающими торговать на «Форексе» прибыльно. Основные секреты профессионалов, конечно же, черпались из фундаментальных основ теории, но некоторые нюансы известны лишь успешным игрокам, которые вряд ли их кому-то желают раскрывать.

Таким образом, чтобы выбрать торговую стратегию, необходимо сначала протестировать различные принципы работы с валютами, подобрать для себя наиболее подходящую технику торговли, а уже далее составлять план последовательных действий.

Как выбрать брокера

Одним из важных факторов, влияющих на успешность начинающих трейдеров, является выбор надежного брокера, способного помочь найти метод, как торговать на «Форексе» прибыльно. Секреты успехов профессиональных трейдеров кроются также и в этом нюансе. Прежде чем открывать торговый счет у посредника между вами и торговой площадкой, следует поинтересоваться его репутацией. Хорошо, что в интернете сейчас можно узнать о любой компании. Итак, прочитав отзывы и ознакомившись с историей фирмы, можно сделать выбор в пользу одной из них. Вот некоторые моменты, на которые стоит обратить особое внимание: сколько лет существует брокерская компания, количество положительных и отрицательных отзывов, где зарегистрирована организация.

Секреты успехов профессиональных трейдеров кроются также и в этом нюансе. Прежде чем открывать торговый счет у посредника между вами и торговой площадкой, следует поинтересоваться его репутацией. Хорошо, что в интернете сейчас можно узнать о любой компании. Итак, прочитав отзывы и ознакомившись с историей фирмы, можно сделать выбор в пользу одной из них. Вот некоторые моменты, на которые стоит обратить особое внимание: сколько лет существует брокерская компания, количество положительных и отрицательных отзывов, где зарегистрирована организация.

Мнения профессионалов

Опытные биржевые спекулянты советуют всегда оценивать риски. Не стоит открывать сделку с высоким соотношением кредитного плеча. Так, желая получить большую прибыль за короткий промежуток времени, можно лишиться всего депозита. При большом колебании цены, количества денег на рабочем счете может просто не хватить.

Еще одним секретом успешной торговли является использование стоп-ордеров. С их помощью можно спокойно заниматься своими делами и не переживать о закрытии сделки в нужное время. Например, установив ордер на том уровне цены, которую трейдер посчитает необходимой, вы получите возможность оставить свое рабочее место на какое-то время. Если не использовать стоп-ордера, то нужно всегда быть в курсе того, что происходит на рынке, и ждать, когда цена подберется к требуемому уровню.

Например, установив ордер на том уровне цены, которую трейдер посчитает необходимой, вы получите возможность оставить свое рабочее место на какое-то время. Если не использовать стоп-ордера, то нужно всегда быть в курсе того, что происходит на рынке, и ждать, когда цена подберется к требуемому уровню.

Итак, становится понятно, что, следуя простым правилам, можно узнать, как торговать на «Форексе» прибыльно. Секреты для новичков часто являются основными правилами торговых стратегий даже опытных трейдеров.

Влияние новостей

Как известно, рынок подвержен влиянию множества факторов, и одним из главных является выход новостей. Профессионалы и опытные трейдеры всегда внимательно следят за тем, что происходит в мире. Есть также специально разработанные валютные индикаторы, анализ которых помогает выгодно совершать сделки. Однако чаще всего трейдеры не прибегают к их использованию, потому что рынок может вести себя непредсказуемо во время выхода какой-либо важной экономической новости. Здесь лучше выждать время и, возможно, на какое-то время закрыть все сделки. Такая стратегия помогает получить верный ответ на вопрос, как торговать на «Форексе» прибыльно. Секреты без индикаторов вполне очевидны, главное — сделать правильный анализ поступающих сигналов.

Здесь лучше выждать время и, возможно, на какое-то время закрыть все сделки. Такая стратегия помогает получить верный ответ на вопрос, как торговать на «Форексе» прибыльно. Секреты без индикаторов вполне очевидны, главное — сделать правильный анализ поступающих сигналов.

Все делать вовремя

Основным критерием успешной работы на мировом валютном рынке является обладание высокой дисциплиной. Только в том случае, если трейдер психологически устойчив к высокому колебанию валютных пар и не впадает в панику, когда рынок идет не в том направлении, в котором он прогнозировал, только тогда он может рассчитывать на прибыль. Профессиональные игроки советуют в первую очередь научиться контролировать свои эмоции. Нельзя подвергаться желанию открывать сделки, когда рынок обладает слишком высокой волатильностью, а также нужно вовремя уметь закрывать свои сделки. Чаще всего начинающие трейдеры теряют свои депозиты именно потому, что вовремя не покинули игру. Таким образом, чтобы зарабатывать деньги, нужно вовремя открывать и закрывать свои позиции.

Как торговать на «Форексе» прибыльно: основные секреты

Кто-то выбирает для себя долгосрочную торговлю, а кто-то предпочитает работать ежедневно. В обоих случаях есть возможность зарабатывать. Только главным условием прибыльной сделки остается трезвая голова. Как показывает практика, только психологически устойчивые трейдеры добиваются успеха на рынке. Именно поэтому этот факт можно отнести к одному из основных показателей, как торговать на «Форексе» прибыльно. Секреты большого заработка кроются также в умении быстро анализировать ситуацию. То есть нет необходимости усложнять свою стратегию до таких пределов, чтобы не хватало времени оценить мгновенно ситуацию, как того требуют рыночные условия. Достаточно располагать всего несколькими индикаторами, которые точно показывают состояние на мировой бирже.

Полезные советы

Для того чтобы начинающему трейдеру удалось стать успешным спекулянтом, необходимо много учиться и получить наконец-то ответ на вопрос, как торговать на «Форексе» прибыльно. Секреты мастерства профессионалов кроются также в том, что они работают на бирже не когда им этого хочется, а когда это выгодно. То есть нельзя подчинить движение тренда только своему желанию получить мгновенно прибыль. Необходимо сначала проанализировать ситуацию, сделать прогнозы, еще раз все внимательно обдумать и взвесить и только потом с «холодной» головой принимать решение об открытии или закрытии сделки.

Секреты мастерства профессионалов кроются также в том, что они работают на бирже не когда им этого хочется, а когда это выгодно. То есть нельзя подчинить движение тренда только своему желанию получить мгновенно прибыль. Необходимо сначала проанализировать ситуацию, сделать прогнозы, еще раз все внимательно обдумать и взвесить и только потом с «холодной» головой принимать решение об открытии или закрытии сделки.

Прежде чем открывать рабочий счет у брокера, следует определиться с размером депозита. Начинающий игрок должен рисковать той суммой денег, которую он готов потерять. В противном случае лучше отказаться от идеи валютной торговли, иначе отсутствие дисциплины будет гарантировано.

В чём заключается игра на бирже?

Игра на бирже, другими словами, трейдинг – одно из самых прибыльных занятий в интернете. Опытный трейдер может сделать от 5 до 100% прибыли в месяц. При этом начать торговать довольно просто – нужен компьютер или ноутбук с интернетом, небольшой начальный капитал (от $100 и выше), и, наверно, самое главное, ваше желание получать деньги от умственной работы. Впрочем, слово “работа” здесь не совсем уместно. Сначала для многих новичков это просто хобби, интересное увлечение, но со временем и при определённой настойчивости трейдинг превращается в новую прибыльную профессию.

Впрочем, слово “работа” здесь не совсем уместно. Сначала для многих новичков это просто хобби, интересное увлечение, но со временем и при определённой настойчивости трейдинг превращается в новую прибыльную профессию.

Сегодня разговор пойдёт о тонкостях игры на бирже.

Что же такое игра на бирже?

Валютный или другой вид трейдинга – это спекулирование, т.е. заработок на изменении цены. Купили подешевле, продали подороже, получили прибыль – вот и весь сказ. На самом деле чтобы торговать прибыльно, нужны не только знания, но и практика, а также постоянная работа над собой, контроль эмоций, понимание рынка и т.д.

Ниже постараемся ответить на самые популярные вопросы новичков трейдинга.

1. Чем торгуем?

Мы советуем начать с торговли валютными парами, т.е. с рынка Форекс. Существуют и другие рынки: фондовый (акции и другие ценные бумаги, фьючерсы, индексы) и товарно-сырьевой (золото, серебро, нефть). Интересно, что благодаря интернету торговать указанными инструментами можно, находясь в любой точке земного шара.

Торговля на Форекс имеет как преимущества, так и недостатки. К первым можно отнести круглосуточную торговлю, большой выбор инструментов, минимальные требования к размеру депозита, а ко вторым – высокие риски по сравнению, скажем, с фондовым рынком. На Форекс используется большое кредитное плечо (до 1:1000), что чревато как серьёзными убытками, так и высокой доходностью. Поэтому для консерваторов больше подойдёт фондовый рынок России или США.

2. Размер депозита.

Для игры на бирже валют вполне достаточно 50-100 долларов. Но и прибыль будет небольшой. Поэтому начните торговлю на небольшом депозите, увеличив его со временем, когда будете более уверены в прибыльности своей торговли.

Рекомендуемый брокер для торговли — Alpari или RoboForex.

3. Вверх или вниз?

Чтобы стабильно зарабатывать на валютном рынке, нужно уделить достаточно внимания анализу рынка и прогнозированию будущего движения цены. Знание основ фундаментального и технического анализа, а также психологии других игроков, вы сможете со временем научиться торговать в стабильный плюс.

Конечно, можно доверить деньги торговому советнику или опытному трейдеру (ПАММ-счета), но в данном случае мы говорим об обычной ручной торговле.

Игра на бирже – перспективы и риски

При серьёзном подходе валютный трейдинг через некоторое время может стать для вас основным источником прибыли. Проявив определённую настойчивость, практически любой человек может освоить профессию валютного трейдера и получать прибыль на разнице курсов любого финансового инструмента. Иногда возникают ситуации, когда опытный трейдер делает за одну торговую сессию 20, 50 или 100% прибыли.

Важно помнить, что игра на бирже – это всегда инвестирование, имеющее высокий уровень риска. Лучше торговать, имея запас средств помимо депозита, чтобы в случае неудачи иметь возможность повторно пополнить торговый счёт и продолжить торговлю. Возможные потери лучше воспринимать как опыт, стараясь в будущем не повторять допущенных ошибок.

Валютный трейдинг – очень перспективное и интересное направление. Профессиональные трейдеры зарабатывают приличные суммы, как на своих средствах, так и привлекая капитал инвесторов (ПАММ-счета, копирование сделок). Вместе с тем, помните о стабильности. Лучше иметь 5% в месяц стабильных, чем 20% нестабильных. Умный инвестор всегда это оценит.

Профессиональные трейдеры зарабатывают приличные суммы, как на своих средствах, так и привлекая капитал инвесторов (ПАММ-счета, копирование сделок). Вместе с тем, помните о стабильности. Лучше иметь 5% в месяц стабильных, чем 20% нестабильных. Умный инвестор всегда это оценит.

Напоследок заметим, что валютный трейдинг это даже не игра на бирже, а скорее, работа. Работа над собой, над эмоциями, над собственной психологией. Постоянное обучение и анализ. Только работа не на “дядю”, а на себя. Игра подразумевает азарт и адреналин, а работа – анализ и вероятности. Прибыль от трейдинга потенциально ограничена только вашей фантазией. Вы скажете: “Размером депозита и прибыльностью”, на что можно ответить так: “А если привлечь средства других инвесторов, а прибыль реинвестировать?” Всё в ваших руках. Обучайтесь прибыльному трейдингу, ставьте реальные цели и двигайтесь к ним – и через какое-то время вы сможете торговать стабильно. Как сказал кто-то из известных трейдеров: “Играя на бирже, воспринимайте это как работу. ”

”

Успехов и помните, что прибыльность торговли очень сильно зависит от выбранного вами брокера!

Источник: https://forex-invest.tv

(При перепечатке статьи, активная ссылка на источник ОБЯЗАТЕЛЬНА)

Сделки в реальном времени. Торговля на бирже онлайн

Главное, что мы хотим до вас донести: поберегите свои деньги и свои нервы! Не тратьте их впустую и безрезультатно! Торговля на бирже –это тяжкий труд, сопряжённый с ежедневными рисками и потерями, это огромное нервное и эмоциональное напряжение. Это профессия, требующая очень серьёзной технической и психологической подготовки.

Успех в трейдинге — это результат многих лет упорной работы, многих тысяч часов проведённых за

компьютером. Это знание экономики, финансов, психологии. Это ежедневная кропотливая работа по отбору

реальной информации из огромного объёма новостей в которых каждый автор преследует свою цель.

Всё то что потребуется от вас, дорогие читатели, для успешной работы на рынке невозможно описать

коротко. Поэтому мы просто очень советуем подумать, есть ли у вас лишних 3-5 лет жизни , а так же

достаточное количество средств для того что бы всё это отдать в уплату за приобретение необходимых

навыков и опыта для работы на фондовом рынке.

Запомните! Если вы пришли на биржу зарабатывать – выбросьте это из головы, вы не

заработаете никогда! У вас есть только один шанс стать успешным – если вы измените своё

сознание и поставите своей целью – учиться. Именно учиться, а не зарабатывать! Поверьте,

на фондовом рынке нет места энтузиастам, новичкам, мечтателям, людям с непомерными желаниями и

амбициями. Здесь таких ждут! Ждут их деньги! Фондовый рынок – это МОНСТР, который пожирает любого

кто пришёл его завоевать. Фондовый рынок – это бизнес , который должен зарабатывать деньги для своих

хозяев. И, поверьте, он делает это весьма успешно , забирая эти деньги у вас.

Фондовый рынок – это бизнес , который должен зарабатывать деньги для своих

хозяев. И, поверьте, он делает это весьма успешно , забирая эти деньги у вас.

МЫ – команда профессиональных трейдеров, торгующих американскими акциями. Мы показываем свои сделки в реальном времени, торговля на бирже он-лайн.

Мы предлагаем вам альтернативу — Торгуем вместе! Прибыльно!

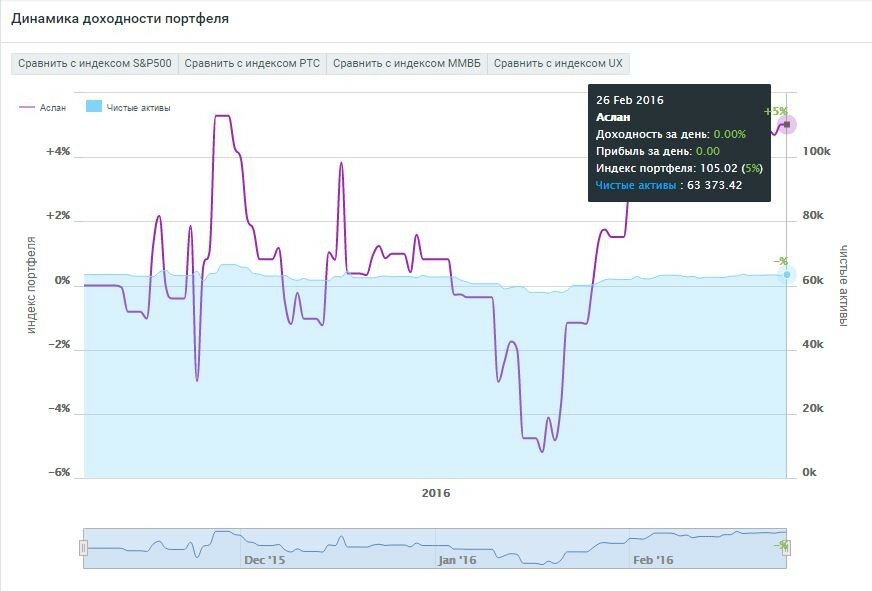

1. Реальная статистика участия в нашем проекте показывает, что в трейдинге

средняя доходность депозита составляет до 10% в месяц. В год это около 100% ! Отчёты и статистика. – Трейдинг.

2. Для участников раздела «Инвестирование» по инвестиционному

портфелю доходность составляет выше 25% годовых. Отчёты

и статистика. – Инвестирование.

Если вы не участник закрытой группы все наши сделки в реальном времени вы можете отслеживать в

разделе сайта «Отчёты и статистика», а так же на нашем телеграм-канале https://t. me/torguemak. Мы не показываем только прибыльные

входы, мы не задерживаем информацию по времени, мы показываем всё как есть, вы видите сделки в

реальном времени и реальный результат торговли на бирже он-лайн..

me/torguemak. Мы не показываем только прибыльные

входы, мы не задерживаем информацию по времени, мы показываем всё как есть, вы видите сделки в

реальном времени и реальный результат торговли на бирже он-лайн..

3. Мы предоставляем вам полную информацию о наших сделках на

американском фондовом рынке по торговле акциями в реальном времени. Вы сможете торговать вместе с

нами, нашими сделками. Это не сигналы, которые плодит любой нахватавшийся теории аналитик,

прогнозируя движение рынка.

4. Контроль рисков, удержание прибыли, своевременность входа и выхода из

сделки – всё будет попадать к вам в режиме он-лайн. Просто торгуйте с нами и вы будете получать тот

же доход, что и мы.

5. Мы публикуем полную и прозрачную статистику нашей торговли, каждая

сделка после открытия автоматически попадает в журнал и отслеживается. Вы видите результат и всю

историю сделок.

Вы видите результат и всю

историю сделок.

6. Вы никому не передаёте свои средства. Вы сами открываете счёт у

любого понравившегося вам брокера и управляете им.

7. Параллельно с входами, которые мы будем вам предоставлять, вы можете

проводить свои сделки, что бы учиться торговать самостоятельно. Это идеальный вариант т.к. за счёт

профита по нашим сделкам вы можете компенсировать потери по своим.

8. И, пожалуй, главное. Мы не консультанты, не аналитики , не

предсказатели и прочее. Мы – команда трейдеров, занимающаяся реальной торговлей на рынке акций США.

Мы показываем свои реальные сделки в реальном времени с реальными доходами.

Мы просто торгуем вместе! Прибыльно!

Как это работает

Как вести внутридневную торговлю — NerdWallet

Легко увлечься идеей получения быстрой прибыли на фондовом рынке, но внутридневная торговля почти никого не делает богатым — на самом деле, многие люди чаще теряют деньги. И наоборот, инвесторы, которые покупают и держат недорогие индексные фонды, которые отслеживают широкий рыночный индекс, такой как S&P 500, могут получить более высокую прибыль в течение длительного периода. Исторически сложилось, что S&P 500 имеет годовую общую доходность около 10%.

И наоборот, инвесторы, которые покупают и держат недорогие индексные фонды, которые отслеживают широкий рыночный индекс, такой как S&P 500, могут получить более высокую прибыль в течение длительного периода. Исторически сложилось, что S&P 500 имеет годовую общую доходность около 10%.

Однако, если вы все еще хотите попробовать свои силы в дневной торговле, важно соблюдать некоторые правила, чтобы не попасть впросак.Вот как подойти к внутридневной торговле максимально безопасным способом.

Советы по началу внутридневной торговли

Существует множество советов и приемов для максимизации прибыли от внутридневной торговли, но эти три являются наиболее важными для управления существенными рисками, присущими внутридневной торговле:

Торгуйте на деньги, которые вы может позволить себе проиграть. Крайне важно отложить определенную сумму денег для дневной торговли. Не торгуйте больше этой суммы, не используйте ипотечные или арендные деньги.

Почему? Вполне возможно, что вы его потеряете.

Почему? Вполне возможно, что вы его потеряете.Начните с малого. Особенно в самом начале вы будете делать ошибки и терять деньги в дневной торговле. Держите особенно жестко узду на проигрышах, пока не наберетесь опыта.

Не бросайте свою основную работу. Вам может повезти, особенно если рынок находится в устойчивом бычьем движении. Но вам нужно будет увидеть, как ваша торговая стратегия работает, когда рынок становится нестабильным, особенно во время рецессии, прежде чем расширять свои усилия.Как только вы станете стабильно прибыльным, оцените, хотите ли вы уделять больше времени торговле.

Лучшие ценные бумаги для дневной торговли

Для начала вам нужно решить, какие типы ценных бумаг вы собираетесь покупать и продавать. Вы можете торговать облигациями, опционами, фьючерсами, товарами и валютой, но акции являются одними из самых популярных ценных бумаг для внутридневных трейдеров — рынок большой и активный, а комиссии относительно низкие или отсутствуют вовсе.

Как правило, лучшие акции для дневной торговли имеют следующие характеристики:

Хороший объем.Дейтрейдерам нравятся акции, потому что они ликвидны, то есть торгуют часто и в больших объемах. Ликвидность позволяет трейдеру покупать и продавать, не сильно влияя на цену. Валютные рынки также высоколиквидны.

Некоторая волатильность — но не слишком большая. Волатильность означает, что цена ценной бумаги часто меняется. Такое движение необходимо дневному трейдеру для получения прибыли. Кто-то должен быть готов заплатить другую цену после того, как вы откроете позицию.

Знакомство.Вы захотите понять, как торгуется ценная бумага и какие триггеры движутся. Повредит ли отчет о доходах компании или поможет ей? Застряла ли акция в торговом диапазоне, постоянно колеблясь между двумя ценами? Знание акций может помочь вам торговать ими. (Вот как исследовать акции.)

Новостная ценность. Освещение в СМИ привлекает людей, заинтересованных в покупке или продаже ценных бумаг.

Это помогает создать волатильность и ликвидность. Многие внутридневные трейдеры следят за новостями, чтобы найти идеи, на основе которых они могут действовать.

Это помогает создать волатильность и ликвидность. Многие внутридневные трейдеры следят за новостями, чтобы найти идеи, на основе которых они могут действовать.

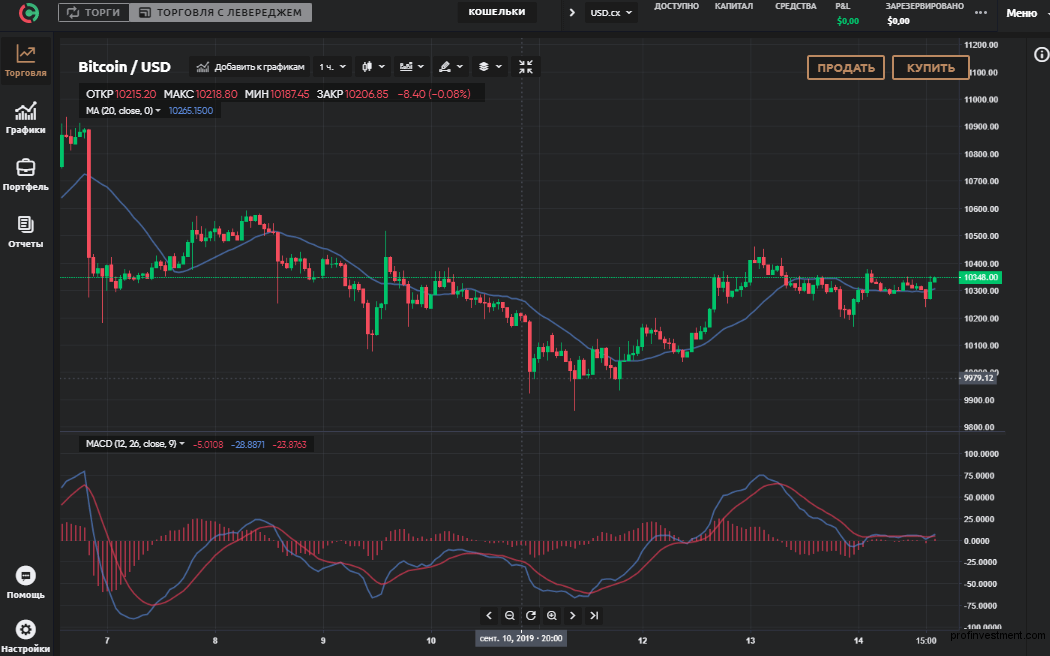

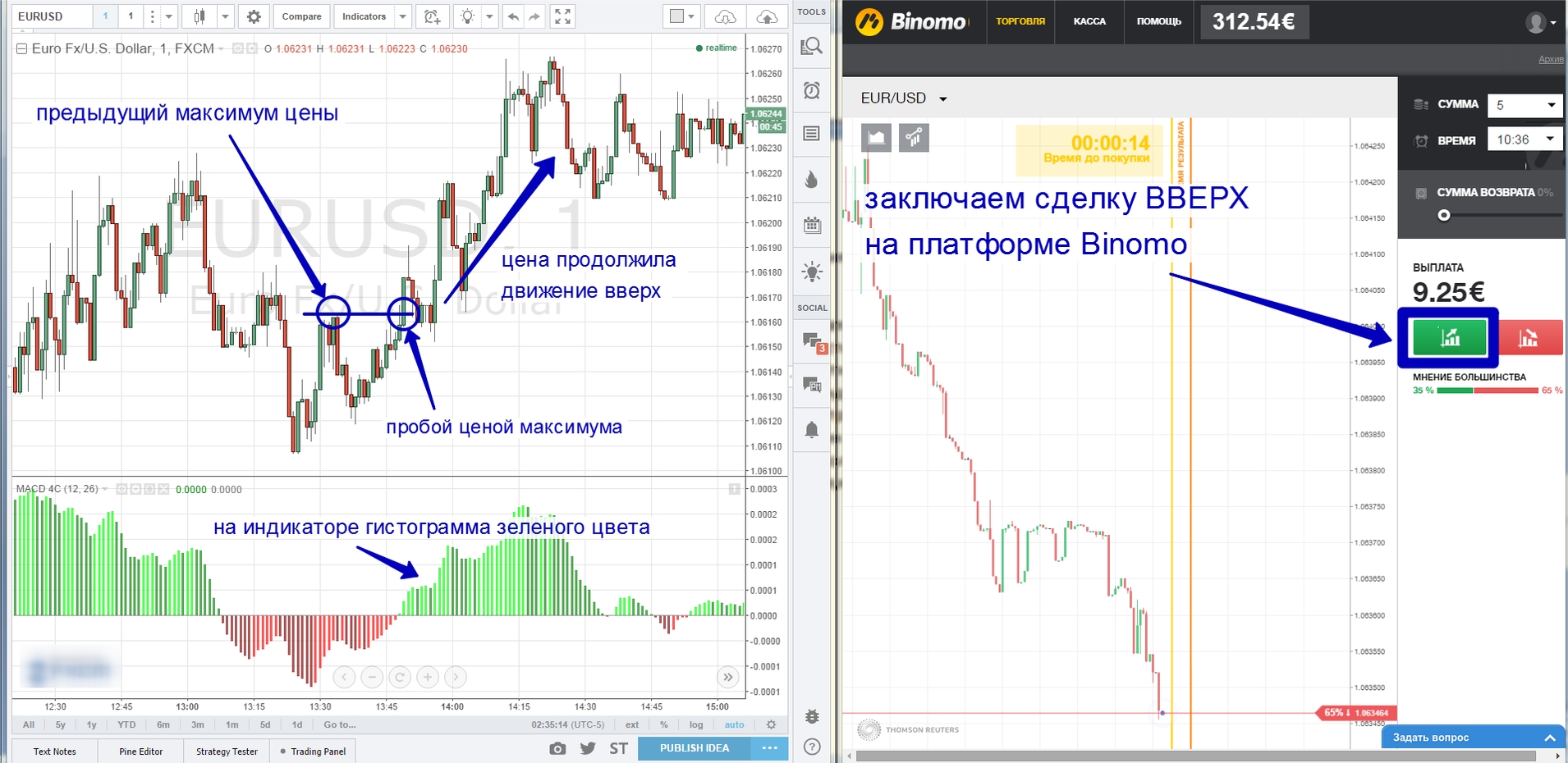

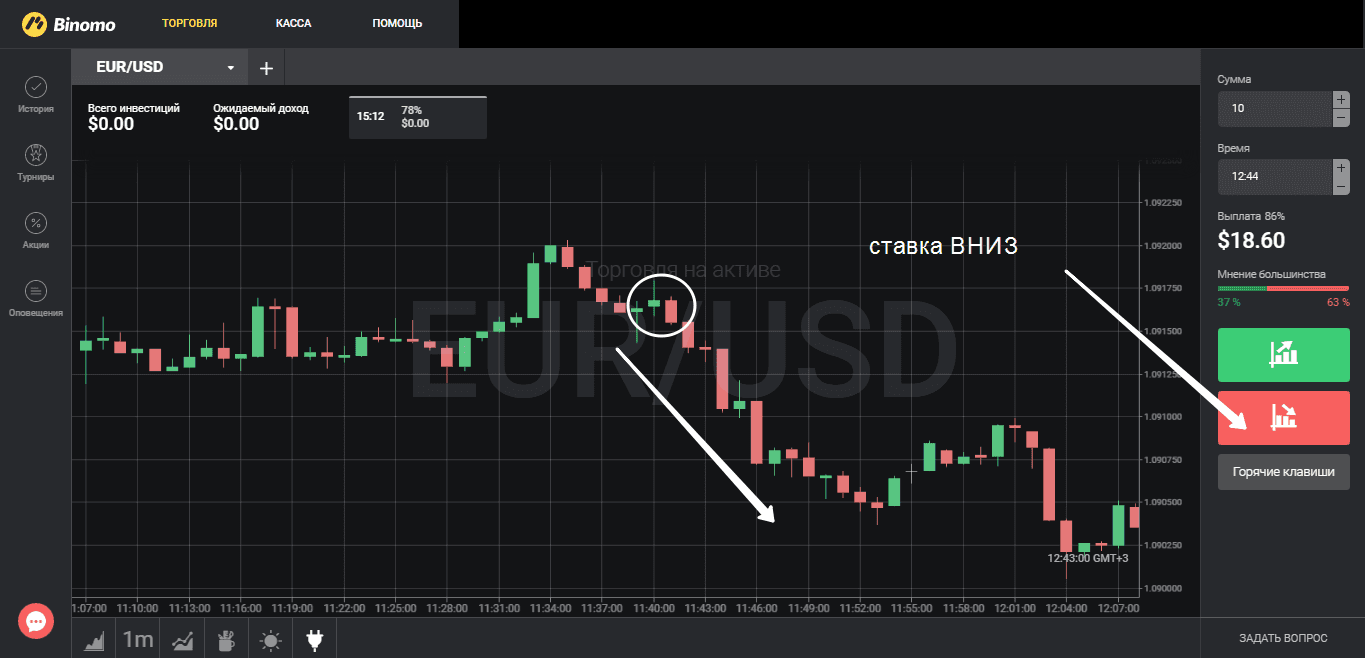

Дейтрейдеры, которые сосредотачиваются на акциях, часто полагаются на «технический анализ» или анализ движения акций на графике, а не на «фундаментальный анализ», который включает изучение факторов компании, таких как ее продукты, отрасль и управление. В то время как некоторые внутридневные трейдеры могут обменивать десятки различных ценных бумаг в день, другие придерживаются лишь нескольких и хорошо их изучают. Эти знания помогут вам оценить, когда покупать и продавать, как акции торговались в прошлом и как они могут торговаться в будущем.

Реклама

Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. | ||||||||||||||||

Популярные дневные торговые стратегии

После принятия решения о ценных бумагах для торговли, вам нужно будет определить лучшую торговую стратегию чтобы максимизировать ваши шансы на прибыльную торговлю. Вы можете специализироваться на определенной стратегии или смешивать и сочетать некоторые из следующих типичных стратегий.

Вы можете специализироваться на определенной стратегии или смешивать и сочетать некоторые из следующих типичных стратегий.

Трейдеры находят акцию, которая имеет тенденцию колебаться между минимумом и максимумом, называемую акцией «с диапазоном», и они покупают, когда она приближается к минимуму, и продают, когда она приближается к максимуму. Они также могут продавать без покрытия, когда акция достигает высшей точки, пытаясь получить прибыль, когда акция падает до минимума, а затем закрыть короткую позицию. | |

Этот высокоскоростной метод пытается получить прибыль на временных изменениях настроений, используя разницу в цене покупки и продажи акции, также называемую спредом.Например, если цена предложения покупателя внезапно падает, внутридневной трейдер может вмешаться, чтобы купить, а затем попытаться быстро перепродать по цене продажи акции или выше, заработав небольшой «спрэд» по сделке. | |

Здесь трейдер продает без покрытия акции, которые слишком быстро выросли, когда интерес к покупке начинает ослабевать. | |

Импульс или следование за трендом | Эта стратегия пытается оседлать волну акции, которая движется вверх или вниз, возможно, из-за отчета о доходах или каких-то других новостей.Трейдеры будут покупать растущую акцию или «гасить» падающую, ожидая, что импульс сохранится. |

То, как вы реализуете эти стратегии, зависит только от вас. Некоторые трейдеры могут получить пенни за акцию, например, спред-трейдеры, в то время как другим нужно увидеть большую прибыль, прежде чем закрывать позицию, например, свинг-трейдерам. Некоторые трейдеры могут захотеть провести ночь, в то время как другие не будут и предпочитают сохранять нейтральную позицию на случай, если появятся плохие новости, прежде чем они смогут отреагировать.

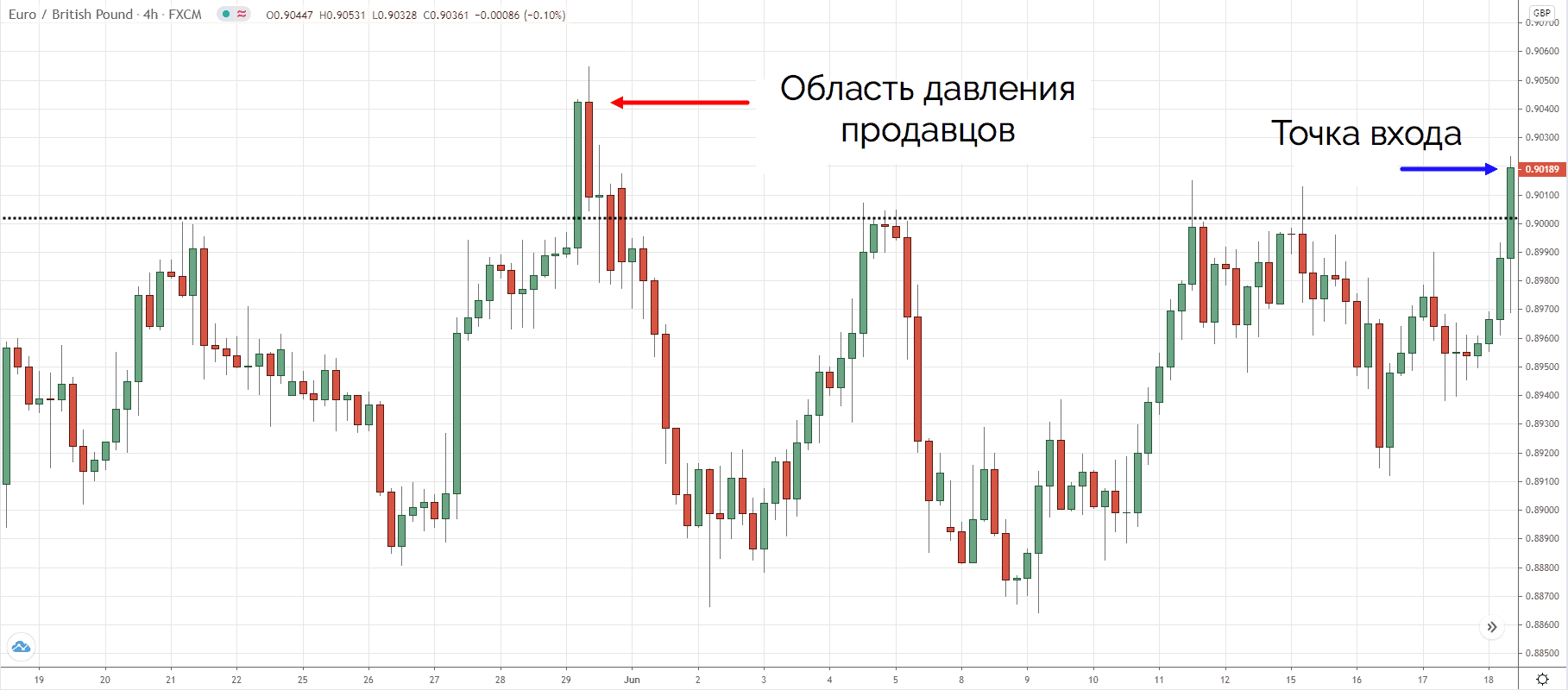

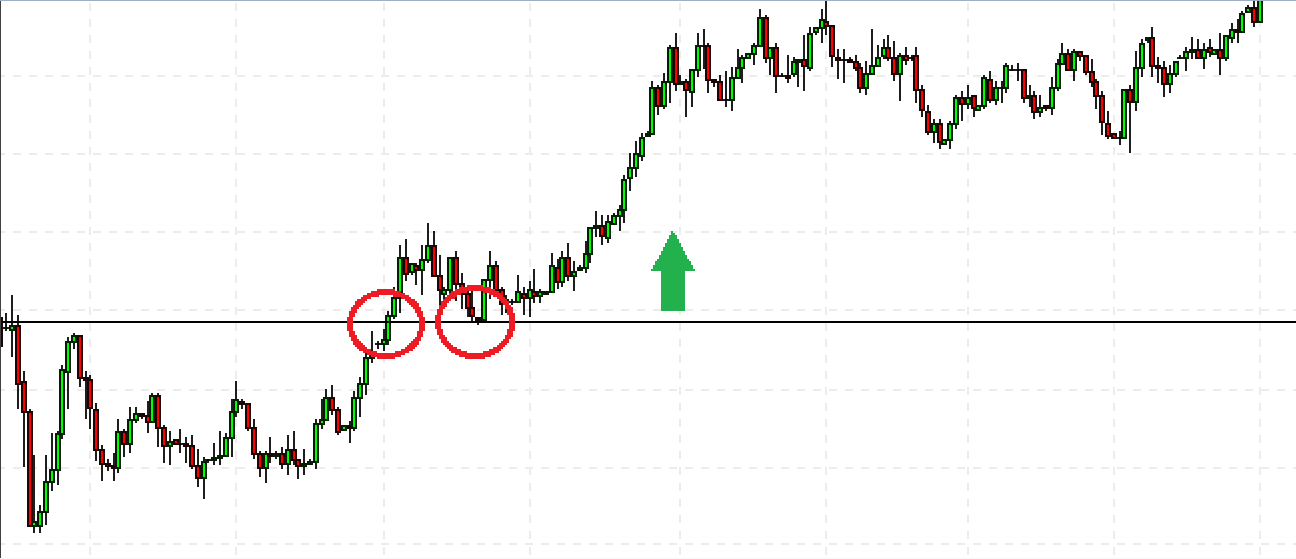

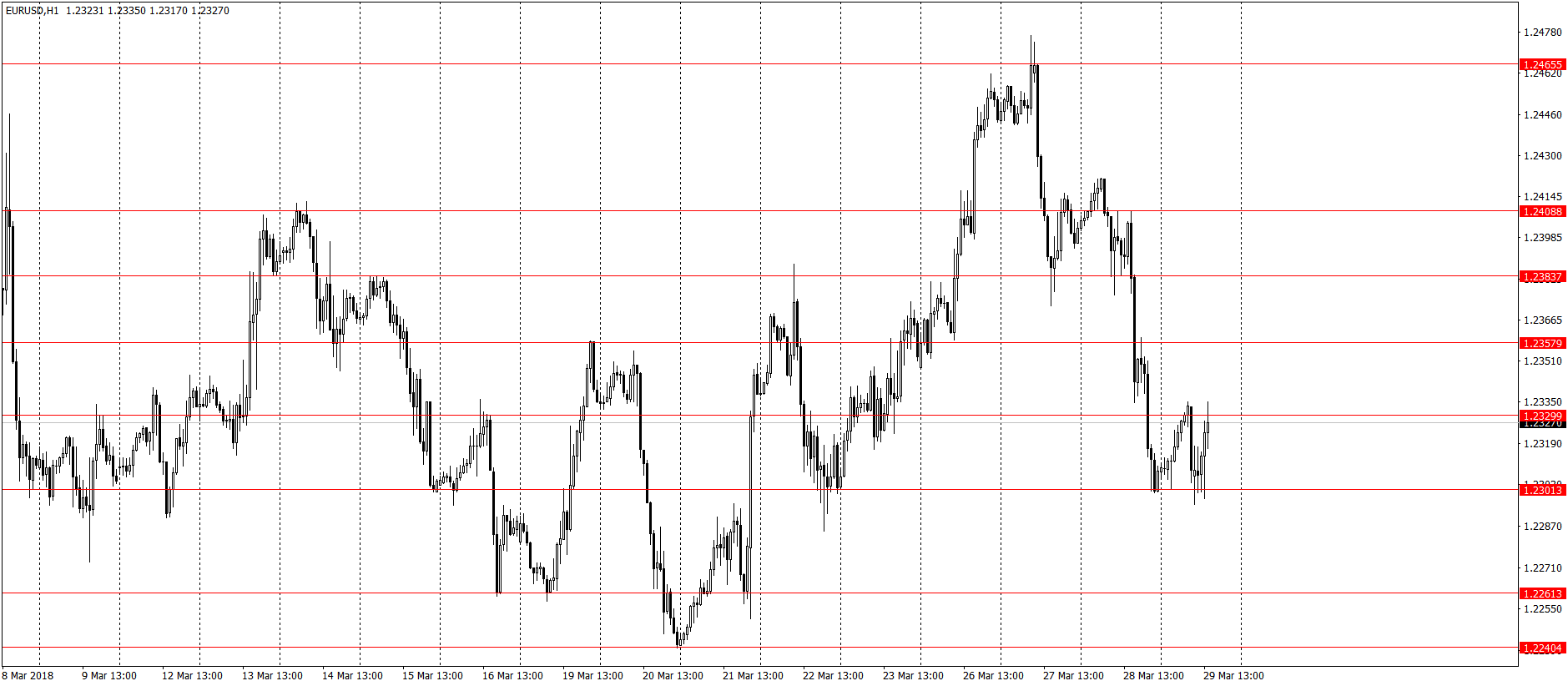

Чтобы знать, когда торговать, внутридневные трейдеры внимательно следят за потоком ордеров на акции, списком потенциальных ордеров на покупку и продажу акции. Прежде чем покупать, они ищут акции, которые упадут до «поддержки», цены акции, при которой другие покупатели вступают в игру, чтобы купить, и акции, скорее всего, вырастут. Чтобы продать, они будут искать, когда акция достигнет «сопротивления», цены, при которой больше трейдеров начнет продавать и цена с большей вероятностью упадет. Чтобы выносить подобные суждения, вам понадобится брокер, который позволяет вам видеть поток ордеров.

Прежде чем покупать, они ищут акции, которые упадут до «поддержки», цены акции, при которой другие покупатели вступают в игру, чтобы купить, и акции, скорее всего, вырастут. Чтобы продать, они будут искать, когда акция достигнет «сопротивления», цены, при которой больше трейдеров начнет продавать и цена с большей вероятностью упадет. Чтобы выносить подобные суждения, вам понадобится брокер, который позволяет вам видеть поток ордеров.

Какую бы стратегию вы ни выбрали, важно найти одну (или несколько), которая работает и которую вы можете смело использовать. Поиск подходящей для вас стратегии может занять некоторое время, и даже тогда рынок может измениться, заставив вас изменить свой подход.

Лучшее время для дневной торговли

Дейтрейдерам нужны ликвидность и волатильность, а фондовый рынок чаще всего предлагает их в первые часы после открытия, с 9:30 до полудня по восточному времени, а затем в последний час торгов до закрытия в 4 часа дня. м. ЕТ.

м. ЕТ.

Что касается наилучшего времени для прибыльной торговли, существует множество теорий, но что нельзя оспорить, так это концентрацию сделок, которые завершают обычную рыночную сессию. Анализ, проведенный Jefferies Group, показал, что в 2018 году 25% среднего дневного объема торгов приходилось на последние 30 минут обычных торговых часов, исключая аукцион закрытия, а 5,5% приходилось на первые 30 минут.

Внутридневной трейдер может совершать от 100 до нескольких сотен сделок в день, в зависимости от стратегии и частоты появления привлекательных возможностей.При таком большом количестве сделок важно, чтобы внутридневные трейдеры сохраняли низкие затраты — наш онлайн-инструмент сравнения брокеров может помочь сузить варианты.

Управление рисками внутридневной торговли

Приведенные выше основные правила могут помочь вам избежать некоторых из крупнейших катастроф внутридневной торговли, но также важно управлять меньшими рисками. Управление рисками заключается в ограничении вашего потенциального убытка или суммы денег, которую вы можете потерять в любой сделке или позиции. Рассматривая свой риск, подумайте о следующих вопросах:

Управление рисками заключается в ограничении вашего потенциального убытка или суммы денег, которую вы можете потерять в любой сделке или позиции. Рассматривая свой риск, подумайте о следующих вопросах:

Размер позиции.Если сделка пойдет не так, сколько вы потеряете?

Процент вашего портфеля. Тесно связанный с размером позиции, насколько пострадает ваш общий портфель, если позиция станет плохой?

Потери. Какой уровень убытков вы готовы терпеть перед продажей?

Продам. После совершения прибыльной сделки, в какой момент вы продаете?

Даже с хорошей стратегией и правильными ценными бумагами сделки не всегда будут идти в вашу пользу.Важно иметь план, когда закрыть позицию, будь то чисто механическая — например, продать после того, как она поднимется или упадет на X% — или на основе того, как акции или рынок торгуются в этот день.

Надлежащее управление рисками предотвращает превращение небольших убытков в крупные и сохраняет капитал для будущих сделок. Но это означает, что трейдеры должны быть готовы осознать убытки, что многим трейдерам трудно принять, хотя это необходимо для выживания в долгосрочной перспективе.

Но это означает, что трейдеры должны быть готовы осознать убытки, что многим трейдерам трудно принять, хотя это необходимо для выживания в долгосрочной перспективе.

Научитесь правильно торговать внутри дня

Если вы не совсем готовы играть в прайм-тайм, вы всегда можете сначала попробовать симулятор фондового рынка .Торговля на бумаге включает в себя моделируемые сделки с акциями, которые позволяют вам увидеть, как работает рынок, прежде чем рисковать реальными деньгами. Бумажные торговые счета доступны во многих брокерских конторах. С помощью этого подхода вы также можете получить представление о платформе и функциональности брокера, а также увидеть, насколько теоретически прибыльным вы будете.

Хотя тестирование внутридневной торговли в смоделированных условиях может оказаться полезным, альтернативы реальной торговле, когда на карту поставлены деньги, пока нет. Вот несколько дополнительных советов, которые следует принять во внимание, прежде чем вступать в эту сферу:

Разработайте свою стратегию, прежде чем начать.

Потеря денег пугает людей, заставляя их принимать неверные решения, и вам иногда приходится терять деньги, когда вы торгуете внутри дня. Наличие плана выхода для каждого из ваших инвестиционных активов важно, потому что это помогает вам избежать принятия эмоционального решения, когда вам нужно принять рациональное решение.

Потеря денег пугает людей, заставляя их принимать неверные решения, и вам иногда приходится терять деньги, когда вы торгуете внутри дня. Наличие плана выхода для каждого из ваших инвестиционных активов важно, потому что это помогает вам избежать принятия эмоционального решения, когда вам нужно принять рациональное решение.Будьте терпеливы. Ищите торговые возможности, соответствующие вашим стратегическим критериям. Если ситуация не соответствует этому, не торгуйте. Вам не нужно торговать, если ничего не выглядит привлекательным.

Читать, читать, читать.Постоянно следите за тем, что происходит на рынках. Большие новости — даже не связанные с вашими инвестициями — могут изменить весь тон рынка, сдвинув ваши позиции без каких-либо новостей о конкретной компании.

Подходит ли вам внутридневная торговля?

Дневная торговля — это всего лишь один из способов подхода к фондовому рынку, и он вряд ли стоит внимания большинства инвесторов. Вот некоторые ресурсы, которые помогут вам взвесить менее интенсивные и более простые подходы к увеличению ваших денег:

Вот некоторые ресурсы, которые помогут вам взвесить менее интенсивные и более простые подходы к увеличению ваших денег:

Как стать внутридневным трейдером

- Чрезвычайно рискованно совершать сделки с чем-либо, кроме располагаемого дохода.

- Чтобы стать прибыльным внутридневным трейдером, могут потребоваться годы тщательных исследований.

- Комиссионные могут стоить дэйтрейдеру тысячи долларов в год.

- Эта статья предназначена для тех, кто интересуется внутридневной торговлей и фондовым рынком, а также тем, кто интересуется стратегиями внутридневной торговли.

Когда некоторые люди думают об успешных внутридневных трейдерах, они думают о мультимиллионерах, бездельничающих в пляжном городке, совершающих сделки и отдыхающих. Такая реальность встречается редко, и внутридневная торговля не так проста и прибыльна, как может показаться со стороны.Несмотря на трудности, некоторые люди выбирают дневную торговлю как работу на неполный рабочий день или берут дневную торговлю как полноценную работу. Если вы знаете свое дело и следуете стратегии, вы можете со временем зарабатывать деньги на дневных сделках.

Если вы знаете свое дело и следуете стратегии, вы можете со временем зарабатывать деньги на дневных сделках.

Если вам интересна эта идея, но вы не знаете, как стать внутридневным трейдером, мы проведем вас по шагам. Мы поговорили с экспертами о преимуществах и опасностях внутридневной торговли, и они поделились своим мнением о том, как можно проникнуть в отрасль.

Что такое внутридневная торговля и как она работает?

Дневная торговля относится к покупке и продаже ценных бумаг и акций с последующей их продажей в течение того же дня с целью получения прибыли.В конце рыночного дня дневной трейдер закроет все свои позиции и реализует все прибыли или убытки.

Дневная торговля противоположна долгосрочной инвестиционной стратегии, при которой вы держите акции или ценные бумаги в надежде на то, что со временем они вырастут в цене. Вместо этого внутридневная торговля заключается в покупке на падении и продаже на максимуме в краткосрочной перспективе — долгосрочные перспективы акции или ценной бумаги значат гораздо меньше, чем немедленная волатильность.

Дневная торговля может быть рискованной. Внутридневные трейдеры неизбежно теряют деньги на сделках, и стать прибыльным внутридневным трейдером может быть довольно сложно.

Ключевой вывод: Дневной трейдер — это тот, кто покупает и продает акции и ценные бумаги в течение одного дня, надеясь получить прибыль от краткосрочной деятельности. Дневная торговля может быть рискованной.

Что такое свинг-трейдер?

Свинг-трейдер похож на дневного трейдера, но это не одно и то же. Свинг-трейдер совершает сделки в течение нескольких дней в надежде получить прибыль от долгосрочных колебаний фондового рынка. Свинг-трейдеры могут продать часть своих ценных бумаг в один прекрасный день и купить еще через несколько дней, но идея состоит в том, чтобы дать больше времени инвестициям пройти через пики и спады, сохраняя при этом их владение в течение этого процесса.Обычно свинг-трейдеры владеют ценными бумагами в течение нескольких дней или недель. Дейтрейдеры этого не делают, так как они владеют ценными бумагами только в течение дня, хотя и дейтрейдеры, и свинг-трейдеры проводят краткосрочную торговлю.

Ключевые торговые термины

Есть несколько других ключевых терминов, которые должны знать внутридневные трейдеры:

- Рынок Форекс. Этот термин означает валютный рынок. Рынок форекс и фондовый рынок — это две торговые площадки, на которых дейтрейдеры обычно совершают сделки.

- Профессиональный внутридневной трейдер. Профессиональный внутридневной трейдер — это тот, кто зарабатывает на жизнь торговлей внутри дня и имеет лицензию на торговлю. Если вы хотите стать профессиональным внутридневным трейдером и работать в брокерской фирме или чем-то подобном, убедитесь, что она зарегистрирована в SEC.

- Паттерн внутридневного трейдера. Согласно Регуляторному органу финансовой отрасли (FINRA), дневной трейдер – это тот, кто «торгует внутри дня (покупает, затем продает или продает без покрытия, а затем покупает ту же ценную бумагу в тот же день) четыре или более раз в течение пяти рабочих дней, при условии, количество дневных сделок превышает 6% от общей торговой активности клиента за тот же пятидневный период.

»

» - Маржинальная торговля. Чтобы полностью понять, что такое паттерн-дневной трейдер, полезно понять маржинальную торговлю. Маржинальная торговля — это когда трейдеры используют заемные средства у брокера для торговли. Из-за риска, связанного с этим, имеет место маржинальная торговля. с использованием маржинального счета. У FINRA есть особые требования, связанные с этим, для дневных трейдеров по шаблонам. Организация заявляет: «Согласно правилам, дневной трейдер по шаблонам должен поддерживать минимальный капитал в размере 25 000 долларов в любой день, когда клиент торгует днем.Требуемый минимальный капитал должен быть на счете перед любой дейтрейдинговой деятельностью. Если счет упадет ниже требуемого уровня в 25 000 долларов США, дейтрейдеру не будет разрешено вести дневную торговлю до тех пор, пока на счете не будет восстановлен минимальный уровень капитала в 25 000 долларов США».

внутридневные трейдеры всех типов, как опытные, так и новички на рынке

Проведите личный аудит

Если вы хотите заниматься внутридневной торговлей, вам необходимо понимать трудности. У вас будут дни, когда вы потеряете деньги. Потребуется много времени, чтобы понять, что вы делаете. Даже когда вы поймете различные стратегии и всю терминологию, вы все равно не добьетесь успеха. Внутридневная торговля сложна, и нет никакой гарантии, что вы вообще заработаете деньги.

У вас будут дни, когда вы потеряете деньги. Потребуется много времени, чтобы понять, что вы делаете. Даже когда вы поймете различные стратегии и всю терминологию, вы все равно не добьетесь успеха. Внутридневная торговля сложна, и нет никакой гарантии, что вы вообще заработаете деньги.

«Стать внутридневным трейдером — это то, что многие люди рассматривают как простой способ заработать деньги, где вам не нужно много опыта — просто нажмите несколько кнопок, и вуаля, вы богаты! далеко от правды», — сказала Дияна Анджело, управляющий директор Blahtech и Market Stalkers.«Дневная торговля — это очень сложная исполнительская дисциплина, очень похожая на то, как стать профессиональным футболистом или виртуозно играть на музыкальном инструменте. Сначала вам нужно иметь природный талант, а затем годы практики».

По словам Анджело, имеющего более чем десятилетний опыт торговли деривативами, внутридневная торговля — сложная задача. Она сказала, что для этого требуется аналитический склад ума, и что многие люди, которых она видела успешными, имеют опыт работы в отраслях, требующих многолетнего обучения и практики. Если вы хотите стать внутридневным трейдером, чтобы разбогатеть за одну ночь, вы в конечном итоге потеряете большие суммы денег. Чтобы стать эффективным внутридневным трейдером, требуется время и практика.

Если вы хотите стать внутридневным трейдером, чтобы разбогатеть за одну ночь, вы в конечном итоге потеряете большие суммы денег. Чтобы стать эффективным внутридневным трейдером, требуется время и практика.

При этом есть истории успеха внутридневной торговли. Если вы понимаете рынок и разрабатываете эффективные торговые стратегии, вы можете стать успешным внутридневным трейдером.

«Обучив нескольких клиентов, которые прошли путь от кабинетов с небольшими торговыми счетами от 10 000 до 37 000 долларов США до успешных дневных трейдеров, работающих полный рабочий день и заработавших миллионы всего за несколько лет, я убедился, что люди могут совершить скачок в своей карьере. к торговле на полную ставку», — сказал Джейсон Бонд, соучредитель Raging Bull, службы торговли, коучинга и наставничества.

Изучите рынок, стратегии и потенциальные платформы.

Независимо от того, собираетесь ли вы использовать рынок форекс, фондовый рынок или любой другой рынок, вам необходимо понять, как работает этот рынок, прежде чем стать внутридневным трейдером. Существует мнение, что работа внутридневным трейдером может быстро обогатить вас и позволить вам проводить большую часть времени, отдыхая, но это не так уж далеко от истины. Чтобы добиться успеха в качестве внутридневного трейдера, требуются значительные исследования и усилия.

Существует мнение, что работа внутридневным трейдером может быстро обогатить вас и позволить вам проводить большую часть времени, отдыхая, но это не так уж далеко от истины. Чтобы добиться успеха в качестве внутридневного трейдера, требуются значительные исследования и усилия.

Исследование рынка и, в конечном счете, разработка стратегий также требуют обучения у успешных внутридневных трейдеров.

«Лучший способ стать внутридневным трейдером — учиться у существующих прибыльных внутридневных трейдеров, — сказал Бонд. «В Интернете есть огромное количество теоретического материала о том, как вести внутридневную торговлю, но ничто не сравнится с обучением у того, кто в настоящее время преуспевает в этом».

Ваше исследование должно также включать поиск дополнительной информации о торговых стратегиях на этом рынке и правилах, касающихся внутридневной торговли. Веб-сайт FINRA — это хорошее место, где можно получить ответы на подробные вопросы о регулировании внутридневной торговли.

Начните с малого.

Как только вы проведете достаточное количество исследований, важно начать с малого, как предложил Ротфельд. Требуется время, чтобы научиться дейтрейдингу, а вкладывать много денег для старта — это большой риск. Риск, связанный с внутридневной торговлей, также означает, что вы должны использовать деньги, которые вам удобно терять.

«Дневные трейдеры обычно несут серьезные финансовые потери в первые месяцы своей торговли, и многие из них так и не получают статус прибыльных», — говорится на веб-сайте SEC.«Учитывая эти результаты, становится ясно: внутридневные трейдеры должны рисковать только теми деньгами, которые они могут позволить себе потерять. торговля».

Поскольку потеря денег является частью процесса обучения для многих внутридневных трейдеров, рекомендуется начинать медленно и учиться по ходу дела. Также важно придерживаться любой торговой стратегии, которую вы реализуете. Одна из самых больших ошибок внутридневных трейдеров заключается в том, что они создают хорошо продуманную стратегию только для того, чтобы полностью пойти против нее в поспешной сделке.

«Довольно часто внутридневные трейдеры заключают сделки, потому что они весь день просто сидят перед экраном», — сказал Ротфельд. «Вынужденная сделка, как правило, будет убыточной. Всегда следуйте своим правилам».

Узнайте о рисках и проблемах, связанных с тем, чтобы стать внутридневным трейдером.

Внутридневная торговля непроста, и есть несколько сложных областей, требующих изучения для начинающих внутридневных трейдеров. Если вы решили стать внутридневным трейдером, важно понимать, что внутридневная торговля — это не схема быстрого обогащения.Вы будете терять деньги по пути, и не все ваши торговые стратегии окупятся, как вы ожидаете.

Чтобы стать успешным внутридневным трейдером, вы должны быть готовы потратить месяцы и годы напряженной работы, чтобы понять рынки, разработать стратегию и последовательно выполнять свой план в течение долгого времени.

Подсказка: Дневная торговля непроста и ни в коем случае не гарантирует прибыль. Изучение рынка, стратегия и терпение — все это важные элементы.

Изучение рынка, стратегия и терпение — все это важные элементы.

Как определить лучшие акции для дневной торговли

Убытки являются единственной гарантией дневной торговли.Тем не менее, тщательный анализ рынка имеет решающее значение, если вы надеетесь получить прибыль. При анализе акций рассмотрите следующие методы.

Отношение цены к прибыли (P/E)

Отношение P/E компании может дать вам представление о потенциале роста компании по сравнению с конкурентами в той же отрасли. Он определяется текущей торговой стоимостью акции по сравнению с ее прибылью на акцию за последние 12 месяцев. Компания, текущая стоимость которой в 10 раз превышает ее прибыль, будет рассматриваться как более сильная, чем конкурент, чья стоимость акций в два раза превышает прибыль.

Коэффициент роста цены к прибыли (PEG)

Коэффициент PEG может помочь вам понять, как компания может расти в течение следующих года или двух. Он определяется путем сравнения коэффициента P/E акции с ожидаемым ростом прибыли компании. Чем выше коэффициент PEG, тем выше потенциал роста компании.

Чем выше коэффициент PEG, тем выше потенциал роста компании.

Отношение долга к EBITDA

Отношение долга к EBITDA может дать вам представление о том, является ли компания высокорискованной инвестицией или нет. Высокое отношение долга к EBTIDA предполагает, что долг компании превышает ее прибыль до вычета налогов, процентов, износа и амортизации.Более низкое отношение долга к EBITDA предполагает, что компания может быть менее рискованной.

Если вы не знаете, как применять эти подходы, выберите две-три акции, которые вам нравятся, исходя из их фундаментальных показателей (не переусердствуйте) и отслеживайте их в течение квартала. Что произошло и удивило ли это вас? Что вы заметили в стоимости акций? Что повлияло на них? Делайте заметки.

После отслеживания этих акций рассмотрите наиболее важные фундаментальные факторы. Рассмотрим эти элементы в первую очередь при анализе любой акции.

Стратегии внутридневной торговли

Мы обнаружили несколько торговых стратегий, которые обычно рекомендуются или используются опытными внутридневными трейдерами:

- Прорыв: был относительно спокоен в течение длительного времени.

Например, если акции торгуются между 30 и 31 долларом в течение трех недель, и вдруг вы замечаете, что они либо резко падают, либо резко растут, это может быть подходящее время для торговли.Эта волатильность должна быть заманчивой для внутридневного трейдера.

Например, если акции торгуются между 30 и 31 долларом в течение трех недель, и вдруг вы замечаете, что они либо резко падают, либо резко растут, это может быть подходящее время для торговли.Эта волатильность должна быть заманчивой для внутридневного трейдера. - Скальпинг: Скальпинг означает, что вы продаете свои акции сразу после того, как сделка становится прибыльной. Это не слишком сложно с точки зрения того, когда продавать; это простой способ намочить ноги с помощью внутридневной торговли. Скальпинг также называют использованием «спреда», потому что трейдеры получают прибыль от разницы между запрашиваемой ценой продавца и предложением покупателя.

- Моментум: Торговля по импульсу основана на трендовых новостях и информации.Будь то новый отчет о доходах или другие экстренные новости, внутридневные трейдеры используют новостные события для прогнозирования роста и падения акций. Это требует большого количества исследований, чтобы преуспеть, но это все же хороший вариант для начинающих.

- Fade: Fading действует вопреки господствующей тенденции, наблюдаемой на рынке. Это стратегия с высоким риском, которая противоречит общепринятому мнению. Все ли инвестируют в акции, которые, как вы ожидаете, разорятся? Почему бы не сократить его на пике? Риск, конечно, заключается в том, что общепринятое мнение может стать мощным фактором на фондовом рынке.

Есть много других стратегий и нюансов, которые вы можете реализовать, когда станете более опытными в дневной торговле.

Платформы внутридневной торговли

Помимо понимания правил и выбора стратегии, важно найти онлайн-брокера с подробными торговыми инструментами. Дневная торговля требует большого количества быстрых решений, поэтому вам не должны мешать тусклые онлайн-инструменты, медленное интернет-соединение или любые другие технические проблемы. В зависимости от онлайн-платформы, которую вы используете для торговли, с вас могут взиматься комиссионные за эти сделки.Согласно The Motley Fool, которая использовала TD Ameritrade в качестве примера, торговля 30 раз в день в течение 250 торговых дней приведет к более чем 50 000 долларов комиссионных в год.

В зависимости от платформы, которую вы используете, вам может понадобиться заработать тысячи долларов, чтобы безубыточно торговать днем. Исследования чрезвычайно важны при выборе платформы, которую вы собираетесь использовать для внутридневной торговли. Вот несколько лучших платформ для внутридневной торговли, которые мы обнаружили в ходе нашего исследования:

Платформы различаются, и существует множество других вариантов, которые получают хорошие отзывы и имеют хорошую репутацию.При выборе платформы для онлайн-торговли важно ознакомиться с отзывами клиентов и найти уважаемую компанию, которая соответствует вашим потребностям.

«Когда я начал внутридневную торговлю в 1998 году, я был настоящим стрелком, совершая в среднем 550 сделок в день», — сказал Мерлин Ротфельд, инвестиционный стратег и инструктор Академии онлайн-трейдинга. «Это заставило меня быть безрассудным в выборе и исполнении сделок — не говоря уже о том, что мой брокер зарабатывал на комиссионных, которые я платил по всем этим сделкам. За прошедшие годы я понял, насколько велики расходы комиссионных для среднего дневного трейдера. По этой причине я рекомендую, чтобы каждый дневной трейдер устанавливал максимальное количество сделок в день. Думайте об этом как о шестизарядном ружье: у вас всего шесть пуль в вашем ружье, так что вам лучше их считать. Это помогло мне сосредоточиться на поиске и совершении лучших сделок каждый день.»

За прошедшие годы я понял, насколько велики расходы комиссионных для среднего дневного трейдера. По этой причине я рекомендую, чтобы каждый дневной трейдер устанавливал максимальное количество сделок в день. Думайте об этом как о шестизарядном ружье: у вас всего шесть пуль в вашем ружье, так что вам лучше их считать. Это помогло мне сосредоточиться на поиске и совершении лучших сделок каждый день.»

Знаете ли вы? Торговая платформа, которую вы выберете, также повлияет на ваш успех и определит размер комиссии, которую вы будете платить.

Что случилось с акциями GameStop?

Торговый мир недавно потрясло необычное событие, связанное с акциями GameStop, розничного продавца видеоигр. Прошлым летом акции GameStop стоили 4 доллара за акцию, и многие хедж-фонды, в том числе Melvin Capital Management и Citron Research, закрыли акции GameStop на миллионы долларов, ожидая дальнейшего падения цены.

Короткая сделка — это когда одна сторона занимает акции у другой стороны. Ожидая, что цена этих акций упадет, заемщик немедленно продает акции, рассчитывая купить их по более низкой цене в ближайшем будущем.Идея состоит в том, чтобы вернуть заимствованные акции другой стороне, получив прибыль от снижения их стоимости. Короткие контракты определяют конкретный срок; заимствованные акции должны быть возвращены к концу этого срока, независимо от их цены.

Ожидая, что цена этих акций упадет, заемщик немедленно продает акции, рассчитывая купить их по более низкой цене в ближайшем будущем.Идея состоит в том, чтобы вернуть заимствованные акции другой стороне, получив прибыль от снижения их стоимости. Короткие контракты определяют конкретный срок; заимствованные акции должны быть возвращены к концу этого срока, независимо от их цены.

К несчастью для Melvin Capital Management и других, Reddit обратил внимание на их большую ставку против GameStop.

Группа Redditors на r/WallStreetBets узнала, что хедж-фонды продали больше акций GameStop, чем существовало, и решила привязать их к ним.Когда эти онлайн-инвесторы начали использовать инвестиционные приложения, такие как Robinhood, для массовой покупки акций GameStop, цена начала медленно расти. Всего две недели назад акции стоили 40 долларов за акцию, поскольку другие присоединились к этой тенденции. На момент написания этой статьи акции GameStop торгуются по 338 долларов.

Это плохо для хедж-фондов, которые делают большие ставки против GameStop. Melvin Capital Management, например, закрыла свою позицию в GameStop после убытков в размере 30% за первые три недели года.Сообщается, что хедж-фонду потребовался пакет финансовой поддержки в размере 2,75 миллиарда долларов от Citadel и Point72 Asset Management после торгового безумия GameStop.

Melvin Capital Management, например, закрыла свою позицию в GameStop после убытков в размере 30% за первые три недели года.Сообщается, что хедж-фонду потребовался пакет финансовой поддержки в размере 2,75 миллиарда долларов от Citadel и Point72 Asset Management после торгового безумия GameStop.

Этот сценарий нетипичен для внутридневной торговли, и хотя на момент написания этой статьи акции GameStop выросли на 80%, такое резкое движение редко происходит за такое короткое время.

Ключевой вывод: Инцидент с акциями GameStop нетипичен, но представляет крайности, которые могут возникнуть на фондовом рынке. Внутридневная торговля иногда может быть игрой больших выигрышей или больших убытков — не рискуйте тем, что вы не можете позволить себе потерять.

Часто задаваемые вопросы по внутридневной торговле

Это общие вопросы, которые задают начинающие внутридневные трейдеры.

Когда лучше всего торговать внутри дня?

Как правило, самое большое движение происходит около 10:30 утра по восточному времени, примерно через час после открытия рынка. Позже в течение дня рынок обычно остывает, и волатильность снижается. Волатильность — это то, как дейтрейдеры зарабатывают деньги (покупая на падении и продавая на максимуме), поэтому чем менее волатильным является рынок, тем меньше привлекательность для дейтрейдеров. Конечно, каждый рыночный день уникален, и могут быть смягчающие обстоятельства, которые также вызывают волатильность во второй половине дня.

Позже в течение дня рынок обычно остывает, и волатильность снижается. Волатильность — это то, как дейтрейдеры зарабатывают деньги (покупая на падении и продавая на максимуме), поэтому чем менее волатильным является рынок, тем меньше привлекательность для дейтрейдеров. Конечно, каждый рыночный день уникален, и могут быть смягчающие обстоятельства, которые также вызывают волатильность во второй половине дня.

Сколько вы можете заработать на дневной торговле?

Сумма денег, которую может заработать дневной трейдер, зависит от колебаний рынка и их позиций. Внутридневные трейдеры могут заработать или потерять значительную сумму денег в любой момент времени. Нет никаких гарантий прибыли при инвестировании в фондовый рынок, особенно в быстро меняющемся мире внутридневной торговли.

Сколько денег вам нужно, чтобы начать дневную торговлю?

Теоретически вам нужно достаточно денег только для покупки одной акции.Если бы вам невероятно повезло, вы могли бы превратить одну эту акцию в целое состояние, каким бы нереалистичным ни казался этот теоретический пример. На самом деле внутридневные трейдеры часто теряют деньги задолго до того, как получают прибыль. Таким образом, лучше всего инвестировать только располагаемый доход в дневную торговую деятельность. Дневная торговля пенсионными сбережениями или заемными деньгами никогда не рекомендуется.

На самом деле внутридневные трейдеры часто теряют деньги задолго до того, как получают прибыль. Таким образом, лучше всего инвестировать только располагаемый доход в дневную торговую деятельность. Дневная торговля пенсионными сбережениями или заемными деньгами никогда не рекомендуется.

Некоторые из наиболее популярных программ и инструментов, доступных внутридневным трейдерам, включают:

- TD Ameritrade: Платформа TD Ameritrade стоит 6 долларов.95 комиссий за сделку, что довольно дорого, но также предоставляет пользователям подробную платформу отчетности, которая может помочь им анализировать акции и принимать стратегические инвестиционные решения.

- Interactive Brokers: Interactive Brokers предлагает платформу, специально предназначенную для внутридневных трейдеров, а не для долгосрочных инвесторов. Платформа также предлагает скидки трейдерам с наибольшим объемом торгов, вознаграждая особенно активных внутридневных трейдеров.

- Robinhood: Robinhood — это платформа, которая предлагает торговлю акциями без комиссии, что делает ее отличной для новичков, которые хотят избежать значительных комиссионных расходов.

- Webull: Webull также является платформой с нулевой комиссией и минимальным депозитом. Это еще один хороший выбор для новичков, которые только пробуют воду.

- Электронная торговля: E-Trade предлагает новым трейдерам 60 дней бесплатной торговли при открытии счета с депозитом в размере 10 000 долларов США. Однако комиссия E-Trade составляет 6,95 долларов за сделку, что делает их немного дороже, чем у некоторых конкурентов.

Дополнительный отчет Адама Узиалко. Некоторые интервью с источниками были проведены для предыдущей версии этой статьи.

Инвестирование на фондовом рынке стало проще

Я уверен, что вы уже тысячу раз читали слово «Трейдинг» в Интернете , и, возможно, вы уже знаете, что такое торговля в широком смысле, но если вы находитесь на этой странице, это означает, что у вас есть интерес узнать больше об этом мире.

Эта книга была специально написана с этой целью, и, по сути, она объяснит вам всю информацию, которая вам необходима для того, чтобы полностью понять, как работают свинг-трейдинг и дейтрейдинг , даже если вы никогда никогда не инвестировал в акции раньше.

Вы узнаете обо всех лучших торговых стратегиях, которые помогут вам зарабатывать на жизнь торговлей. Фактически, в этой книге вы обнаружите:

✅ Что такое свинг-трейдинг и все его правила , так что вы можете иметь полное знание предмета, чтобы эффективно применять все стратегии, которые вы изучите в этом руководстве. и точный пошаговый план, чтобы достичь этого, не заблудившись

✅ Каковы лучшие платформы для свинг-трейдеров , чтобы не терять драгоценное время и не рисковать своими деньгами, торгуя не на том платформы

✅ Все, что вам нужно знать о внутридневной торговле, и в чем отличия от свинг-трейдинга, чтобы вам было все понятно, чтобы решить, какой метод вам подходит большинство

✅ Как управлять своим временем в качестве дневного трейдера, чтобы найти время и организовать свой день, чтобы вы могли максимально эффективно использовать время, которое вы тратите на компьютерную торговлю, не затмевая свои повседневные задачи.

✅ Все, что вам нужно знать о торговле опционами: Изучите основы торговли опционами и инвестирования, разберитесь в покупке опционов на акции, откройте для себя продвинутые торговые стратегии и избегайте типичных ошибок новичков при торговле в зоне

✅ Целая глава по управлению рисками t, чтобы у вас была возможность предотвратить любую нежелательную потерю денег, чтобы вы могли продолжать выгодно инвестировать свои финансы

✅ Что такое мышление и психология торговли , чтобы понять, какое поведение вам нужно соблюдать, когда вы находитесь в мире торговли, чтобы каждый раз извлекать из этого максимальную пользу

✅ Что такое дивидендное инвестирование и как точно настроить свой собственный портфель дивидендных акций

… и многое другое!

Я знаю…

… Трейдинг может рассматриваться как очень запутанный и сложный мир для тех, у кого нет верных знаний , но вам не нужно быть в нем в ничего об этом, потому что, прочитав это руководство, вы, наконец, поймете каждый аспект этого, и у вас будет четкий план, которому нужно следовать, чтобы достичь финансовой свободы , так что…

- … Чего ты ждешь? Прокрутите страницу вверх, нажмите кнопку «КУПИТЬ СЕЙЧАС» и получите свою копию прямо сейчас!

Введение в торговлю и инвестирование на фондовом рынке

Лука Москини является основателем SharperTrades, LCC, образовательного онлайн-сайта по трейдингу, предлагающего комплексную программу обучения, основанную на анализе свечей, техническом анализе и опционных стратегиях.

Лука — свинг-трейдер, специализирующийся на отдельных акциях и ETF. Он торгует на рынках США, преимущественно на NASDAQ, Нью-Йоркской фондовой бирже (NYSE) и Чикагской товарной бирже и Чикагской товарной бирже (CME Group). Иногда он также торгует золотом, зерном, природным газом и другими товарами.

Luca предлагает несколько услуг, которые помогут учащимся ускорить процесс обучения и показать им, как применять методы в реальных сделках в режиме реального времени.

Лука — страстный, опытный и привлекательный инструктор.Его миссия — помочь вам стать успешным и прибыльным трейдером. «Торгуйте тем, что вы видите, а не тем, что вы думаете…»