Что такое памп на бирже криптовалют

На фоне колебаний стоимости криптоактивов на биржах, часто участники сети обсуждают pamp и damp, что не всегда понятно новичкам. Памп криптовалюты — что такое, как не стать его жертвой?

Памп криптовалюты (перевод с английского «pump» насос, накачивание, накачать) — это создание искусственного спроса на актив путём массовой его скупки ограниченной группой лиц (памп-группой) с целью продажи по более высокому курсу «хомякам».

«Хомяки» — новички на бирже, участники сети, которые покупают криптоактив на перспективу, когда видят, что он начал расти. Когда памп-группа начинает продавать по завышенной цене закупленную монету, «хомяки» становятся жертвами этой схемы с обесценившейся криптой на руках.

Памп и дамп на бирже криптовалют — что этоДля понимания сути пампа криптовалюты, рассмотрим алгоритм, по которому он реализуется. Его можно разделить на 4 больших этапа:

- Выбор актива, планирование и привлечение инвесторов.

- Закупка. Покупают выбранный актив постепенно и незаметно. Этот период ответственный и важный, он может продолжаться вплоть до нескольких месяцев. Инвесторам нужно оформлять ордеры, не привлекая внимание, чтобы не спровоцировать неподконтрольный масштабный рост.

- Реклама, хайп, поднятие шумихи вокруг. Как только все средства инвесторов вложены в покупку, начинается следующая фаза пампа криптовалюты — активная реклама.

Частично инфоповоды для роста продуманы и запущены уже заранее, чтобы, когда начнется рост, трейдеры могли найти в новостях подтверждение причин роста. Естественно, это фейковая информация. Участники памп-группы активно подогревают интерес к монете, рекламируют её в чатах на биржах, пророча ей большое будущее и скорый взрывной рост, размещают фейковые новости об активе на профильных форумах, сайтах, в чатах, искусственно выставляют стены на покупки на биржах. Делают всё, чтобы спровоцировать ажиотаж среди потенциальных инвесторов, которые должны поверить в будущий рост коина. На этом этапе обычно стоимость актива существенно растёт и тут участникам памп-группы важно не упустить пиковый момент. Цена за это время может увеличиться на 10–30, а то и 50–100 %.

Частично инфоповоды для роста продуманы и запущены уже заранее, чтобы, когда начнется рост, трейдеры могли найти в новостях подтверждение причин роста. Естественно, это фейковая информация. Участники памп-группы активно подогревают интерес к монете, рекламируют её в чатах на биржах, пророча ей большое будущее и скорый взрывной рост, размещают фейковые новости об активе на профильных форумах, сайтах, в чатах, искусственно выставляют стены на покупки на биржах. Делают всё, чтобы спровоцировать ажиотаж среди потенциальных инвесторов, которые должны поверить в будущий рост коина. На этом этапе обычно стоимость актива существенно растёт и тут участникам памп-группы важно не упустить пиковый момент. Цена за это время может увеличиться на 10–30, а то и 50–100 %. - Продажа монеты. На пике стоимости участники памп-группы в момент, который заранее оговорен и выбран, продают свои монеты, провоцируя масштабное и быстрое падение курса. Результатом pamp становится damp.

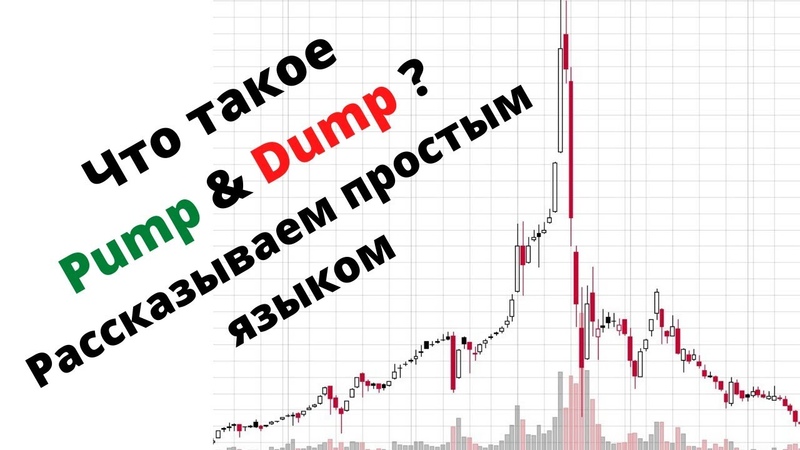

Дамп криптовалюты (англ. «dump» скинуть, сбросить, самосвальный) — резкое падение цены актива, вследствие согласованной массовой его продажи после искусственной «накачки» стоимости (pamp).

«dump» скинуть, сбросить, самосвальный) — резкое падение цены актива, вследствие согласованной массовой его продажи после искусственной «накачки» стоимости (pamp).

В случае дампа трейдеры употребляют ещё словосочетание «стрижка хомяков». «Хомяки» являются основными жертвами пампа криптовалюты. Слово «стрижка» здесь употребляется в том значении, что более опытные криптоторговцы получают прибыль от новичков, которые не понимают основных рыночных принципов и правил, потому и торгуют в убыток.

Примеры пампа на бирже криптовалютНа графике представлена ситуация по криптовалюте Монеро. В октябре 2016 года наблюдался резкий рост интереса к монете. На графике виден существенный всплеск объемов. К 2017 году ситуация сильно меняется. Цена практически возвращается на прежние уровни.

Стратегия памп и дамп применялась еще до появления криптовалют. На фондовых рынках нечистые на руку брокеры предлагали клиентам покупку дешёвых акций компаний, не имевших реальной ценности (мусорные акции).

В результате пользователи теряли деньги, когда вскрылось, что ценные бумаги принадлежат бесперспективным компаниям.

Как узнать о готовящемся пампе криптыОсновной источник – профильные группы в мессенджерах. Организаторы предпочитают Telegram из-за высокой степени анонимности.

Технически все выглядит просто:

— в группе размещается информация о готовящемся pamp или damp – дата, актив, по которому планируется это мероприятие;

— участники в назначенное время входят в рынок и фиксируют профит, если затея удается. Правда, гарантий успеха нет никаких.

Группы могут маскироваться под аналитические, в которых pamp прикрывается реальными новостями, связанными с криптой. Есть и те, в которых никто не скрывает готовящийся памп и дамп на бирже. Кроме бесплатных сообществ есть варианты с закрытым доступом, придется заплатить, чтобы получить его.

Разберем пример работы одной из таких групп в Телеграм, доступ к ней свободен:

— ведется обратный отсчет, актив заранее могут не называть, нагнетая интерес подписчиков;

— потом публикуется название крипты. Начинается непосредственно pamp.

Начинается непосредственно pamp.

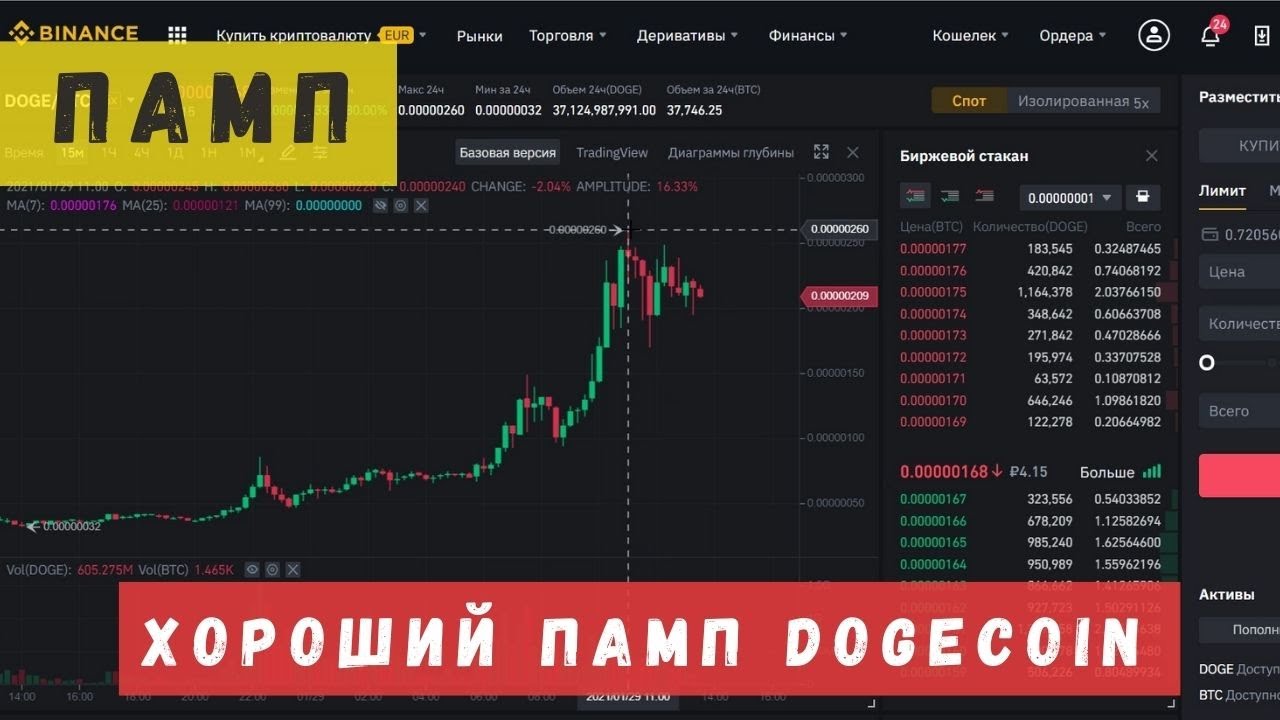

Длится это несколько минут. Если события развиваются удачно, за это время курс растет иногда более чем на 100%. Этот pamp был удачным, результат также показывается в группе, курс вырос более чем в 2 раза.

Бывает, что сигналы приходят с запозданием или не отрабатывают. Тогда от монеты проблематично избавиться – для pamp выбирается малопопулярная крипта и ликвидность по ним минимальная.

Манипуляция ценой крипты приносит немало вреда:

- потерявшие деньги трейдеры могут уйти с биржи;

- сама торговая площадка теряет репутацию, за ней закрепляется слава биржи, не очень следящей за честностью торговли;

- на крипте это отражается не лучшим образом. После pamp и damp на бирже курс часто падает ниже уровня до них, доверие к ней возвращается медленно, а это тормозит развитие криптовалюты.

Криптобиржи пытаются бороться с pamp. Участие в них скрыть почти невозможно, так что участники рискуют получить блок аккаунта или его заморозку.

Участие в них скрыть почти невозможно, так что участники рискуют получить блок аккаунта или его заморозку.

Первой на тропу войны вышла Bittrex. Под конец 2017 года клиентам рассылалось письмо с уведомлением об изменениях в правилах работы на бирже. В клиентских правилах соответствующее ограничение записано в пункте 8.11.

Группы, рассылающие сигналы пампа криптовалют, тут же отреагировали на это заявление Bittrex.

Запланированные pamp и damp криптовалют отменялись, и по возможности переносились на другие площадки.

В будущем памп и дамп совершать будет все сложнее, поясним почему:

- для этой схемы нужны малопопулярные криптовалюты, чтобы можно было повлиять на курс сравнительно малым капиталом. Чтобы качнуть Биткоин нужны сотни миллионов долларов, потому и выбирают мусорные монеты. Они поддерживаются ограниченным количеством бирж, так что выбор торговых площадок невелик;

- криптобиржи в будущем будут ужесточать правила работы. Если крипта будет полностью легализована, о регулярных pamp придется забыть.

Это был неплохой (хотя и рискованный) метод заработка на начальном этапе существования крипты. Сейчас ситуация меняется.

Можно ли заработать на пампе криптовалютВсе зависит от сценария развития событий. При агрессивном, входить в рынок очень рискованно, так как цена растет быстро. Есть опасность, что трейдер купит на вершине рынка или не успеет вовремя сбросить криптовалюту.

При консервативном сценарии шансов намного больше, так как цена растет постепенно. Есть возможность всё обдумать и принять решение. Однако риски присутствуют, так как дамп обычно делается очень быстро. Как только спрос перестаёт расти и предложение выходит на первый план, цена обычно резко обваливается и начинается паника. Здесь многое зависит не только от скорости реакции инвестора, но и от удачи. Если не получится найти покупателя на активы, можно остаться ни с чем.

При волновом сценарии, войти в pamp еще проще. Однако его сложно отличить от классических колебаний котировок в период тенденций, которые обычно сопровождаются коррекциями. Памп криптовалют ничем не отличается от трендовой торговли, и многие инвесторы вкладывают надолго в расчёте на будущие прибыли.

Памп криптовалют ничем не отличается от трендовой торговли, и многие инвесторы вкладывают надолго в расчёте на будущие прибыли.

Чтобы не потерять на пампах — просто в них не участвовать. Постарайтесь отслеживать pamp-каналы и быть в курсе предстоящих мероприятий. Если вдруг видите быстро растущую свечу в котировках молодой криптовалюты, то не спешите вкладывать в нее деньги. Подождите час или два: если это естественный рост, то криптовалюта продолжит расти, если pump, то за это время цена обычно падает к начальному уровню.

Запомните, чат на биржах — это ваш враг. Его можно читать, только для общения со знакомыми, но не слушайте советов, которые там дают. Делайте проверку новостей на подлинность и следите сразу за несколькими биржами. Поскольку пампы устраиваются только на одной бирже, на других ситуация будет спокойная. И Вы избежите долгосрочного пампа.

Если все-таки определили долгосрочный pump слишком поздно и успели закупиться по высокой цене, то не бойтесь продать часть валюты по меньшей стоимости. Цена будет падать еще ниже, затем, скорее всего, по инерции последует обратная волна. Вы сможете потом закупиться еще дешевле и вернуть свои деньги на второй волне.

Цена будет падать еще ниже, затем, скорее всего, по инерции последует обратная волна. Вы сможете потом закупиться еще дешевле и вернуть свои деньги на второй волне.

Ну и главный совет трейдеру на все времена: диверсифицируйте свои риски и держите в портфеле сразу несколько криптовалют, поскольку, даже потеряв одну из них, вы сможете остаться в игре и заработать позже. Желаем вам удачных торгов и хорошего профита.

как сделать памп на бирже, признаки масштабного пампа, что такое дампить, схемы пампа и дампа – coin-galaxy.com

На фоне колебаний стоимости криптоактивов на биржах часто участники сети обсуждают памп и дамп, что не всегда понятно новичкам. Что значит памп в криптовалюту, как не стать его жертвой?

Памп криптовалюты (англ. «pump» насос, накачивание, накачать) — это создание искусственного спроса на актив путём массовой его скупки ограниченной группой лиц (памп-группой) с целью последующей продажи по более высокому курсу «хомякам».

«Хомяки» — новички на бирже, участники сети, которые покупают криптоактив на перспективу, когда видят, что он начал расти. Стоит ли говорить, что когда памп-группа начинает продавать по завышенной цене закупленную монету, именно «хомяки» становятся жертвами этой схемы с обесценившейся криптой на руках.

Что такое памп, и кто такие памперы

Памп / Pump (англ. качать, нагнетать) — создание искусственного ажиотажа вокруг какой-то криптовалюты и увеличение ее стоимости с целью дальнейшей продажи по более высокому курсу.

Памперы намеренно скупают криптомонеты в огромных количествах, что вызывает повышение интереса среди пользователей и, соответственно, увеличение их стоимости, а затем продают их дороже. Проще говоря, памперы «набивают цену» той или иной криптомонете, чтобы затем по-быстрому «сорвать куш».

Правда, пропампить курс той или иной цифровой валюты — удовольствие не для бедных. Как правило, памперы — это крупные и уже состоявшиеся игроки на криптовалютном рынке, владеющие солидными запасами криптомонет. Или проще — толстосумы. Они знают, как заставить деньги работать на них, и умеют за короткие сроки приумножить свои сбережения.

Или проще — толстосумы. Они знают, как заставить деньги работать на них, и умеют за короткие сроки приумножить свои сбережения.

Есть в этой истории и другие персонажи – хомячки.

Так называют тех, кто попался на удочку пампера и начал без разбора покупать вдруг ставшие популярными криптомонеты, видя в их дальнейшем росте источник обогащения. Обычно это новички, те, кто недавно начал свою деятельность на криптовалютной бирже и еще не успел узнать о ловушках, которые расставляют более опытные игроки.

Памперы раздувают курс до определенной точки — пика, а затем запускают масштабную продажу имеющихся активов по максимально высокому курсу. Понятно, кто в этой истории остается в дамках. Хомяки же вынуждены либо сбывать купленное добро себе в ущерб, либо заморозить его до лучших времен.

Масштабный памп и его признаки

Нельзя просто так взять и начать пампить. Даже просто потому, что для этого нужно иметь серьезный капитал, и чаще всего речь идет о миллионах долларов. Пампером выступает один крупный игрок с огромными цифровыми активами либо тандем из нескольких «акул» криптовалютного мира. В случае, если речь идет о команде памперов, то решения относительно того как, когда и в какой степени начинать влияние на курс криптовалюты, принимаются сообща.

Пампером выступает один крупный игрок с огромными цифровыми активами либо тандем из нескольких «акул» криптовалютного мира. В случае, если речь идет о команде памперов, то решения относительно того как, когда и в какой степени начинать влияние на курс криптовалюты, принимаются сообща.

Однако не только пампер или группа памперов могут заработать на манипуляции курсом, но и те, кто вовремя изучил все нюансы этого процесса и понял правила игры. Ведь масштабный пампинг не начинается просто так. Если быть бдительным и обращать внимание даже на самые незначительные изменения на рынке, то из объекта наживы можно запросто стать хозяином ситуации.

Тем более существует ряд признаков масштабного пампа, которые помогут вам распознать предстоящую атаку:

- размещение фейковых новостей на всевозможных медиа-ресурсах, в том числе официальных;

- создание вымышленных инфоповодов с целью вызвать ажиотаж вокруг какой-то криптовалюты и привлечь к ней внимание потенциальных инвесторов;

- публикации нового инфоповода всегда предшествует массовая скупка криптовалюты в больших объемах;

- искусственно выставление стенок на приобретение криптовалюты (вручную или с использованием ботов) с целью зафиксировать положительную динамику курса виртуальной валюты;

- работа с лояльностью пользователей, нацеленная на повышение их интереса к криптовалюте и закрепление веры в ее дальнейший рост;

- подогрев интереса активными обсуждениями на профильных форумах и в чатах.

Дамп криптовалюты: что это такое и как происходит

Дампом криптовалюты называют резкое снижение стоимости цифровой монеты, вызванное её массовой продажей. Зачастую обрушение актива — это закономерное следствие зеркально противоположного процесса под названием памп, при котором курс того или иного коина искусственно «раздувается».

В большинстве случаев организаторами пампа и дампа являются крупные держатели криптовалюты (их называют китами), но это не всегда они. Такие пользователи начинают закупать криптоактив по заниженной цене, делая видимость интереса к нему. Это закономерно приводит к росту цены монеты. Повышение стоимости привлекает неопытных трейдеров (хомяков), которые начинают покупать эти же коины с целью обогатиться в будущем. Когда показатель курса достигает пиковой отметки, начинается «стрижка хомяков», или дамп. Памперы массово выставляют ордера на продажу и «сливают» накопленный актив по гораздо более высокой цене. Хомяки же остаются с кучей обесценившихся монет, к которым ни у кого нет интереса. Обычно цена возвращается к изначальной точке, но нередко падает даже ниже фундаментальной отметки.

Обычно цена возвращается к изначальной точке, но нередко падает даже ниже фундаментальной отметки.

Памп и дамп криптовалюты всегда проводятся согласованно группой лиц. Благодаря слаженным действиям памперы успевают продать свои монеты на пике стоимости. Новички, которые не успевают уловить суть происходящего, теряют огромные деньги. В лучшем случае они могут остаться в небольшом минусе, но, как правило, их потери более ощутимы, потому что закупка начинается уже после повышения курса.

Схема пампа и дампа обычно практикуется на не очень дорогих активах с небольшим объёмом торгов: DigiByte, Aurora, Bytom, Pundi X. Реже памперы затрагивают более популярные криптомонеты: Litecoin, Monero. На биткоине реализовать данную схему сложно. Он по-прежнему остается самым дорогим и популярным цифровым активом. Чтобы искусственно повлиять на курс, нужно закупить тысячи BTC, а это миллионы долларов.

Выше уже упоминалось о том, что чаще всего дамп является следствием пампа, однако в некоторых случаях такой процесс может проводиться отдельно (без предварительной «накачки» стоимости). То есть пользователи «сливают» монету по текущему курсу, этим провоцируют его падение, а потом закупаются по заниженной цене.

То есть пользователи «сливают» монету по текущему курсу, этим провоцируют его падение, а потом закупаются по заниженной цене.

Отдельно стоит сказать о том, что некоторые участники криптосети нередко используют определение демпинг криптовалюты, подразумевая под ним дамп. Это, конечно, неверно. Термин демпинг больше относится к сфере реализации готовых товаров, когда производитель искусственно занижает цену, чтобы устранить конкурентов. Например, есть несколько компаний, продающих бензин по 10 долларов за литр. В какой-то момент хозяин одной из компаний начинает продавать топливо по 8 долларов за литр (то есть, он искусственно занижает цену, прибегая к демпингу). Некоторое время такой владелец торгует себе в убыток, но люди покупают топливо исключительно у него. Отсутствие клиентов приводит к банкротству конкурентов. Компания, ставшая монополистом на рынке, начинает завышать цены. Люди все равно будут покупать топливо у неё, так как альтернатив нет.

Дамп относится только к сфере биржевой торговли (не обязательно криптовалютной). Всё работает по простому принципу:

Всё работает по простому принципу:

- Массово продаем по текущей или завышенной цене.

- Провоцируем падение курса.

- Закупаемся по заниженной цене.

- Через некоторое время опять продаем по высокой цене.

По сути, схемы пампа и дампа — это яркий пример того, как деньги делают деньги.

Виды дампа криптовалюты

Процесс снижения курса может происходить резко или же быстро, но постепенно. В первом случае на графике можно наблюдать ярко выраженную «свечу» роста и такую же крупную «свечу» падения. Вот как это выглядит на примере изменения котировок Dogecoin по отношению к BTC:

Пример резкого дампа

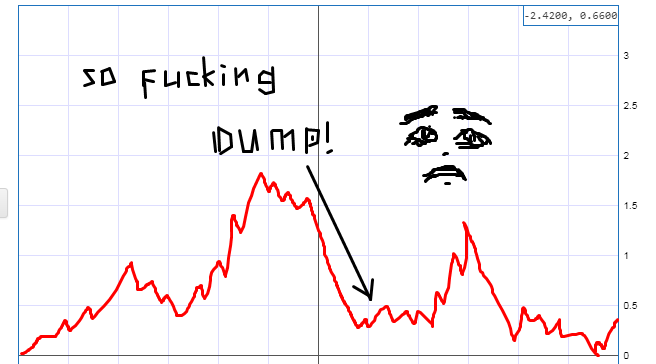

При постепенном падении график идёт на понижение по принципу «лесенки».

Выглядит это так:

Графики, отображающие постепенный дамп

Как видите, динамика падения стоимости соответствует интенсивности искусственного роста. То есть за резким взлетом всегда идёт резкое падение. Если же курс «раздувался» постепенно, он также планомерно будет и спадать.

Если же курс «раздувался» постепенно, он также планомерно будет и спадать.

Также дампинг криптовалюты может проходить в одну или несколько волн. В первом случае памперы сначала провоцируют рост цены, а потом «сливают» коины подчистую и завершают торги. На том же графике котировок DOGE/BTC наблюдаем целых 2 примера дампинга в одну волну:

Примеры дампов в одну волну

Иногда наплыв хомяков слишком велик. В этом случае, участники пампа приостанавливают обвал криптовалюты. Они понимают, что на конкретном активе можно заработать больше, чем планировалось изначально. Поэтому они притормаживают слив и даже сами начинают закупаться монетами в преддверии второй волны роста. Это приводит ко второму скачку, который, в большинстве случаев, превосходит первый. Когда цена достигает второй пиковой отметки, слив возобновляется. Ниже вы можете наблюдать яркий пример пампа в 2 волны:

Пример дампа в 2 волны

Чаще всего схема пампа и дампа осуществляется один раз на коротком временном промежутке. Если же спрос на актив и объём торгов вырастают очень сильно, памперы могут пойти на манипуляцию в 2 волны. В 3 или 4 волны памп и дамп проводятся крайне редко. Она опасна для самих организаторов пампа/дампа, ведь несколько раз поднимать и опускать курс криптовалюты сложно. Такая авантюра может привести к убыткам.

Если же спрос на актив и объём торгов вырастают очень сильно, памперы могут пойти на манипуляцию в 2 волны. В 3 или 4 волны памп и дамп проводятся крайне редко. Она опасна для самих организаторов пампа/дампа, ведь несколько раз поднимать и опускать курс криптовалюты сложно. Такая авантюра может привести к убыткам.

Самостоятельный дамп (без предварительной накачки), проводится быстро и в 1 волну. Здесь не ставится цель заработать на хомяках. Просто нужно максимально опустить цену, чтобы скупить монету по дешевке. Яркий пример искусственного дампа можно наблюдать на графике котировок криптовалюты Tron:

Как выглядит график курса при искусственном дампе

Подводя промежуточный итог, можно сказать, что дамп криптовалюты — это манипуляционная схема, позволяющая зарабатывать деньги за счет продажи цифрового актива по более высокой цене. В силу массовости такой слив приводит к удешевлению монеты, из-за чего неопытные трейдеры остаются в убытке. Дампинг проводится резко или же быстро, но постепенно. Также такая манипуляция может проводиться в 1 или 2 волны в целях получения большей прибыли на хомяках.

Также такая манипуляция может проводиться в 1 или 2 волны в целях получения большей прибыли на хомяках.

Как проходит подготовка к дампу криптовалюты

Обвал цены того или иного актива планируется заранее группой лиц. Если снижение стоимости подразумевает её предварительное раздутие (то есть, классическая схема памп/дамп), то всё происходит по такому алгоритму:

- Планирование. На этом этапе члены памп-группы выбирают криптовалюту, на которой будут осуществлять свою схему. Разрабатывается план закупок выбранного актива, продумываются действия по дальнейшему привлечению сторонних инвесторов и так далее. Зачастую памп-группа координирует свои действия в закрытых Телеграм-чатах: PumpKing Community, Pump.im, Crypto4Pumps, We Pump. Новые пользователи также могут присоединяться к данным группам, но членство в них платное (порядка 100 долларов). Есть и бесплатные группы.

- Закупка — самый долгий этап, который может занимать от пары недель до полугода. Участники сообщества постепенно скупают выбранный актив.

Это делается очень аккуратно, чтобы заранее не спровоцировать резкий скачок курса. Закупки проводятся на разных криптовалютных биржах или с использованием электронных обменников. Кроме того, дабы не вызвать подозрения у администраторов бирж, памперы иногда продают часть накопленных монет.

Это делается очень аккуратно, чтобы заранее не спровоцировать резкий скачок курса. Закупки проводятся на разных криптовалютных биржах или с использованием электронных обменников. Кроме того, дабы не вызвать подозрения у администраторов бирж, памперы иногда продают часть накопленных монет. - Рекламная кампания. На этой стадии начинается активное продвижение криптовалюты, которую будут пампить. Происходит массовая e-mail рассылка с призывами покупать конкретную монету. Её массово пиарят в социальных сетях. Как правило, фундаментом для хайпа служат какие-то положительные новости, связанные с выбранным активом: запуск своего сайта, интерес к монете со стороны крупных инвесторов, обещания модернизации сети и так далее. Если же благоприятного новостного фона нет, в сеть сливается фейковая инсайдерская информация, дающая надежду на то, что криптовалюта скоро вырастет. К такому методу прибегают гораздо реже, ведь даже хомяки не всегда ведутся на подобные вбросы.

- Начало пампа.

Здесь уже стартует закупка выбранной криптовалюты. Организаторы пампа (узкий круг лиц) не принимают участия в начальных торгах. Они уже закупили валюту на этапе подготовки, а теперь они её планомерно сливают. Причем продаются монеты участникам всё того же сообщества, которым пообещали, что они будут «стричь хомяков», хотя на самом деле уже вначале стригут их. Чтобы не вызывать подозрения, организаторы также проводят закупку монет, но львиную долю ажиотажа создают так называемые боевые хомяки, которых завлекли идеей стать памперами. Когда криптовалюта вырастает в цене, на площадку прибывают сторонние инвесторы (их количество зависит от успеха пиара). На протяжении некоторого времени уже они поддерживают ажиотаж вокруг валюты и провоцируют её рост.

Здесь уже стартует закупка выбранной криптовалюты. Организаторы пампа (узкий круг лиц) не принимают участия в начальных торгах. Они уже закупили валюту на этапе подготовки, а теперь они её планомерно сливают. Причем продаются монеты участникам всё того же сообщества, которым пообещали, что они будут «стричь хомяков», хотя на самом деле уже вначале стригут их. Чтобы не вызывать подозрения, организаторы также проводят закупку монет, но львиную долю ажиотажа создают так называемые боевые хомяки, которых завлекли идеей стать памперами. Когда криптовалюта вырастает в цене, на площадку прибывают сторонние инвесторы (их количество зависит от успеха пиара). На протяжении некоторого времени уже они поддерживают ажиотаж вокруг валюты и провоцируют её рост. - Начало дампа. Когда курс достигает пиковой точки, организаторы пампа/дампа начинают согласованно продавать подорожавшую криптовалюту. Естественно, новые участники охотно покупают её, так как верят, что скоро она станет ещё дороже.

Чтобы организаторов дампа не вычислили, они продают монеты друг другу и даже периодически сами докупают их.

Чтобы организаторов дампа не вычислили, они продают монеты друг другу и даже периодически сами докупают их. - Дамп. После реализации всех накопленных монет организаторы завершают торги. Интерес к валюте перестает подогреваться, объемы торгов падают, и цифровой актив стремительно обесценивается. Хомяки стараются продать купленные коины, но они уже никому не нужны. Если неопытный трейдер вовремя сориентируется, он останется в незначительном минусе, так как сольет монеты на старте дампа, когда ситуация ещё не настолько критична. Но для хомяков это редкость. Как правило, новички теряют большие суммы на дампах.

Дамп без предварительного накачивания курса проводится ещё проще:

- Организаторы выбирают монету.

- Постепенно скупают её в огромных количествах.

- Начинают аккуратно сливать её на конкретной бирже в определенное время.

- После снижения курса закупают монеты по заниженной цене (как правило, в ещё большем количестве).

Здесь не нужно проводить пиар и завлекать сторонних инвесторов. Искусственно опустить курс они могут и своими силами. Однако меры предосторожности все равно соблюдаются: активы продаются друг другу, периодически докупаются и так далее. Это обусловлено тем, что многие криптобиржи негативно относятся к памперам и дамперам, ведь те, по сути, прибегают к махинациям для личного обогащения. На бирже Bittrex участие в подобных схемах вовсе грозит баном аккаунта.

Виды пампинга

По типу вхождения на торги пампинг бывает агрессивным (быстрым) и спокойным (медленным).

В случае проведения агрессивного сценария пампинга организатор на всю сумму капитала открывает длинную позицию, провоцируя искусственный спрос. По мере удовлетворения заявки стоимость крипты начинает расти. Свободные от участия в пампинге трейдеры, пытаясь объяснить возникновения причин роста, находят их в специально подготовленных для этого материалах, которые были заранее распространены в сообществах и СМИ.

Далее в увеличении спроса и цены моменты участвуют уже все подключившиеся инвесторы. Если организатор пампа не обеспечит все заявки на покупку, то спрос начнёт снижаться, а с ним и заработки организаторов. Поэтому период длинного разгона зависит от способности организаторов поддерживать интерес трейдеров. Когда заявки на спрос «хомяков» удовлетворяются, рост котировок останавливается и трейдеры начинают продавать актив, оставляя с убытком тех игроков, которые закупились по высокой цене.

Спокойный пампинг отличается постепенной скупкой активов малыми объёмами, чтобы не создавать ажиотаж на рынке. После покупки достаточной доли, под купленный актив формируется и запускается информационный повод, который подогревает энтузиазм инвесторов. Когда валюта достигает пика, организатор продаёт актив.

Когда после первой волны подъёма, наступает падение цены крипты, организаторы пампа могут повторить заход, организовывая многоволновой памп. Для этого во время первого дампа организатор сам скупает подешевевшую криптовалюту по относительно низкой цене, чтобы затем очередными новостями о временных трудностях и возрождении криптовалюты, снова поднять цену актива. Как правило, такие колебания маскируют искусственные манипуляции, поскольку новый рост выглядит как естественная коррекция стоимости. Но и организатор здесь сталкивается с определёнными рисками:

Как правило, такие колебания маскируют искусственные манипуляции, поскольку новый рост выглядит как естественная коррекция стоимости. Но и организатор здесь сталкивается с определёнными рисками:

- если выкупить актив поздно, можно не успеть остановить трейдерскую панику и цена упадёт ещё ниже,

- если купить слишком рано, то можно лишиться основной части прибыли.

По формату искусственное нагнетание может происходить и в добыче криптовалюты.

Памп в майнинге – это ситуация, при которой вместо предварительной закупки крипты, её майнят, придерживая до момента, пока накопленное количество не позволит влиять на рынок.

Способы заработка на пампах

Одни участники рыночных торгов рассматривают пампы как опасную ситуацию, которую следует избегать. Другие участники видят в пампе возможность заработать. Последние рассчитывают выйти из сделки до того, как цена на криптовалюту упадёт, чтобы не стать долгосрочным инвестором неперспективной и никому не нужной крипты. Они сознательно ищут информацию о подготовке новых пампов и готовятся к старту, чтобы купить актив как можно ниже.

Они сознательно ищут информацию о подготовке новых пампов и готовятся к старту, чтобы купить актив как можно ниже.

На практике это выглядит как членство в различных тематических группах или как подписка на каналы, в которых выкладывается информация о характеристиках пампа и времени запуска. В качестве примера можно назвать Telegram-каналы «Компаса инвестиций» t.me/compassinvestment или «Капитана Пампа» https://t.me/pump_im. Это так называемые сигнальные каналы, или pump-сигналы. Далее организаторы предпринимают следующие шаги:

- За день до начала нагнетания объявляется точное время. Чаще всего стартуют в полдень по Москве (+/- 2 часа).

- В час Х озвучиваются криптовалюты, а подписчики получают ссылку на страницы биржи, где можно сразу перейти к быстрой покупке «в один клик».

- В качестве информационной поддержки выдаётся ссылка на инструкцию, список чатов, краткая информация о типе пампинга, инфоповоды по криптомонете, которые можно использовать в работе.

- Некоторое время (обычно несколько часов) участники подбадриваются организаторами, а информация (теханализ, графики, новости по крипте) распространяется по всевозможным каналом связи для подключения к процессу «хомяков».

Примером «спокойного» пампа криптовалют может служить следующий график:

По уровню капитализации на момент пампа криптовалюта располагалась за пределами первых 500 мест, а её курс колебался в диапазоне 0,02–0,06 $. Первые небольшие пики свидетельствовали о том, что заинтересованные в пампе лица начали постепенную скупку актива малыми партиями. До более серьёзного всплеска, который поднял криптомонету к отметке 0,80 долларов США, с момента начальной активности прошло 2 месяца. Затем следовал трёхдневный рост цены, и дамп с проседанием до 0,35 $. Вторая волна была дольше (5 дней) и выше, подняв монету уже до 1,56 $. Последовавший за этим дамп опустил крипту ниже 0,01 доллара. Промежуток между пиковыми значениями волн составил 4 дня.

Заподозрить пампинг на бирже криптовалют можно по нескольким формальным признакам:

- Резкий рост котировок до 20-30% от прежней цены после незначительных колебаний цены во флете.

- Активная информационная раскрутка криптовалюты в трейдерской сообществе накануне роста.

- Резкий спад на уровне 10-15% после роста первой волны.

Чтобы курс крипты не падал, организаторы устанавливают стенки на покупку. Когда покупатели монеты упираются в стенку, памперы их отодвигают, с помощью роботов выставляя свои, искусственно созданные, стенки. Создаётся иллюзия естественного роста позиций. В момент спада «хомяки» либо продают дешевеющую монету и уходят в убыток, либо пробуют переждать, но если пампинг проводится одной волной, то они теряют практически всё. Процесс может происходить стремительно. В быстром пампе цена криптовалют в случае большого количества участвующих трейдеров может вырастать за секунды.

Пример пампа, который длился всего несколько минут, представлен на графике в паре биткоин/гносис (BTC/GNO):

- флет перед ростом,

- первая минутная зелёная свеча с умножением цены в 1,4 раза (зелёные свечи на быстрых пампах редко растут больше 5 минут),

- увеличение объёма торгов,

- период красных свеч в течение 1-5 минут.

Если свободный трейдер входит в многоволновой пампинг, у него остаётся возможность выйти с прибылью. Для этого нужно входить в торги в самом начале первой волны (в крайнем случае – в начале второй волны) пампа. Если пампинг очевиден, то точкой входа может стать отложенный ордер на короткую позицию выше текущей цены криптомонеты и расчёт на близость потенциального разворота. Другой точкой входа может быть разворот первой волны с выходом в момент достижения ценой предыдущего максимума. Расчёт может оправдаться, поскольку вторая волна, как правило, выше первой. В любом случае, трейдерам на пампе не следует ориентироваться на информацию, которую специально для таких случаев готовят организаторы накачки на форумах.

На кого расчет

Основной инструмент организаторов — это заранее подготовленная, малообразованная в сфере торговли аудитория и огромный новостной фон, спам в троллбоксах бирж, соцсетях и мессенджерах. Не брезгуют и иностранными ресурсами для общения, тем самым привлекая интерес горе-трейдеров, которые впоследствии превращаются в горе-инвесторов и ждут со своими токенами следующего пампа, как с моря погоды, или молятся о естественном росте, о котором им, как правило, внушительно и нагло рассказывается, на случай, если не успели проторговаться, — то у данной монеты очень большой потенциал и она в ближайшие недели покажет Х10. Тем самым организаторы внушают призрачную надежду на позитивное развитие событий и заманивают наивного трейдера в следующих акциях.

Тем самым организаторы внушают призрачную надежду на позитивное развитие событий и заманивают наивного трейдера в следующих акциях.

На самом деле все происходит по принципу рулетки, и, как правило, новичкам бывает, что везет, тем самым включается эффект азарта как в казино, ставки повышаются. В конце концов наступает неизбежный слив, который происходит сразу после того, как «инсайдеры» выходят в желаемый и запланированный профит, график целеустремленно возвращается на первоначальный уровень, демонстрируя жалкие попытки вернуться к недавним вершинам.

После этого организаторы перестают давать поддержку уровням и подводят в своих группах и каналах баснословную статистику о проведенном пампе, например привлечено за 5-10 часов 10 миллионов долларов, а те кто нас слушал и выполнял наши инструкции умножили свой депозит в 2, в 3, а то и в 4 раза! Но только никто не говорит,что на самом деле такую прибыль зафиксировали вовсе не участники, а сами организаторы. Тем самым подготавливаются вновь прибывшие и находящихся в роли «ну, я посмотрю и если что, то следующий раз тоже закину», эдакие наблюдатели.

Как узнать, когда будет памп криптовалюты

В Сети, мессенджерах открываются группы, в которых обсуждаются и анонсируются пампы. Эта деятельность не регулируется, поэтому зачастую памперы действуют открыто.

В таком случае они получают ещё и определённые преимущества, так как большее количество трейдеров захочет принимать участие в этом процессе. Это позволит намного быстрее достичь целей и начать дамп.

Спрогнозировать памп самостоятельно сложнее, и чаще всего трейдерам не удаётся это сделать. Ситуация усугубляется ещё и тем, что эту методику сложно отличить от того, что происходит в рамках ICO. Тогда цена криптовалюты может резко вырасти в связи со спросом, а затем упасть, так как валюта оказывается на вторичном рынке, где за неё принимаются спекулянты.

Но если ICO уже проведено и цена стабилизировалась, появление резких свечей на графике говорит о зарождении сигналов пампа. Определить краткосрочный памп в процессе его формирования не так сложно. Что касается долгосрочного или консервативного, сделать это нелегко, так как набор позиций организаторами ведётся постепенно.

Стоит ли подписываться на памп-каналы в Telegram

Полезную информацию о пампах можно черпать даже с таких каналов, как Trading Signals или Pump Notifier. По крайней мере, вы будете знать, по какой криптовалюте, и где будет проходить Pump и Dump. На таких криптоактивах можно в это время наблюдать огромные объемы. При этом всё заканчивается, как минимум, спустя несколько часов.

Поэтому спросите у себя, есть ли смысл рисковать в этот промежуток времени, учитывая то, что все каналы, которые имеют отношение к площадке Yobit, являются мошенниками. Они создаются с единственной целью — развести на деньги своих подписчиков.

Как не потерять на пампе

Самый простой способ не потерять на пампах — это просто в них не участвовать. Постарайтесь отслеживать памп-каналы и быть в курсе предстоящих мероприятий. Если вы вдруг видите быстро растущую свечу в котировках молодой криптовалюты, то не спешите вкладывать в неё деньги. Подождите час или два: если это естественный рост, то криптовалюта продолжит расти, если pump, то за это время цена обычно падает к начальному уровню.

Запомните, чат на биржах — это ваш враг. Его можно читать, только если хочется пообщаться со знакомыми, ни в коем случае не слушайте советов, которые там дают. Всегда делайте проверку новостей на подлинность и следите сразу за несколькими биржами. Поскольку пампы устраиваются только на одной бирже, на других обходится без провокаций. Так вам удастся избежать долгосрочного пампа.

Если же вы все-таки определили долгосрочный pump слишком поздно и успели закупиться по высокой цене, то не бойтесь продать часть валюты по меньшей стоимости. Цена будет падать еще ниже. Скорее всего, по инерции последует обратная волна. Вы сможете потом закупиться еще дешевле и вернуть свои деньги на второй волне.

Ну и главный совет трейдеру на все времена: всегда диверсифицируйте свои риски и держите в портфеле сразу несколько криптовалют, поскольку, даже потеряв одну из них, вы сможете остаться в игре и заработать позже. Желаем вам удачных торгов и хорошего профита.

Резюме

Памп криптовалюты – это скорее лотерея, многое зависит от того, как быстро будете действовать. Основную прибыль берут организаторы, остатки получают счастливчики, вовремя вошедшие и вышедшие из рынка. Основная толпа получает убыток и начинает искать следующий памп, чтобы побыстрее отыграться.

Основную прибыль берут организаторы, остатки получают счастливчики, вовремя вошедшие и вышедшие из рынка. Основная толпа получает убыток и начинает искать следующий памп, чтобы побыстрее отыграться.

Памп – манипуляция мнением толпы. Если решите попробовать заработать на них, сперва оцените риски, они здесь весьма высоки.

Что такое памп | Currency.com

Как мошенническую схему используют для «накачки» акций и криптовалюты

Pump And Dump (это можно перевести как «накачать и бросить») – это известная в финансовом мире схема по искусственному манипулированию ценой актива – сначала ее искусственно завышают (накачивают), чтобы за максимальную цену продать (сбросить) неопытным трейдерам.

Финальным этапом схемы становится резкое падение стоимости актива, который только что рекордно рос в цене.

Вторую жизнь стратегия Pump And Dump получила с ростом популярности криптовалют. Виртуальной валюты появилось такое множество, что выбрать одну с целью искусственно «накачать» ее, не составляет труда.

История появления мошеннической схемы

Pump And Dump появилась далеко не вчера. Первым примером такой схемы многие считают Компанию Южных морей, основанную в 1711 году в Великобритании. В 1713 году компания получила от государства монополию на продажу рабов из Африки, в частности, в Южную Америку.

Специальные «промоутеры» на городских улицах активно призывали инвестировать в компанию, обещая «неограниченную прибыль».

Стратегия сработала – за несколько месяцев стоимость акций компании выросла почти в десять раз, после чего ценные бумаги стали продавать в огромном количестве, и их цена в десять раз упала. Среди пострадавших от лопнувшего пузыря был Исаак Ньютон.

В дальнейшем похожие случаи происходили и во времена Великой депрессии и уже в XXI веке во время так называемого «бума доткомов».

Как работает Pump And Dump

Схема всегда работает одинаково – мошенники разными способами рекламируют актив, в которых у них у самих есть доля, завлекая ничего не подозревающих инвесторов. Мошенники могут просто обманывать, говоря о привлекательности инвестиции (выдавая вранье за инсайдерскую информацию), не договаривать каких-либо подробностей или, скажем, преувеличивать прибыльность вложения.

Мошенники могут просто обманывать, говоря о привлекательности инвестиции (выдавая вранье за инсайдерскую информацию), не договаривать каких-либо подробностей или, скажем, преувеличивать прибыльность вложения.

Как только цена достигает определенного максимума, благодаря росту числа клиентов, которые вдруг начинают инвестировать в актив, мошенники распродают свою долю, попутно обрушивая стоимость практически до нуля.

Еще один известный пример Pump And Dump – случай американца Джонатана Лебеда. Лебед в 13 лет начал скупать низколиквидные акции и через свой сайт распространять о них фейковые новости о скором росте цен на бумаги. Лебед сам скупал дешевые акции, и их стоимость действительно росла, привлекая инвесторов. Затем Лебед зарабатывал, продавая акции по максимальной стоимости. Таким образом, школьник сумел заработать около $800 тысяч.

С приходом интернета задача для тех, кто хочет нажиться на неопытных инвесторах, вообще сильно упростилась. Теперь они могут сотнями и тысячами рассылать электронные письма с предложениями инвестировать в новый перспективный актив буквально за секунду. Сейчас «на помощь» мошенникам пришли еще и социальные сети, мессенджеры и так далее.

Сейчас «на помощь» мошенникам пришли еще и социальные сети, мессенджеры и так далее.

При этом в США еще в 30-х годах XX века были приняты законы, которые запрещали использование схем вроде Pump And Dump. Их нарушение может привести к крупному штрафу (особенно, если в схеме замешана целая компания, а не физическое лицо) или уголовному преследованию. Запрещается использование подобных схем и российским законодательством.

Что такое памп и дамп криптовалюты

Что касается криптовалют, то здесь регулирование крайне расплывчатое, и никакого наказания за Pump And Dump (пока что) нет. Более того, осенью 2018 года криптобиржа Yobit объявила, что будет случайно выбирать токен и «пампить» его. Таким образом, например, стоимость малоизвестного альткоина Lambocoin выросла в 1793 раза.

Открытое признание в пампе криптовалюты не имело для Yobit никаких последствий – криптобиржа до сих пор работает, а ее пользователи принимали участие в рискованной схеме. Говорят, что кому-то даже удалось на этом заработать.

В случае с криптовалютой Pump And Dump в целом повторяет схему мошенничества с традиционными активами. Сначала организаторы схемы выбирают, какой токен будут пампить и на какой бирже будут его покупать. Покупают токен в небольших количествах, чтобы не вызвать подозрений.

Потом различными способами криптовалюту начинают активно рекламировать. Также организаторы схемы выставляют лоты с монетой и тут же сами их скупают, искусственно поддерживая к ней интерес. Потом покупать монету начинают и другие инвесторы, а цена продолжает расти. Наконец, когда организаторов Pump And Dump устраивает достигнутая цена, они распродают свою долю. После этого цена криптоактива возвращается к изначальному уровню.

Как пример «накачанных» криптовалют можно привести Save the Children, которую выдавали за благотворительную акцию. Еще один пример – ParallelCoin, который в течение суток вырос на 400000%, а затем также быстро обвалился.

Пожалуй, главное отличие криптовалютного Pump And Dump заключается в том, что мошенники могут сделать собственную криптовалюту и выпустить хоть миллиард монет. Этот вариант трудозатратнее, чем взять уже существующий альткоин и «накачать» его, но он возможен.

Этот вариант трудозатратнее, чем взять уже существующий альткоин и «накачать» его, но он возможен.

Как не стать жертвой Pump And Dump

Чтобы не стать жертвой мошеннической схемы нужен определенный опыт, но также следует пользоваться одним простым правилом – «Если что-то выглядит слишком хорошо, чтобы быть правдой, то, скорее всего, так оно и есть».

Материалы, представленные на этом веб-сайте, предназначены только для информационных целей, не являются инвестиционным исследованием и не должны рассматриваться в качестве инвестиционного совета. Любое мнение, которое может быть представлено на этой странице, является субъективной точкой зрения на объект сообщения автора материала, не является рекомендацией ООО «Карренси Ком Бел» или его партнёров. Мы не делаем никаких заявлений и не даем никаких гарантий относительно точности или полноты информации, представленной на этой странице. Полагаясь на информацию на этой странице, вы признаете, что действуете осознанно и самостоятельно и принимаете соответствующий риск.

Манипуляционная схема Pump and Dump. Применение стратегии Pump and Dump

Участников схемы разгона цены на рынке цифровых денег называют памперами. Вся коммуникация по предстоящим операциям обычно происходит в закрытых чатах соцсетей или мессенджеров. Полная цепочка pump and dump выглядит примерно так:

1. Организаторы схемы выбирают криптовалютную биржу и один из активов, для которого собираются сделать разгон. Известные монеты редко используются для подобного, так как на них трудно реализовать стратегию памп и дамп.

2. Выбранную криптовалюту начинают скупать небольшими объёмами, чтобы не вызвать подозрений у администрации биржи.

3. Когда необходимое количество валюты куплено, организаторы схемы переходят к «информационному посеву». На разных площадках организуются чаты для криптотрейдеров, в которые приглашают подписчиков. Используется таргетированная (нацеленная на определённую аудиторию) и нативная реклама (вписанная в определённый контекст, связанный с интересами группы пользователей). Прогретой публике объявляют название биржи и монеты.

Прогретой публике объявляют название биржи и монеты.

Информация для поднятия интереса к пампу почти всегда оказывается ложной. Самым популярным мессенджером для организации чатов и групп по новым разгонам является Telegram.

4. Организаторы начинают раскачивать выбранную криптовалюту, выставляя на продажу крупные лоты монет и тут же скупая их. На данном этапе часто используют ботов. Цена начинает расти, и это сопровождается активной рекламой среди уже привлечённых трейдеров.

5. В схему включаются сторонние участники. Цифровые монеты скупают, и цена на них продолжает расти.

6. Когда организаторы решают, что цена достигла необходимого уровня, они продают весь объём криптовалюты. После этого стоимость токенов (единиц цифровой валюты) начинает падать, возвращаясь к прежнему уровню и оставляя других трейдеров в убыточных позициях.

Биржи стараются не допускать таких ситуаций, но выявить памперов крайне сложно. В случае подозрения на участие в pump and dump к трейдерам применяется наказание в виде блокировки аккаунта. Искусственный рост может увеличить стоимость валюты в сотни или тысячи раз. Те, кто входит в позицию в то время, когда монета уже сильно выросла, рискуют выйти из неё с большим минусом.

В случае подозрения на участие в pump and dump к трейдерам применяется наказание в виде блокировки аккаунта. Искусственный рост может увеличить стоимость валюты в сотни или тысячи раз. Те, кто входит в позицию в то время, когда монета уже сильно выросла, рискуют выйти из неё с большим минусом.

Pump Coin (PUMP) курс, цена, графики, рыночная капитализация и другие показатели

Pump Coin (PUMP) На графике роста и падения вы можете рассмотреть курс криптовалюты Pump Coin к доллару, к евро, к рублю и к биткоину. С помощью переключателей можно увидеть рост и падения цен на PUMP за сегодня, за неделю, за месяц, за год и за все время ее существования.На этом графике вы можете видеть подъем и падение интереса к криптовалюте Pump Coin (PUMP) составленный из количества запросов в поисковой системе Google.

| # | Биржа | # | Биржа | Пара | Ставка | Цена USD | Оборот (24ч) | 24ч | Сделки |

|---|---|---|---|---|---|---|---|---|---|

| # | Биржа | # | Биржа | Пара | Ставка | Цена USD | Оборот (24ч) | 24ч | Сделки |

Данная страница содержит информацию о курсе криптовалюты Pump Coin к биткоину, к доллару, к евро и рублю на сегодняшний день, которая занимает место по капитализации среди всех криптовалют. Цена по которой можно купить онлайн на биржах или в обменниках. Стоимость 1 Pump Coin в России и по какой цене можно его обменять. Как создать кошелек или карту для Pump Coin (PUMP) и переводить с них средства. Динамика и графики роста и падения, покупки и продажи Pump Coin. Где купить Pump Coin за рубли или валюту, кому продать и как вывести в деньги. Конвертер и калькулятор для монеты PUMP к другим криптовалютам и фиату.

Календарь событий криптовалюты Pump Coin (PUMP). Выведены последние 10 событий.Калькулятор и конвертер криптовалюты Pump Coin (PUMP) к доллару, к евро, к рублю и к биткоину.

Памп и дамп криптовалюты — что это? Как заработать, и реально ли вообще? |

Под терминами памп и дамп (pump и dump) понимается манипулятивный рост курса актива (от англ. pump) и столь же резкий его обвал (dump). На финансовых рынках этим приемом никого не удивить, но в последние годы организаторы таких схем обратили внимание на криптоактивы. Отсутствие внятного регулирования позволяет организовывать памп и дамп криптовалюты, не опасаясь ответственности за это. Сегодня будем не только разбираться в терминах, но и выяснять, можно ли на таких схемах заработать обычному трейдеру.

Рейтинг криптобирж 2021 года

верификация

не обязат.

торговая комиссия

0.02-0.1%

марж. торговля

инструменты

деривативы, стейкинг

страна

Мальта

верификация

не обязат.

торговая комиссия

0.07-0.2%

марж. торговля

инструменты

деривативы, стейкинг

страна

Сингапур

верификация

не обязат.

торговая комиссия

0.1-0.2%

марж. торговля

—

инструменты

стейкинг

страна

Великобри тания

4

верификация

не обязат.

торговая комиссия

0-0.2%

марж. торговля

инструменты

деривативы, стейкинг

страна

Виргинские острова

5

верификация

не обязат.

торговая комиссия

0.095%

марж. торговля

инструменты

ЭПС

страна

Эстония

6

верификация

—

торговая комиссия

0.2%

марж. торговля

—

инструменты

robo, майнинг, игры

страна

Панама

Из данной статьи Вы узнаете:

Как эта схема памп и дамп работает на криптовалютах?

Коротко принцип действия можно описать так:

- выбирается любой актив, желательно со сравнительно невысокими объемами торговли, неизвестный большинству трейдеров;

- в мессенджерах (чаще всего Telegram) в группах про памп и дамп криптовалют (с инсайдерской инфой) идет вброс информации о том, что в ближайшее время состоится резкий рост этого актива – готовится почва для пампа. Для реалистичности его привязывают к какому-нибудь инфоповоду, например, пресс-конференции разработчиков, обновлению сайта, запуску кошелька. Повод может быть любой, толпа не будет заниматься глубоким анализом, им достаточно красочного заголовка;

- в заранее оговоренное время идет покупка актива на криптобирже. На первых порах деньги вкладывают организаторы. Толпа видит, что прогноз оправдывается и начинает покупать вдогонку, боясь упустить профит (памп). График растет и в какой-то момент времени организаторы скидывают крипту, происходит обвал (дамп).

Те, кому повезло, могут заработать. Но вероятнее всего вы окажетесь в числе неудачников и после цикла пампа и дампа криптовалюты, будете подсчитывать убытки.

Памп криптовалюты – это манипуляция ее курсом с целью извлечения прибыли. Организаторы по сути наживаются на других трейдерах, это нельзя назвать классическим криптотрейдингом, хотя прибыль и получена за счет колебания курса.

И не считайте, что за каждым резким движением стоит заговор. На рынке часто происходят сильные движения, обусловленные развитием криптопроекта. Выше – пример роста крипты EOS примерно за месяц до запуска основной сети. Назвать это пампом нельзя, причина для роста есть и сеть действительно была запущена.

Классифицировать пампы и дампы криптовалют можно по времени отработки:

- краткосрочные. Формируются на протяжении буквально нескольких минут, реже часов. На памп указывает рост графика на ровном месте, резко необоснованно увеличивается объем. Если видите такую картину, как на рисунке ниже, вероятно столкнулись с успешным пампом;

Краткосрочный памп - долгосрочные. Они растянуты по времени и отличить их от обычного тренда бывает попросту невозможно.

Памп на бирже криптовалют – это крайне рискованный шанс заработка.

Когда состоялся первый памп?

Впервые памп и дамп валюты стал использоваться, когда на финансовые рынки стали выходить обычные люди. Зачастую они слабо разбирались в природе рынка, не уделяли внимания анализу торгуемого инструмента, их мнением было легко манипулировать.

Точной даты первого в истории человечества успешного пампа нет, но такие схемы срабатывают регулярно:

- Джонатан Лебед на стыке тысячелетий зарабатывал тысячи долларов в день манипулируя мнением людей об акциях, все это происходило в эру доткомов. Тогда он покупал мусорные бумаги, затем размещал сотни объявлений от вымышленных людей на досках объявлений и рекламировал эти бумаги. Так он возбуждал интерес к ним, и делал деньги буквально из воздуха. В период с сентября 1999 г. по февраль 2000 г. в день он зарабатывал от 12 до 74 тыс. долларов. Это первый успешный памп на бирже, выполненный через интернет;

- в начале 90-х годов брокер Стреттон Окмонт лгал о бумагах, которыми владел. Это привлекало покупателей, а брокерский дом зарабатывал миллионы.

Эта схема используется повсеместно, но почти всегда зарабатывают только ее организаторы.

Как узнать о готовящемся пампе крипты?

Основной источник – профильные группы в мессенджерах. Организаторы предпочитают Telegram из-за высокой степени анонимности.

Технически все выглядит просто:

- в группе размещается информация о готовящемся пампе или дампе – дата, актив, по которому планируется это мероприятие;

- участники в назначенное время входят в рынок и фиксируют профит, если затея удается. Правда, гарантий успеха нет никаких.

Группы могут маскироваться под аналитические, в которых пампы прикрываются реальными новостями, связанными с криптой. Есть и те, в которых никто не скрывает готовящийся памп и дамп на бирже. Помимо бесплатных сообществ есть варианты с закрытым доступом, придется заплатить, чтобы получить его.

Разберем пример работы одной из таких групп в Телеграм, доступ к ней свободен:

- ведется обратный отсчет, актив заранее могут не называть, нагнетая интерес подписчиков;

- потом публикуется название крипты. Начинается непосредственно памп.

Длится это несколько минут. Если события развиваются удачно, за это время курс растет иногда более чем на 100%. Этот памп был удачным, результат также показывается в группе, курс вырос более чем в 2 раза.

Бывает, что сигналы приходят с запозданием или не отрабатывают. В этом случае от монеты проблематично избавиться – для пампов выбирается малопопулярная крипта и ликвидность по ним минимальная.

Сервис для отслеживания потенциальных пампов

На pumpdump.coincheckup.com ведется мониторинг движений графиков криптовалют, которые потенциально могут оказаться пампами. Если в течение 5 минут курс изменяется более чем на 5%, крипта заносится в этот список. Это не сигналы пампа криптовалют, информация сюда передается по факту, уже после того, как резкое движение состоялось.

Таких сигналов очень много, ежедневно в базу данных добавляется 10+ криптовалют, по которым мог организовываться памп и дамп на бирже. Этот ресурс рассматривайте скорее как справочный материал. Совсем уж экзотические криптовалюты сюда не попадают, например, PartyCoin, по которой манипулятивный рост котировок состоялся 25 марта, в списке на pumpdump.coincheckup.com нет.

Цель пампа – более сильные движения с ростом курса на 50-100% и больше. Рост на 8-10% не окупает риск.

Как криптобиржи относятся к сигналам пампа криптовалют

Манипуляция ценой крипты приносит немало вреда:

- потерявшие деньги трейдеры могут уйти с биржи;

- сама торговая площадка теряет репутацию, за ней закрепляется слава биржи, не особо следящей за честностью торговли;

- на крипте это отражается не лучшим образом. После пампа и дампа на бирже курс часто падает ниже уровня до них, доверие к ней возвращается медленно, а это тормозит развитие криптовалюты.

Криптобиржи пытаются бороться с пампами. Участие в них скрыть почти невозможно, так что участники рискуют получить блок аккаунта или его заморозку.

Первой на тропу войны вышла Bittrex. Под конец 2017 г. клиентам рассылалось письмо с уведомлением об изменениях в правилах работы на бирже. В клиентских правилах соответствующее ограничение записано в пункте 8.11.

Группы, рассылающие сигналы пампа криптовалют, тут же отреагировали на это заявление Bittrex.

Запланированные пампы и дампы криптовалют тут же отменялись, и по возможности переносились на другие площадки.

Что касается перспектив пампов и дампов, то в будущем осуществлять их будет все сложнее, поясним почему:

- для этой схемы нужны малопопулярные криптовалюты, чтобы можно было повлиять на курс сравнительно малым капиталом. Чтобы качнуть Биткоин нужны сотни миллионов долларов, потому и выбирают мусорные монеты. Они поддерживаются ограниченным количеством бирж, так что выбор торговых площадок невелик;

- криптобиржи в будущем будут ужесточать правила работы. Если крипта будет полностью легализована, о регулярных пампах придется забыть.

Это был неплохой (хотя и рискованный) метод заработка на начальном этапе существования крипты. Сейчас ситуация меняется.

Стоит ли пытаться заработать на пампе криптовалют сейчас?

Мы приведем аргументы за и против, решение вы примете сами. Из преимуществ отметим:

- возможность заработать 100+% за пару минут;

- простота работы, получаете сигнал из группы в мессенджере и тут же действуете.

Недостатков больше:

- на дампе криптовалюты можете потерять деньги;

- памп не всегда срабатывает;

- могут заблокировать аккаунт, если нарушите правила торговой площадки.

Если являетесь активным криптотрейдером, пампы и дампы на бирже криптовалют можно рассматривать как рискованный, но высокодоходный тип инвестиций. В своем портфеле на долю пампов можно отвести 5-10% капитала, не больше.

Пассивным криптоинвесторам лучше о пампах не думать. Ваш выбор – стратегия Buy & Hold, просто ждите пока крипта вырастет в цене.

Резюме

Памп криптовалюты – это скорее лотерея, многое зависит от того, как быстро будете действовать. Основную прибыль берут организаторы, остатки получают счастливчики, вовремя вошедшие и вышедшие из рынка. Основная толпа получает убыток и начинает искать следующий памп, чтобы побыстрее отыграться.

Памп – манипуляция мнением толпы. Если решите попробовать заработать на них, сперва оцените риски, они здесь весьма высоки.

Трейдинг криптовалют. Опасность в виде пампа и дампа

Криптотрейдинг – очень перспективное занятие, при грамотном подходе дающее возможность за сравнительно короткое время получить значительную прибыль.

Но на биржах трейдеров подстерегает опасность в виде и пампа, и дампа криптовалют. Сегодня расскажем, что этот такое и как не стать жертвой этого явления.

Памп и дамп – что это

Памп – это скупка криптовалюты в массовом порядке недобросовестными игроками рынка (манипуляторами – памперами) для искусственного стимулирования спроса, чтобы поднять курс.

Дамп – это продажа криптовалюты после искусственного повышения ее цены. Таким способом памперы зарабатывают большие деньги на трейдерах, перед этим (в ходе пампа) купивших криптовалюту по завышенной цене.

Таких обманутых трейдеров называют «хомячками». Среди них много новичков, но и трейдеры с опытом тоже нередко становятся жертвами этой нечестной игры. Процесс отбора денег называется «стрижкой».

Как проводится памп

Рынок криптовалют еще очень молодой и отзывчиво реагирует на появление любых новостей в этой сфере, поэтому для него характерен большой размах спекуляций, чем и пользуются недобросовестные крупные игроки («киты»), намеренно завышая или занижая курсы. Но для этого необходимы очень крупные суммы.

Провести памп-дамп в одиночку обычному трейдеру не под силу. За этим явлением всегда стоит группа крупных игроков, владеющих огромными состояниями в криптовалюте.

Или сообщества памперов, например PumpKing, в канале которого публикуется информация об акции – сообщается время и биржа, чтобы участники сообщества могли подготовиться к скупке и начать ее одновременно.

Проведение пампа тщательно продумывается и планируется. При этом чем большие объемы криптовалюты торгуются на рынке, тем труднее организовать памп. По этой причине его устраивают чаще всего с недорогими альткоинами.

Вот как выглядит игра с ценами на график с Bittrex:

До 9:30 рынок находился в обычном состоянии, но затем курс альткоина подскочил в 2 раза, а потом произошло падение. После этого все повторяется, но уже с гораздо большим размахом, потому что в торговлю вступили «хомячки».

Этапы проведения пампа

Подготовка

Участники проводят предварительную работу и согласовывают свои действия.

Начинается информационная атака

Появляются сообщения в специализированных группах, на форумах и т.п. Цель этих сообщений – убедить доверчивых трейдеров в скором росте цены определенной криптовалюты.

Если на сайте разработчиков выбранного альткоина появляется какая-нибудь благоприятная новость, то на нее обязательно ссылаются, чтобы подстегнуть интерес трейдеров.

Если же официального инфоповода нет, то распускаются слухи, что информация о скором росте курса получена из надежных источников, близких к разработчикам.

Поскольку для атаки всегда выбирается конкретная биржевая площадка, то памперы пишут, где именно и какую валюту необходимо приобрести, чтобы остаться в выигрыше от ожидаемого роста цены.

Действия на биржевой площадке

Когда большинство трейдеров поверило в грядущее повышение стоимости криптовалюты, манипуляторы предусмотрительно ставят «стенки» на покупку, чтобы не допустить снижения курса.

В некоторых случаях они имитируют видимость активной торговли на площадке, открывая фейковые позиции.

Все это вызывает рост курса, и трейдеры начинают быстро покупать данную криптовалюту.

На вершине первой волны роста заговорщики продают валюту по высокой стоимости. Это становится причиной коррекции курса, из-за чего неопытные трейдеры впадают в панику.

Те, кто приобрел монеты по дорогой цене, быстро их продают. Курс падает. Когда он достаточно упал, памперы покупают крупные объемы криптовалюты и снова начинают толкать курс вверх. «Хомячки» пытаются компенсировать уже полученные убытки, пользуясь этой второй волной роста, и несут новые потери.

Волн бывает две, три и даже больше. Трейдеры-«хомячки» несут большие финансовые потери. Затем на пике новой волны «киты» продают всю имеющуюся у них криптовалюту. Иногда после пампа-дампа курс альткоина опускается ниже начального.

Как не стать жертвой памперов

Занимаясь криптотрейдингом, будьте максимально осторожны. Памп можно отличить от естественного роста цены по представленным ниже признакам.

- Если при отсутствии хороших новостей наблюдается ничем не оправданный скачок цены вверх и неожиданно появляется резкая активность на бирже.

- Если на других биржевых площадках с этой же криптовалютой ничего подобного не происходит, то с вероятностью в 99 % это памп.

- Если в биржевом чате разные пользователи усиленно призывают к покупке какого-либо альткоина, упирая на перспективы его скорого подорожания или тайную информацию из инсайда.

Если вы не уверены в своем знании рынка и понимании ситуации на нем и легко поддаетесь на чужие уговоры, то лучше вообще не читать чат.

Но что делать, если вы уже стали жертвой пампа, не распознав его вовремя и купив криптовалюту на пике цены (после точки 1 на графике ниже), и курс стал падать?

В этом случае фиксируйте убыток и избавляйтесь от валюты – продавайте ее (в точке 2). Если будете выжидать, то потери станут только больше.

Нужно скорее продать, а потом перекупить в точке 3 по низкому курсу. После первой волны идет вторая – в точке 4 у вас будет возможность выгодно продать валюту.

Важно! Не покупайте криптовалюту в точке 4, потому что после второго дампа дальнейшего роста можно и не дождаться.

Всегда критически относитесь к информации, которая публикуется на форумах, к так называемым «инсайдам».

Не доверяйте всему, что пишут, если нет возможности проверить эти данные по достоверным каналам! Будьте бдительны, и тогда Вы не станете жертвой мошенников.

Как обнаружить мошенничество с криптовалютой методом накачки и сброса

Рынок криптовалюты чрезвычайно уязвим для распространенных мошеннических схем накачки и сброса. Поскольку многие правила неясны, и регулирующим органам сложно обеспечить их соблюдение, тонко торгуемые криптовалюты являются основными целями для мошенников и других гнусных субъектов.

Понимание того, как работает жульничество с накачкой и сбросом, почему рынок криптовалюты особенно уязвим и как распознать накачку и сброс, поможет вам избежать попадания в эти схемы.

Источник изображения: Getty Images.

Что такое мошенничество с откачкой и сбросом?Мошенничество с накачкой и сбросом существует с момента зарождения рынка ценных бумаг. Идея состоит в том, что человек или группа людей покупают редко торгуемые активы, такие как ценные бумаги, когда их цена невысока.

Затем они начинают распространять положительные новости об активе. Чаще всего эти позитивные новости полностью надуманы.

По мере того, как все больше инвесторов вкладываются в актив, цена продолжает расти.Как только цена полностью «накачана», виновник мошенничества продает свою долю покупателям, которые все еще приходят. Поскольку им принадлежит значительный процент выпущенных акций, это приводит к падению цены.

Схемы откачки и откачки — это форма мошенничества. Создатели схемы планируют отнять деньги у невинных инвесторов, побуждая их покупать активы на основе ложной информации. Когда эти инвесторы покупают, они продают, что фактически снижает цену. В результате мошенник получает большую прибыль, а всех обманутых — убытки.

Существует ряд законов, которые запрещают это на рынке ценных бумаг. В Законе о ценных бумагах 1933 года прямо говорится, что преступлением является «получение денег или имущества посредством какого-либо неправдивого заявления о существенном факте или любого бездействия с указанием существенного факта». Вы можете найти похожую формулировку в Законе о фондовых биржах 1934 года. Накачка и сброс также может считаться мошенничеством с использованием электронных средств, потому что мошенники обычно используют такие методы связи, как электронная почта, прямой обмен сообщениями, платформы социальных сетей или прямые телефонные звонки, чтобы накачать снабжать.

Один из способов избежать схемы накачки и сброса на фондовом рынке — сосредоточиться на акциях, торгуемых на хорошо известной бирже, такой как Нью-Йоркская фондовая биржа или Nasdaq. Эти биржи имеют строгие требования к листингу, которые не допускают акции, наиболее подверженные мошенничеству с накачкой и сбросом. На рынке криптовалют следует придерживаться хорошо известных и широко применяемых криптовалют, таких как Bitcoin (CRYPTO: BTC) и Ethereum (CRYPTO: ETH), а также хорошо известных бирж, таких как Coinbase (NASDAQ: COIN) и Binance. уберечь тебя от неприятностей.

Акции, торгуемые на внебиржевой основе, более вероятны для мошенников. В фильме «Волк с Уолл-стрит», основанном на деятельности брокерского дома Stratton Oakmont, брокеры сосредоточились на акциях, торгуемых с использованием розовых листов. Розовые листы не имеют требований к отчетности или регистрации, что делает их уязвимыми для таких схем, как накачка и свалка.

Общие сведения о криптопампах и дампахКриптоиндустрия остается Диким Западом. Существуют десятки бирж, и выпускать новую криптовалюту относительно легко.Следовательно, это питательная среда для плохо торгуемых валют и мошенников, которые могут накачивать и сбрасывать эти активы.

Как правило, криптографическая схема с накачкой и сбросом начинается с того, что организатор собирает влиятельных лиц в частной группе в Интернете. Они будут координировать покупку целевого криптоактива, чтобы избежать скачков цен. Как только они будут готовы накачать актив и заставить широкую публику купить его, влиятельные лица поделятся информацией о сделке со своими подписчиками в социальных сетях. Организаторы затем координируют продажу, e.g., свалка, чтобы всем заплатили, оставив государственных инвесторов в руках.

Что делает криптовалюту особенно восприимчивой к этой уловке, так это то, что организаторам не нужно очень усердно искать редко торгуемые криптоактивы. Они могут их просто создать. Барьер для входа для создания новой криптовалюты — это всего лишь немного исследований и знаний в области кодирования.

Кроме того, вновь образованные криптовалюты в значительной степени не регулируются. Человек или группа могут создать токен и делать дикие заявления о его использовании, и маловероятно, что они столкнутся с последствиями, когда эти утверждения окажутся не чем иным, как ложными обещаниями.

Например, несколько членов FaZe Clan, киберспортивной и влиятельной группы, продвигали новую криптовалюту под названием SaveTheKids летом 2021 года. Монета обещала помочь детям во всем мире, но оказалось, что это не более чем жульничество. Организаторы и влиятельные лица похитили десятки тысяч долларов, а их последователи получили бесполезный крипто-токен. Излишне говорить, что никому из детей не помогли.

Как распознать криптовалютную аферу с памп-дампомПостфактум легко идентифицировать крипто-мошенничество с накачкой и сбросом.Но инвесторам в криптовалюту это не приносит особой пользы, когда почва натянута, а они остаются с сумкой в руках. Инвесторам выгодно знать признаки потенциального мошенничества с накачкой и сбросом до того, как это произойдет на самом деле.

Первый шаг к тому, чтобы избежать жульничества с накачкой и сбросом, — это провести собственное исследование. Если вы видите, что незнакомцы в Интернете рекламируют относительно неизвестную криптовалюту, не спешите входить в нее. Найдите токен, найдите его официальный документ и прочтите его. Определите, кто за этим стоит и каковы цели.Вы должны сделать это для любой криптовалюты, чтобы определить, есть ли у нее долгосрочный потенциал для роста стоимости.

Если токен существует какое-то время, но разработка проекта, похоже, прекратилась, лучше его избегать. Если у проекта нет четкой цели, он подразумевает выгоды, которые кажутся нереалистичными, план его развития не очень хорошо продуман или связан с предыдущими плохими участниками — это тоже красные флажки.

Если вы обычно не следите за влиятельными лицами в финансовой сфере, особенно за экспертами по криптовалюте, но внезапно люди, за которыми вы следите, говорят о криптовалюте, это еще один большой красный флаг.Спросите себя, почему этот модный авторитет, за которым вы следите, говорит о какой-то криптовалюте.

Если вы обнаружите потенциальные инвестиции в криптовалюту в социальных сетях, лучше всего проверить, есть ли у проекта собственный веб-сайт и присутствие в социальных сетях. Идите прямо к источнику, а не полагайтесь на информацию от третьих лиц.

Если вы не найдете никаких красных флажков в документации или в том, как продвигаются инвестиции, взгляните на то, как торгуется криптовалюта. Если он находится на хорошо известной бирже, это, скорее всего, будет более безопасным вложением.Если вам нужно покопаться в какой-то неизвестной бирже DeFi, вам нужно будет копнуть глубже в книге заказов.

Большинство бирж покажут вам все открытые ордера на актив, а также историю ордеров. Проверьте паттерн по объему торгов. Если в последнее время произошел всплеск и объем, кажется, растет, будьте осторожны. Если вы видите большие стены криптоактивов на стороне покупки, есть вероятность, что большая группа людей следит за тем, чтобы цена монеты не упала ниже этой цены. Точно так же вы можете увидеть большие стены продавцов, чтобы убедиться, что цена не накачивается слишком быстро, когда организаторы накапливают монету.

Если вы подозреваете, что криптовалюта подвергается мошенничеству с накачкой и сбросом, лучше избегать этого. Без инсайдерской информации невозможно узнать, когда организаторы планируют продавать. Однако, если у вас есть внутренняя информация, вам, вероятно, лучше обратиться в Комиссию по торговле товарными фьючерсами (CFTC) и предоставить им информацию.

В конце 2019 года CFTC выпустила рекомендацию, чтобы предупредить инвесторов о потенциальных мошенничествах с использованием памп-и-сброса. Он предлагает вознаграждение любым разоблачителям.Это означает, что вам не нужно делать ничего противозаконного, и вы можете заработать больше денег, будучи информатором.

Цена метаEthereum: накачка и сброс? Crypto превращает 1000 рупий в 2,37 крор в день

Нью-Дели: Криптовалюты известны своими резкими колебаниями за очень короткий промежуток времени, в то время как микротокены известны своими причудливыми ходами. Такие токены с минимальной рыночной капитализацией и чрезвычайно ограниченной ликвидностью приносят сверхмножественный доход всего за день или два.Однако не все инвесторы могут зарабатывать на таких токенах.Squid Games на основе SQUID и Kokoswap (KOKO) являются яркими примерами. Последняя запись в этом списке — Ethereum Meta (ETHM), цена которой выросла более чем на 2,35 лакха за последние 24 часа, согласно данным Coinmarketcap.

Цифровой токен взлетел на колоссальные 2,37 000 процентов за считанные часы. Цена этого токена достигла 0,0001194 долларов США с 0,00000005033 долларов США за этот период. Однако он торговался по нулевой отметке.00006449 в 11.30 IST.

Общая рыночная капитализация этого токена была немного выше 8,5 миллиона долларов, а его объем торгов за последний день увеличился более чем на 160 процентов на момент написания этого отчета. Общее количество составляет 9

00000, что является максимальным пределом для этого токена. Однако, согласно данным, в обращении находилось 50,01 миллиарда токенов ETHM.

Хитеш Мальвия, основатель itsblockchain.com, сказал, что Ethereum Meta торгуется на нескольких децентрализованных биржах с 24-часовым объемом торгов около 150 000 долларов.«Можно ожидать чрезвычайной волатильности там, где объемы или ликвидность низкие. Одно крупное движение кита может обрушить цены. Инвесторам следует помнить о таких сценариях манипуляции, прежде чем вкладывать хоть копейки в этот новый проект».

Ethereum Meta — не новое имя в мире криптовалют. Он существует уже три года. Ethereum Meta устраняет главную слабость Ethereum: отсутствие конфиденциальности. По сути, это позволяет использовать смарт-контракты, когда никто не может видеть, что было куплено и за сколько.

Обновление под названием Smart Contract Mixer будет добавлено к платформе Ethereum после того, как в нем будут реализованы Snarks с нулевым разглашением, сказал Радж А. Капур, основатель India Blockchain Alliance. Это сделало бы систему более эффективной. «Более того, Meta-токен Ethereum также является основой анонимной электронной торговой площадки, доступной для браузера Tor, и обеспечивает полностью анонимный опыт», — добавил он.

Аналитики, однако, назвали это еще одной аферой, когда рост цен происходит на графиках, и ни один инвестор не видит реальной прибыли на своих счетах.

Цена токена растет только потому, что для увеличения ликвидности было добавлено 4659 долларов, сказал Манав Баджадж, основатель Panther Quant. Таким образом, технически покупка на 5000 долларов увеличивает волатильность. «Токены можно чеканить, поэтому разработчики могут в любой момент увеличить предложение. Кроме того, 99 процентов токенов находятся в одном кошельке. Люди, покупающие или продвигающие такие токены, просто глядя на рост на графиках, глупы», — добавил он. .

Эксперты рынка заявили, что подобные истории в криптовалете — чисто выдуманные.

Абхай Аггарвал, основатель и генеральный директор Colexion, посоветовал инвесторам скептически относиться к таким токенам, поскольку их цены практически невысоки, а ликвидность находится в руках немногих.

«Для кого-то довольно легко запустить токены и создать ажиотаж. Но инвесторы не должны попадаться в такие ловушки и рисковать своими деньгами. Они должны сосредоточиться на команде, стоящей за токеном, и проектах, которым она помогает», — добавил он.

Как получить прибыль от накачки и сброса криптовалюты | от Coin and Crypto

Нет! Криптовалюта по-прежнему остается в значительной степени нерегулируемой, и поскольку SEC не классифицирует криптовалюты, подобные Эфириуму, в качестве ценных бумаг, это означает, что все идет.

Группы инвесторов, которые встречаются в основном в Telegram, а иногда и на других социальных платформах, таких как Discord, WhatsApp, Twitter и Facebook.

Это шестиэтапный процесс.

Шаг первый : найдите актив с низкой капитализацией и начните накапливать токены с течением времени. Делайте это медленно, иначе вы можете вызвать преждевременный скачок цены.