Правила проведения торгов ценными бумагами / ПАО СПБ Биржа

Действующая редакция

В соответствии с пунктом 11.9. Правил проведения организованных торгов ценными бумагами сформированы и введены в действие с 11.02.2021 следующие Группы инструментов:

- Группа инструментов «российские ценные бумаги» — к Группе инструментов «российские ценные бумаги» относятся ценные бумаги российских эмитентов, за исключением ценных бумаг, квалифицированных в качестве облигаций, номинированных в валюте, отличной от российского рубля.

- Группа инструментов «еврооблигации» — к Группе инструментов «еврооблигации» относятся облигации иностранных эмитентов и финансовые инструменты, квалифицированные в качестве облигаций, номинированные в валюте, отличной от российского рубля, за исключением облигаций, относящихся к Группе инструментов «ценные бумаги иностранных эмитентов из стран СНГ».

- Группа инструментов «ценные бумаги иностранных эмитентов из стран СНГ»

- Группа инструментов «иностранные ценные бумаги» — к Группе инструментов «иностранные ценные бумаги» относятся ценные бумаги иностранных эмитентов, за исключением ценных бумаг, относящихся к Группе инструментов «еврооблигации» или к Группе инструментов «ценные бумаги иностранных эмитентов из стран СНГ».

Положения пункта 15.7 Правил проведения организованных торгов ценными бумагами, связанные с возможностью подавать Заявки дополнительной ликвидности Участниками торгов категории А, не вводятся в действие до принятия Биржей соответствующего решения.

Пункты 15.13., 15.15.3., 15.15.4., 15.16., 15.21., 15.22. Правил проведения организованных торгов ценными бумагами не вводятся в действие до принятия Биржей соответствующего решения.

Пункты 15.15.1., 15.15.2. Правил проведения организованных торгов ценными бумагами не вводятся в действие до принятия Биржей соответствующего решения в отношении ценных бумаг, входящих в Группу инструментов «еврооблигации» и Группу инструментов «ценные бумаги иностранных эмитентов из стран СНГ».

В соответствии с пунктом 15.19.7. Правил проведения организованных торгов ценными бумагами подпункты 3, 4, 11 пункта 15.19.7. Правил проведения организованных торгов ценными бумагами вводятся в действие с даты вступления Правил проведения организованных торгов ценными бумагами в силу. В целях установления правила, указанного в подпункте 11 пункта 15.19.7. Правил проведения организованных торгов ценными бумагами, установить, что:

- указанное правило вводится в действие по ценным бумагам, относящимся к Группе инструментов «иностранные ценные бумаги», за исключением ценных бумаг, являющихся депозитарными расписками и прошедших листинг на Лондонской фондовой бирже (London Stock Exchange, LSE), и ценных бумаг с валютой цены, отличающейся от долларов США;

- размер, указанный в подпункте 11 пункта 15.19.7. Правил проведения организованных торгов ценными бумагами, равен 100 000 долларам США.

В соответствии с пунктом 16.19. Правил проведения организованных торгов ценными бумагами с 11.

- Договоры на основании Заявок, в которых указаны ценные бумаги, входящие в Группу инструментов «российские ценные бумаги», Группу инструментов «еврооблигации», Группу инструментов «ценные бумаги иностранных эмитентов из стран СНГ», а также следующие ценные бумаги, заключаются на основании принципа пропорционального заключения Договоров в соответствии с пунктом 16.20. Правил проведения организованных торгов ценными бумагами.

- Договоры на основании Заявок, в которых указаны ценные бумаги, входящие в Группу инструментов «иностранные ценные бумаги», за исключением следующих ценных бумаг, заключаются на основании принципа паритетного заключения Договоров в соответствии с пунктом 16.21. Правил проведения организованных торгов ценными бумагами.

В соответствии с пунктом 17.1. Правил проведения организованных торгов ценными бумагами Биржей принято решение, что аукцион закрытия может проводиться по одной или нескольким ценным бумагам, входящим в Группу инструментов «иностранные ценные бумаги». Указанное решение вступило в силу с 11.02.2021.

Указанное решение вступило в силу с 11.02.2021.

В соответствии с пунктом 22.6. Правил проведения организованных торгов ценными бумагами Биржей принято решение, что в отношении ценных бумаг, входящих в Группу инструментов «российские ценные бумаги», могут быть поданы только Запросы на котировку с указанием цены, действующие до конца Торгового дня, в течение которого указанные Запросы на котировку были поданы. Указанное решение вступило в силу с 11.02.2021.

В соответствии с пунктом 22.11. Правил проведения организованных торгов ценными бумагами Биржей принято решение, что Участники торгов категории А вправе подавать Запросы на котировку, в которых указаны ценные бумаги, входящие в Группу инструментов «российские ценные бумаги» только в случае, если Краткий код Клиента, указанный в данном Запросе на котировку, не является кратким кодом Маркет-мейкера. Указанное решение вступило в силу с 11.02.2021.

В соответствии с пунктом 23.3. Правил проведения организованных торгов ценными бумагами Биржей принято решение, что:

- одним из признаков Котировочной Заявки является то, что Заявка, в которой указаны ценные бумаги, входящие в Группу инструментов «российские ценные бумаги», подлежит выставлению в Очередь заявок;

- Котировочные Заявки, предметом которых являются ценные бумаги, относящиеся к Группе инструментов «российские ценные бумаги», могут подавать только Участники торгов категории А, при условии указания в данной Заявке краткого кода Маркет-мейкера;

- Котировочные Заявки, предметом которых являются ценные бумаги, относящиеся к Группе инструментов «иностранные ценные бумаги» и в отношении которых Биржа использует Информацию с иностранной биржи, может подавать только Центральный контрагент;

- Котировочные Заявки, предметом которых являются ценные бумаги, относящиеся к Группе инструментов «еврооблигации» или Группе инструментов «ценные бумаги иностранных эмитентов из стран СНГ», могут подавать все Участники торгов.

Указанное решение вступило в силу с 11.02.2021.

В соответствии с пунктом 23.8. Правил проведения организованных торгов ценными бумагами Биржей принято решение, что:

- В случае если предметом Котировочной Заявки являются ценные бумаги, входящие в Группу инструментов «российские ценные бумаги», количество ценных бумаг, указанное в Котировочной Заявке, должно быть не меньше, чем количество ценных бумаг, указанное в Запросе на котировку, идентификационный номер которого указан в реквизитах Котировочной Заявки.

- В случае если предметом Некотировочной Заявки являются ценные бумаги, входящие в Группу инструментов «российские ценные бумаги», количество ценных бумаг, указанное в Некотировочной Заявке, должно быть не больше, чем количество ценных бумаг, указанное во встречной Котировочной Заявке.

Указанное решение вступило в силу с 11.02.2021.

В соответствии с пунктом 23.10 Правил проведения организованных торгов ценными бумагами Биржей принято решение, что в случае подачи двух Котировочных Заявок, предметом которых являются ценные бумаги, входящие в Группу инструментов «российские ценные бумаги», содержащих одинаковый идентификационный номер Запроса на котировку, Котировочная Заявка объявленная позже удаляется Биржей.

Биржей установлен запрет на подачу Заявок провайдера ликвидности.

Предыдущая редакция

<< Назад

15 простых правил торговли на бирже

Ричард Роудс, обладатель Пулитцеровской премии, писатель, историк и журналист, опубликовал несколько «до смешного простых» правил для торговли, которые, по его словам, он услышал 15 лет назад от одного успешного трейдера.

1. Первое и самое главное правило заключается в том, чтобы оставаться на «бычьем» рынке на протяжении длительного времени. Зачастую трейдеры продают бумаги во время первого спада на «бычьем» рынке, таким образом, мы теряем прибыль, которую могли бы получить за счет вложений в растущий рынок.

2. Покупайте те активы, которые показывают свою силу, и продавайте то, что выглядит слабым. Все продолжают покупать, когда цены упали, однако профессионалы покупают, потому что цены растут.

3. Если вы собираетесь совершить сделку, то относитесь к ней, как к самой важной в году. Не стоит начинать до тех пор, пока вы тщательно не обдумали свою торговую операцию и не наметили цели для входа в рынок.

4. Используйте коррекции на «медвежьем» и «бычьем» рынках для пополнения своих позиций.

5. Существует старая поговорка: «Вы никогда не разоритесь, фиксируя небольшую прибыль, однако никогда не станете богаты, следуя этим путем».

6. Не сидите в убыточной позиции: лучше зафиксировать убытки и получить ликвидность, чем просто не использовать свои деньги.

7. Не усредняйтесь. Если вы покупаете, то каждая следующая цена покупки должна быть выше, чем предыдущая. Если вы продаете, каждая следующая цена продажи должна быть ниже.

8. Делайте больше операций, которые работают на вас. Каждый день смотрите на различные позиции, которые вы держите, и пытайтесь увеличивать те активы, которые приносят наибольший доход и избавляться от убыточных.

Делайте больше операций, которые работают на вас. Каждый день смотрите на различные позиции, которые вы держите, и пытайтесь увеличивать те активы, которые приносят наибольший доход и избавляться от убыточных.

9. Не торгуйте при полном совпадении технических и фундаментальных показателей.

10. Если вы потерпели большие убытки, сделайте передышку. Закройте все ваши позиции и остановите торговлю на несколько дней. Порыв «вернуть деньги обратно» является экстремальным, к нему прибегать не стоит.

11. Если торговля проходит успешно, попробуйте нарастить ваши активы. Когда это происходит, торгуйте на большие объемы и более агрессивно. Мы должны извлечь пользу в тот период, когда «светит солнце».

12. При решении увеличивать позиции, добавляйте от четверти до половины от того объема, который у вас есть. То есть, если у вас есть 400 акций, следующая цель для вашей покупки — не более чем 100-200 акций.

13. Думайте как партизан. Мы хотим сражаться на той стороне, которая выигрывает, и не тратить время и капитал на покупки по минимальным ценам и продажам по максимумам на некоторых движениях рынка. Если ни одна из сторон не выигрывает, нам попросту незачем сражаться.

14. Рынки формируют свои максимальные уровни в стремительности и формируют минимумы в тихой обстановке.

15. Последние 10% «бычьего» движения обычно заключают в себе 50% от всего движения цены. Следовательно, первые 50% движения цены составят 90% всего времени и являются гораздо более сложными для торговли, чем вторые 50%.

В этих правилах нет гениальности, они просто основаны на обычных чувствах, однако, как сказал Вольтер, «обычное чувство — это необычность». Торговля — это бизнес на обычных чувствах, когда мы торгуем против них — мы проигрываем. Возможно не всегда, но периодично. Торговля — это просто. Избегайте комплексных методик с неясными техническими системами и торгуйте в соответствии с основными трендами.

В заключение, следует упомянуть еще одно правило — правильно выбирайте брокера. Компания БКС является крупнейшим российским брокером и имеет рейтинг надежности ААА. Работая с нами, вы получите доступ к ведущим мировым торговым площадкам в одном терминале, качественную аналитику, большой выбор сервисов для повышения эффективности торговли, а также выгодные тарифы.

Открыть счет

БКС Экспресс

Игра на бирже, биржа для новичков, суть игры, биржа онлайн, игра на понижение

Современная биржа – это электронная система, в которой происходит торговля валютой и ценными бумагами. На территории РФ самой крупной считается Московская Биржа – на ней проводится основное количество сделок. Для желающих приобрести акции на этой площадке всегда найдется ценный вариант, ровно как и для всех, кто хочет продать ценные бумаги по максимально выгодной цене.

Содержание

Скрыть- Игра на бирже

- Игра на бирже для новичков

- Суть игры на бирже

- Игра на бирже онлайн

- Игра на понижение на бирже

- ”Игра на бирже” или вся правда о трейдинге

- Принцип торговли

- Инструменты торговли

- Как выбрать биржу для торговли?

- Стратегии игры на бирже

- Волатильность

- Советы опытных трейдеров: биржа — игра или работа

Определение цены осуществляется посредством анализа встречных заявок. Прибыль трейдер получает в виде разницы между ценой приобретения и ценой продажи акций. Дополнительный источник пассивного дохода в виде дивидендов также возможен. Работа на бирже проводится через заключение сделок при непосредственном участии посредника. Как правило, доступ к торгам предоставляют специализированные брокерские компании.

Прибыль трейдер получает в виде разницы между ценой приобретения и ценой продажи акций. Дополнительный источник пассивного дохода в виде дивидендов также возможен. Работа на бирже проводится через заключение сделок при непосредственном участии посредника. Как правило, доступ к торгам предоставляют специализированные брокерские компании.

Игра на бирже

Для успешного старта работы на бирже новичок выбирает брокера, который становится проводником начинающего трейдера в мире финансовых услуг. Поиск хорошего брокера – порядка 50% успеха, поскольку вероятность выйти в профит без надежной и профессиональной организации процесса торговли практически невозможно. Удобство в процессе заключения сделок онлайн зависит от уровня технологической оснащенности и профессионализма брокера. От выбора дилингового центра во многом зависит уровень заработка трейдера, поэтому перед заключением договора о сотрудничестве необходимо обратить внимание на функциональность и уровень удобства программного обеспечения, аналитические отчеты, которые предлагаются компанией, а также перечень ресурсов, необходимых для мониторинга ситуации на бирже.

Игра на бирже для новичков

После прохождения всех формальностей на этапе выбора брокера новоиспеченному трейдеру необходимо научиться оценивать ситуацию на фондовом и валютном рынке. Как правило, для этих целей используется технический и фундаментальный анализ. В первом случае речь идет об анализе котировок валютных пар в динамике, а во втором об исследовании значений фундаментальных показателей наподобие фондовых индексов, остатков на торговом или платежном балансе, ставок рефинансирования и других подобных показателей.

Суть игры на бирже

Основной смысл работы на бирже сводится к необходимости выбора четкого плана действий. Перед началом работы трейдеру потребуется выбрать одно из фундаментальных стратегий или сконцентрироваться на работе с индикаторами, которые привязываются к графикам валютных курсов. Отдельные стратегии технического анализа также предполагают использование массивов аналитических данных без использования графиков. В конечном итоге такие показатели как размер капитала, продолжительность ведения торгов и количество проводимых сделок определяются типом выбранной стратегии.

В конечном итоге такие показатели как размер капитала, продолжительность ведения торгов и количество проводимых сделок определяются типом выбранной стратегии.

Игра на бирже онлайн

Фактическая работа на бирже начинается с подачи заявки на открытие сделки с целью продать или купить валюту. До момента завершения сделки к ней привязывается определенный ордер, а зафиксированная позиция имеет открытый статус. Часто сделки завершаются в автоматическом режиме, что случается в моменты, когда срабатывают ордера, ограничивающие размер максимально допустимой прибыли или максимально допустимого убытка. При открытии позиции на продажу она завершается покупкой или наоборот. Если трейдер действует максимально правильно, сделка закрывается с прибылью. Новичкам, которые совершают много ошибок и не понимают как торговать на бирже, практически все брокеры протягивают информационную руку помощи в виде платных или бесплатных курсов, вебинаров, семинаров и дополнительной обучающей литературы.

Игра на понижение на бирже

Позиция «Медведей» при игре на бирже сводится к продаже актива во время падения цены, затем следует приобретение аналогичного количества валюты, ценных бумаг или товара по более низкой цене. Как правило, начинающие трейдеры сразу понимаю, что такое игра на повышение, хотя в заключении сделок в обратном порядке, по сути, нет ничего сложного. Пример из практики. По результатам анализа трейдер замечает, что цена начинает снижаться после достижения очередного пика. Открывается сделка на продажу, которая держится открытой, пока не начнется дальнейшее снижение котировок. При существенном удешевлении стоимости актива трейдер приобретает аналогичное количество валюты по более низкой цене, обеспечивая себе, таким образом, прибыль в виде разницы.

”Игра на бирже” или вся правда о трейдинге

Успешные трейдеры не играют, но работают на бирже. Делать это приходится каждый день. Главная сложность заключается в необходимости много думать и анализировать текущую ситуацию. Нередко опытные участники биржи советуют сформировать правильное отношение к профессии. Желательно научиться воспринимать открытие и закрытие сделок как бизнес. Большинство досадных потерь и разочарований происходят по причине нетерпеливости, жадности и неопытности трейдера. Эту особенность лучше принять сразу, а умение прогнозировать движение графика обязательно придет вместе с опытом.

Нередко опытные участники биржи советуют сформировать правильное отношение к профессии. Желательно научиться воспринимать открытие и закрытие сделок как бизнес. Большинство досадных потерь и разочарований происходят по причине нетерпеливости, жадности и неопытности трейдера. Эту особенность лучше принять сразу, а умение прогнозировать движение графика обязательно придет вместе с опытом.

Принцип торговли

Главная формула трейдинга, хоть и не золотая, и не сверхприбыльная, действительно существует. Вот она: pr = D*x — U*n — C, расшифровка:

D– средняя прибыль по одной сделке;

N – количество убыточных сделок;

Х – количество прибыльных сделок;

С – издержки в виде комиссий и сборов;

Из формулы видно, что для заработка на бирже не обязательно, чтобы количество прибыльных сделок превысило количество убыточных. Достаточно зарабатывать больше на прибыльных контрактах. Чтобы достичь поставленной цели, нужно держать прибыльные позиции максимальное количество времени и быстро закрывать убыточные сделки.

Инструменты торговли

Акции – один из классических инструментов трейдинга. Главные особенности: нет «плеча», при торговле на некоторых акциях невозможно выйти в шорт. Предусмотрен дополнительный источник доходов в виде дивидендов.

Фьючерсы – финансовый инструмент производного характера.

Валюта – торгуется преимущественно через дилинговые центры форекс. Благодаря внушительному кредитному плечу (среднее значение 1 к 100) появляется возможность быстро заработать или также быстро потерять круглую сумму.

Как выбрать биржу для торговли?

Размер комиссии – ключевой фактор при выборе брокера. Внимательно изучайте ценовую политику будущего партнера. Различные дополнительные платежи также возможны. Как правило, комиссия рассчитывается в виде процента от оборота конкретного трейдера, поэтому ее размер оказывает влияние на цену сделки. При минимальных комиссиях становятся доступными короткие сделки и дополнительные возможности увеличить доход.

Второй важный момент – терминал, с которым работает брокер. Количество доступных инструментов и скорость соединения во многом определяется версией терминала.

Количество доступных инструментов и скорость соединения во многом определяется версией терминала.

Стратегии игры на бирже

Опытные трейдеры советуют не рисковать средствами в объеме более 2% от суммы. Если взять за основу это правило, хуже точно не будет. Трейдеры, который не ставит ограничений, склонен к высокому, неоправданному риску. В результате потери крупных сумм становятся практически неизбежными.

Даже одно, незначительное превышение установленного ограничения приводит к потере контроля над сделками и нередко заканчивается сливом депозита. В такие моменты трейдинг превращается из профессии в азартную игру, которая уже самостоятельно руководит участником рынка.

Волатильность

Термин происходит от английского слова «volatile», что в переводится как непостоянный или изменчивый. На бирже волатильность показывает уровень интенсивности колебаний ценовых котировок. Волатильность рассчитывается путем определения разницы между максимальной и минимальной ценой. Полученный результат делится на среднедневную цену.

Полученный результат делится на среднедневную цену.

Пример из практики. Акции Макдональдса стоят 10 долларов. Через время цена пошла вверх и составила 11 долларов, затем опустилась до 9 и при закрытии опять остановилась на отметке 10 $. Дневная волатильность составит: (11-9)/10*100%=20%.

Советы опытных трейдеров: биржа — игра или работа

- Если вы чувствуете переизбыток эмоций, следует немедленно прекратить торговлю. Волнение и неуверенность в себе, раздражение, подавленность, эйфория, счастье, эмоциональное возбуждение – все это коварные враги трейдера.

- После крупной прибыли, ровно, как и после крупных убытков, рекомендуется сделать паузу минимум на 24 часа.

- Старайтесь работать как можно более дисциплинированно, а собственные возможности оценивать объективно и профессионально.

- Не следует открывать сделку, если вы не знаете, при какой прибыли или убытке следует незамедлительно закрыть контракт.

Совет от Сравни.ру: Работа на валютной или фондовой бирже действительно может приносить прибыль, но без основательной практической и теоретической подготовки, получать высокий и стабильный доход вряд ли получится. Рисковать деньгами из семейного бюджета, кредитными средствами, а также просто последними деньгами, которые остаются в распоряжении категорически не рекомендуется.

Главные правила торговли на бирже ☑️ SDG Trade

Изучать торговлю на бирже можно, имея в собственном арсенале несколько правил, которых обязательно стоит придерживаться. Чтобы не совершать типичные ошибки, необходимо изучить определенный список правил, руководствуясь которыми можно стать успешным трейдером и получать прибыль на бирже.

Ниже представлена подборка основных правил для трейдеров. Рассмотрим их более подробно:

- Ожидания — по мнению специалистов, начинать торговлю ценными бумагами на бирже, необходимо с четким пониманием того, что кроме дохода здесь могут быть и определенные риски потерпеть финансовые убытки.

Только полное осознание всех рисков принесет успех каждому.

Только полное осознание всех рисков принесет успех каждому. - Упрямство и предубеждение — от них профессионалы предлагают отказаться вовсе. Таким чертам характера нет места на фондовой бирже. Возьмите за основу только разум и самодисциплину, которые и должны стать главными.

- Правильное инвестирование. Не нужно слишком переживать из-за краткосрочных изменений и уделять им много своего внимания. Разумный подход к инвестициям — залог успеха всех успешных трейдеров. Инвестирования должны быть долгосрочными, только тогда они принесут необходимый доход.

- Эмоции. Руководствоваться только одними эмоциями на бирже запрещено. Здесь должен присутствовать разум. Прежде чем совершить сделку обязательно думайте. Большинство трейдеров на бирже не получают доход по простым причинам: они совершают сделки в неподходящее время.

- Уверенность. Конечно, верить в себя и свои силы необходимо. Однако чрезмерная самоуверенность дает трейдерам большой шанс совершать ошибки чаще, нежели те инвесторы, которые помнят о том, что в любой момент могут потерпеть крах.

- Дисциплина. Даже если Вы уже давно стали профессиональным трейдером, не нужно забывать о самодисциплине. Всегда четко придерживайтесь своего торгового плана, сохраняйте верность стратегиям и не уступайте эмоциям.

- Наличие стратегий и плана. Важно выходить на фондовую биржу, имея свой, разработанный индивидуально, торговый план и стратегии. Главное, чтобы они были со смыслом. А дополнив стратегии и план настойчивостью и дисциплиной, даже трейдер-новичок добьется больших успехов.

- Адекватная реакция на резкий подъем или спад цен — еще один ключ к успеху. Инвесторам необходимо проводить собственную оценку каждой ситуации и не реагировать моментально на каждое незначительное изменение на рынке.

- Полный анализ ситуаций на фондовой бирже необходим трейдерам для того чтобы понять надежность каждой из своих открываемых позиций.

- Обучение. Определенно, самое важное из всех правил — это получить знания и хорошо понимать все финансовые инструменты перед выходом на фондовую биржу.

Если вы только начинаете интересоваться торговлей на биржах, то рекомендуем начать с бесплатных курсов, разработанных профессиональными трейдерами, с которыми мы сотрудничаем. Если вы хотите сделать трейдинг основным источником дохода, то рекомендуем пройти полноценное обучение в рамках программы «Трансформация 365». Спикеры и кураторы данной программы — это профессиональные трейдеры, которые имеют многолетний опыт успешной торговли, и готовы поделиться им с вами.

Узнать об обучении

Что такое биржа и как она устроена. Как торговать на фондовом рынке

Отвечаем на главные вопросы о бирже: какие они бывают, кто на них торгует, кто контролирует и как самому начать торговать на фондовом рынке

Фото: Spencer Platt / Getty Images

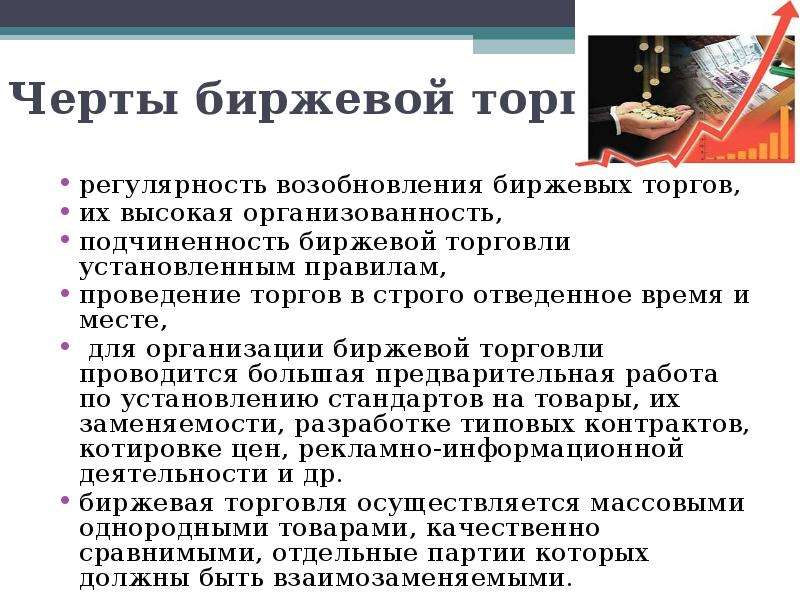

Биржа ведет учет всех сделок, организует и гарантирует расчеты и поставку ценных бумаг . Единицей измерения торговых инструментов являются стандартные контракты, или лоты, их размер также предусмотрен правилами.

Юридически биржа — коммерческая организация, извлекающая прибыль из сделок продавцов и покупателей. Для этого она берет комиссию — главный источник ее доходов. Также торговая площадка может зарабатывать на продаже биржевой информации.

Кто является участниками торгов на бирже?

Главные участники торгов:

- инвесторы — физические и юридические лица, желающие вложиться в те или иные активы;

- эмитенты — компании, желающие привлечь инвестиции и размещающие для этого на бирже свои ценные бумаги. Эмитентом может быть даже регион, город или государство. Чтобы бумаги эмитента были допущены до торгов, им нужно пройти процедуру проверки;

- брокеры — профессиональные участников торгов. По сути — посредники, которые обеспечивают взаимодействие инвесторов и эмитентов. Они обязаны получить лицензию на брокерскую деятельность от Банка России.

В биржевых торгах также участвуют доверительные управляющие — они выступают в интересах инвесторов, передавших им свои средства, и стараются приумножить их с помощью инвестиций. К доверительным управляющим обращаются те, у кого недостаточно времени или опыта для самостоятельной торговли.

Также на бирже работают регистраторы — лицензированные компании, ведущие реестры с полным учетом всех владельцев ценных бумаг. А еще существуют депозитарии — компании, хранящие и учитывающие ценные бумаги. Они выступают гарантом прав инвесторов.

Какие бывают биржи?

По типу предлагаемых товаров их можно условно разделить на фондовые, товарные и валютные.

Нью-Йоркская фондовая биржа (Фото: Spencer Platt / Getty Images)

- На фондовых биржах торгуют различными ценными бумагами. В первую очередь — акциями. Это бумаги, дающие владельцу право на часть бизнеса эмитента, а также на получение дохода от деятельности компании в виде дивидендов. Другой распространенный инструмент — облигации. Фактически это когда инвестор дает компании в долг, а она обязуется вернуть деньги с процентами через определенное время. Паи, ETF, фьючерсы и опционы также можно купить на фондовом рынке.

- Товарные биржи предназначены для торговли реальными товарами и производными инструментами на них (фьючерсами). Например — драгоценными металлами, сельскохозяйственной продукцией и полезными ископаемыми.

- На валютных биржах ведется торговля валютой. Важный момент: международный валютный рынок FOREX не относится к ним и считается внебиржевой площадкой.

Существуют и специальные фьючерсные площадки, а с появлением первых криптовалют получили распространение криптовалютные биржи.

При этом разделение нельзя считать строгим: многие площадки являются универсальными и предоставляют доступ к торговле разными типами финансовых инструментов. Например, на Чикагской товарной бирже (CME) можно купить не только товары и фондовые индексы, но и валютные и криптовалютные фьючерсы.

Сколько всего в мире бирж? Какие из них самые важные?

Их очень много — только фондовых бирж насчитывается около 250, и все они сильно различаются по масштабам торговли. Глобальное значение имеет всего несколько десятков бирж. Крупнейшая торговая площадка мира — Нью-Йоркская фондовая биржа (NYSE). Согласно данным Statista, в марте 2020-го рыночная капитализация всех ее компаний-эмитентов составляла $25,53 трлн.

Второе место по этому показателю занимала NASDAQ — биржа, специализирующаяся на акциях высокотехнологичных компаний ($11,23 трлн). А третьей стала Japan Exchange Group — компания-оператор нескольких японских бирж, крупнейшей из которых является Токийская.

Кроме них, важнейшими фондовыми биржами являются площадки в Лондоне, Гонконге, Шанхае, Франкфурте и Торонто.

Крупнейшими товарными биржами, ценообразование которых влияет на торговлю по всему миру, являются биржи CME Group в Чикаго и Нью-Йорке (CME, NYMEX, COMEX). На них ведется торговля энергоносителями, сельскохозяйственной продукцией и другими товарами.

Крупнейшим в мире оператором рынка фьючерсных контрактов является Межконтинентальная биржа (ICE) — по сути, это сеть площадок, на которых сосредоточено около 50% срочного рынка нефти и нефтепродуктов. Отдельно стоит выделить Лондонскую биржу металлов (LME), где торгуются цветные и драгоценные металлы.

Старейшая в мире биржа была основана в Амстердаме в 1602 году. Она существует и сегодня — в 2000 году слилась с Брюссельской и Парижской биржами и получила название Euronext Amsterdam. А первую биржу в России создал Петр I — она появилась в 1703 году в только основанном Санкт-Петербурге и по количеству ценных бумаг была на пятом месте в мире. Но после Октябрьской революции ее закрыли вместе со всеми остальными российскими биржами.

От Астрахани до Одессы. 9 удивительных фактов о биржах Российской империиКакие биржи существуют в России сейчас?

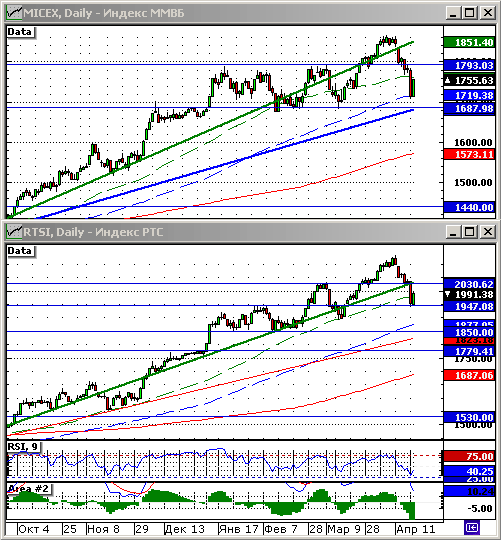

В России есть две основные фондовые биржи — Московская (MOEX) и Санкт-Петербургская (SPBEX). Главной торговой площадкой России является Московская биржа — мощная структура, куда помимо торговых площадок входят клиринговый центр и центральный депозитарий. В современном виде она образовалась в 2011 году после слияния Московской межбанковской валютной биржи (ММВБ) и Российской торговой системы (РТС).

Фото: Shutterstock

Это универсальная биржа: на MOEX обращаются акции российских и с недавних пор некоторых иностранных компаний, есть возможность торговли валютой, драгметаллами и иными биржевыми товарами, а также деривативами — фьючерсами и опционами на активы.

Санкт-Петербургская биржа не столь масштабна, но у нее есть своя специализация — возможность торговли иностранными ценными бумагами. На СПБ бирже их уже более 1400. Для рядового инвестора в России это самый доступный способ вложиться в зарубежный бизнес.

А крупнейшей товарной биржей России является Санкт-Петербургская Международная Товарно-сырьевая Биржа (SPIMEX). На ней торгуют нефтью и нефтепродуктами, газом, лесом, минеральными удобрениями, углем, сельскохозяйственной продукцией, а также фьючерсами на эти товары.

Кто контролирует биржу?

Над биржами всех стран есть свои регуляторы, которые контролируют процесс торговли: выдают лицензии всем профессиональным участникам рынка, выявляют нарушения и публикуют официальную информацию. На российском рынке функции регулятора выполняет Банк России, на американском — Комиссия по ценным бумагам и биржам (SEC).

Фото: Shutterstock

Кроме того, отношения между участниками торгов и механизмы работы бирж регулируются законодательно — в России главным актом в этом плане является Федеральный закон «О рынке ценных бумаг».

Как заработать на бирже?

Инвесторы вкладывают собственные средства в расчете извлечь прибыль от роста стоимости активов, а компании хотят привлечь финансирование для собственного развития.

На первый взгляд кажется, что биржевые котировки колеблются вверх-вниз, и потому акции не могут считаться надежным источником доходов. Но в долгосрочной перспективе рынок ценных бумаг постоянно растет. К примеру, S&P 500 (индекс, в корзину которого входят акции крупнейших компаний США) за последние десять лет вырос более чем в два раза.

Способы заработка можно условно поделить на два направления:

- трейдинг — заработок на спекуляциях ценными бумагами. Это путь для активных игроков, рассчитывающих получить быструю краткосрочную прибыль. Доходность от трейдинга может быть очень большой, но и потерять серьезную сумму можно буквально за пару неудачных сделок. Для трейдеров определяющее значение имеет технический анализ;

- инвестиции — вложения в ценные бумаги на долгий срок и расчет на прибыль от роста их стоимости и дивидендов. Это менее доходный, но и менее рискованный путь. Инвесторы обычно полагаются на анализ финансовых показателей при выборе объекта для инвестиций.

Как устроена торговля на бирже? Там реально все кричат?

Когда-то единственным способом «оставить заявку» на покупку или продажу бумаг был крик, из-за чего трейдерам приходилось срывать голос. Это называлось «системой выкриков». Вопли мешались с постоянными телефонными звонками, по которым брокеры получали указания по сделкам от инвесторов.

Но теперь все это ушло в прошлое: еще в 1980-х биржи начали переходить на электронные торги. С распространением интернета торговля полностью ушла в онлайн, и шум на бирже можно услышать разве что в художественных фильмах.

Фото: pxfuel.com

Теперь брокеры просто выставляют в компьютерных системах заявки на куплю-продажу активов, которые удовлетворяются встречными заявками других игроков. Но сами биржи физически еще не исчезли: в них остались торговые залы с электронными табло и местами для трейдеров.

У каждой биржи есть свой график работы: например, Московская биржа работает каждый будний день с 10:00 по 18:50, Санкт-Петербургская — с 10:00 до 01:45, а Нью-Йоркская биржа и NASDAQ — с 16:30 до 23:00 по московскому времени в период летнего времени и с 17:30 до 00:00, когда в Америке переходят на зимнее время. Выходные дни тоже у всех бирж свои: если Мосбиржа не работает во время российских государственных праздников, то выходные на СПб бирже следуют за Нью-Йоркской биржей и соответствуют нерабочим дням в США.

Как стать участником торгов на фондовой бирже?

Частным лицам напрямую торговать на бирже нельзя — доступ может предоставить только посредник. Поэтому потенциальному инвестору нужно открыть счет у одного из лицензированных брокеров.

Как выбрать брокера? Простая и понятная инструкция для новичковВсе решения по сделкам вы принимаете самостоятельно, а брокер лишь исполняет их и берет небольшую комиссию за каждую. Деятельность российских брокеров контролирует Центробанк.

При этом брокеры отличаются друг от друга не только комиссиями, но и инструментами, к которым предоставляют доступ: например, не все дают возможность торговать бумагами иностранных компаний на Санкт-Петербургской бирже.

Крупнейшие российские брокеры — ВТБ, Сбербанк, «Тинькофф Инвестиции», «БКС Брокер», «Финам», «Открытие Брокер», «Альфа-Директ», АТОН, «Фридом Финанс», «Церих», ITI Capital, «КИТ Финанс», «АЛОР Брокер».

Также можно открыть счет у одного из зарубежных брокеров. В этом есть смысл, поскольку выбор инструментов на зарубежных биржах шире, чем на российских.

Однако в случае открытия счета у зарубежного брокера инвестору придется самостоятельно платить налоги, а также мириться с высоким порогом входа и большими издержками на комиссии и валютные переводы.

После открытия брокерского счета нужно установить торговый терминал или специальное приложение для смартфона — у каждого брокера свои инструменты для торговли. Останется лишь внести средства на совершение операций — и можно начинать торговать на бирже.

Дорогая лотерея для избранных: разбираем 7 мифов о торговле на биржеВ сервисе «РБК Инвестиции » можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. ПодробнееКак идут торги на Московской бирже — как устроен фондовый рынок

Минутка матчасти.

Роман Кобленц

частный инвестор

Профиль автораСкажу честно: вы можете спокойно торговать на бирже и без понимания того, как проходят эти торги. Московская биржа делает много работы для того, чтобы вы не переживали обо всех этих деталях.

Но если вы знаете, как все устроено внутри, у вас будет преимущество.

Что за биржа

Московская биржа — организатор торгов ценными бумагами российских компаний. Биржа сводит покупателей и продавцов, обеспечивает безопасность сделок, а за это берет комиссию.

Если проводить аналогию, то Московскую биржу можно сравнить с продуктовым магазином. Если вы хотите купить овощи, вы не ищете фермеров, не ездите к ним на поля и не проверяете качество удобрений. Вы просто идете в магазин и покупаете то, что вам приглянулось. В одном и том же магазине вы можете купить овощи, мясо, молоко и еще что пожелаете.

Поставщикам в свою очередь не нужно беспокоиться о том, чтобы найти клиентов, не нужно открывать магазин при ферме, не нужно беспокоиться о часах работы. Нужно только вырастить овощи и договориться о поставках с магазином.

Поставщик и покупатель общаются только с магазином, а не друг с другом. И все свои вопросы закрывают тоже только с магазином.

Как устроен фондовый рынок

На Московской бирже торговля идет в разных секциях, как в отделах магазина. Основные секции — фондовый, срочный, валютный и товарный рынок. В каждой секции свои правила торгов.

Акциями и облигациями торгуют на фондовом рынке. На эту тему мы написали уже множество статей. Теперь настал момент получше разобраться, какие проходят торги на фондовом рынке и какие у них правила. Мы будем говорить только о торговле акциями, потому что этим инструментом частные инвесторы пользуются чаще всего.

На фондовом рынке работают несколько правил:

- Order-driven market.

- Центральный контрагент.

- Частичное обеспечение.

- Отложенное исполнение.

Сейчас расскажу, что это значит.

Order-driven market

Фондовый рынок — это рынок конкурирующих между собой заявок. Анонимные покупатели и продавцы предлагают купить и продать ценные бумаги по определенным ценам — это называется заявкой. Вы видите, какие висят заявки, но не видите, кто их разместил. Если две встречные заявки пересекаются по условиям, они автоматически выполняются — то есть заключается сделка.

Сделка происходит по рыночной цене — той, которая в данный момент устроила и продавца, и покупателя. Это напоминает торговлю на обычном рынке: когда вы подходите к прилавку с овощами и видите ценник на помидоры, это еще не рыночная цена. Это цена продавца, не более. Рыночной будет та цена, по которой вы эти помидоры фактически купите.

Вы можете взять помидоры по предложенной цене, можете сторговаться, а можете и вовсе не договориться. В первых двух случаях, когда вы договорились, ваши «заявки» на покупку и продажу пересекутся и рыночная цена будет установлена. В третьем случае цена на прилавке так и останется ценой продавца, а рыночная цена останется неопределенной.

Рыночная цена на Московской бирже

Важно уточнить, что у понятия рыночной цены на Московской бирже есть несколько определений. В нашем примере мы говорим о рыночной цене акции и подразумеваем «стоимость ценной бумаги, установленная котировкой на фондовой бирже, которая определяется соотношением спроса и предложения». Это цена в моменте.

Но есть еще другая рыночная цена, которую Московская биржа определяет по итогам торгового дня для каждой бумаги. Этот расчет рыночной цены опирается не просто на конкретную сделку, а на целый ряд факторов, например на такие:

- Количество сделок за день.

- Объем сделок (на какую сумму заключено сделок).

- Средняя цена сделки и т. д.

Есть и важное отличие: на рынке каждый следующий покупатель не знает, по какой цене продали помидоры перед ним. Поэтому в каждой сделке рыночную цену может сильно колбасить: одному покупателю продавец даст скидку, другому не даст. А биржа постоянно смотрит, по какой цене фактически идет торговля, и сообщает это всем участникам: «Вот кабачки Цукерберга сегодня по триста уходят».

Рыночную цену формируют спрос и предложение, которые отображены в виде заявок. Место, где висят заявки, традиционно называют «стаканом».

Это «стакан». Зеленым выделено то, что хотят купить, красным — что хотят продать. Биржа пытается их состыковатьЦентральный контрагент (ЦК)

Это посредник между покупателем и продавцом. Он не только организует сделку, но и обеспечивает ее безопасность для каждого из участников.

Основная функция центрального контрагента — брать на себя риски по сделкам. Для каждого покупателя он выступает продавцом, для каждого продавца — покупателем. Вместо того чтобы напрямую заключать договор с фермером Цукербергом на покупку его кабачков, вы проводите сделку через ЦК:

- Фермер Цукерберг продает кабачки ЦК.

- Вы покупаете кабачки у ЦК.

Возьмем другой пример. Вы самостоятельно продаете машину, уже нашли покупателя и совершаете сделку. Это потребует от вас определенных усилий и времени: составить договор, оформить бумажки в ГИБДД. Еще и вы, и покупатель несете риски: например, вы несете риск, что деньги фальшивые, а покупатель — что машина в угоне. Если что-то случится, вы с покупателем будете разбираться напрямую.

Но на бирже ежедневно проводятся миллионы сделок. И пусть для нас это выглядит как щелчок по кнопке, за этим щелчком — свой большой процесс. Деньги должны поступить от покупателя к продавцу, а акции — от продавца к покупателю. И здесь тоже могут возникнуть риски, что не окажется денег или акций.

Страховкой от этих рисков как раз выступает центральный контрагент. Формально вы заключаете договор с ним и дальше можете не волноваться о рисках. Если возникнут какие-то проблемы, с ними будет разбираться центральный контрагент. Вы об этом даже не будете знать, а ваша сделка останется без изменений.

На Московской бирже роль центрального контрагента выполняет Национальный клиринговый центр, который на 100% принадлежит ПАО «Московская биржа».

Частичное обеспечение

На фондовом рынке вам доступно частичное обеспечение — оно же кредитное плечо. Что это и зачем нужно, мы писали в отдельной статье.

Кратко так: биржа может дать вам в кредит немного денег, чтобы вы купили нужное количество акций. Взамен биржа берет свой процент и имеет право забрать купленные вами акции, если они начинают представлять угрозу для кредитных денег. Общее правило: чем больше кредитное плечо, тем быстрее можно заработать и тем быстрее — потерять деньги.

Отложенное исполнение

На фондовом рынке акции торгуются в режиме T+2. Это означает, что расчеты и поставка осуществляются на второй день с момента заключения сделки.

В режиме T+2 (где T — это момент сделки), если вы сегодня покупаете акции, фактически они поступят к вам через 2 дня — тогда же покупателю фактически перечислят ваши деньги. На момент покупки (T0) этих денег у вас может и не быть, достаточно иметь нужное обеспечение (часть денег либо акции, которые брокер может также использовать как обеспечение).

В общем случае отложенное исполнение открывает возможности для маневра: можно покупать бумаги, не имея на счете всей суммы.

Как идут торги на Московской бирже

Мы разобрались с основными правилами торгов на фондовом рынке. Теперь непосредственно о том, как идут сами торги.

Торговая сессия. Торговая сессия — это период, когда открыты торги и все участники могут совершать сделки. На Московской бирже торговая сессия фондового рынка длится с 10:00:00 до 18:39:59 по московскому времени. В это время происходят все сделки на фондовом рынке.

Аукцион открытия. Перед началом торгов проходит так называемый аукцион открытия. Он длится 10 минут перед началом основных торгов. На нем определяют стартовую цену акций на основе баланса спроса и предложения. Аукцион открытия нужен, чтобы не допустить манипуляций с ценой в самом начале торгов.

Если бы Московская биржа просто брала и в 10 утра запускала основные торги, первые участники с первыми заявками могли бы получить некоторые преимущества, потому что именно их заявки сразу бы определяли спрос и предложение. Вместо этого на аукционе открытия на основе поступающих заявок рассчитывается суммарный спрос и суммарное предложение — далее на основе определенных алгоритмов рассчитывается стартовая рыночная цена.

Аукцион закрытия. Аналогично с аукционом открытия задача аукциона закрытия в том, чтобы определить справедливую цену закрытия. На эту цену потом ориентируются фонды, рассчитывая по ней стоимость своих активов. Также эта цена будет признана официальной ценой закрытия.

Аукцион закрытия также защищает инвесторов от возможных манипуляций, когда самая последняя заявка может неожиданно резко изменить цену.

Презентация об аукционе закрытия

Вы можете создавать свои заявки и во время аукциона открытия, и во время аукциона закрытия. Если ваша заявка пересечет рыночную цену, которую определит алгоритм биржи, она будет исполнена.

Торговые заявки

Еще один важный момент — это торговая заявка, то есть ваше поручение брокеру о покупке или продаже тех или иных акций. Такую заявку можно подать разными способами. Основные — рыночная и лимитная заявка.

Рыночная заявка. Суть рыночной заявки в том, что вы не указываете сами цену, по которой хотите купить или продать. Вы соглашаетесь покупать и продавать по рыночной цене — то есть по той, которая доступна сейчас.

Рыночная заявка: покупаем лот акций «Магнита» по рыночной ценеЛимитная заявка. В лимитной заявке вы сами назначаете ту цену, за которую хотите купить или продать. Если ваша цена станет рыночной (то есть по ней пройдет пересечение спроса и предложения), ваша заявка исполнится. Если нет — она останется висеть до конца торгового дня, если вы сами ее не удалите раньше.

Лимитная заявка: покупаем лот акций «Магнита» по своей цене. Если она окажется вне рынка, то есть никто не захочет нам продавать по этой цене, заявку не исполнятНикакие заявки не переносятся на следующий день. Все аннулируются в конце торгового дня. При этом рыночная заявка всегда имеет приоритет перед лимитной. Это полезно знать тем, кто хочет торговать быстро.

Если на рынке начались резкие скачки, а вы хотите быстро купить или продать бумаги, лимитная заявка может сыграть злую шутку: рыночная цена уйдет в другую сторону, заявка не будет выполнена, а вы упустите выгоду.

Дискретный аукцион и остановка торгов

Еще один интересный момент. Дни на Московской бирже бывают разные: бывает, что цена топчется на месте, а бывает, что рынок охватывает паника. Для вторых случаев на фондовом рынке есть особый механизм охлаждения пыла.

Если в течение 10 минут цена актива меняется на 20%, биржа включает режим дискретного аукциона и приостанавливает торги на полчаса. Во время дискретного аукциона собираются заявки на покупку и продажу — это могут быть только лимитированные заявки. В результате заново формируется спрос, предложение и рыночная цена.

В течение дня по одной акции дискретный аукцион может проводиться только два раза. При этом дискретный аукцион проводится только по акциям, входящим в состав индекса московской биржи. В случае с другими акциями торги просто приостанавливаются.

Если в течение 10 минут индекс Московской биржи растет или падает на 15%, все торги акциями приостанавливаются на полчаса. В течение дня таких приостановок может быть только две. Если резкое изменение цены происходит в третий раз, торги на Московской бирже останавливаются до конца дня.

Словарик инвестора

Выучите эти умные фразы, чтобы завоевать друзей и оказывать влияние на людей.

Order-driven market — рынок, на котором сделки между продавцом и покупателем совершаются автоматически, когда их цены пересекаются при условии, что они лучшие: самая низкая цена продажи и самая высокая цена покупки среди имеющихся. Допустим, я готов купить акцию за 150. На бирже кто-то продает ее за 150, а кто-то за 100. Моя заявка пересечется с самой низкой ценой продажи, и я куплю акцию за 100.

Центральный контрагент — компания-посредник на бирже. Она покупает акции у продавца, продает покупателю и берет на себя риски.

Частичное обеспечение — биржа может дать вам кредит или разрешить совершить сделку, даже если на вашем счете нет всей суммы.

Отложенное исполнение — заказываете акции сегодня, а платите за них через два дня, тогда же и получаете.

Торговая сессия — время, когда биржа открыта и на ней можно торговать.

Аукционы открытия и закрытия — мероприятия в начале и конце каждой торговой сессии. На аукционе биржа собирает все заявки на покупку и продажу и определяет, какую цену выставить в начале и конце торгов.

Стакан заявок — условное место, куда попадают лучшие заявки на покупку акций (наиболее высокие цены) и продажу (наиболее низкие цены). Когда заявки пересекаются, биржа их исполняет и фиксирует цену как рыночную.

Рыночная цена акции (в моменте) — цена, по которой была заключена последняя сделка. Не путать с «официальной» рыночной ценой, которую определяет Московская биржа по итогам торгового дня.

Рыночная заявка — когда вы соглашаетесь купить или продать сколько-то акций по текущей рыночной цене.

Лимитная заявка — когда вы сами говорите, по какой цене покупать или продавать акции, и ждете, когда рыночная цена пересечется с вашей.

Дискретный аукцион — когда все психуют, биржа тормозит торги и заново определяет рыночную цену на акции. Если все равно все психуют, биржа закрывает торги по этой акции. Если психуют все кругом и без остановки, то биржа сворачивает торги до следующего утра.

Глава финрегулятора США хочет пересмотреть правила торговли на биржах — Экономика и бизнес

НЬЮ-ЙОРК, 9 июня. /ТАСС/. Правила, по которым ведется торговля на американских биржах, устарели, и необходимо искать пути их обновления под современные реалии. Об этом в среду заявил глава федеральной Комиссии по ценным бумагам и биржам (SEC) США Гари Генслер.

«Сегодня мы часто полагаемся на правила, которые были написаны в более раннюю эпоху. Правила, которые были одобрены 16 лет назад, уже не в полной мере отвечают современным технологиям. Я полагаю, что в настоящее время обоснованно искать пути обновления правил SEC для того, чтобы наши фондовые рынки гарантированно выполняли свои функции, а именно сохранение честных, упорядоченных и эффективных рынков при одновременной защите инвесторов и упрощении формирования капитала», — приводятся его слова на сайте финрегулятора.

В частности, комиссия хочет рассмотреть феномен игрового подхода к инвестициям. Он ведет к возрастающей ежедневной активности инвесторов, которые благодаря современным технологиям могут быстро продать или купить акции, используя мобильные приложения. Легкий доступ к рынкам провоцирует некоторых инвесторов совершать все больше операций, что ведет к увеличению доходов брокеров, однако, согласно исследованиям, снижает доходы игроков на рынке.

Генслер также отметил, что большая часть заявок на покупку или продажу акций в настоящее время сначала проходит через альтернативные торговые платформы, это может приводить к концентрации операций по той или иной компании или сегменту, что в свою очередь ведет к повышению волатильности рынков и нарушению их функционирования.

В январе некоторые акции небольших компаний затронула волна взрывного роста. В частности, стоимость бумаг компании GameStop за месяц взлетела более чем на 2 000%. Причиной тому стал шорт-сквиз (short squeeze — стремительный рост цены актива), организованный при помощи онлайн-форума Reddit частными трейдерами, которые зачастую использовали для ставок мобильное приложение Robinhood. В результате играющие на понижение хедж-фонды понесли миллиардные убытки. Акции компании AMC Entertainment Holdings, которой принадлежит сеть кинотеатров, также значительно дорожали и дешевели. Манипуляции с данными ценными бумагами стали причиной резких колебаний на фондовом рынке США.

Правила и положения Торговля — Ресурсы

Следующая информация предоставляется фирмам-членам и фирмам, не являющимся членами, в помощь их запросам в отношении дефолта SVS Securities Plc («SVS»), объявленного в 15:30 в пятницу 9. Август 2019 г. Биржа будет время от времени обновлять эту информацию.

Все уведомления фондовой биржи, выпущенные в связи с дефолтом SVS, доступны в разделе загрузок внизу этой страницы.

Информация для администратора — Жюльен Ирвинг, Эндрю Поксон и Алекс Кэдуолладер из Леонарда Кертиса являются совместными специальными администраторами SVS Securities Plc.

Вот ссылка на их веб-сайт, который предоставляет информацию об администрировании SVS:

https://www.leonardcurtis.co.uk/svs/

Процедуры невыполнения обязательств

Биржа подтвердила, что большинство незавершенных сделок SVS на бирже было проведено в агентском качестве, однако небольшое количество сделок было проведено в основном качестве.

Использование процедур Биржи по умолчанию для незавершенных агентских сделок на Бирже выводит фирму, нарушившую обязательства, из процесса расчета, тем самым позволяя совершить расчет по незавершенной сделке между конечным покупателем неплательщика и фирмой-членом контрагента.

Биржа предоставит подробную информацию о клиенте неплатежеспособного контрагента, который должен написать этому клиенту в форме, предписанной Биржей, требуя от них урегулирования контракта.

В соответствии с положениями Закона о компаниях 1989 года, процедуры Биржи по умолчанию для невыполненных обязательств по основным сделкам на Бирже предназначены для расчета чистой суммы обязательств перед дефолтером по каждому его счетчику. стороны.В соответствии с Правилами Лондонской фондовой биржи, Биржа будет определять чистую сумму, подлежащую выплате между SVS и каждой из ее контрагентов в отношении незавершенных биржевых сделок на момент неисполнения обязательств (15:30 в пятницу, 9 августа 2019 г.).

В соответствии с параграфом D146 правил эта чистая сумма будет подтверждена Биржей и может быть подтверждена как задолженность дефолтером или противоположной стороной, если применимо. После этого подтверждения неплательщик и его контрагенты должны организовать соответствующие платежи.Биржа не уполномочена участвовать в процессе оплаты, и ее роль в неисполнении обязательств прекращается, как только она удостоверяет чистую сумму, подлежащую выплате.

N10 / 19 — Декларация о дефолте — SVS Securities Plc

N12 / 19 — SVS Securities Plc — По умолчанию — дополнительные цены на молотки

N13 / 19 — SVS Securities Plc — По умолчанию — дополнительная цена молотка

Текущее состояние

Лондонская фондовая биржа находится на этапе 4 процедуры дефолта в отношении SVS Securities Plc.

Этап 1 — Декларация

Этап 2 — Сбор данных и сверка контрактов на биржевом рынке

Сбор данных отчета о торговле LSE

Сбор данных CSD

Сбор данных неплательщика

Сбор данных о контрагентах фирм-членов

Сбор данных о контрагентах фирм, не являющихся членами

Проведение сверки вышеуказанных наборов данных

Отправлять контрольные электронные письма и извлечения данных контрагентам и неплательщикам

Этап 3 — Указания по урегулированию вопросов по контрактам на агентском рынке

Консультации по первоначальному определению контрактов на основном рынке

Этап 4 — Расчет по договорам на агентском рынке

Оценка дополнительных доказательств, подтверждение сертификатов чистой суммы («NAC») для основных рыночных контрактов

Оценка любых дополнительных доказательств, полученных от контрагентов и неплательщика, и вынесение окончательного решения

Подтверждение чистых сумм и выдача NAC фирмам-членам и контрагентам, не являющимся членами

Правила

Процедуры по умолчанию описаны в пунктах D010 — D200 Правил Лондонской фондовой биржи.Только сделки, совершенные на Бирже («Контракты фондового рынка») будут подпадать под правила по умолчанию.

Правила Лондонской фондовой биржи

Расчетная

КРЕСТ

Расчет в CREST для SVS Securities Plc был отключен для всех сделок, которые подлежали расчету.

Фирмы-члены

Это руководство предназначено для контрагентов фирм-членов, которые считают, что у них есть незавершенная биржевая сделка с SVS Securities Plc («SVS»).

Любая фирма-член, которая считает, что она была контрагентом по какой-либо неурегулированной сделке с нецентральным контрагентом на бирже с SVS, должна как можно скорее уведомить биржу о деталях. Фирмам-членам предлагается заполнить и вернуть электронную таблицу с полной информацией об этих транзакциях.

Для фирм-членов важно информировать Биржу об этих транзакциях. Закон предусматривает, что правила биржи по умолчанию имеют приоритет над правилами несостоятельности, применяемыми администраторами SVS.

Фирма-член Информация о контрагенте — инструкции

Фирмы-члены, которые считают, что они являются контрагентами по любым незавершенным операциям на бирже, где SVS является контрагентом, должны заполнить электронную таблицу Excel в загружаемых ниже файлах и вернуть ее по адресу [email protected]

Каждая Идентификатор члена фирмы-члена должен быть включен в каждую сделку, а также в название электронной таблицы, возвращаемой на биржу.

Сделки по незавершенным сделкам SVSurities PLC — Фирмы-участники

Не члены

Это руководство применимо к клиентам, не являющимся членами, контрагентам и их хранителям, у которых нет расчетов по биржевым сделкам с SVS Securities Plc («SVS»).

Транзакции, подпадающие под правила по умолчанию

О сделках, выполненных вне книги заказов Биржи, необходимо сообщать на биржу в соответствии с правилами 3000 и 3010. В случае сделки SVS с контрагентом, не являющимся членом, потребуется SVS. сообщить об этой сделке на биржу.

Если у контрагента, не являющегося членом, есть постоянное указание в SVS, что он хочет, чтобы все его транзакции подпадали под действие правил, или что он дал аналогичные инструкции для каждой сделки, то вполне вероятно, что SVS сообщила бы об этом. на биржу.

Выверка

Способность Биржи согласовывать незавершенные рыночные контракты, не являющиеся членами, в значительной степени зависит от представлений, сделанных не членами Бирже, идентифицирующих такие транзакции.

Чтобы помочь в согласовании любых незавершенных рыночных контрактов, не членов, которые считают, что они не рассчитаны по контрактам биржевого рынка с SVS, предлагается заполнить электронную таблицу Excel в загружаемых ниже файлах и вернуть ее по адресу [email protected]

Просроченные сделки с ценными бумагами SVS Plc — не члены

Цены на молот

Для тех сделок, в которых SVS Securities Plc («SVS») торгуется в основном качестве, Биржа будет применять положения правил по умолчанию, применимых к неурегулированным соответствующим основным контрактам в соответствии с правилами D120 — D146 Правил Лондонской фондовой биржи.См. Ниже полную информацию об этом процессе.

ТаблицыHammer Price доступны для загрузки ниже.

Неурегулированные Соответствующие основные контракты

Биржа определит окончательный денежный расчет, подлежащий оплате между двумя контрагентами, участвующими в каждой транзакции. Это основано на разнице между исходной ценой сделки и средней ценой Биржи («молотковой ценой») соответствующих ценных бумаг непосредственно до момента объявления дефолта, а именно в 15:30 пятницы, 9 августа 2019 года.

В соответствии с Правилами D141 и D142:

Если цена молотка превышает контрактную:

Если договор был приобретен неплательщиком, то неплательщик имеет право получить франшизу от контрагента.

Если договор был продажей неплательщика, то неплательщик обязан выплатить излишек контрагенту

Если цена молотка ниже контрактной:

Если договор был приобретен неплательщиком, неплательщик обязан выплатить недостающую контрагенту

Если договор был продажей дефолтера, дефолтер имеет право получить недостающую сумму от контрагента

Если цена молотка равна цене контракта:

Публикация Биржей цены молотка по какой-либо конкретной ценной бумаге не должна толковаться как означающая, что Биржа соглашается с тем, что они не урегулированы по контрактам биржевого рынка по любой такой ценной бумаге.Процесс сверки биржи предназначен для выявления незавершенных рыночных контрактов, находящихся на бирже.

Дополнительные цены на молот

У нас есть прайс-лист Hammer (с указанием дат и версий) на специальной странице веб-сайта. При необходимости цены на дополнительные молотки безопасности будут добавлены в обновленный список (с новым номером версии) и выделены красным текстом. Биржа сообщит, что обновленная версия списка доступна для рыночных контрагентов через Уведомление фондовой биржи со ссылкой на сайт.

Возражение против цен на молот

В соответствии с Правилом D132 фирма-член может возражать против цены молотка в письменной форме (будет достаточно электронной почты) в течение пяти рабочих дней с даты уведомления (то есть: когда данная цена молотка впервые появилась в списке Биржи). Любой спор будет разрешаться в соответствии с Правилом D132, и решение будет окончательным и обязательным для всех заинтересованных сторон. Высказывая какие-либо возражения, фирма-член должна указать, почему она не считает, что заявленная цена молотка отражает среднюю рыночную цену ценных бумаг на Бирже по состоянию на 15:30 пятницы, 9 августа 2019 года, когда был объявлен дефолт.

Обменный курс для чистых сумм, причитающихся в соответствии с процедурами неисполнения обязательств

В соответствии с Правилом D120 Биржа будет рассчитывать чистую сумму, причитающуюся между SVS и ее контрагентами, если они участвовали в незавершенных сделках, не связанных с ЦКА, проведенных на Бирже в валютах, отличных от фунта стерлингов.

В соответствии с Правилом D144, с целью погашения сумм, рассчитанных в отношении таких сделок, Биржа объединяет все соответствующие суммы, которые находятся в одной валюте, создавая «валютный агрегат».Это позволяет Бирже удостоверять единую сумму нетто, подлежащую выплате SVS своему контрагенту или контрагентом SVS, в зависимости от обстоятельств.

Цены на молот — SVS Securities Plc V1 09-08-19

Цены на молот — SVS Securities Plc V2 20-09-19

Цены на молот — SVS Securities Plc V3 15-10-19

Контактные данные

Официальный представитель по умолчанию — Лиам Смит

Электронная почта: [email protected]

Заместитель должностного лица по умолчанию — Дагмар Бэнтон

Телефон: + 44 20 7797 1210 (STX 31210)

Электронная почта: dbanton @ lseg.com

NYSE: Торговая информация NYSE

Хотя все наши рынки работают в электронном виде с использованием передовых сверхбыстрых технологий, мы считаем, что ничто не может заменить человеческого суждения и ответственности. Именно эта человеческая связь помогает укрепить нашу силу, создавая упорядоченное открытие и закрытие, снижая волатильность, повышая ликвидность и улучшая цены. Более 200 лет мы сохраняем твердую приверженность укреплению и упорядочению финансовых рынков. И мы намерены сохранить эту традицию в следующие 200 лет.

Для поддержания порядка на рынках на NYSE работают следующие люди:

Назначенные участники рынка

Краеугольным камнем модели рынка NYSE является Назначенный маркет-мейкер (DMM). Ранее известные как «Специалисты», DMM несут обязательства по поддержанию справедливых и упорядоченных рынков для назначенных им ценных бумаг. Они работают как вручную, так и в электронном виде, чтобы облегчить обнаружение цен во время открытия и закрытия рынка, а также в периоды существенного торгового дисбаланса или нестабильности.Такой подход «высокого прикосновения» имеет решающее значение для повышения цен, снижения волатильности, увеличения ликвидности и увеличения стоимости.

Цифровые мультиметры применяют проницательные суждения о знании динамических торговых систем, макроэкономических новостей и отраслевых аналитических данных для принятия торговых решений. Цифровые мультиметры являются ценным ресурсом для сообщества наших листинговых компаний, обеспечивая регулярное общение, принятие финансовых обязательств, поддержание целостности рынка и вмешательство в особых ситуациях.

Примеры использования наших DMM в действии

DMM NYSE

- Citadel Securities LLC

- GTS Securities, LLC

- Virtu Americas LLC

Floor Brokers

Floor Brokers — это сотрудники фирм-членов, которые проводят сделки на биржа от имени клиентов фирмы.По состоянию на 2017 год среди 152 фирм-членов NYSE было 205 брокеров (85 электронных, 5 DMM, 45 брокерских) на NYSE. Они действуют как агенты, покупая и продавая акции для населения (учреждения, хедж-фонды, брокеры / дилеры). Брокеры на торговой площадке физически присутствуют на торговой площадке и являются активными участниками во время аукционов открытия и закрытия NYSE, а также в течение всего торгового дня. У них также есть возможность участвовать в электронном виде, и они могут получить доступ ко всем рынкам и торговать несколькими классами активов, чтобы предоставить клиентам полную картину торговли.

Дополнительные поставщики ликвидности

Поставщики дополнительной ликвидности (SLP) — это электронные, крупные члены, заинтересованные в добавлении ликвидности на NYSE. Все акции NYSE имеют право на участие, но не все имеют SLP. Поставщики дополнительной ликвидности в основном находятся в более ликвидных акциях со средним дневным объемом более одного миллиона акций. Они обязаны поддерживать ставку или предложение на уровне Лучшей национальной ставки или предложения (NBBO) в каждой назначенной ценной бумаге не менее 10 процентов торгового дня.

Правила биржевой торговли и ликвидность фондового рынка Дуглас Дж. Камминг, София Йохан, Дэн Ли :: SSRN

41 стр. Размещено: 2 фев 2010 г. Последняя редакция: 2 марта 2010 г.

См. Все статьи Дугласа Дж. КаммингаАтлантический университет Флориды

Атлантический университет Флориды — Финансы; Университет Абердина; Центр права и экономики Тилбурга (TILEC)

Китайский университет Гонконга, Шэньчжэнь

Есть 2 версии этой статьи

Дата написания: 1 февраля 2010 г.

Абстрактные

В этой статье мы исследуем правила биржевой торговли для манипулирования рынком, инсайдерской торговли и конфликтов между брокерами и агентствами в разных странах и с течением времени на 42 фондовых биржах по всему миру.Некоторые фондовые биржи имеют чрезвычайно подробные правила, которые прямо запрещают определенные манипулятивные методы, но другие используют менее точные и широко сформулированные правила. Мы создаем новые индексы для манипулирования рынком, инсайдерской торговли и конфликтов между брокерами и агентствами на основе конкретных положений торговых правил каждой фондовой биржи. Мы показываем, что различия в правилах биржевой торговли с течением времени и между рынками существенно влияют на ликвидность.

Ключевые слова: Манипулирование рынком, ликвидность, инсайдерская торговля, конфликт между брокером и агентством, право и финансы

Классификация JEL: G12, G14, G18, K22

Рекомендуемое цитирование: Предлагаемое цитирование

Камминг, Дуглас Дж.и Йохан, София А. и Ли, Дан, Правила биржевой торговли и ликвидность фондового рынка (1 февраля 2010 г.). Журнал финансовой экономики (JFE), готовится к печати, доступен в SSRN: https://ssrn.com/abstract=1545988 Определение правила обмена| Law Insider

, относящееся к правилу обмена

Правила обмена означает правила листинга внебиржевой торговой площадки.

Правила фондовой биржи означает правила любой фондовой биржи, на которой торгуются ценные бумаги Корпорации.

Правила специальной фондовой биржи означает соответствующий кодекс, правила и положения, с внесенными в них время от времени поправками, применимые в результате первоначального и продолжающегося листинга любых Акций или АДА на Назначенной фондовой бирже;

Правила торговли означает Правила и положения Биржи, периодически устанавливаемые Биржей; и

Национальная фондовая биржа означает биржу, зарегистрированную Комиссией в соответствии с разделом 6 (а) Закона о фондовых биржах 1934 года, с поправками, дополнениями или пересмотрами время от времени, а также любой правопреемник такого устава, или Nasdaq Фондовый рынок или любой его преемник.

Закон о фондовых биржах 1934 года. означает Закон Соединенных Штатов о фондовых биржах 1934 года, в который время от времени вносятся поправки.

Закон о фондовых биржах означает Закон о ценных бумагах 1934 года с поправками.

Правила ISO-NE означают все правила и процедуры, принятые NEPOOL, ISO-NE или RTO, и регулирующие оптовые рынки электроэнергии и передачу в Новой Англии, поскольку в такие правила могут время от времени вноситься поправки, включая, но не ограничивается тарифом ISO-NE, рабочими процедурами ISO-NE (как определено в тарифах ISO-NE), процедурами планирования ISO-NE (как определено в тарифах ISO-NE), соглашением об эксплуатации передачи (как определено в тарифах ISO-NE), Соглашение участников, руководства, процедуры и документы бизнес-процессов, опубликованные ISO-NE через свой веб-сайт и / или посредством рассылки по электронной почте соответствующим участникам NEPOOL и / или комитетам NEPOOL, с поправками. , время от времени заменяемые или пересматриваемые.

Закон о торговле ценными бумагами означает Закон о торговле ценными бумагами от 2007 года № 75 соответствующей юрисдикции.

Правила NASDAQ означает правила NASDAQ;

Фондовая биржа означает в любое время зарегистрированную национальную биржу ценных бумаг, на которой в дальнейшем котируются или торгуются долевые ценные бумаги Корпорации, которая должна быть Нью-Йоркской фондовой биржей или NASDAQ Global Market (или аналогичной национальной системой котировок фондовой бирже NASDAQ) («NASDAQ») или любой последующей бирже Нью-Йоркской фондовой биржи или NASDAQ.

Торговая политика означает политику Компании, разрешающую определенным лицам продавать акции Компании только в течение определенных периодов «окна» и / или иным образом ограничивающую возможность определенных лиц передавать или обременять акции Компании, что действует время от времени.

Правила листинга ASX или «Правила листинга» означают Правила листинга ASX. «Совет» означает Совет директоров Компании.

Политика инсайдерской торговли означает письменную политику Компании, касающуюся покупки, продажи, передачи или иного отчуждения долевых ценных бумаг Компании директорами, должностными лицами, сотрудниками или другими поставщиками услуг, которые могут обладать существенной закрытой информацией о Компании. или его ценные бумаги.

Правила и положения Закона 1940 г. означает правила и положения Комиссии в соответствии с Законом 1940 г.

Закон о фондовых биржах США означает Закон США о фондовых биржах 1934 года с поправками;

Правила PPB означает правила Совета по политике в области закупок, изложенные в Разделе 9 Правил города Нью-Йорка («RCNY»), § 1-01 и след.

Альтернативная фондовая биржа означает в любое время, в случае Обыкновенных акций, если они в это время не котируются и не торгуются на ASX, основную фондовую биржу или рынок ценных бумаг, на которых затем котируются Обыкновенные акции, или процитировано или продано;

Фьючерсная биржа означает биржу или торговую систему с наибольшим объемом торгов опционами или фьючерсными контрактами на Акцию.Если опционы или фьючерсные контракты на Акции не торгуются на какой-либо бирже, Фьючерсная биржа будет опционами или фьючерсными контрактами с наибольшим количеством опционов или фьючерсных контрактов, относящихся к акциям компаний, проживающих в стране, в которой находится Компания. его резиденция. Если в стране проживания Компании, в которой торгуются опционы или фьючерсные контракты на акции, нет опционов или фьючерсной биржи, Эмитент определит фьючерсную биржу по своему разумному усмотрению (billiges Ermessen) (§ 315 BGB) и уведомит об этом в соответствии с § 13.

Торговый план означает план сделок, которые будут выполняться в будущем лицами, имеющими постоянный доступ к UPSI.

Правило SEC означает Правило 15c2-12, принятое Комиссией по ценным бумагам и биржам в соответствии с Законом о фондовых биржах 1934 года.

Правила листинга означает Правила, регулирующие листинг ценных бумаг на Гонконгской фондовой бирже;

Правила SIFT означают положения Закона о подоходном налоге, предусматривающие налог на определенный доход, полученный «трастом SIFT» или «партнерством SIFT», как эти термины определены в Законе о подоходном налоге.

Правила Министерства энергетики США означают правила Министерства энергетики США в области энергосбережения, содержащиеся в Разделе 10, Частях 429, 430 и 431 Свода федеральных нормативных актов.

NASDAQ означает Автоматизированную систему котировок Национальной ассоциации дилеров по ценным бумагам.

Правило означает Правило 15c2-12 (b) (5), принятое Комиссией по ценным бумагам и биржам в соответствии с Законом о фондовых биржах 1934 года, в которое время от времени могут вноситься поправки.

Правила и положения | Aquis

AQSE управляет двумя первичными торгуемыми рынками и одним вторичным торгуемым рынком:

Основной рынок AQSE является регулируемым рынком ЕС для официально зарегистрированных ценных бумаг, который регулируется Управлением по листингу Великобритании или другим компетентным органом ЕС и регулируется Стандартами допуска и раскрытия информации на основном рынке AQSE (первичный рынок).

Рынок роста AQSE — это рынок ценных бумаг, не котирующихся на бирже, с нормативно-правовой базой, ориентированной на потребности небольших компаний. Это многосторонняя торговая площадка (MTF) и рынок роста малого и среднего бизнеса (первичный рынок).

AQSE Trading — это торговая площадка для листинговых или котируемых ценных бумаг, допущенных к торгам на других рынках ЕС.

Основные правила

Основные правила фондовой биржи Aquis (AQSE) для растущего рынка AQSE и основного рынка AQSE устанавливают требования к допуску и соответствующие инструкции для обоих рынков, а также продолжающиеся обязательства эмитентов после допуска к торгам.

AQSE также ведет свод правил для корпоративных консультантов, действующих для эмитентов AQSE Growth Market, и дисциплинарные правила для фирм-членов и эмитентов.

См. Соответствующую сопроводительную документацию и руководства ниже и в Библиотеке документов или свяжитесь с нами.

Правила торговли

Торговая платформа Aquis Stock Exchange (AQSE), основанная на котировках, поддерживает торговлю ценными бумагами, допущенными к торгам на Основном рынке AQSE (регулируемый рынок AQSE) и растущем рынке AQSE, а также котирующимися и не котирующимися на бирже ценными бумагами, торгуемыми на AQSE Trading.

Правила торговли AQSE содержат положения, касающиеся:

См. Соответствующую сопроводительную документацию и руководства ниже или свяжитесь с нами.

- Допуск ценных бумаг к торгам

- Правила торговли

- Учет транзакций и торговая отчетность

- Рыночные операции

- Клирингово-расчетная

- По умолчанию

- Правила членства для брокеров и участников маркет-мейкеров

Часы торгов

Фондовая биржа Aquis (AQSE) работает каждый будний день с 8:00 до 16:30.

Однако мы признаем государственные и государственные праздники в Англии и Уэльсе, и влияние на торговые услуги AQSE в эти дни показано в нашем календаре обмена ниже.

- 1 января 2021 года, пятница — Новый год (выходной)

- 2 апреля 2021 года, пятница — Страстная пятница (закрыто)

- 5 апреля 2021 г., понедельник — Пасхальный понедельник (выходной)

- 3 мая 2021 г., понедельник — праздничный день в начале мая (выходной)

- 31 мая 2021 г., понедельник — весенний выходной (выходной)

- 30 августа 2021 года, понедельник — летний выходной (выходной)

- 24 декабря 2021 года, пятница — Сочельник (закрыто)

- 27 декабря 2021 года, понедельник — Рождество (заменяющее)

- 28 декабря 2021 года, вторник — День подарков (запасной)

- 31 декабря 2021 года, пятница — Новый год (выходной)

ШЕСТЬ структурированных продуктов

Выдача приказа

Происхождение любой сделки, конечно же, — это сам ордер.Вводя заявку, трейдер приказывает системе обмена купить или продать определенное количество ценных бумаг. Он или она может установить лимит или оставить цены на усмотрение рынка, введя ордер в управляемую ордерами часть Системы обмена в качестве рыночного ордера.

Ордера, в которых отсутствуют определенные детали или содержащие неверную информацию (атрибуты), автоматически отклоняются системой обмена (см. Свод правил; Директива 3: Торговля).

Задача трейдера, основываясь на доступной информации и в соответствии с инструкциями клиента, — принять решение о подходящем времени для ввода ордера и, при определенных обстоятельствах, установить разумный ценовой лимит.Ни Торговая система, ни Система обмена не исследуют, является ли приказ исполняемым или нет, и является ли он логичным с учетом текущих рыночных условий (см. Ст. 11 SESTA — обязательства по раскрытию информации, осмотрительности и лояльности).

В случае исполнения, которое значительно отклоняется от текущей рыночной цены или не было завершено справедливым и упорядоченным образом, SIX Swiss Exchange Ltd имеет право вмешаться и объявить сделку недействительной (см. Свод правил)

Идентификация и обозначение деятельности

К торгам на бирже допускаются только те трейдеры, которые берут на себя полную ответственность за все действия, которые они совершают с помощью платформы SIX.Среди прочего, каждое такое действие документируется:

— идентификатором данного трейдера и учреждения-участника