Шорт и лонг на бирже – что это?

Шорт и лонг на бирже – что это такое, как это понимать? В данной публикации я объясню эти непонятные, на первый взгляд, биржевые термины простыми словами. Прочитав статью, вы узнаете, что такое лонг и что такое шорт на бирже, когда, как и зачем все это происходит. Объяснять буду так, что будет понятно даже людям, далеким от финансовой сферы.

Итак, для начала поясню, зачем людям, не занимающимся заработком на бирже, знать и понимать биржевые термины, в частности, шорт и лонг. Все очень просто: чтобы грамотно трактовать экономические и финансовые новости в той части, где это необходимо и важно знать лично вам.

Вот, к примеру, куда дальше будет двигаться курс доллара – всем же интересно? Во всяком случае, должно быть интересно всем, ведь от этого прямо и косвенно зависит финансовое состояние каждого. Если вы сами слабо понимаете, от чего зависит курс валюты, как принимать какие-то важные финансовые решения? На мой взгляд, наиболее разумным здесь будет ориентироваться не на прогнозы аналитиков, которые пишут их, получая за это деньги, просто выполняя свою работу и не неся за это никакой ответственности, а на действия биржевых трейдеров, которые совершают сделки для себя, рискуя собственными деньгами.

При различных биржах и порталах, транслирующих котировки, есть свои форумы и чаты, где общаются трейдеры. К примеру, если вас интересует курс доллара к рублю – интересно будет понаблюдать чат на investing.com на странице валютной пары доллар/рубль. Трейдеры общаются в чате на своем профессиональном жаргоне, и если не понимать его терминов, вы не поймете и сути. В частности, термины “шорт” и “лонг” там можно встретить, пожалуй, чаще всего. Так что же они означают? Все очень просто.

Лонг (от англ. long – “длинная позиция”) – это сделка на покупку актива. Она получила такое название, потому что изначально считалось, что все биржевые активы (ценные бумаги, драгметаллы, товары и т.д.) в долгосрочной перспективе растут в цене. Хотя бы благодаря инфляции. Поэтому, когда трейдер покупает актив, он может долго держать сделку открытой, это будет длинная сделка, и в результате она все равно принесет ему прибыль.

В трейдерском жаргоне можно услышать разные вариации этих терминов. Например, лонгать, лонгить, войти в лонг, выйти из лонга, шортить, одеть шорты, сидеть в шортах, снять шорты и т.д. – все они означают одно и то же.

У трейдеров даже есть своя вариация знаменитой фразы “казнить нельзя помиловать”, где тоже от правильной постановки запятой зависит прибыльность или убыточность сделки: “шортить нельзя лонгить”.

Рассмотрим, что означает шорт и лонг на бирже на примере.

Допустим, мы говорим о валютной паре доллар/рубль. Если трейдер пишет, что он собирается лонгить – значит, он собрался купить валютную пару, предполагая, что ее базовый актив – доллар будет расти в цене по отношению к котируемому активу – рублю. Соответственно, рубль будет падать в цене. Если трейдер “одел шорты”, то он продал эту валютную пару, предполагая снижение ее котировок: доллар будет падать по отношению к рублю, а рубль, соответственно, расти в цене. Если трейдер “сидит в шортах” – значит, у него открыта позиция шорт (на продажу), и она еще действует, не закрыта.

Часто спрашивают, а можно ли открывать шорт и лонг одновременно? Да, такое возможно. Рассмотрим так же на примере.

Допустим, трейдер открыл лонг-позицию по паре доллар рубль: купил доллар по 67 и выставил желаемую прибыль для закрытия сделки 75. Курс доллара начал расти, дошел до 70, но тут появились предпосылки для его краткосрочного падения. Тогда трейдер, не закрывая уже открытую позицию лонг, открывает еще шорт, продавая пару по цене 70 с фиксацией прибыли на 69. Цена падает до 69, сделка шорт закрывается. Затем цена снова растет, доходит до 75, после чего закрывается сделка лонг.

Теперь вы знаете, что такое шорт и лонг на бирже – короткая и длинная позиция, соответственно. К слову, трейдеров, которые предпочитают открывать сделки лонг, на биржевой терминологии называют “быками”, а предпочитающих шортить – “медведями”. Подробнее об этом писал в отдельной статье – Виды трейдеров на бирже: быки, медведи и др.

Оставайтесь на Финансовом гении и повышайте свою финансовую грамотность. Добавляйте сайт в закладки и следите за обновлениями, подписавшись на официальные страницы в социальных сетях. До новых встреч!

fingeniy.com

Что такое шорт и лонг на бирже? Длинная и короткая позиции

Суть шортовой и лонговой торговли

Терминами «Short» (в переводе с англ. «короткий») и «Long» («длинный») обозначаются виды финансовых операций, которые часто используются на биржах. Простыми словами они означают следующее:

- Шортить на фондовом рынке – это сначала продать, чтобы потом выкупить по низкой цене, и получить при этом прибыль.

- Лонговать – значит купить, подождать, когда «цена» поднимется, затем продать.

Шорт и лонг – торговые стратегии на фондовых рынках. Сутью шорта (коротких позиций) является получение прибыли при снижении стоимости акций или любых других финансовых инструментов, и использование падения рынка для того, чтобы заработать. Короткие позиции (продажи без покрытия) – это продажи ценных бумаг, взятых в долг у брокера под залог.

При шортовых сделках необходимо учитывать:

- поведенческую структуру рынка: наличие тренда и флэта (периода времени, когда цена не повышается и не падает),

- предыдущий курс за определённое время.

Обычными стратегиями долгосрочных инвесторов и любых трейдеров считаются лонги (длинные позиции). Они отличаются только сроком удержания приобретённых активов. Суть лонга – покупка ценных бумаг (если предполагается, что их цена будет расти в определённый период времени), последующая продажа, и получение дохода на разнице в стоимости.

Если оказалось, что приобретённые активы оценены слишком высоко, и ожидается падение их цены, целесообразно открыть шорт (короткую позицию).

Суть коротких и длинных сделок:

| Шортовая торговля | Лонговая торговля |

| Покупка торгового инструмента по низкой цене | |

| Ожидание снижения цены актива | Ожидание движения тренда вверх |

| Покупка актива по низкой цене | Продажа актива по высокой цене |

Примеры шорта и лонга

Шорты открываются, чтобы увеличить депозит при падении котировок. Трейдер анализирует текущий курс, и если цена торгового инструмента снижается, продаёт его по текущей стоимости, взяв в долг у брокера. После снижения цены, актив выкупается и возвращается брокеру по низкой цене. Таким образом, биржевик получает прибыль на разнице стоимости продажи и покупки.

Трейдеров, торгующих короткими сделками, называют «быками», так как их торговля ассоциируется с повышающимся трендом, и быком, который поднимает рынок и подкидывает его вверх.

Лонги открывают в надежде заработать на движении котировок вверх. Трейдеры «медведи» покупают активы по низкой цене, ждут повышения рыночной стоимости и продают, когда цена повышается. Разница между закупочной ценой и стоимостью при реализации актива является чистой прибылью биржевого торговца. Когда совершаются длинные сделки в трейдинге, биржевик рискует большим количеством ценных бумаг, и должен учитывать направления котировок на протяжении длительного времени.

В биржевом жаргоне трейдеров используются разнообразные вариации терминов лонг и шорт: встать в лонг, войти в лонг, лонгить, выйти из лонга, лонгать, шортануть, одеть шорты, зашортить, снять шорты и т.д. У биржевиков даже есть свой вариант известной фразы «казнить нельзя помиловать», когда от запятой зависит доходность или убыточность финансовой операции «шортить нельзя лонгить».

Особенности шортовой и лонговой торговли

Любые торговые стратегии, в том числе короткие и длинные позиции на бирже, имеют свои условия и закономерности. Чтобы достичь успеха, необходимо действовать по определённой схеме. Трейдеры используют торговую систему, которая включает анализ движения котировок, вход и выход, удерживание ордера. В практической торговле необходимо учитывать все составляющие биржевых инструментов. Непродуманные действия могут привести к краху депозита.

Схему прибыльной торговли можно сравнить с треугольником, в котором грани означают:

- Торговую стратегию.

- Предположительный риск депозита.

- Психологию трейдера.

Шортовая сделка:

Стоимость определённой акции $60. Имеется информация, что к вечеру её цена снизится до $50. Допустим, есть друг, который даст взаймы 100 таких акций. Акции берутся в долг и сразу продаются по 60 долларов, выручка составит $6 000. Прогноз оказался верным, и к вечеру акции стали стоить 50 долларов. Сто акций покупаются снова за $5 000, и возвращаются другу. Чистая прибыль от финансовой операции составила $1 000.

На бирже работает подобный механизм, только брокер просто так актив не предоставит. За использование заёмных акций нужно ежедневно выплачивать проценты. Следовательно, трейдер должен таким образом рассчитать доход, чтобы он превысил оплату за пользование финансовыми инструментами.

Риски шортовых сделок

Так как массовые шортовые сделки на понижении котировок могут способствовать дестабилизации финансовых рынков, органы контроля законодательно вводят ограничения. С 2009 года брокерам в РФ запрещается допускать подобные коммерческие операции с акциями, цена которых снизилась больше 3% от стоимости закрытия.

Шорты доступны не любыми акциями на бирже, а лишь находящимися в списке маржинальных бумаг брокера (услугами которого пользуется трейдер) и если эти акции есть у него в нужный период времени. Открытие шортов, как и других стратегий с использованием займов, имеет множество рисков и не рекомендуется начинающим биржевым торговцам и тем, кто использует торговую стратегию с долгосрочными инвестициями.

Для получения высокой прибыли на шортовых сделках, стоимость актива должна стремительно упасть. Своевременно использовать такую ситуацию и хорошо заработать на этом могут только очень опытные биржевые спекулянты.

Для начала новичку необходимо поработать с лонговыми сделками, а шортовые отрабатывать в демо-режиме. Биржевой спекулянт не является инвестором. Цель его сделок не в обеспечении устойчивой отдачи средств на протяжении длительного времени. Цель трейдера – получение прибыли и от роста, и от падения стоимости финансового инструмента, выбранного для спекуляций.

Шорт и лонг на рынке Форекс

Термины Short и Long чаще всего используются на фондовых рынках. На Форексе финансовые операции обычно обозначаются:

- покупка «Buy»,

- продажа «Sell».

Обозначение длинных позиций «лонг» и коротких «шорт» встречаются на специальных площадках для общения биржевиков. Трейдинг на рынке Форекс подразумевает два действия: продажа валютной пары или её покупка.

Среди биржевых торговцев реализация финансового инструмента называется короткой позицией (Short), а покупка валютной пары носит название длинная позиция (Long). При этом эти понятия не имеют никакого отношения к длительности удержания позиции открытой. Ордера на покупку или продажу могут быть открыты несколько минут или несколько недель.

Шорт и лонг на рынке криптовалюты

Трейдинг криптовалют позволяет получать прибыль с помощью спекулятивных операций (краткосрочных или долгосрочных) на колебаниях курсов активов, которыми торгуют на бирже. Можно заработать, купив определённую криптовалюту, а затем продав её по поднявшейся стоимости. Кроме того, можно получать прибыль на снижении цены криптовалюты, открывая шортовую сделку.

Стратегия «Купи и держи» самый успешный и наиболее распространённый способ получения дохода в период роста стоимости криптовалюты. Придерживаясь этой стратегии, трейдеры имеют возможность заработать на повышении цены финансовых инструментов на любых рынках: криптовалютных, валютных, фондовых, товарных.

Ключевыми особенностями данной стратегии являются:

- Правильный вход в лонг после сильной корректировки на рынке.

- Удержание открытой сделки до достижения поставленной цели, которая определяется техническим анализом.

easybizzi39.ru

Что такое шорт и лонг на бирже криптовалют! Сделки простыми словами!

Трейдинг в сфере криптовалют в последние годы приобретает все больший размах. Список биткоин бирж постоянно пополняется новыми площадками. И сегодня их насчитывается уже более двух сотен. Данный факт напрямую свидетельствует о том, насколько востребованы такие ресурсы, что неудивительно, ведь с их помощью можно получать немалый профит. Однако для этого необходимо иметь представление об основных торговых стратегиях. Поэтому имеет смысл объяснить, что такое шорт и лонг на бирже простыми словами и как с ними работать.

Что такое шорт и лонг на бирже криптовалют

Торговля цифровыми деньгами — не единственный способ получения прибыли с помощью биржи. Можно еще создать собственную онлайн-площадку и обеспечить себе профит за счет комиссионных сборов. Но для этого нужно сначала скачать или создать скрипт биржи криптовалют, а затем еще раскрутить свой ресурс, привлечь к нему внимание клиентов. Здесь необходимы предпринимательские навыки и специализированные знания в программировании. Стать трейдером проще, ведь покупать и продавать виртуальные монеты может любой желающий.

Однако, чтобы заниматься этим с выгодой для кошелька, тоже необходима база знаний. И в первую очередь следует запомнить основные биржевые термины.

К их числу относятся Short и Long. В переводе с английского первое слово значит «короткий», второе — «длинный», что впрочем не проясняет того, как они относятся к криптоторговле. Поэтому следует пояснить подробнее, что такое шорт и лонг на бирже криптовалют.

Термины с фондовой биржи

Эти термины были позаимствованы с фондовой биржи. Там они означают периоды для сделок: краткосрочные — шорт и долгосрочные — лонг. То есть в первом случае после открытия сделки ее нужно завершить как можно быстрее. Шортить начинают тогда, когда курс цифровой монеты начинает падать. Но даже в такой неблагоприятной ситуации можно заработать, чем пользуются трейдеры. Во втором случае, наоборот, следует оттягивать финал, дожидаясь, пока выбранный виртуальный актив значительно подорожает. Эта стратегия еще известна как «купи и держи».

- Интересно, что при шортировании можно получить даже большую прибыль, чем при лонгировании, хотя логичнее было бы предположить противоположную ситуацию.

- Период для шорта объективно может быть не таким уж и коротким: неделя, месяц, хотя часто сделки получаются действительно краткосрочными и завершаются за час-день.

- Стандартный алгоритм процесса шортирования выглядит следующим образом: трейдер берет в кредит некоторое количество криптовалюты — получает на бирже маржу, продает ее и получает прибыль, потом за нее снова покупает уже сильно подешевевшие токены, возвращая долг, а разницу кладет себе в карман.

При лонгировании схема другая: клиент покупает криптовалюту по более низкой цене, ждет, пока она хорошо подорожает, что может произойти и через год, и через два, потом продает актив и получает солидный доход. В данном случае маржа обычно не используется.

Наглядные примеры шорт и лонг на бирже

Чтобы наглядно представить себе, что такое шорт и лонг сделки на бирже, следует обратиться к примерам. Возьмем за основу биткоин. Например, проанализировав график на грядущий месяц, вы пришли выводу, что BTC упадет в цене на 20%. Вы занимаете на бирже 10 биткоинов по курсу 6 тысяч долларов и продаете их, получив 60 тысяч долларов. Затем ждете пока монета подешевеет до 5 тысяч долларов и покупаете ее, потратив 50 тысяч долларов. Возвращаете бирже 10 одолженных BTC и остаетесь с прибылью 10 тысяч долларов. Это в идеале, хотя на самом деле вы еще заплатите комиссию за сделку, за перевод в фиаты и обратно, за пользование кредитом. Но в любом случае, вы получите солидный профит, не потратив при этом ни копейки своих денег. Однако это идеальный вариант развития событий, но шортинг может не удастся, если криптовалюта не упадет в цене, а наоборот подорожает. А учитывая высокую волатильность BTC и непредсказуемость рынка, это более чем возможно.

Видео: Как выбрать биржевую стратегию

cryptowikipedia.ru

Шорт и лонг это — виды торговых позиций на бирже

Доброго времени суток, дорогие читатели. С Вами снова Руслан Мифтахов и я предлагаю Вашему вниманию тему, напрямую связанную с основными возможностями заработка на финансовых рынках.

Речь пойдет не только о видах заключаемых позиций short и long мы так же рассмотрим некоторые секреты их применения в работе.

Как известно, движение на любой бирже происходит с применением коммерческих ордеров, представляющих собой рыночное обязательство, объем купленных либо проданных торговых инструментов, по которым не производились зачетные сделки.

Чтобы «держать» стабильный профит нужно правильно открывать, закрывать и изменять ордера. Суть прибыльной торговли проста – купите дешево, продайте дорого и на этом заработайте. Для этого на биржах осуществляются следующие виды коммерческих операций:

Содержание статьи:

Виды торговых позиций

Размер торговых инструментов подразумевает использование short — коротких (игра на понижение) либо long — длинных (игра на повышение) торговых позиций.

На языке биржевиков звучит как шорт и лонг это виды сделок, встречающиеся практически на всех биржевых площадках и если рассмотреть каждый вид отдельно, то мы определим для себя следующее:

- шортить в трейдинге – значит держать короткую позицию, потому как шорт от англ. слова short обозначает (короткий), по другому сначала мы продаем, а потом откупаем по низкой цене при этом получая прибыль;

- лонговать, англ. long (длинный) — это значит играть на повышение, сначала мы покупаем и получаем прибыль в том случае, когда цена вырастет и после продаем.

Пример шорта

Шортовые позиции, открываются с надеждой увеличить депозит на снижении котировок: биржевик, анализируя ситуацию текущего курса видит, что стоимость данного актива направлена на падение – открывает продажу в долг брокера по текущей цене.

И после падения курса откупает актив, возвращая задолженность брокеру по сниженной стоимости. Прибыль трейдера составляет разница между продажей и покупкой.

В финансовой торговле, преимущественно на рынке форекс работают частные трейдеры, открывающие позиции в коммерческих целях. За купленную котировку они ничего не получают от брокера, а просто ждут, когда курс снизится или вырастет, чтобы снять прибыль.

Пример лонга

Лонговая позиция открывается с намерением снять прибыль при движении курса вверх: совершаются покупки по низкой стоимости, ждем рыночного роста и продаем по растущей цене. Маржа, между закупкой и реализацией – это чистая прибыль биржевика.

При удерживании длинных сделок, трейдер вынужден рисковать большим объемом бумаг и учитывать амплитуду движения рынка на больших таймфреймах.

Особенности торговли шорта и лонга

Как я уже рассказывал — любая прибыльная стратегия основана на определенных закономерностях и имеет свои условия. Торговля короткими или длинными сделками так же, содержит ряд следующих советов, которыми я имею возможность поделиться.

Посмотрите видео как прибыльно трейдить и попробуйте сами повторить.

Заинтересовала тема? Жмите по кнопке начать зарабатывать.

Совет №1

Для достижения успеха любому предпринимателю необходима определенная схема действий. У биржевиков это торговая система, включающая анализ графика, построение входа, выхода и удерживание ордера.

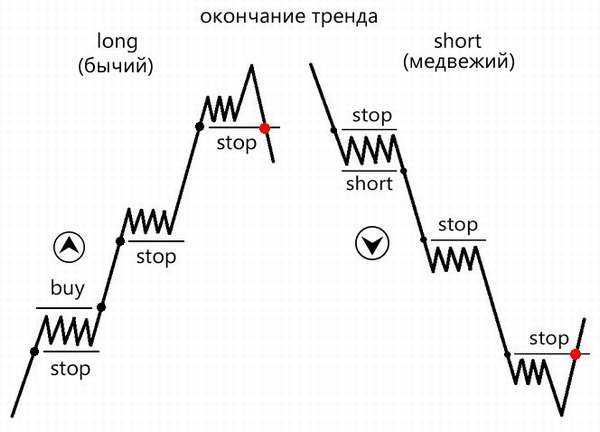

Открытие «long position» используют на buy «покупка» и проводится она с условием получения дохода от движения тренда вверх.

При лонговой торговле рекомендуется:

- купить торговый инструмент по низкой цене;

- дождаться движения тренда вверх;

- продать актив по высокой стоимости.

Трейдеров работающих в лонг называют «быками», так как их торговлю ассоциируют с восходящим трендом и «быком» поднимающим рынок и подкидывающим его вверх, как бы на «рога».

Совет №2

Торгуя «short position» на продажу актива (sell) биржевики – медведи получают прибыль от падения рынка.

Суть шортовых сделок следующая:

- продать инструмент по высокой стоимости, «взяв в займы» у брокера активы в натуральной форме;

- ждать снижения тренда актива;

- купить биржевой инструмент по низкой цене.

При этом:

- Обязательно структурированное поведение рынка: наличие тренда, флэта. Хаотичное движение курса тяжело прогнозируемо.

- Наличие хорошей ликвидности инструмента.

- Учитывать предыдущее прохождение курса за определенный таймфрейм.

Впоследствии трейдер возвращает позаимствованные акции брокеру и получает прибыль от падения рынка. Закрепите материал, посмотрев видеоролик ниже.

Схема прибыльной торговли похожа на треугольник, состоящий из трех граней, где каждая грань – это лист с описанием трех составляющих: торговой стратегии, предположительного риска депозита и психологии самого трейдера.

Для практической торговли обязательно пишется план, учитывающий все нюансы биржевых активов. Отсутствие хотя бы одного эпизода приведет к краху депозита.

Все элементы должны быть соразмеренными и продуманными, а еще лучше отработанными на демо счетах. И только при таких условиях Ваш торговый план будет алгоритмом успеха.

Друзья, я думаю — мы разобрались, что такое шорт и лонг. В заключении своей публикации буду рад, если мои рассуждения принесли пользу и увеличили депозит хотя бы некоторым из Вас. Если да – то поделитесь ссылкой с друзьями в социальных сетях и задавайте вопросы в комментариях.

С уважением, Руслан Мифтахов

ruslantrader.ru

Как шортить на фондовом рынке?

На виртуальных страницах журнала ForTrader мы неоднократно поднимали сложные темы от экзотических теорий анализа рынка до глубинных проблем психологии трейдинга. Но порой элементарные вещи остаются за кадром.

Например, сейчас у меня на персональную поддержку пришло много новеньких трейдеров, и они постоянно спрашивают: «Как открыть «шорт» (ставка на понижение), чтобы заработать на снижении бумаг?»

Позвольте дать небольшую инструкцию. Я рекомендую прочитать эту статью и тем, для кого «шорт» – это такая же обыденность, как чистка зубов по утрам и перед сном.

Суть «шорта» или сделки на продажу на фондовом рынке проста – продай чужие, заемные акции пока они дороги и откупи как можно дешевле.

1) «Шорт» побери!

Соотнесите необходимость «шортить» (ставить на понижение бумаги) акции с целями вашего финансового плана. А вы уверены, что в вашей торговой стратегии вообще нужно применять позицию на продажу? «Шорт» – это оружие спекулянта.

Спекулянты на фондовом рынке – это те люди, у которых нет даже 50% накоплений, необходимых для реализации целей их финансового плана. Если вы накопили от 50% средств на дом, дачу, машину своей мечты, то какие спекуляции? Вам нужно быть инвестором – инвесторы не «шортят»!

2) «Шортовая» ли я?

Прежде чем проводить анализ бумаг и пробовать делать ставку на их снижение, убедитесь, что брокер предоставляет возможность «шортить» эти акции.

На первоначальном этапе лучше распечатайте и повесьте перед глазами так называемый список «маржинальных бумаг». Обновляйте этот список не реже чем раз в квартал.

Иногда брокер делит трейдеров на определённые группы – с повышенным или обычным уровнем риска, для них могут быть разные списки. Уточните у менеджера, к какой группе вы относитесь.

3) «Шорт» – игра в обеспеченный долг

В долг деньги для «лонга» и бумаги для «шорта» брокер предоставляет только под обеспечение. Убедитесь, что на вашем счете есть акции, под которые брокер может давать заемные средства или деньги. Опять же пользуйтесь списком маржинальных бумаг.

4) «Зачем я, Буренка, тебя продаю?»

Некоторые трейдеры пытаются «шортить» акции, которые в настоящий момент есть у них в портфеле. Они их купили когда-то для того, чтобы заработать на росте. Помните, что сначала нужно продать свои акции, и только потом у вас начнет открываться «шорт».

Продать свои уже не нужные акции и сделать ставку на их понижение – можно одной заявкой. Просто укажите количество большее, чем имеющиеся у вас.

Открыть «шорт» – это продать! Закрыть «шорт» – это купить.

5) Остановись мгновенье, ты ужасно!

До совершения сделки определите, где вы будете фиксировать убыток в случае неудачи.

Открывая шорт, мы берем на себя обязательство. Брокер, давший нам в долг, не будет терпеть до бесконечности наш убыток и доверять нам акции, которые мы «зашортили». Поэтому лучше в случае опасности выйти с маленьким убытком, нежели ждать принудительное закрытие позиции!

Для этого ставьте «стоп-лоссы» либо до сделки, если логика построения торгового действия позволяет, либо сразу после нее. Нет «стопа» – нет «шорта»!

6) Упс, ай дид ит эгейн!

Хотели продать бумаги и открыть «шорт»? Теперь не знаете, как поставить «стоп» к неожиданному «лонгу»?

Ошибочно сделанные позиции надо закрывать сразу, как только промах был обнаружен, даже если прошло время и «лонг» смотрится уже и неплохой идеей.

После чего надо провести строгий анализ, из-за чего вы промазали по кнопке? Устали, не умеете пользоваться терминалом, болели? Без анализа такой пусть даже механической ошибки дальше двигаться нельзя.

Другие статьи курса «Фондовый рынок. Нюансы»

Юлия Афанасьева

Аналитик, преподаватель учебного центра «ФИНАМ». Автор целого цикла лекций о нюансах торговли на российском фондовом рынке. Ключевой эксперт и тьютор по инвестициям.

fortrader.org

Что такое шорт и лонг позиции на валютной бирже и на Форекс?

Каждый трейдер хотя бы раз в жизни слышал такие англоязычные термины как лонг или шорт. Что это такое? Мы постараемся раскрыть в данном материале.

Это важно знать всем трейдерам, которые хотят достичь определенных успехов не только на Форекс, но и на бирже. Ведь, понимая, что такое шорт и лонг на бирже, можно рассматривать разные торговые стратегии Форекс и осознавать, о чем идет речь, а не оставаться в догадках.

Что такое шорт и лонг на бирже?

На бирже, как и на рынке Форекс, трейдеры могут открывать Long (длинные) позиции или Short (короткие). Важно знать, что такое лонг и шорт позиции. Рассмотрим каждое понятие в отдельности.

Длинные позиции (Long)

Во время покупок ценных бумаг, трейдер открывает позицию Long (длинную). То есть, предполагается покупка ценных бумаг по одной цене, и через время, когда их цена будет выше, активы будут проданы. Открывается длинная позиция Long приказом BUY, а закрывается — приказом SELL.

Рисунок 1. Длинные позиции (Long).

Короткие позиции (Short)

Короткая позиция Short открывается на бирже тогда, когда трейдер берет у брокера ценные бумаги в долг с целью их продажи. Трейдер открывает позицию шорт только в случае уверенности, что цена на бумаги будет падать. Таким образом, игрок берет взаймы ценные бумаги у брокера по одной цене и через время закрывает короткую позицию по низкой цене (откупает бумаги). Прибыль игрока заключается в разнице цен покупки и продажи.

Рисунок 2. Короткие позиции (Short).

Короткие продажи приводятся в действие с помощью приказа SELL SHORT. Операция закрытия короткой позиции называют CLOSE SHORT.

Шорт и лонг на Форексе

Понятие шорт и лонг встречается не только на фондовой бирже. Трейдер Форекс должен понимать, чем отличаются шорт и лонг на Forex, так как это основное, что необходимо знать.

Короткая позиция на Форекс (шорт)

Итак, шорт Форекс – это сделка, открытая трейдером по той или иной валютной паре по приказу Sell. Участники рынка открывают Short позиции тогда, когда предполагают, что рынок будет двигаться в медвежьей линии тренда либо на восходящем рынке должна быть коррекция. Это название было взято из наблюдений за поведением валютных активов. Вверх цена зачастую дольше движется, чем вниз.

За всю историю мировые рынки терпели много крахов. Первый обвал случился в 17 веке. Далее была I мировая война, а затем Великая депрессия. Люди могли за день потерять все свои деньги, так как наблюдалось молниеносное падение валюты, то есть, падение цены за короткий срок. Вот еще, откуда возникло название шорт Форекс.

Когда происходит короткая появляется Short на Форекс? Короткая позиция открывается трейдером, когда, трейдер решает подавать ту или иную валютную пару. К примеру, пусть это будет продажа пары GBP/USD. Предполагается, что игрок хочет продать британский фунт за доллар. В это самое время он открывать позицию лонг по доллару США.

Если сравнивать Форекс и биржу, то короткая позиция на рынке Форекс ничем не отличается от длинной. Однако на бирже невозможно войти в позицию шорт по некоторым активам. Также фондовые индексы постоянно растут при нормальной мировой экономике. Параллельно с ними наблюдается рост у таких валют, как: британский фунт, швейцарский франк, евро. Если говорить в целом, то валюты зоны ЕС чаще растут, чем падают. Но в последнее время, эта тенденция не наблюдается.

Короткие позиции преимущественно открываются внутри дня, отталкиваясь от фундаментальных данных либо технического анализа.

Длинная позиция на Форекс (лонг)

Позиция лонг Форекс это, когда трейдер открывает ордер Форекс по какой-то одной цене, и когда эта цена выросла, он закрывает её, зарабатывая на этом. То есть, игрок рассчитывает на рост выбранной валютной пары, чтобы получить прибыль.

Открыть позицию на лонг на рынке Форекс, можно с помощью кнопки Buy или посредством выставления отложенных ордеров Buy Stop либо Buy Limit.

Закрывается длинная позиция Long по тейк профиту либо вручную во время отката, который может сменить восходящий тренд. Открывать позиции в лонг нужно всегда по восходящему тренду на старших таймфреймах (от h5 до W). Риски значительно увеличиваются, если трейдер открывает позиции лонг против глобального тренда.

Надеемся, Вы поняли, что такое лонг и шорт в трейдинге и с чем его едят.

Заключение

Итак, мы выяснили, что такое лонг и шорт позиции. Также рассмотрели шорт и лонг на Форексе на примерах и изучили ситуации, когда лучше открывать Short и Long позиции, а когда не стоит.

academyfx.ru

Что такое лонг и шорт — особенности расчетов

Для того, чтобы правильно понять значение этих слов и разобраться в механике торговли на рынке, необходимо копнуть немного глубже, в суть данных понятий.

Что такое короткая и длинная позиция на бирже

Анализируя визуальные технические графики, можно прийти к выводу, что в большинстве своем рост котировки происходит медленно, поступательно. Соответственно, понятия «покупка» и «долгосрочная позиция» стали синонимами. Так в английском языке прижилось понятие «лонг» (от англ. long – длинный).

В свою очередь, все биржевые обвалы и крупные падения происходили очень резко и неожиданно. И чтобы получить прибыль от падения, следует открыть позицию на небольшой срок, зафиксировать прибыль, и сразу же ее закрыть. В противовес бычьему «лонгу», работу на падение стали называть «шорт», от «short» (англ. – короткий).

Шорт и лонг простыми словами

Начнем с того, что все фондовые рынки растут в долгосрочной перспективе. Если рассмотреть динамику любого биржевого индекса с историей больше 50-ти лет, то в этом можно легко убедиться.

На Wall Steet в Нью-Йорке установлена 3-х тонная бронзовая статуя быка – классического держателя длинной позиции.

С чем это связано? В первую очередь с инфляцией. Сегодня никого не удивляет, что с каждым годом цены на те, или иные продукты и услуги увеличиваются. Автомобили, продукты питания, одежда, медицинская помощь и прочее – цена либо увеличивается, либо остается на месте. Если в экономике наблюдается ситуация, когда цены, наоборот, падают – это, как ни странно, тревожный знак.

Так или иначе, постоянный рост цен — это нормальное и полезное явление для экономики. Оно подстегивает покупательский спрос, что в конечном итоге приводит к росту рабочих мест и научно-техническому прогрессу.

Как это помогает понять, что такое лонг и шорт? Вернемся к рынку ценных бумаг. Акции, как и любой другой товар, или продукт, тоже дорожают под напором инфляции. Ведь за ценными бумагами стоят вполне реальные производственные мощности: станки, буровые вышки, недвижимость, авторские права и инновационные технологии. Таким образом, постепенный рост цен на фондовые индексы — это не более, чем отражение инфляции на том имуществе, которое стоит за конкретными акциями. Из этого нехитрого правила у инвесторов сформировались определенные модели поведения, которые объясняют, почему короткая и длинная позиция так называются.

Особенности расчетов Лонг и шорт позиций

У здания Франкфуртской биржи, Медведя – традиционного держателя короткой позиции, не изображают в одиночестве, компанию ему составляет внушительный бык.

Отвечая на вопрос, «что такое лонг и шорт на бирже» также стоит отметить что, длинную позицию трейдеры всегда открывали «на свои».

То есть они покупали некоторый актив себе в собственность и могли удерживать его в своем портфеле, как бы он ни изменялся в цене. Однако если трейдер открывает короткую позицию, то он должен взять данный актив взаймы у своего брокера, продать, дождаться снижения ценовой котировки, а затем купить его обратно по низкой цене, после чего вернуть взятый взаймы актив обратно брокеру, оставив себе разницу в виде прибыли.

Это достаточно сложная операция для неискушенного инвестора, но именно так формируются лонг и шорт позиции.

Пример:

Допустим, текущая стоимость акции составляет $61. Вы уверены, что завтра её цена опустится до $51. При этом у вас есть друг, который может дать взаймы 100 этих акций. Вы берете у него акции и продаете их сегодня по цене $61, и выручаете $6100. Допустим, прогноз оказывается верным и завтра акции стоят уже $51. Вы вновь покупаете 100 акций, потратив $5100, и возвращаете ценные бумаги другу. $1000 остается у вас в виде прибыли.

На бирже работает точно такая же механика операции лонг и шорт.

Только брокер не ваш друг, и просто так взаймы вам актив предоставлять не будет.

За каждый день пользования заемными акциями нужно будет платить проценты, которые зависят от ключевой ставки в стране. Чем больше ставка – тем дороже находиться в короткой позиции.

Таким образом, трейдер должен рассчитывать на доход, который превысит плату за пользование финансовым инструментом. Именно поэтому долго держать проданные активы в портфеле не выгодно. Поэтому позиция, направленная на заработок средств от снижения цен, называется короткой.

Рекомендованные для вас статьи:Что значит лонг и шорт на практике?

Покупку какого-либо актива для получения прибыли принято называть длинной позицией, а продажу, соответственно, короткой. На английском языке короткая и длинная позиция именуют как «лонг» и «шорт».

Любопытных читателей может заинтересовать ситуация, когда трейдер откроет одновременно лонг и шорт. На практике такая ситуация невозможна, потому что это обратные операции, и они гасят друг друга.

К примеру, если вы купили 100 акций Tesla, то не сможете открыть шорт по этому инструменту, ведь продажа 100 акций просто выведет трейдера на ноль. Чтобы из этой позиции можно было открыть шорт, необходимо выставить заявку на продажу сразу 200 акций. Из них 100 будет продано тех, что были куплены ранее, а еще 100 будут взяты взаймы у брокера и проданы «в минус».

Однако сама идея открыть позицию в «обе стороны» не лишена смысла, и на практике открыть одновременно лонг и шорт возможно. Для этого необходимо воспользоваться рынком производных инструментов.

К примеру, можно купить 100 акций Nvidia на фондовом рынке и одновременно открыть шорт на фьючерсный контракт на 100 акций Nvidia. В результате трейдер окажется в «нулевой» позиции, потому что доход от роста акций будет поглощаться убытком по фьючерсному счету, и наоборот – прибыль от короткой позиции на срочном рынке будет гаситься убытком от снижения акций на фондовой секции.

Если вы откроете и закроете короткую позицию в течение одного торгового дня, то вы не будете за нее платить проценты брокеру.

Открытие подобных позиций может быть интересно для арбитражеров, а также для инвесторов, которые занимаются хэджированием. Но получать прибыль в такой ситуации от курсового изменения котировок затруднительно.

Что касается технической стороны, операции лонг и шорт также имеют ряд тонких моментов. В частности, брокер принудительно закрывает короткую позицию клиента по акциям перед закрытием реестра акционеров. Делается это для того, чтобы брокер мог получить дивиденды по бумагам, которые фактически принадлежат ему.

Опрос: Какую позицию вы предпочитаете?Poll Options are limited because JavaScript is disabled in your browser.Длинную (Long) 51%, 105 голосов

105 голосов 51%

105 голосов — 51% из всех голосов

В зависимости от ситуации на рынке 34%, 71 голос

71 голос 34%

71 голос — 34% из всех голосов

Короткую (Short) 15%, 31 голос

31 голос 15%

31 голос — 15% из всех голосов

Всего голосов: 207

×

Вы или с вашего IP уже голосовали. ГолосоватьЖаргон трейдеров

Большинство устойчивых выражений на фондовом рынке черпает свои истоки из английского языка и, отчасти, японской культуры.

Большинство устойчивых выражений на фондовом рынке черпает свои истоки из английского языка и, отчасти, японской культуры.

Само понятие рыночной торговли предусматривает существование, как продавцов, так и покупателей. Именно они формируют спрос и предложение, которые, в конце концов, приводят к заключению сделки. На жаргоне трейдеров покупателей принято называть «быками», а продавцов «медведями».

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter! Огромное спасибо вам за помощь, это очень важно для нас и наших читателей!

equity.today