Блокировка ❌ счета по 115-ФЗ — 4 мифа

Миф 1

Для банка важен любой клиент, будь то микропредприятие или крупный монополист. Банк понимает, что владельцы малого бизнеса часто в одном лице выполняют функции и бухгалтера, и директора, и клиентского менеджера: у них нет возможности нанять в штат консультанта по юридическим вопросам, и разобраться в тонкостях законодательства им сложно. Чтобы оказать поддержку предпринимателям, банк создает не только привычные финансовые продукты, но и небанковские сервисы, которые помогают развивать бизнес. Цель банка — поддерживать реально и добросовестно работающий бизнес, исключив его взаимодействие с правонарушителями.

Миф 2

Если характер операций по счёту вызывает вопросы, банк в обязательном порядке в

разумные сроки попросит прояснить их суть.

Такие меры — не прихоть банка, а требование федерального законодательства, которое необходимо соблюдать: большой процент отзывов банковских лицензий за последние годы вызван нарушениями норм 115-ФЗ. Кредитные организации также обязаны выполнять требования по контролю за операциями по счёту, которые к ним предъявляют государственные органы: ФССП, ФНС, прокуратура, МВД, таможня и другие.

Миф 3

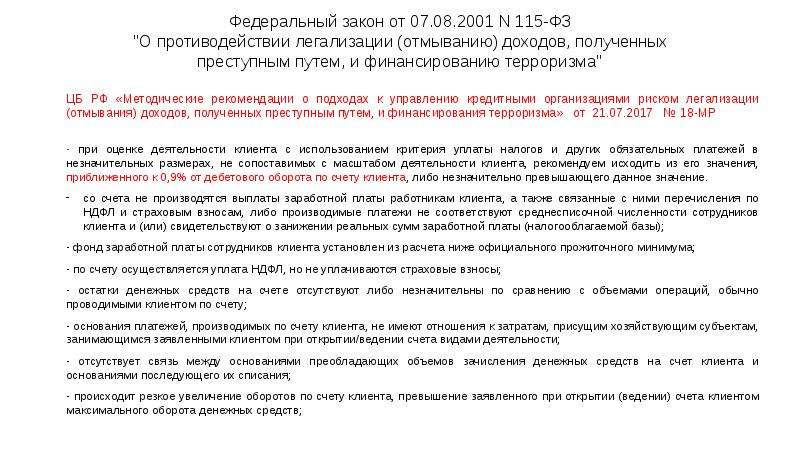

Центробанк в Методических

рекомендациях установил короткий перечень признаков, по которым банки могут классифицировать

операции по счёту как сомнительные или не имеющие экономического смысла. С этим перечнем банки и

сверяют каждую операцию.

С этим перечнем банки и

сверяют каждую операцию.

Например, предприниматель покупает товар по большей цене и тут же продает его по меньшей, регулярно переводит деньги со счёта предприятия на личный счёт или снимает крупные суммы наличных на прочие цели. Подозрения могут вызвать также операции, несвойственные основному виду деятельности предпринимателя (существуют коды ОКВЭД, по которым банк, госорганы и контрагенты предпринимателя определяют вид деятельности бизнеса). Если компания зарегистрирована как перевозчик, но при этом оплачивает услуги пошива одежды — у банка могут возникнуть вопросы.

Миф 4

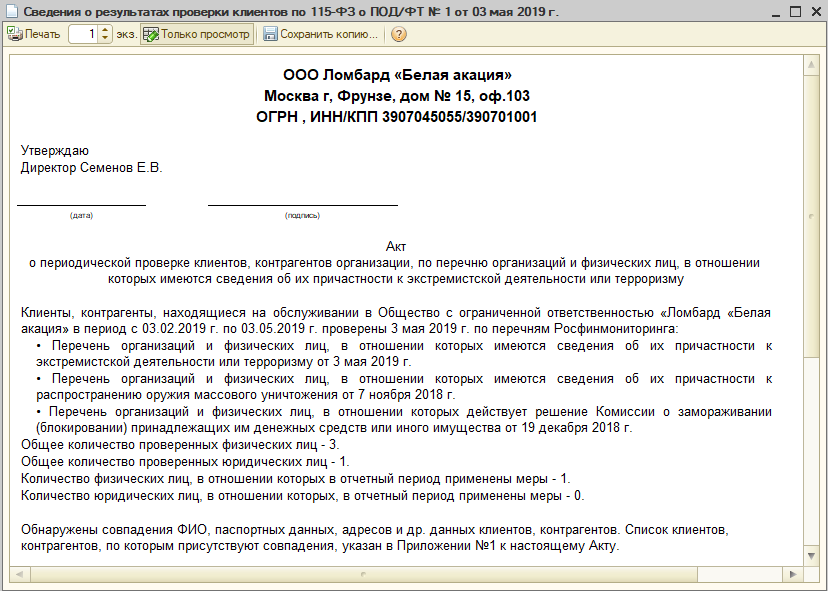

В так называемые «чёрные списки» Центрального банка России попадают только те

клиенты, которые получили отказ в открытии счёта или в проведении операции. Проверить, нет ли

компании в «чёрном списке», можно на сайте Росфинмониторинга.

Проверить, нет ли

компании в «чёрном списке», можно на сайте Росфинмониторинга.

Ограничение операций по счёту или запрос банка с требованием предоставить документы не означает, что юридическое лицо или ИП столкнулись с неразрешимой проблемой и сразу попали в поле зрения Росфинмониторинга. Достаточно своевременно ответить на вопросы банка, предоставить необходимые документы — и дистанционное обслуживание счёта восстановят без нежелательных последствий.

Заблокировали карту по 115-ФЗ – почему и что делать?

Федеральный закон № 115-ФЗ устанавливает обязанности и ответственность юридических лиц, работающих с денежными средствами и имуществом граждан. Под действие закона подпадает деятельность кредитных организаций, МФО, страховых компаний, ломбардов, залоговых компаний, сотовых операторов. Блокировка карты физического лица — прямая обязанность банка-эмитента при наличии на это достаточных оснований.

Причины блокировки карты по 115-ФЗ

Основной целью закона признается контроль и пресечение попыток легализации доходов, полученных преступным путем, а также противодействие финансированию терроризма. В части блокировки счетов и банковских карт физических лиц контролируется вероятность совершения незаконных и (или подозрительных операций). В их числе:

- Незаконный перевод безналичных денежных средств в наличные — в юридической сфере такая операция называется обналичиванием.

- Совершение множества однотипных операций с целью запутывания схем расчетов и сокрытия истинных целей и участников сделки.

- Незаконный вывод денежных средств на счета за пределы Российской Федерации.

Банки, действующие на территории РФ, обязаны контролировать операции, совершаемые по банковским картам, на предмет ее подозрительности. Решение о признании операции подозрительной принимает сотрудник отдела ПОД/ФТ (аббревиатура 115-ФЗ) кредитной организации. На практике, подозрительной может быть признана практически любая операция. Помимо этого, карты физических лиц часто блокируются по ошибке — причина этого кроется в человеческом факторе.

Помимо этого, карты физических лиц часто блокируются по ошибке — причина этого кроется в человеческом факторе.

Операция по карте, совершенная с участием лиц или организаций, причастных к экстремистской деятельности, послужит причиной ее немедленной блокировки. На сайте Федеральной службы финмониторинга выложен перечень субъектов, со счетами которых не имеет права работать ни один российский банк.

Какие действия следует предпринять клиенту для снятия блокировки?

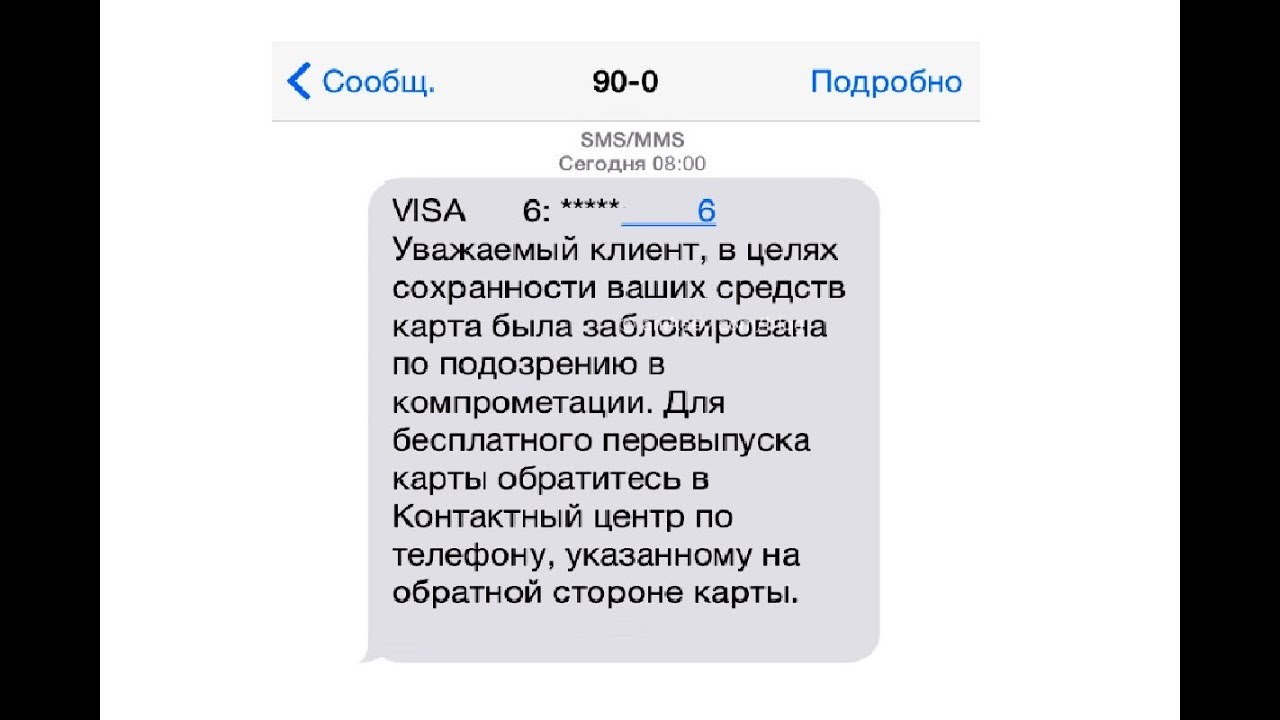

Ст. 4 115-ФЗ дает право кредитным организациям не оповещать клиентов о предпринимаемых мерах в отношении их карт (счетов), за исключением информирования о наложенных ограничениях — блокировки карты и интернет-банкинга. Извещение от банка поступает: по телефону, в смс-сообщении, реже — по e-mail. Единственным решением проблемы с блокировкой карты является документальное подтверждение законности совершенной операции.

Оспорить подозрительность операции можно путем объяснения ее экономического смысла. Для этого в банк предоставляется пакет документов. Единого для всех случаев перечня документов — не существует. Поэтому банк обязан направить уведомление, в котором отражена следующая информация:

Единого для всех случаев перечня документов — не существует. Поэтому банк обязан направить уведомление, в котором отражена следующая информация:

- Предпринятая в отношении карты мера — блокировка.

- Перечень необходимых для снятия блокировки документов.

- Способ отправки и контактные данные, по которым следует отправить документы.

О принятии документов в обработку, а также о сроках их анализа банк сообщает клиенту отдельно. Сроки рассмотрения подтверждающих документов законодательством не предусмотрены. По результатам анализа данных, предоставленных клиентом, банк принимает одно из решений: снятие блокировки с карты; отказ клиенту в обслуживании с правом подачи заявки на выпуск новой карты либо без такового права.

Заблокировали карту по 115-ФЗ: что делать

О чем вы узнаете:

Физические, юридические лица являются объектами банковского контроля, а значит, их счета согласно статье 115-ФЗ могут заблокировать. Причин для этого много: стабильные переводы крупных сумм, поступление средств со счета индивидуального предпринимателя и многие другие.

Одним словом, банки тщательно следят за передвижением всех денежных средств и всегда начеку. Из нашего материала вы узнаете, что делать, если ваш счет заблокировали, на какие операции блокировка не распространяется и много другой полезной информации.

Разбираемся в законе 115-ФЗ

Называется он так: «О противодействии легализации доходов, полученных преступным путем, и финансированию терроризма». Приняли его ровно 20 лет назад. Согласно ему, все банки, микрофинансовые организации и страховые компании обязаны тщательно работать с имуществом и средствами граждан России.

Главная задача закона — это легализация незаконных доходов и препятствие финансирования терроризма. Проще говоря, все эти структуры должны своевременно выявлять незаконные переводы средств, факты обналичивания денег, их незаконный вывод за рубеж.

Если сотрудники банка обнаружат подозрительную операцию, они вправе заблокировать карту, счет физического или юридического лица, ограничить доступ к интернет-банку, отказать в снятии/переводе средств и тд.

Гражданин в этом случае может обратиться в отделение банка, потребовать разъяснение ситуации, предъявить доказательства законности операций.

Автоматизируйте торговлю и склад в одной удобной программе Класс365, чтобы быстрее и проще решать бизнес-задачи. В одном сервисе вы сможете формировать коммерческие предложения, вести учет товаров, услуг и полноценный складкой учет, работать со счетами, контролировать доходы и расходы, отслеживать статус заказов и многое другое. Имеется и интеграция с интернет-магазином.

Попробуйте прямо сейчас программу для автоматизации работы продаж и склада Класс365 >>

Как не попасть под подозрение?

Существует правила, которые помогут не попасть в ряды “подозрительных личностей”, ведь порой люди даже не задумываются об этом, когда, например, по просьбе знакомого переводят ему крупную сумму денег взаймы. Итак, чтобы ваша карта и счет оставались нетронутыми, следует:

- Не снимать с карты крупные суммы наличных по чьей-либо просьбе;

- Чаще оплачивать покупки безналичным способом; .

- Не использовать карту в интересах своего бизнеса, если ИП или ООО еще не зарегистрировано;

- Позаботиться о подтверждении любых операций по счету.

Кого могут заблокировать?

Всех, у кого есть счет в банке, карта, кто пользуется ими в личных целях или по бизнесу. Это могут быть индивидуальные предприниматели, компании и физлица, которые честно работают и ничего не нарушают, но неправильно оформили документы, ошиблись в платеже, пытались незаконно снизить налоги и тд. Банку это может показаться подозрительным, он задаст вопросы и на время приостановит операции по счету.

Может ли банк блокировать карту и банковский счет физического лица по 115-ФЗ?

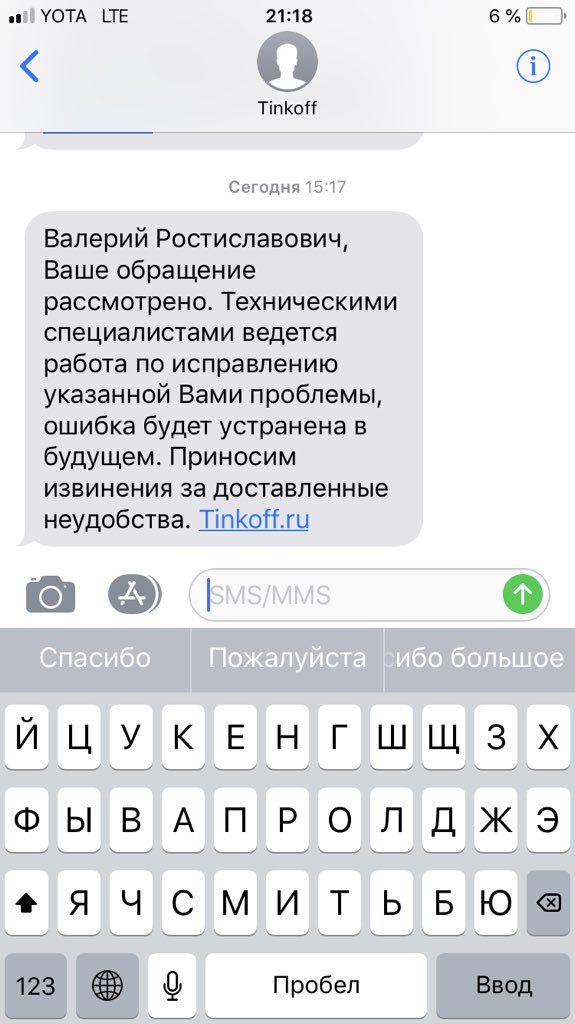

Да, может, если сотрудникам некоторые операции показались подозрительными. Если произошла подобная ситуация, банк оповещает клиента о предпринятых в отношении его счета мерах. Специалист связывается с клиентом по телефону или при помощи смс сообщения, где указывается причина блокировки — совершение конкретной операции.

Решить эту проблему физическое лицо может лишь одним путем — доказать банку, что операция не была направлена на отмывание денег или финансирование террористической деятельности. Конечно, перечня документов, которые бы доказывали невиновность — нет.

Каждый случай рассматривается банками индивидуально, поэтому клиент в обозначенный срок предоставляет данные, указанные специалистом организации.

Причины

блокировки счета по 115-ФЗТеперь подробнее разберем, при каких ситуациях банк заблокирует карту по 115-ФЗ: регулярные переводы крупных сумм денег, единоразовый перевод большой суммы, приход денег со счета ИП, стабильные выплаты по страховому возмещению.

Если вам знакомы эти операции или предстоят подобные, лучше сразу обратиться за консультаций в банк, в котором вы обслуживаетесь, это позволит обезопасить свою карту от блокировки и дальнейших неприятных разбирательств.

Для отслеживания продаж отлично подойдет CRM-система от Класс365- это полноценная программа для работы с лидами и сделками, клиентами, поставщиками и другими контрагентами.

Сегодня это один из немногих сервисов для бизнеса, позволяющий работать со складом, CRM, кассой, закупками и аналитикой в рамках одной программы, без необходимости привлечения IT-специалистов и покупки серверного оборудования. Попробуйте прямо сейчас сервис для автоматизации работы Класс365 >>

Виды блокировок

Если же вы столкнулись с этой проблемой, то есть ваш счет/карту заблокировали, то нужно понять, к какому виду относится блокировка, их немало:

- Полное приостановление операций. Проще говоря, происходит запрет на расход/приход. Причиной может быть арест счёта в рамках исполнительного производства, внесение владельца счёта в список лиц, финансирующих терроризм и тд;

- Частичная приостановка. В этом случае запрет распространяется на расходные операции. Снимать деньги нельзя, но можно пользоваться безналичным расчетом;

- Запрет на конкретную финансовую операцию. Он будет действовать, пока не будет устранена причина, по которой специалист банка решит ее отложить;

- Отказ в проведении конкретной финансовой операции.

Если произошла такая ситуация, то в дальнейшем провести ее также уже будет нельзя;

Если произошла такая ситуация, то в дальнейшем провести ее также уже будет нельзя; - Полное приостановление операций по счету вместе с расторжением договора банковского обслуживания, требование вывести деньги на счет в другом банке. Происходит как правило в случае, когда банк в течение года два и более раза выдал отказ в проведении операции по распоряжению клиента.

На какой срок происходит блокировка

Они бывают разными — от 5 дней и более, расскажем подробнее:

- 5 дней. Банки могут приостановить операции на такой срок, кроме тех, которые касаются зачислений средств, поступивших физическому или юрлицу на 5 рабочих дней со дня, когда распоряжение клиента о её осуществлении должно быть выполнено;

- 30 дней. Месяц может занять проверка операции по распоряжению Росфинмониторинга;

- Бессрочно. Подобные меры применяются к гражданам, которые были причастны к терроризму, экстремизму. Действует такое приостановление до отмены решения суда.

Это примерные сроки, которые озвучивают сами банки. На деле же они могут быть значительно больше, ведь процесс проверки может затягиваться, также специалисты в ходе разбирательств могут потребовать предоставить дополнительные документы и тд. Часто бывает, что проверка занимает от двух месяцев и более.

На какие платежи не распространяется блокировка

Даже если ваш счет заблокировали, клиент банка имеет полное право совершать различные обязательные платежи, к ним относятся: выплата алиментов, выходных пособий, заработной платы сотрудникам, уплата налогов и компенсаций после причиненного вреда здоровью.

Как банк сообщит, что счет заблокирован

Стандартной схемы среди банков нет. Каждый разрабатывают свою стратегию, как он сообщит клиенту о подобной ситуации. Как правило, это происходит посредством SMS-сообщений, сообщений в мобильный банк или телефонного звонка. Любой из этих вариантов считается законным извещением.

Автоматизируйте складской и торговый учет в одном сервисе Класс365.

В одной программе вы можете контролировать складские операции в режиме реального времени, автоматизировать закупки на основе продаж, создавать штрих-коды и печатать ценники. Кроме этого, программа поддерживает ЭДО, маркировку, ЕГАИС и снабжена готовыми шаблонами первичных документов. Попробуйте прямо сейчас полный функционал программы Класс365 >>

Что делать если ваш счет заблокировали

Довольно часто у людей происходит небольшая паника, ведь многие не знакомы с подобной ситуацией. Им кажется, что теперь они остались вовсе без средств. Паниковать не стоит, придерживайтесь следующего алгоритма действий:

1. Посетите банк лично и потребуйте у специалиста официальный документ с основаниями блокировки счета. Если получаете отказ, то можно написать жалобу в Центральный банк России;

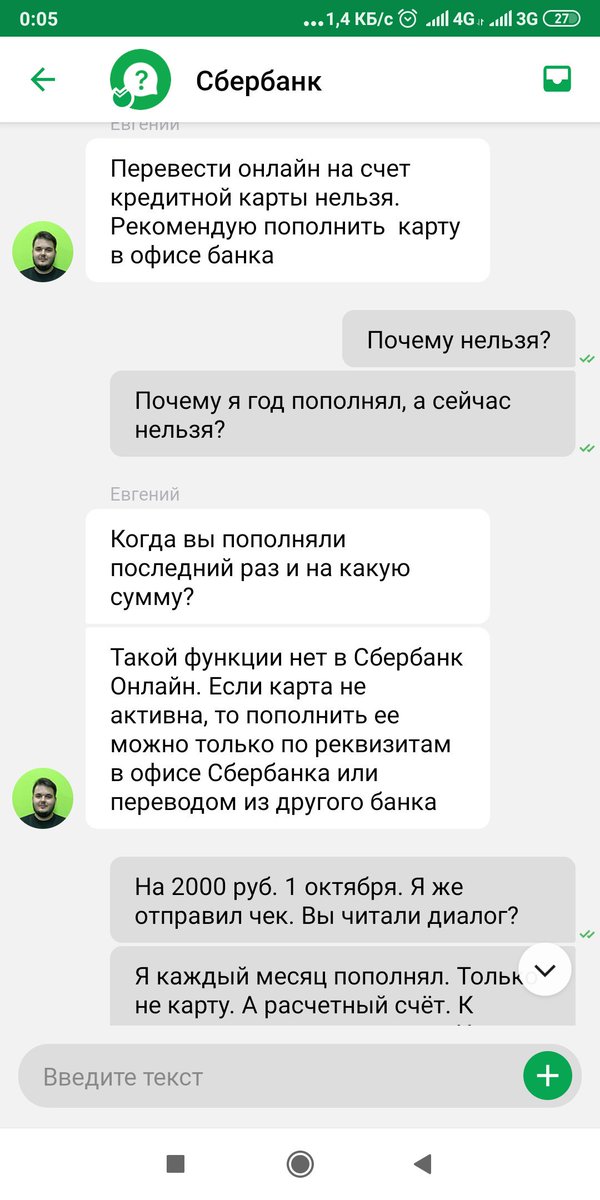

2. Если счёт заблокировали из-за одной приходной операции, следует узнать, можно ли решить вопрос, если операцию отменить. Довольно часто банк соглашается на такой вариант.

3. Чтобы нести наименьшие финансовые потери, можно на время разбирательств открыть вклад с возможностью расходных операций. Если вопрос разрешат раньше, вы спокойно снимете деньги;

4. Если вы узнаете, что счет заблокировали из-за конкретной расходной операции, нужно как можно быстрее предоставить сотруднику банка документы — основание для ее проведения;

5. Если блокировка произошла из-за того, что специалистам показалось подозрительным происхождение денег на счете, то также необходимо предоставить документы, подтверждающие легальность происхождения денежных средств;

6. Если счет заблокирован по решению суда или пристава в рамках исполнительного производства, то вам нужно подать жалобы на указанные акты;

7. В случае, если с клиентом расторгают договор и просят отправить все средства на счет другого банка, то самый оптимальный вариант согласиться и сделать это как можно быстрее, чтобы спокойно пользоваться своим счетом. Но прежде уточните, будет ли для вас эта операциями бесплатной, как правило, она стоит немало.

8. После того, как вы предоставили все необходимые документы в банк, остается ждать, пока их проверят и примут решение. Стандартный срок рассмотрения — десять рабочих дней.

Какие банки не

блокируют счета по 115-ФЗ?Довольно много известных банков лояльно относятся к операциям, совершаемым их клиентами. Они редко производят блокировку счета, а лишь ограничиваются предупреждением или рекомендациями.

С ними можно найти общий язык, даже если были совершены подозрительные, с точки зрения банка, сделки. Итак, в этом списке: Модульбанк, Сбербанк, Тинькофф, Точка, Уральский банк реконструкции и развития, Локо Банк.

У этих кредитных организаций хорошие предложения по обслуживанию именно малого и среднего бизнеса, выгодные условия для тех, кто только начинает бизнес. Как видите, это достаточно популярные организации, услугами которых пользуются сегодня миллионы человек.

Ошибки, которые не нужно совершать

- Если вы не оформлены как ИП, самозанятый, не стоит получать поступления на карту от физлиц и организаций.

Допустим вы фрилансер и постоянно получаете переводы, иногда и большие от физических лиц, но это не заработная плата. Конечно, у банка возникнет вопрос: а что это за средства? Да и не только у него, но и у налоговой инспекции.

Допустим вы фрилансер и постоянно получаете переводы, иногда и большие от физических лиц, но это не заработная плата. Конечно, у банка возникнет вопрос: а что это за средства? Да и не только у него, но и у налоговой инспекции. - Не снимайте с карты наличными более 30%. Как правило, это лимит всех банков, если же человек настойчиво пытается его нарушить, он автоматически попадает под пристальный взгляд специалистов банка;

- Не транзитьте, чтобы не получить блокировку карты и счета по 115 ФЗ! Если вы получили деньги и тут же начали их отправлять нескольким адресатам, то это чистой воды транзит! Не удивляйтесь, если вашу карту постигнет участь блокировки. Чтобы этого не было, подождите хотя бы 3 дня и начинайте “раскидывать” деньги.

- Не работайте с «помойками» и не получайте от них «зарплату». В этом случае вам обеспечена блокировка по 115 ФЗ. Банк может заподозрить в отмывании денег даже при выплате заработной платы, но не всегда, а лишь при одновременном наличии нескольких условий: зарплату платят слишком часто и крупными суммами, она приходит от не надежного работодателя;

- Не обналичивайте депозитные счета, которые пополнили с карты.

Физлицо постоянно открывает вклады, обналичивая их при закрытии. Не пытайтесь обмануть банк! Все это чревато неприятными последствиями и блокировкой карты по 115 ФЗ, хотите убедиться – попробуйте!

Физлицо постоянно открывает вклады, обналичивая их при закрытии. Не пытайтесь обмануть банк! Все это чревато неприятными последствиями и блокировкой карты по 115 ФЗ, хотите убедиться – попробуйте! - Если некие лица будут пополнять вашу карту через банкомат. Конечно, если на постоянной основе какой-то Иван Петров будут переводить вам крупные суммы денег именно при помощи банкомата, это вызовет вопрос у банка. Почему происходит именно так? Не найдя ответ, он заблокирует карту. Может быть, таким образом клиент отмывает деньги?

- Не стоит обналичивать деньги, транзитить средства, которые пришли по исполнительным документам. Под этими бумагами понимается исполнительный лист, судебный приказ и тд. Если по ним человек получил внушительную сумму денег, то банк тоже может заблокировать карту по 115 ФЗ;

- Если выдаете займы или даете в долг, просите расписки. Банк вправе заморозить карту, если физическое лицо стабильно получает возвраты займов как от физлиц, так и от компаний и ИП.

Чтобы разрешить вопрос, придется предоставить в банк все расписки или другие подтверждения факта выдачи или получения денег.

Чтобы разрешить вопрос, придется предоставить в банк все расписки или другие подтверждения факта выдачи или получения денег.

Программа отчетов и анализа продаж Класс365 быстро сформирует для вас подробные отчеты о рентабельности продаж и их анализ, данные о прибылях и убытках, информацию о движении и остатках товаров. Также она позволяет проводить онлайн-мониторинг работы розничных точек и увидеть текущее состояние по кассам. Попробуйте прямо сейчас все функциями программы Класс365 >>

Ответы на популярные вопросы:

- Что будет, если человек не предоставил документы и пояснения в установленный срок?

В этом случае банк может либо вовсе отказать в проведении подобной операции и сообщить о сложившейся ситуации в контролирующий орган, либо пересмотреть уровень риска для клиента.

- Как действовать, если у клиента повышенный уровень риска?

Прежде всего необходимо ограничить его доступ к интернет-банку, далее установить лимит по операциям и, конечно, запрашивать подтверждающие документы по крупным сделкам, которые он совершает.

- Как быть, если ограничен доступ к интернет-банку?

Как мы писали ранее, если клиент кажется банку подозрительным, то может быть введено данное ограничение. В этом случае человек может распоряжается своими деньгами без ограничений, но должен передавать платежки на бумаге.

- Если банк запрашивает много документов.

Что их много, может показаться только клиенту. Но банк будет просить только то, что нужно для проверки операции и не больше. Перечень устанавливает служба контроля конкретного банка. Все это нужно, чтобы подтвердить или опровергнуть опасения, которые возникли у специалиста.

- Что делать, если операция приостановлена?

Банк может приостанавливать операции, по которым ему что-то кажется подозрительным. Это не значит, что она не будет проведена вовсе, это означает, что банк проверит все необходимые ему моменты, если будет нужно — запросит дополнительные документы и позже проведет данную операцию.

- Ситуация: банк не запросил документы и не провел операцию.

Центробанк пояснил, что это означает отказ в проведении операции или заключении договора банковского счета. То есть конкретное поручение клиента не будет исполнено, а договор с ним не заключат. Но точную причину лучше уточнить в банке.

- Если на сбор документов в банк нужно больше времени, чем предоставили?

Сроки следует соблюдать. Если вы не успели подготовить документы и не оповестили об этом специалиста банка, то вам будет отказано в проведении операции. Конечно, если позже клиент все же предоставит нужные бумаги, то банк может пересмотреть свое решение.

- Как и когда отвечает комиссия ЦБ

Все обращения рассматриваются около трех недель. Ответ клиент получит так же, как он отправлял заявление.

- Если решение в пользу клиента?

Комиссия сообщит об этом самому клиенту и в тот банк, что ему отказал.

- Если пришел отказ?

Прежде всего нужно убедиться, что вы подали все документы, которые доказывают вашу правоту банку. Если появились новые, незамедлительно отправьте их, иначе останется только обращаться в суд.

- Кто еще следит за операциями и сообщает в Росфинмониторинг

Кроме банков, это могут быть бухгалтеры, юристы, аудиторы и нотариусы. Они также вправе сообщать в Росфинмониторинг о подозрениях по поводу покупки квартиры, регистрации фирмы и тд.

Итак, если банк заблокировал счет/карту по 115 ФЗ, наши советы вам обязательно должны помочь. Но будьте готовы к тому, что банки придумывают что-то новое едва ли не каждый месяц, и если у вас сложилась такая ситуация, прежде всего посетите кредитную организацию лично. И, конечно, не стоит думать, что банк из вредности совершил данную процедуру, на это точно были основания. Из простых советов: меньше снимать наличные, расплачивайтесь по безналу, не давайте банку повода подозревать вас в отмывании денег и нарушении закона, тогда вам точно не грозит эта головная боль под названием блокировка счета/карты!

Банки и МВД готовят новые правила блокировки счетов: что нужно знать

https://ria. ru/20190908/1558399342.html

ru/20190908/1558399342.html

Банки и МВД готовят новые правила блокировки счетов: что нужно знать

Банки и МВД готовят новые правила блокировки счетов: что нужно знать — РИА Новости, 03.03.2020

Банки и МВД готовят новые правила блокировки счетов: что нужно знать

В конце лета МВД поддержало инициативу Ассоциации банков «Россия» (АБР) об увеличении срока блокировки подозрительных переводов до 30 дней. Это вызвало… РИА Новости, 03.03.2020

2019-09-08T08:00

2019-09-08T08:00

2020-03-03T15:56

россия

мошенничество

банки

сбербанк россии

министерство внутренних дел рф (мвд россии)

бизнес

деньги

экономика

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn22.img.ria.ru/images/152776/34/1527763489_0:105:1999:1229_1920x0_80_0_0_3ad090920dc3bfa0057fe4dc5a53b49c.jpg

МОСКВА, 8 сен — РИА Новости, Александр Лесных. В конце лета МВД поддержало инициативу Ассоциации банков «Россия» (АБР) об увеличении срока блокировки подозрительных переводов до 30 дней. Это вызвало обеспокоенность среди клиентов российских банков, однако на деле оказалось, что ряд СМИ некорректно интерпретировали суть предложения, связав его с блокировкой банковских карт. РИА Новости обратилось в крупнейшие российские финучреждения с просьбой прояснить ситуацию. «Где деньги, Зин?»Представители МВД России поддержали инициативу АБР о блокировке средств по подозрительным транзакциям на срок до 30 дней. Иными словами, банки могут получить право замораживать деньги на счетах клиентов, если заподозрят, что с этими переводами не все чисто. Источник РИА Новости в банковской сфере, знакомый с ходом обсуждения, рассказал, что о полноценной поддержке инициативы ведомством говорить еще рано, а конкретные параметры новых правил только формируются.Некоторые специалисты увидели в этой инициативе окно для новой порочной практики: зная номер карты предполагаемой жертвы, злоумышленники смогут провести заведомо «подозрительную» операцию в ее адрес, что приведет к блокировке платежного средства.

Это вызвало обеспокоенность среди клиентов российских банков, однако на деле оказалось, что ряд СМИ некорректно интерпретировали суть предложения, связав его с блокировкой банковских карт. РИА Новости обратилось в крупнейшие российские финучреждения с просьбой прояснить ситуацию. «Где деньги, Зин?»Представители МВД России поддержали инициативу АБР о блокировке средств по подозрительным транзакциям на срок до 30 дней. Иными словами, банки могут получить право замораживать деньги на счетах клиентов, если заподозрят, что с этими переводами не все чисто. Источник РИА Новости в банковской сфере, знакомый с ходом обсуждения, рассказал, что о полноценной поддержке инициативы ведомством говорить еще рано, а конкретные параметры новых правил только формируются.Некоторые специалисты увидели в этой инициативе окно для новой порочной практики: зная номер карты предполагаемой жертвы, злоумышленники смогут провести заведомо «подозрительную» операцию в ее адрес, что приведет к блокировке платежного средства. Однако представители крупнейших российских банков в беседе с РИА Новости заверили, что карты тут ни при чем и речь идет только о заморозке суммы перевода. Остальных денег на счете это никак не касается.Сейчас механизм блокировки средств без суда доступен следователям, однако для этого им нужно успеть начать расследование, вынести соответствующее постановление и передать его в банк. Учитывая, что — по статистике ЦБ — обналичивание происходит в течение нескольких часов, воспользоваться возможностью блокировки никто не успевает.Так что, если банки получат право блокировать такие транзакции на срок до 30 дней, у пострадавших от действий похитителей будет достаточно времени, чтобы обратиться в полицию, а у полиции — провести все необходимые процедуры, направить соответствующее постановление в банк и обратиться в суд. И если будет доказано, что деньги переводились мошенниками без согласия клиента, вернуть их законному владельцу будет гораздо проще.Виды блокировокСуществует три типа блокировок. Первый касается собственно карты. В этом случае клиент сохраняет доступ к денежным средствам, но теряет возможность оперировать ими через банковскую карту. Этот тип блокировки обычно применяется, если у банка есть подозрения, что данные карты попали не в те руки. При этом владелец счета может по-прежнему снимать наличные в кассе банка, предъявив паспорт, отправлять переводы со счета на счет, а также пользоваться другими картами, привязанными к тому же счету. Второй тип — блокировка суммы. Обычно это происходит при поступлении в банк исполнительного листа от судебных приставов или по постановлению суда. В этом случае арестовывается только указанная сумма — все остальное клиент может тратить и переводить без каких-либо ограничений.Третий тип — блокировка счета. В этом случае клиент теряет доступ ко всем средствам на счете, но это происходит только в экстремальных ситуациях: например если следователь или суд требуют заблокировать счет подозреваемого в рамках уголовного дела.»Антиотмывочный» законВ процессе подготовки этого материала к публикации представители банков попросили сделать особый акцент на том, что инициатива АБР относится именно к краже денег путем незаконного доступа к банковским картам.Впрочем, это не единственный случай, когда клиенты могут столкнуться с теми или иными видами блокировок. Один из них касается 115-ФЗ «О противодействии отмыванию доходов», когда клиенты используют личные карты в схемах обналичивания денег или проводят по ним операции, связанные с предпринимательской деятельностью.Выявляются подозрительные операции внутренними автоматизированными системами учреждений. Но финальное решение о блокировке принимается уполномоченными на это сотрудниками банков — каждый случай рассматривается отдельно. В частности, по такой схеме работают Сбербанк, Альфа-Банк и «Открытие».Простые правилаЧтобы избежать проблем с банковским обслуживанием, представители всех опрошенных РИА Новости банков предостерегают клиентов от продажи своих карт третьим лицам: их могут использовать в незаконных схемах обналичивания денег, что повлечет за собой разбирательства с правоохранительными органами. По той же причине не стоит соглашаться на обналичивание чужих денег через свою карту.Кроме того, специалисты «Сбербанка» не рекомендуют использовать карты, выпущенные для физических лиц, в предпринимательской деятельности. Для этого существуют специальные бизнес-продукты. Если возникнет угроза блокировки, клиентам, чтобы быстро разрешить ситуацию, рекомендуют держать наготове документы, подтверждающие проведенные операции (договоры об оказании услуг и прочие подобные бумаги).Для защиты от мошенников специалисты советуют предоставлять банкам актуальные номера телефонов и постоянно оставаться на связи. В «Райффайзенбанке» уточняют, что это особенно касается заграничных поездок. Ведь совершение операции в нетипичном месте может стать основанием для блокировки карты по подозрению в выводе денег. Нелишним будет изучить основные правила безопасности, которые публикуются на сайтах финучреждений.Если карта все же была заблокирована, в первую очередь банкиры рекомендуют связаться со своим банком по номеру телефона, указанному на карте. Подтвердить, что операция совершается по вашему намерению, можно через колл-центр, и в этом случае карту разблокируют в ближайшее время.

Однако представители крупнейших российских банков в беседе с РИА Новости заверили, что карты тут ни при чем и речь идет только о заморозке суммы перевода. Остальных денег на счете это никак не касается.Сейчас механизм блокировки средств без суда доступен следователям, однако для этого им нужно успеть начать расследование, вынести соответствующее постановление и передать его в банк. Учитывая, что — по статистике ЦБ — обналичивание происходит в течение нескольких часов, воспользоваться возможностью блокировки никто не успевает.Так что, если банки получат право блокировать такие транзакции на срок до 30 дней, у пострадавших от действий похитителей будет достаточно времени, чтобы обратиться в полицию, а у полиции — провести все необходимые процедуры, направить соответствующее постановление в банк и обратиться в суд. И если будет доказано, что деньги переводились мошенниками без согласия клиента, вернуть их законному владельцу будет гораздо проще.Виды блокировокСуществует три типа блокировок. Первый касается собственно карты. В этом случае клиент сохраняет доступ к денежным средствам, но теряет возможность оперировать ими через банковскую карту. Этот тип блокировки обычно применяется, если у банка есть подозрения, что данные карты попали не в те руки. При этом владелец счета может по-прежнему снимать наличные в кассе банка, предъявив паспорт, отправлять переводы со счета на счет, а также пользоваться другими картами, привязанными к тому же счету. Второй тип — блокировка суммы. Обычно это происходит при поступлении в банк исполнительного листа от судебных приставов или по постановлению суда. В этом случае арестовывается только указанная сумма — все остальное клиент может тратить и переводить без каких-либо ограничений.Третий тип — блокировка счета. В этом случае клиент теряет доступ ко всем средствам на счете, но это происходит только в экстремальных ситуациях: например если следователь или суд требуют заблокировать счет подозреваемого в рамках уголовного дела.»Антиотмывочный» законВ процессе подготовки этого материала к публикации представители банков попросили сделать особый акцент на том, что инициатива АБР относится именно к краже денег путем незаконного доступа к банковским картам.Впрочем, это не единственный случай, когда клиенты могут столкнуться с теми или иными видами блокировок. Один из них касается 115-ФЗ «О противодействии отмыванию доходов», когда клиенты используют личные карты в схемах обналичивания денег или проводят по ним операции, связанные с предпринимательской деятельностью.Выявляются подозрительные операции внутренними автоматизированными системами учреждений. Но финальное решение о блокировке принимается уполномоченными на это сотрудниками банков — каждый случай рассматривается отдельно. В частности, по такой схеме работают Сбербанк, Альфа-Банк и «Открытие».Простые правилаЧтобы избежать проблем с банковским обслуживанием, представители всех опрошенных РИА Новости банков предостерегают клиентов от продажи своих карт третьим лицам: их могут использовать в незаконных схемах обналичивания денег, что повлечет за собой разбирательства с правоохранительными органами. По той же причине не стоит соглашаться на обналичивание чужих денег через свою карту.Кроме того, специалисты «Сбербанка» не рекомендуют использовать карты, выпущенные для физических лиц, в предпринимательской деятельности. Для этого существуют специальные бизнес-продукты. Если возникнет угроза блокировки, клиентам, чтобы быстро разрешить ситуацию, рекомендуют держать наготове документы, подтверждающие проведенные операции (договоры об оказании услуг и прочие подобные бумаги).Для защиты от мошенников специалисты советуют предоставлять банкам актуальные номера телефонов и постоянно оставаться на связи. В «Райффайзенбанке» уточняют, что это особенно касается заграничных поездок. Ведь совершение операции в нетипичном месте может стать основанием для блокировки карты по подозрению в выводе денег. Нелишним будет изучить основные правила безопасности, которые публикуются на сайтах финучреждений.Если карта все же была заблокирована, в первую очередь банкиры рекомендуют связаться со своим банком по номеру телефона, указанному на карте. Подтвердить, что операция совершается по вашему намерению, можно через колл-центр, и в этом случае карту разблокируют в ближайшее время.

https://ria.ru/20190224/1551241014.html

https://ria.ru/20190615/1555581257.html

https://ria.ru/20190828/1557955893.html

россия

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2019

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn21.img.ria.ru/images/152776/34/1527763489_112:0:1889:1333_1920x0_80_0_0_71869606be18b54e2289cdb79fb0bfcd.jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

россия, мошенничество, банки, сбербанк россии, министерство внутренних дел рф (мвд россии), бизнес, деньги, экономика

МОСКВА, 8 сен — РИА Новости, Александр Лесных. В конце лета МВД поддержало инициативу Ассоциации банков «Россия» (АБР) об увеличении срока блокировки подозрительных переводов до 30 дней. Это вызвало обеспокоенность среди клиентов российских банков, однако на деле оказалось, что ряд СМИ некорректно интерпретировали суть предложения, связав его с блокировкой банковских карт. РИА Новости обратилось в крупнейшие российские финучреждения с просьбой прояснить ситуацию.

«Где деньги, Зин?»

Представители МВД России поддержали инициативу АБР о блокировке средств по подозрительным транзакциям на срок до 30 дней. Иными словами, банки могут получить право замораживать деньги на счетах клиентов, если заподозрят, что с этими переводами не все чисто.

Источник РИА Новости в банковской сфере, знакомый с ходом обсуждения, рассказал, что о полноценной поддержке инициативы ведомством говорить еще рано, а конкретные параметры новых правил только формируются.

24 февраля 2019, 08:00

Как спасти свою банковскую карту от мошенниковНекоторые специалисты увидели в этой инициативе окно для новой порочной практики: зная номер карты предполагаемой жертвы, злоумышленники смогут провести заведомо «подозрительную» операцию в ее адрес, что приведет к блокировке платежного средства. Однако представители крупнейших российских банков в беседе с РИА Новости заверили, что карты тут ни при чем и речь идет только о заморозке суммы перевода. Остальных денег на счете это никак не касается.

Сейчас механизм блокировки средств без суда доступен следователям, однако для этого им нужно успеть начать расследование, вынести соответствующее постановление и передать его в банк. Учитывая, что — по статистике ЦБ — обналичивание происходит в течение нескольких часов, воспользоваться возможностью блокировки никто не успевает.

«Если банк успел вовремя заблокировать увод денег от жертвы, проблем нет — это и так деньги клиента, они у него и остались. Но если эти деньги уже попали на счет получателю, который, предположительно, готовится их снять в банкомате, то их нельзя изъять без постановления суда об аресте суммы или счетов. Поэтому нужна правовая основа для блокировки на срок, достаточный для расследования и вынесения судом постановления об аресте суммы на счету», — пояснил один из банкиров.

Так что, если банки получат право блокировать такие транзакции на срок до 30 дней, у пострадавших от действий похитителей будет достаточно времени, чтобы обратиться в полицию, а у полиции — провести все необходимые процедуры, направить соответствующее постановление в банк и обратиться в суд. И если будет доказано, что деньги переводились мошенниками без согласия клиента, вернуть их законному владельцу будет гораздо проще.

Виды блокировок

Существует три типа блокировок. Первый касается собственно карты. В этом случае клиент сохраняет доступ к денежным средствам, но теряет возможность оперировать ими через банковскую карту. Этот тип блокировки обычно применяется, если у банка есть подозрения, что данные карты попали не в те руки. При этом владелец счета может по-прежнему снимать наличные в кассе банка, предъявив паспорт, отправлять переводы со счета на счет, а также пользоваться другими картами, привязанными к тому же счету.

15 июня 2019, 08:00

Почему банки убеждают нас сдавать биометриюВторой тип — блокировка суммы. Обычно это происходит при поступлении в банк исполнительного листа от судебных приставов или по постановлению суда. В этом случае арестовывается только указанная сумма — все остальное клиент может тратить и переводить без каких-либо ограничений.

Третий тип — блокировка счета. В этом случае клиент теряет доступ ко всем средствам на счете, но это происходит только в экстремальных ситуациях: например если следователь или суд требуют заблокировать счет подозреваемого в рамках уголовного дела.

«Антиотмывочный» закон

В процессе подготовки этого материала к публикации представители банков попросили сделать особый акцент на том, что инициатива АБР относится именно к краже денег путем незаконного доступа к банковским картам.

Впрочем, это не единственный случай, когда клиенты могут столкнуться с теми или иными видами блокировок. Один из них касается 115-ФЗ «О противодействии отмыванию доходов», когда клиенты используют личные карты в схемах обналичивания денег или проводят по ним операции, связанные с предпринимательской деятельностью.

«Банк может заинтересовать операция, когда средства перечисляются клиенту от компании-однодневки и немедленно обналичиваются. В этом случае у банка возникнут вопросы, действительно ли оказывалась услуга компании. Документами, подтверждающими источник происхождения средств, могут являться, например, договоры об оказании услуг, дарения, иные документы в зависимости от конкретной ситуации. Такие запросы направляются очень небольшому числу клиентов», — рассказали РИА Новости в пресс-службе Сбербанка.

Выявляются подозрительные операции внутренними автоматизированными системами учреждений. Но финальное решение о блокировке принимается уполномоченными на это сотрудниками банков — каждый случай рассматривается отдельно. В частности, по такой схеме работают Сбербанк, Альфа-Банк и «Открытие».

Простые правила

Чтобы избежать проблем с банковским обслуживанием, представители всех опрошенных РИА Новости банков предостерегают клиентов от продажи своих карт третьим лицам: их могут использовать в незаконных схемах обналичивания денег, что повлечет за собой разбирательства с правоохранительными органами. По той же причине не стоит соглашаться на обналичивание чужих денег через свою карту.

Кроме того, специалисты «Сбербанка» не рекомендуют использовать карты, выпущенные для физических лиц, в предпринимательской деятельности. Для этого существуют специальные бизнес-продукты. Если возникнет угроза блокировки, клиентам, чтобы быстро разрешить ситуацию, рекомендуют держать наготове документы, подтверждающие проведенные операции (договоры об оказании услуг и прочие подобные бумаги).

28 августа 2019, 08:00

Три удара по рублю: что будет с курсом этой осеньюДля защиты от мошенников специалисты советуют предоставлять банкам актуальные номера телефонов и постоянно оставаться на связи. В «Райффайзенбанке» уточняют, что это особенно касается заграничных поездок. Ведь совершение операции в нетипичном месте может стать основанием для блокировки карты по подозрению в выводе денег. Нелишним будет изучить основные правила безопасности, которые публикуются на сайтах финучреждений.

Если карта все же была заблокирована, в первую очередь банкиры рекомендуют связаться со своим банком по номеру телефона, указанному на карте. Подтвердить, что операция совершается по вашему намерению, можно через колл-центр, и в этом случае карту разблокируют в ближайшее время.

Блокировка расчётного счёта банком по 115-ФЗ

Оглавление СкрытьКроме банка счёт может заблокировать налоговая инспекция, приставы или суд. С налоговиками всё просто — скорее всего, вы не сдали отчёт, не заплатили налог или нарушили порядок электронного документооборота с ФНС. Счёт разблокируют, как только вы устраните эти нарушения. Блокировка по решению приставов или суда тоже обычно не сюрприз, т.к. о своих судебных делах и долгах владелец счёта обычно знает.

В этой статье будем говорить о блокировках по инициативе банка по закону 115-ФЗ.

Ваш счёт в банке может заблокировать сам банк!

Проверьте вероятность блокировки бесплатно

Обезопасить счётЧто значит заблокировать счёт по 115-ФЗ

Под общим понятием «блокировка» подразумевают целый ряд мер банка, мы для удобства тоже будем употреблять этот термин говоря обо всех этих мерах.

По-настоящему заблокировать счёт, то есть заморозить деньги, банк должен, если владельца счёта включили:

- в Перечень организаций и физических лиц, в отношении которых имеются сведения об их причастности к экстремистской деятельности или терроризму;

- в Перечень организаций и физических лиц, в отношении которых имеются сведения об их причастности к распространению оружия массового уничтожения.

Если сама организация в перечни не включена, но хотя бы одна из сторон платежа принадлежит или находится под контролем организации или физлица из этих перечней, банк приостановит операции на 5 рабочих дней и сообщит в Росфинмониторинг. По решению Росфинмониторинга приостановку могут продлить на 30 суток.

В остальных случаях, как правило, речь идёт о приостановлении какой-то конкретной операции, отказе в проведении операции или отключении от системы «Клиент–Банк». В последнем случае деньги не в блоке и нужно просто сходить в банк лично.

На все эти меры банки имеют право. Они обязаны следить за законностью операций и выявлять сомнительные сделки. Если банк не будет отслеживать такие вещи, его ждут серьезные санкции со стороны ЦБ, вплоть до отзыва лицензии.

Если у сотрудников банка возникают подозрения, что операция совершается в целях легализации (отмывания) доходов, полученных преступным путем, или финансирования терроризма, они вправе запросить дополнительные документы, приостановить операцию или вовсе отказать в её проведении.

Что значит сомнительная операция

Центробанк периодически выпускает методические рекомендации и письма о том, какие операции требуют пристального внимания.

Основной документ — Положение Банка России от 2 марта 2012 г. N 375-П «О требованиях к правилам внутреннего контроля кредитной организации в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

В приложении к этому Положению перечислены признаки, которые указывают на необычный характер сделки. Так, операция считается сомнительной, если у сделки нет очевидного экономического смысла или она не соответствует деятельности по учредительным документам, если мало информации о клиенте, размыта цель платежа и т.д. Всего в приложении несколько десятков признаков.

Есть ещё методичка Центробанка № 18-МР от 21.07.2017г. В ней содержатся критерии сомнительных операций по переводу денег за рубеж и по операциям с наличными деньгами.

Вы попадёте под пристальное внимание, если платите со счёта налогов меньше, чем 0,9% от дебетового оборота.

Но один только этот признак не сделает вас сомнительным клиентом, будут учитывать и другие признаки.

- Со счёта не выплачивается зарплата, НДФЛ и страховые взносы. Или есть перечисления по НДФЛ, но нет по страховым взносам.

- Фонд оплаты труда ниже прожиточного минимума.

- На счету остатков нет или очень мало по сравнению с суммами операций, которые вы обычно проводите.

- Затраты не сопоставимы с вашим видом деятельности.

- Нет связи между поступающими деньгами и последующими списаниями. Например, вам поступают деньги за консультационные услуги, а вы в свою очередь платите за тракторы.

- Резко увеличились обороты по счёту.

- Вы не оплачиваете со счёта аренду, коммуналку, канцтовары и не проводите другие платежи в рамках хозяйственной деятельности.

- Вам поступают деньги за товары и услуги с НДС, и в полном объеме списываются за объекты, не облагаемые НДС.

Из-за ситуации с коронавирусом ЦБ РФ рекомендовал банкам скорректировать показатель по налогам до 0,5 процента. Но только для клиентов из наиболее пострадавших отраслей (письма ЦБ РФ № ИН-014-12/165 от 26 ноября 2020 г., № ИН-014-12/70 от 17 апреля 2020 г.).

Подозрения вызовет и аномально активное движение по счету, если до этого три месяца вы его не использовали. Например, на такой счёт пришла крупная сумма, и в течение одного или нескольких дней её либо сняли, либо перевели в другой банк. Подозрения усилятся, если руководитель организации является также её учредителем, а место нахождения – «массовый» адрес.

Банки руководствуются не только письмами и методичками ЦБ. Они имеют право устанавливать свои критерии, по которым выявляют сомнительные операции. У каждого банка есть свои правила внутреннего контроля, которыми руководствуются сотрудники при анализе.

Сложно управлять несколькими счетами?

Узнайте, как контролировать их в одном окне.

Узнать подробнееОперация показалась сомнительной — что будет дальше?

Ситуация может складываться по-разному.

Самый оптимистичный вариант: банк не проводит операцию и запрашивает у вас пояснения и документы. Вы предоставляете их в срок, они устраивают банк, и он проводит платёж.

Но банк может отказать в проведении операции, и эта ситуация опасна. Если таких случаев за год будет два, банк имеет право отказать вам в обслуживании и расторгнуть договор банковского счёта. А чтобы получить деньги с закрытого счета или перевести их на другой счет, придётся заплатить большую комиссию в 10-15 процентов.

Клиент, которому банк отказал в проведении операции или заключении договора, попадает в так называемый «чёрный список», к которому имеют доступ все банки, а значит будет очень трудно открыть новый счёт в другом банке.

Что делать, если банк заблокировал счёт, приостановил операции или отказал в обслуживании

Как можно быстрее выясните в банке в причину.

По-хорошему банк должен сам проинформировать вас о причине, но не всегда они это делают. Если вы не получили от банка письмо, направьте запрос сами.

Алгоритм дальнейших действий зависит от того, какую причину укажет банк:

Блокировка счета по подозрению в причастности к террористической деятельности или распространению оружия (п.п. 6 п.1 ст. 7 закона 115-ФЗ).

Если вы уверены, что вас подозревают ошибочно, нужно обратиться в Росфинмониторинг или ФСБ, потому что банк тут ничего не решает — он обязан заблокировать счёт, если вы попали в соответствующий перечень.

Приостановление операции в связи с тем, что одна из сторон связана с организацией или физлицом из перечней причастных к терроризму или распространению оружия (п. 10 ст. 7 закона 115-ФЗ).

Здесь тоже всё зависит от Росфинмониторинга. Банк передаст туда информацию, и в течение 5 дней вам либо отменят санкции, либо, если у Росфинмониторинга будут основания, продлят приостановление ещё на 30 дней, откажут в проведении операции и т.д.

Отказ в проведении операции (п. 11 ст. 7 закона 115-ФЗ).

Если банк уже отказал в проведении операции, нет смысла снова отправлять то же платежное поручение в надежде на то, что на этот раз не откажут. Банк снова откажет, и тогда он просто расторгнет с вами договор.

Вам нужно реабилитироваться и аннулировать первый отказ. Для этого, даже если банк отказал молча и не запросил у вас никаких документов, соберите пакет документов по данной операции и отправьте в банк. Это должны быть документы, которые покажут банку, что операция реальная и экономически обоснованная.

Банк рассмотрит документы в течение 10 дней и либо снимет отказ, либо пришлёт вам сообщение о невозможности устранения оснований. В этом случае вы можете обжаловать решение банка в межведомственной комиссии ЦБ.

Для этого нужно направить в МВК заявление, которое должно содержать сведения, указанные в приложении 2 к Указанию ЦБ РФ № 4760-У от 30 марта 2018 г.:

- о решениях, принятых банком в отношении клиента. Если решения нет, надо его получить в банке. Без решения обжаловать отказ не получится;

- о банке, который принял решение об отказе: наименование, регистрационный номер, дата установления или прекращения договорных отношений с заявителем;

- о заявителе. Если это организация, то помимо основных сведений (наименование, ИНН, дата государственной регистрации и т.п.) укажите штатную численность и размер фонда оплаты труда за последние шесть месяцев;

- другие сведения. Это может быть наименование операции, в проведении которой было отказано, её описание, информация о причинах отказа и т.д.

К заявлению приложите документы, перечисленные в п. 3 приложения 2 к Указанию № 4760-У. Заявление можно отправить через интернет-приёмную Центробанка или по почте.

По результатам рассмотрения комиссия в течение 20 дней вынесет либо решение об устранении оснований для отказа (то есть отказ аннулируют), либо о невозможности устранения оснований, то есть комиссия подтвердит правоту банка.

Если решение комиссии будет положительным, банк обязан провести операцию, в которой отказал. Если решение отрицательное — остаётся только суд.

Не оставляйте отказы банков без внимания. Просто перейти в другой банк не попытавшись оспорить отказ в банке, а потом в комиссии — плохая идея. Этот хвост будет тянуться за вами и для всех остальных банков вы будете неблагонадёжным клиентом, а значит риск блокировок будет становиться только выше. Используйте все возможности реабилитироваться и аннулировать отказы.

Расторжение договора банковского обслуживания (п. 5.2 ст.7 закона 115-ФЗ).

Если отказа будет два, банк закроет счёт в одностороннем порядке. Тогда у вас будет 60 дней на то, чтобы вывести остаток денег со счёта, иначе они уйдут в ЦБ. И тут вас может ждать сюрприз в виде заградительных тарифов.

Дело в том, что многие банки берут повышенные комиссии с закрытого счёта по 115-ФЗ. Хотя ни в законе 115-ФЗ, ни в других нормативных документах не прописано право банков брать такие комиссии, ссылаясь на «антиотмывочное» законодательство.

Судебная практика по этому вопросу противоречива, но во многих случаях предпринимателям удаётся обжаловать в суде повышенные комиссии.

В Госдуме находится законопроект о запрете повышенных комиссий в рамках исполнения закона 115-ФЗ, но он пока принят только в первом чтении и его дальнейшая судьба неизвестна.

Чтобы не судиться с банком из-за повышенных комиссий, можно не дожидаться одностороннего расторжения договора и после первого отказа заранее обнулить счёт: перевести деньги на счёт в другом банке или контрагенту, погасить долги по налогам, а после этого по своей инициативе закрыть счёт. Чтобы и эти операции не показались подозрительными, приложите максимально подробное обоснование, куда, для чего и на каком основании переводите деньги.

Если вы обжалуете в межведомственной комиссии решения банка об отказе, из-за которых с вами расторгли договор, при положительном решении банк обязан снова заключить с вами договор, если вы сами не передумаете иметь дело с этим банком.

Платформа «Знай своего клиента»

В Госдуму внесли законопроект с изменениями в антиотмывочное законодательство.

Все организации и ИП разделят на три группы риска: красную, жёлтую и зелёную.

Красная зона — клиенты с высоким уровнем риска. Им нельзя проводить любые операции и открывать счета. Все деньги на счетах таких клиентов блокируются.

Жёлтая зона — клиенты со средним уровнем риска, к которым у банка повышенное внимание.

Зеленая зона — добросовестные клиенты, которым нельзя отказать в проведении операции, если вторая сторона тоже находится в зеленой зоне.

Клиентам будут сообщать о попадании в красную зону, а о нахождении в жёлтой или зелёной зоне можно будет узнать по запросу. Клиенты из жёлтой и красной зоны смогут реабилитироваться через банк, ЦБ или суд.

Как избежать блокировки по 115-ФЗ и проблем с банком

Не будьте тёмной лошадкой для своего банка и не оставляйте без внимания запросы. Решения принимает не робот, а конкретный сотрудник банка. Если он знает вас в лицо, вовремя получает от вас пояснения и документы и видит, что вы ведете реальную деятельность, рисков будет меньше. Если банку что-то непонятно и возникли вопросы по вашей деятельности — в ваших же интересах не воевать с банком, а закрыть все вопросы. Если что-то меняется (адрес, виды деятельности и т.п.), сразу сообщайте об этом банку. Если проводите нетипичную операцию, которая может вызвать подозрение, заранее подготовьте объяснения и документы.

Знайте критерии, по которым банки выявляют подозрительных клиентов. В этой статье мы описали эти критерии — постарайтесь их не допускать. Избегайте массовых адресов регистрации, следите за долей уплачиваемых налогов со счёта, внятно прописывайте назначение платежа и не допускайте размытых формулировок, и т.д.

Проверяйте контрагентов. Если у вас всё чисто, а у контрагента нет, это может запятнать и вас. Всю информацию о контрагентах вы можете получить в сервисе «Моё дело».

Безусловно, столкнуться с вопросами от финансового мониторинга банка не хочет ни один предприниматель, поэтому тут есть всего один совет – старайтесь рассказать как можно больше своему банку о своем бизнесе, о нюансах и особенностях.

Используйте дополнительные сервисы, помогающие проверять контрагентов и мониторить вашу деятельность, подсказывающие, что делать можно, а что нежелательно и грозит потенциальными блокировками.

Владимир Байдусов, Росбанк, Директор по продукту

Не копите отказы банков. Если вам отказали в проведении операции, не оставляйте это без внимания. После второго отказа банк может расторгнуть договор и вы попадете в «чёрный список». Следите за своей репутацией — обжалуйте отказы в банке или межведомственной комиссии.

Заведите несколько счетов в разных банках. Если в одном банке деньги заморозят, счёт в другом банке подстрахует вас от риска просрочить платежи и нарушить обязательства.

Зарегистрируйтесь в интернет-бухгалтерии «Моё дело»

И получите бесплатную круглосуточную экспертную поддержку по всем вопросам бухгалтерского учёта и налогообложения.

Получить доступСобираем новости законодательства, и рассказываем, как именно они повлияют на ваш бизнес. Без сложных бухгалтерских терминов и воды. Подписывайтесь!

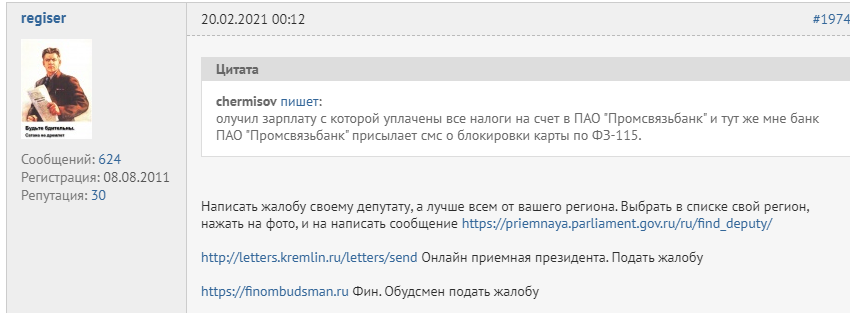

Отзывы: Жалоба по 115-ФЗ. АРБ: Ассоциация российских банков

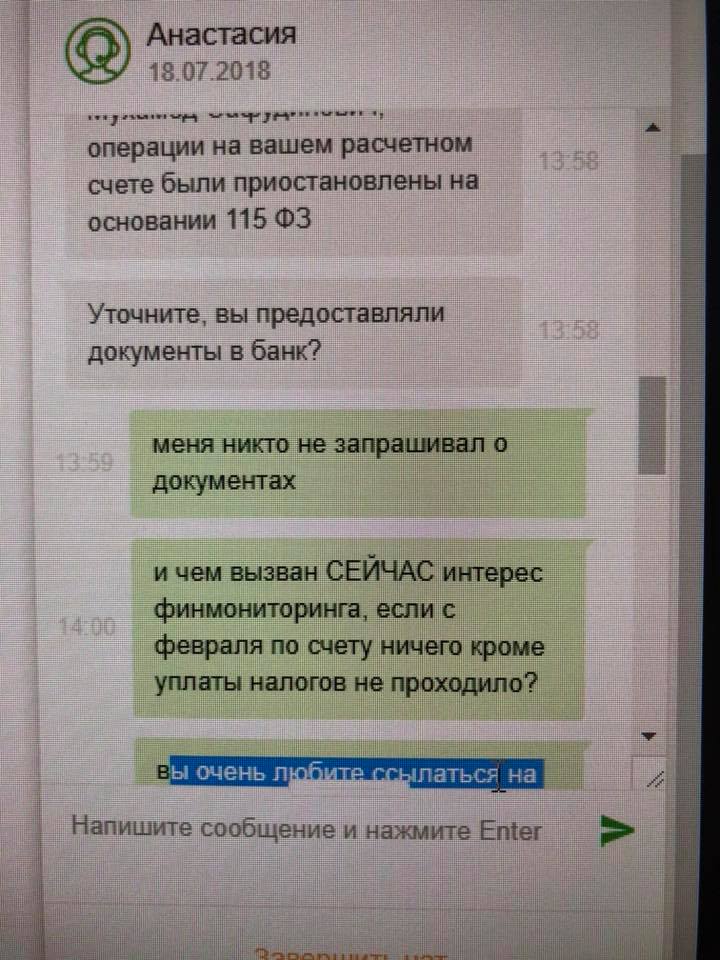

13.05.2021 07:36:15Обществом с ограниченной ответственности 15.02.2021 подписаны документы на открытие расчетного счета в Операционном офисе «Алтайский» Сибирского филиала ПАО «Промсвязьбанк» и получение корпоративной банковской карты. 24.03.2021 мне на телефон поступило sms-сообщение о том, что у Банка возникли подозрения, что карта используется в целях легализации (отмывания) доходов полученных преступным путем и что карта заблокирована. После чего я попытался войти в приложение «Мой Бизнес», для просмотра возможных уведомлений Банка. Многочисленные попытки оказались не удачными. Я обратился в офис Банка, однако сотрудники ничего пояснить не смогли, подтвердив, что меня заблокировали по Федеральному закону 115-ФЗ. Данная ситуация вызывала удивление, так как действия банка явно противоречили нормам делового общения и законодательства в целом по следующим причинам: 1. операций по расчетному счету, открытому в банке не было; 2. полученную корпоративную карту я не активировал и, соответственно, не пользовался ей; 3. операций по второму расчетному счету, открытому в Альфа-Банке, не было. Расчетных счетов в других банках у организации нет; 4. организация зарегистрирована 21.01.2021 года и только изыскивала возможность для осуществления полноценной деятельности. Фактически деятельность еще не велась; 5. ООО является партнером ПАО «Промсвязьбанк» по агентскому соглашению; 6. в каких-либо списках лиц, причастных к террористической либо экстремисткой деятельности ни ООО, ни я не числимся; 7. каких-либо предупреждений и уведомлении о нарушении условий соглашений с Банком либо нарушения действующего законодательства в виде почтовой корреспонденции в адрес ООО не поступало. Поясню, что организация зарегистрирована с целью оказания юридических услуг, преимущественно по регистрации, ликвидации и решению корпоративных вопросов юридических лиц. Так же одним из видов деятельности, которую ООО планирует развивать, это организация спортивных мероприятий. Общество применяет упрощенную систему налогообложения и не является плательщиком НДС. Для экономии денежных средств на аренде и своевременному получению почтовой корреспонденции, Общество зарегистрировано по адресу прописки директора, что не противоречит действующему законодательству и приветствуется осуществляемой политикой налоговых органов. Каких-либо договоров ООО до момента применения к Обществу ограничений по 115-ФЗ не заключало, денежных средств за оказанные услуги не получало. Исходя из этого, не понятны основания для подозрений причастности Общества к терроризму и экстремизму, не говоря уже о легализации денежных средств, которых попросту еще нет. Для понимания причин возникшей ситуации и получения возможности защитить свою репутацию ООО обратилось в ПАО «Промсвязьбанк» с просьбой сообщить о конкретных действиях руководства Общества, послуживших причиной применения норм 115-ФЗ (исх. №1 от 01.04.2021) В ответе на обращение ООО Банк лишь перечислил нормы законов и подзаконных актов, которыми он руководствуется в своей деятельности, игнорируя интересы ООО (ответ банка №288 от 22.04.2021). Данное поведение банка считаю грубым нарушением деловой этики и прав малого бизнеса. Понимая, что необоснованное применение Федерального закона «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» от 07.08.2001 N 115-ФЗ может причинить ООО и мне, как директору данного Общества, непоправимые последствия, прошу оказать помощь в защите деловой репутации и снятии всех ограничений с ООО. С уважением, Директор ООО, Павел Михайлович.

Ответ представителя банка

17.05.2021 15:04:59

Уважаемый Павел Михайлович! <br />

Предлагаем Вам обратиться с обращением непосредственно в Банк для детального разъяснения причин сложившейся ситуации.

Одновременно обращаем внимание, что установленные статьей 4 Федерального закона от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» ограничения не позволяют ПАО «Промсвязьбанк» раскрывать иным лицам информацию о принимаемых мерах противодействия легализации (отмыванию) доходов, полученных преступным путем, финансированию терроризма и финансированию распространения оружия массового уничтожения, что исключает возможность предоставления развернутого ответа на данном форуме.

Надеемся на понимание и продолжение конструктивного сотрудничества.

С уважением, Промсвязьбанк.

Ответ редакции сайта АРБ

Уважаемый Павел Михайлович, Ваша жалоба направлена в адрес банка.

Вы также можете обратиться с данным вопросом в надзорные органы, ссылки на которые есть на нашем сайте — http://arb.ru/banks/claim/ (список в самом низу страницы).

Что делать предпринимателю, чтобы банк не закрыл счет

Если вы — предприниматель, то, открывая для своего бизнеса банковский расчетный счет, можете полностью им распоряжаться. Однако бывают исключения, которые необходимо учитывать для ведения эффективного и прибыльного бизнеса.

Во-первых, счет может быть арестован по инициативе налоговой инспекции. Без оснований налоговая это не делает. Поэтому в таких ситуациях следует просто урегулировать свои отношения с ней, и после этого блокировка снимется.

Во-вторых, счет может закрыть и сам банк. Делает он это тоже не просто так, а имея основания и следуя законам РФ и распоряжениям ЦБ.

Прежде всего, в своей работе банк руководствуется федеральными законами, в том числе ст.7 115-ФЗ «О противодействии легализации доходов, полученных преступным путем и финансированию терроризма». На основании именно этого закона банки следят за расчетными счетами компаний, и вашим предпринимательским расчетным счетом, в том числе.

Стоит понимать, что первая проверка клиента происходит на стадии открытия счета. В каждом банке есть отказы, так как не все потенциальные клиенты проходят эту проверку. Однако иногда недобросовестные предприниматели становятся клиентами банков, поэтому банк всегда проверяет вашу деятельность и следит за соответствием ее требованиям закона.

Здесь нет никаких предубеждений, предвзятости или, наоборот, исключений. Все действия банка прописаны в 115-ФЗ и направлены на борьбу с отмыванием денег. В реальности это сводится к тому, что банк проверяет каждый перевод и каждое денежное поступление на счет юридического лица и индивидуального предпринимателя.

Если у сотрудника банка никаких подозрений не возникает, то вы даже и не заметите эту сторону банковской деятельности. А вот если подозрения появляются, то банк обязан применить к вам соответствующие меры — отказ в денежных переводах, блокирование ваших платежей и даже расторжение договора с вами в одностороннем порядке. Если банк не предпримет к подозрительным клиентам мер, которые требует закон, то может лишиться лицензии. Дело в том, что банк, который пропускает такие действия, по мнению ЦБ является сообщником, и тогда уже к самому банку применяются соответствующие законные действия.

Но! Банк не подозревает вас в незаконной деятельности, молча, и не закрывает ваш счет моментально. Вы всегда можете вести с ним конструктивный диалог и иметь возможность подтвердить свою безукоризненность и непричастность к откатам, взяткам и мошенническим схемам по выводу наличных денежных средств.

Прежде всего, определяя честность вашего бизнеса, банк будет запрашивать у вас определенные документы. И в этом случае сотрудничество с банком и своевременная подача запрошенных документов в интересах вашего бизнеса. Поэтому не стоит проявлять свои эмоции или, наоборот, не отвечать на звонки банковских сотрудников.

Помните, если вы отказываетесь подтвердить источник денег, поступающих к вам на расчетный счет, то банк всегда расценит такое поведение, как доказательство того, что вам есть что скрывать. В такой ситуации к вам будут применяться соответствующие действия. Сперва вы лишитесь возможности удаленного перевода денег, потом, если вы так и не развеете сомнения банка, вам закроют расчетный счет. Конечно, можно думать, что в России банков много, не в этом, так в другом вас примут с распростертыми объятиями. Однако правда жизни такова, что клиенту с такой историей мало кто обрадуется. Открыть расчетный счет для своей предпринимательской деятельности в другом банке вам будет очень сложно.

Необходимо понимать, банк не намерен мешать вашему бизнесу, но он работает в рамках закона и просто пытается проверить вашу честность.

Говоря о вашей честности как предпринимателя, банк, естественно, имеет свои критерии оценки этого параметра.

Прежде всего, честный клиент платит налоги. И здесь учитывается не только факт регулярных налоговых платежей, но и их размер. ЦБ считает, что честные индивидуальные предприниматели и компании выплачивают налог в размере 0,9% от оборота или даже выше. Если ваши налоговые отчисления меньше, то банк будет вас проверять.

Подтвердите свою честность, покажите свои налоговые отчисления полностью. Дело в том, что вы, как предприниматель, можете иметь несколько расчетных счетов в разных банках, и платить свои налоги частями с разных счетов или, наоборот, лишь с одного счета. Банк же, чаще всего, не знает о ваших других счетах, поэтому и начинает сомневаться в вашей честности.

В такой ситуации все же лучше с каждого своего расчетного счета платить налог, рассчитанный из поступлений именно на этот счет. Банк будет видеть, что налоговые платежи уходят, и не будет беспокоиться сам и беспокоить вас.

Важно помнить и про налоговую нагрузку отрасли, в которой вы работаете. Если ваши налоговые отчисления ниже этой нагрузки, то вами заинтересуется не только банк, но и налоговая инспекция, которая начнет свою проверку вашего бизнеса. Ведя бизнес, стоит также понимать, что минимальная планка налоговой нагрузки будет расти. Как говорится, это бизнес и ничего личного.

Во-вторых, снимать наличные со своего расчетного счета надо мало и редко. В обратном случае ЦБ рекомендует банкам проверять таких клиентов. Месячный лимит на снятие наличных вами с вашего предпринимательского расчетного счета, после которого вас начнут проверять, устанавливается каждым банком самостоятельно. Но следует понимать, что это сумма всегда есть.

Безусловно, банк не подходит к своим клиентам с одним шаблоном. Если, например, вы как ИП оказываете услуги по программированию, имеете на аутсорсе бухгалтера и своевременно платите налоги, то к вам у банка вопросов не будет. Но если, например, вы торгуете на рынке, то банк понимает, что свой товар вы где-то покупаете, как-то доставляете и, скорее всего, у вас должны быть сотрудники, труд которых вы должны оплачивать. Если банк не видит этих расходов с вашего расчетного счета, то у него вполне обоснованно возникают подозрения, что ваша компания фиктивная и создана лишь для того, чтобы незаконно выводить деньги. И даже если это не так, а вы всем просто платите наличными, то для банка вы все равно подозрительны, и он будет вас проверять.

Чтобы не попадать под проверку на этом основании:

1. Оплачивайте свои расходы через банк — через счет или по карте. Если система налогообложения требует отчета за расходы на бизнес, то за расходы по карте придется отчитываться. Это несложно, надо лишь сохранять чеки и квитанции, которые потом включаются в годовой отчет.

2. Платите зарплату своим сотрудникам безналично через банковские зарплатные проекты. Это не только снижает ваши риски по закрытию счета, но и удобно само по себе.

3. Если у вас есть наличные бизнес расходы, то сохраняйте подтверждающие эту оплату документы: чеки, товарные накладные, договора. Сами по себе эти документы не гарантируют вам отсутствие банковских проверок, но они однозначно ускорят ее. Кроме того, эти документы необходимы для бухгалтерской отчетности.

В-третьих, заполняйте платежки подробно и правильно. Если банк не поймет, за что вы переводите деньги, то вам могут отказать в переводе и начать вас проверять. Ваша формулировка о назначении платежа поясняет банку, легальна или нет ваша сделка. Именно поэтому стоит описывать услугу подробно: указывать номер и дату договора, название услуги или продукта.

Так, формулировка «оплата по договору» для банка подозрительна. А вот формулировка «оплата за поставку картофеля по договору №31 от 27.07.2018» банку понятна. Итак, назначение платежа писать следует подробно. Платежка не тот документ, когда ценится краткость.

В-четвертых, вы должны работать по выбранным кодам ОКВЭД. Когда вы регистрировались как ИП или регистрировали свою компанию, то выбирали коды ОКВЭД, и делали вы это не просто так. Деньги, приходящие к вам на счет, должны приходить именно за эту указанную деятельность. Если деньги приходят за что-то иное, то банк будет вас проверять.

Безусловно, за время ведения бизнеса, вы могли расширить направления своей деятельности. В этом нет ничего плохого, но вам необходимо добавить новые коды ОКВЭД. Для этого надо обратиться в налоговую, а после сообщить о новых кодах банку.

Но не стоит добавлять лишние коды. Если у вас много разрешенных видов деятельности, никак не связанных между собой, то для банка это тоже подозрительно. Например, если согласно кодам ваша деятельность связана со строительством, проведением корпоративных мероприятий и пошивом одежды, то банк засомневается в легальности бизнеса. Как минимум, он попросит обосновать, как вы собираетесь всем этим один заниматься.

В-пятых, остерегайтесь партнеров однодневок. По мнению ЦБ однодневки могут работать нечестно. А раз ЦБ так считает, то и банк считает также.

Безусловно, вы можете и не знать, что ваш партнер ненадежный, так как у вас нет финансовой возможности содержать свою службу безопасности. Но проверять партнеров все-таки надо, и это ваша задача.

Для этого стоит изучать отчеты налоговой и таких сервисов как «Мое дело. Бюро», «Справка», «Контур-фокус», «СПАРК». Из этих отчетов можно узнать информацию о финансовых показателях партнерской компании, дате и месте ее регистрации, уставном капитале, владельцах, бенефициарах и судебных рисках. Гарантии, что ваш партнер надежный, никакой отчет не даст, но если рейтинг у него низкий, следует подумать, а стоит ли с ним работать.

Можно, конечно, и самим наводить справки о своих партнерах. В любом случае вас должно насторожить, если у компании массовый адрес. Узнать о таких адресах можно на сайте налоговой. И подозрения должны родиться, если в официальной компании работает один сотрудник.

Одним словом, будьте честны с банком, помните, что каждая ваша платежка проверяется. А если у вас есть сомнения, на что банк имеет право, а в каких ситуациях он превышает свои полномочия, читайте 115-ФЗ.

🥇 ФЗ-115. Что это такое и как не заблокировать карту

Безналичный расчет уже вошел в нашу жизнь, и сегодня его сложно представить без операций с банковскими картами. Пластиковыми картами можно легко оплачивать покупки, получать деньги на свой счет и отправлять средства другим пользователям. Тем не менее, из-за федерального закона о борьбе с отмыванием денег использование карты может нести определенные риски.

В этой статье мы подробно разберем, что такое закон FZ-115 и , как не заблокировать карту во время транзакций.

Что такое ФЗ-115?

В августе 2001 года вступил в силу закон ФЗ-115 «О борьбе с отмыванием денег и финансированием терроризма», широко известный как « противодействие отмыванию денег ». По словам законодателей, это обязывает банки отслеживать транзакции клиентов, чтобы предотвратить отмывание денег и другие незаконные операции с финансами.

Согласно закону, служба финансового мониторинга должна обращать внимание на подозрительные операции пользователей, в противном случае банк рискует отозвать лицензию.Поэтому банки тщательно соблюдают закон, принятый в 2001 году, и подвергают любое подозрительное движение средств между счетами клиентов проверке. При обнаружении таких транзакций обслуживание клиентов может быть приостановлено до выяснения обстоятельств.

Для подтверждения законности операций клиент — физическое или юридическое лицо — должен предоставить документы, подтверждающие законность денежных средств. При этом в каждом конкретном случае проверка может предполагать предоставление разных документов.

Кроме того, если это юридическое лицо, может потребоваться устный или письменный ответ на ряд вопросов о деятельности компании, специфике деятельности и т. Д.

Закон ФЗ-115 был создан с добрыми намерениями со стороны властей с целью предотвращения отмывания денег и финансирования незаконной деятельности. Однако это влечет за собой негативные последствия даже для тех клиентов, которые на самом деле не делают ничего противозаконного.

В поле зрения финансового мониторинга могут попасть не только злоумышленники, но и честные люди, т.е.грамм. тем, кто зарабатывает деньги в Интернете. Сюда входят и те, кто торгует криптовалютами. А также участники инвестиционных проектов, которые вкладывают деньги через свои карты и снимают с них прибыль.

Внесены дополнения в закон в 2021 году

Усиленному контролю будут подлежать следующие операции:

- Возврат на карту и счет мобильного телефона суммы от 100 тыс. Руб. И более, уплаченных авансом;

- Почтовые переводы на сумму от 100 тыс. Руб .;

- Наличные и безналичные операции с недвижимым имуществом на сумму от 3 млн. Руб.

Как использовать карту, чтобы снизить вероятность блокировки?

Закон «О борьбе с отмыванием денег» ФЗ-115 в равной степени ограничивает действия как злоумышленников, так и пользователей, неосторожно использующих свою карту. Поэтому, если вы не хотите, чтобы ваша учетная запись была заблокирована, необходимо принять некоторые меры. Ниже мы подробно рассмотрим, что можно и чего нельзя делать, чтобы не вызывать интереса у финансового мониторинга вашего банка.

Постарайтесь не делать эти 6 вещей

- Не обналичивайте и не делайте это как можно реже.Банк очень внимательно следит за снятием наличных, поэтому, производя их, вы привлекаете к себе дополнительное внимание. В общем, пользоваться картой без обналичивания можно без проблем, поэтому, следуя этому правилу, вы не почувствуете особых неудобств. Если возникнет потребность в наличных деньгах, то если вы будете выводить на баланс карты менее 30% полученных за неделю денег, то такая операция не вызовет подозрений.

- Не отправляйте большие суммы . Если вы совершаете переводы (или снятие наличных) на суммы, превышающие 600 000 рублей, такие операции автоматически подлежат аудиту финансового мониторинга.Неважно, был ли перевод разовым или разбитым на несколько — важно не превышать порог в 600 тысяч за один месяц.

- Не делайте мелкие и постоянные переводы на одни и те же карты. Такие транзакции вызывают подозрение в отмывании денег и могут привести к блокировке вашей карты банком. Очень редко кому-то нужно делать много мелких переводов. Но если вы выплачиваете кэшбэк своим партнерам или объединяете комиссию, на этот пункт легко попасть.

- Не передавайте свою карту другим лицам. Даже если вы дадите свою карту родственникам или друзьям для использования, вы не можете быть уверены, что карта будет использоваться осторожно и в законных целях.

- Не переводить полученные средства сразу на другие счета. Банк воспринимает такие транзакции как «транзитные» и сразу подозревает, что карта может быть использована в незаконных целях. Пусть деньги «отдохнут» неделю. С этим моментом иногда сталкиваются инвесторы, когда, например, они хотят купить криптовалюту.Они пополняют свою карту и обменивают средства на биткойны в тот же день. А потом получают от банка временную блокировку карты до выяснения причины странных переводов.

- Не переводите деньги на счета в других банках. Или старайтесь делать такие операции как можно реже, потому что банкам не нравится, когда деньги клиентов перетекают к конкурентам. Поэтому, чтобы лишний раз не вызывать внимание и недовольство банка, постарайтесь свести количество таких переводов к минимуму.

Что делать?

- Совершайте безналичные платежи не только онлайн, но и при совершая офлайн-платежи .

- Если вы нарушаете вышеперечисленные правила, но все транзакции полностью законны, обязательно сохраните соответствующие документы .

- Получите более высокий статус клиента , если такой статус предполагается в вашем банке. В этом случае к вам будут относиться более лояльно, банк закроет глаза на некоторые операции.

- Банк также лоялен к тем клиентам, у которых хорошая кредитная история . Более того, даже если у вас есть хотя бы небольшая ссуда в этом банке, вы будете выглядеть менее подозрительно в глазах финансового мониторинга.

- Попробуйте переводить деньги только пользователям того же банка .

- Попробуйте совершить сделки, предусмотренные законом ФЗ-115, другими способами. Хорошей альтернативой будут электронные платежные системы , которым все равно, куда и как вы переводите свои деньги.

А самый эффективный способ не попасть под ФЗ-115 — это использовать иностранные карты . Но в этом случае чаще всего придется платить более высокие комиссии.

Заблокировали счет (карту) по ФЗ-115. Что делать?