Финансовый муравейник: что представляет собой финтех-индустрия | Мнения

Другой быстрорастущей подкатегорией этого сегмента являются денежные переводы. Инвесторов привлекает масштаб этого рынка (более $500 млрд в год) и наличие на нем огромных неэффективностей (например, стоимость международных переводов в некоторых случаях достигает 10% и более).

2. Кредитование

Это, пожалуй, самый понятный для пользователей сегмент рынка, где сосредоточено почти 60% прибыли современных банков и куда идет половина венчурных финтех-инвестиций. Его активное развитие началось после кризиса 2008 года, когда из-за регуляторных изменений банкам стало менее выгодно кредитовать определенные группы заемщиков. Первыми большими историями в этом сегменте стали компании, не конкурирующие с банками напрямую, а скорее идущие за неохваченными ими клиентами (в мире порядка 2 млрд человек не имеют доступа к банковским услугам). Один из наиболее ярких примеров — микрофинансовая организация Wonga в Великобритании, фокусирующаяся на высокодоходных кредитах до зарплаты. Уже в 2012 году она показывала более $100 млн чистой прибыли — и это на рынке финтеха, где до сих пор доминируют стартапы, редко работающие хотя бы в ноль. Большое развитие получило и кредитование малых предприятий, в котором сами банки видят слишком много рисков.

Отдельного упоминания заслуживают стартапы, работающие по модели peer-to-peer (P2P) кредитования, когда сервис предоставляет платформу по связи заемщиков с кредиторами, в роли которых могут выступать розничные инвесторы. Успешно применяется данная модель и для кредитования предприятий. Крупнейший игрок в этой области, британская площадка Funding Circle, обещает инвесторам, вкладывающим через нее, более 7% чистой ежегодной доходности, тогда как ставка по депозитам в Европе редко превышает 2%.

В P2P-сегменте произошел и самый крупный скандал в истории финтеха — падение пирамиды Ezubao, действовавшей в Китае. Компания подделывала 95% заявок на кредиты, на вложениях в которые почти миллион китайских инвесторов потеряли $7,6 млрд. Бум P2P-кредитования в Китае вообще является уникальным явлением в мире: в стране работает почти 4000 P2P-площадок.

3. Управление активами и инвестиции

Существующие механизмы управления активами и доступные способы вложения средств зачастую заточены под узкий круг клиентов: это или профессиональные инвесторы, или люди с большим состоянием, обслуживанием которых занимаются профессиональные финансовые консультанты. Но с развитием технологий становится возможной автоматизация и удешевление многих процессов, чем зачастую и занимаются компании данного сегмента. Один из примеров — робо-адвайзинг, когда подбором портфеля занимаются алгоритмы, которые предлагают клиенту структуру инвестиций, соответствующую его инвестиционным предпочтениям и профилю риска, снижая таким образом ежегодные затраты на обслуживание с принятых в индустрии 1–2% до 0,3–0,5%. И именно снижение затрат, удобство использования продукта и демократизация доступа — основа предложения финтех-стартапов.

К данному сегменту можно также отнести многочисленные краудсорсинговые площадки. И если к инвестированию в предзаказы проектов на площадках вроде Indiegogo или Kickstarter (краудфандинг) многие уже привыкли, то инвестирование в акции частных компаний таким же способом (краудинвестинг) только набирает обороты.

4. Цифровой банк и персональные финансы

В мире финтеха расчетный счет клиента считается чем-то вроде святого Грааля, ведь зачастую именно он является для пользователя лицом организации, с которой он взаимодействует. Правда, сам по себе текущий счет монетизируется не очень хорошо и имеет смысл только в привязке к другим продуктам, включая те же платежи, кредиты и инвестиции. Именно таким образом функционирует большая часть современных банков, и здесь же появляется все больше так называемых необанков — цифровых банков нового поколения. Но если первые попытки создания цифрового банка были сосредоточены вокруг предоставления удобного сервиса на базе существующей банковской инфраструктуры (например, Рокетбанк в России), то новые стартапы создают инфраструктуру с нуля. Гибкость регуляторов в отношении цифровых банковских моделей также помогает стартапам создавать полноценные банки. Так в Великобритании после изменения банковского законодательства в 2014–2015 годах уже пять новых банков получили лицензии, а Лондон за это время стал де-факто мировой финтех-столицей.

Другой важной категорией данного сегмента являются стартапы, управляющие персональными финансами. Например, американская Credit Karma позволяет пользователям получить бесплатный доступ к своему кредитному рейтингу и кредитной истории (за что раньше пользователям приходилось платить до $100), а также ведет учет всех финансовых продуктов, используемых клиентом.

5. Страхование

Индустрия страхования, которая оценивается почти в $5 трлн, до сих пор оставалась одной из самых нетехнологичных. В первую очередь это связано с повышенными требованиями, предъявляемыми регуляторами, и инертностью существующих игроков (например, средний возраст крупной страховой компании в США составляет почти 100 лет). До сих пор основные инновации в сфере страхования происходили в сегменте дистрибуции. Что неудивительно, учитывая, что большинство страховых компаний все еще распространяет свои продукты, полагаясь на огромные офлайновые агентские сети, которые забирают себе до 20% в виде комиссий.

В последнее время стало трендом создание цифрового страховщика с нуля. Правда, обходятся такие проекты недешево. Например, американский стартап Bright Health, официальный запуск которого намечен только на 2017 год, уже привлек более $80 млн на создание страховой компании нового поколения.

6. Инфраструктура и разные вспомогательные сервисы

В этой категории в основном сосредоточены B2B-стартапы, предлагающие свои технологии или другим финтех-игрокам, или чаще банкам и страховым компаниям. Это как точечные решения, связанные с обеспечением безопасности, работой с большими данными, механизмами скоринга заемщиков, так и полноценные платформы, например по организации P2P-кредитования или мобильных платежей.

Как видно, финтех включает в себя большое количество разнообразных бизнес-моделей и подходов. Часть из них, как платежи, уже находится на довольно продвинутом уровне, другие же только зарождаются. При этом финансовые организации, несмотря на свою неповоротливость, уже начали активно смотреть на финтех, понимая, что новые технологии в совокупности с их наработанной клиентской базой, возможностями по привлечению дешевых заимствований и проработанной регуляторной базой могут заложить основы цифрового финансового учреждения нового поколения. В эту же сторону смотрят и телеком-операторы, давно превратившиеся в «трубу» по передаче данных и мечтающие научиться зарабатывать на клиентских сервисах. И конечно же, сюда активно идут такие компании, как Google, Facebook и Apple.

До сих пор финтех-стартапы могли относительно легко находить себе нишу. Но чем крупнее они становятся, тем больше у них появляется пересечений с традиционными финансовыми компаниями.

И в этих условиях более тесная интеграция финтех-стартапов с крупными офлайн-игроками лишь вопрос времени. Времени, которое наступает уже сейчас и которое многие называют новым этапом развития индустрии — финтех 2.0.

www.forbes.ru

Умные деньги. Шесть главных финансовых технологий этого года | Финансы и инвестиции

По мнению директора по развитию экосистемы «Сколково — венчурные инвестиции» Станислава Колесниченко, в ближайшие годы сфера финтеха будет претерпевать кардинальные изменения. Отрасль активно росла последние пять лет, на международных рынках появилось не один «единорог» (компания с капитализацией свыше $1 млрд), но дальнейший рост уперся в законодательные ограничения и конкурентное давление со стороны традиционных банков, объясняет эксперт.

«Финтех сейчас становиться все более технологичным и движется в сторону b2b-продуктов», — подчеркивает Колесниченко. Он выделяет несколько финтех-трендов, которые можно будет наблюдать в ближайшие пару лет как в мире, так и в России: проникновение технологий блокчейн, развитие скоринговых моделей с использованием больших данных и искусственного интеллекта, различные технологии удаленной идентификации пользователей, автоматизация механизмов обнаружения мошенничества.

С ним соглашается руководитель управления поддержки и развития проектов инвестиционной компании «Финам» Константин Молчанов. Он отмечает, что последние годы ознаменовались бурным ростом потребительского финтеха. Сейчас большинство ниш на этом рынке заняты, поэтому разработчикам придется сконцентрироваться на решениях для бизнеса. Наиболее перспективным направлением Молчанов считает развитие систем идентификации пользователей. «Это очень актуальный вопрос как в России, так и в мире», — говорит эксперт.

The Forbes Fintech 50 позволяет понять, как меняется мир финтеха и какие идеи на этом рынке будут востребованы в ближайшие годы. В список вошли интернет-сервисы, работающие на рынке США или влияющие на него, в том числе иностранного происхождения, за исключением публичных компаний. Итак, за какими финансовыми технологиями будущее?

«Быстрые» инвестиции и роботизированные советники

Значительная часть фигурантов рейтинга — восемь сервисов — приходится на платформы и мобильные приложения для простых инвестиций, которые позволяют купить в несколько кликов ценные бумаги либо готовые портфели из биржевых фондов (ETF).

Сервис для инвестиций Robinhood, среди инвесторов которого российский миллиардер Юрий Мильнер и актеры Джаред Лето и Эштон Кутчер, дает возможность вкладываться еще и в популярные криптовалюты биткоин и эфириум, а платформа Fundrise — в недвижимость.

Принцип работы довольно прост: пользователь регистрируется в приложении, привязывает его к брокерскому и банковскому счету и инвестирует в интересующие его инструменты простым нажатием клавиши «Buy». Это отличает сервисы для мобильных инвестиций от традиционных торговых терминалов наподобие QIUK или MetaTrader, у которых куда более сложный интерфейс.

Среди фигурантов списка есть также платформа с искусственным интеллектом, способная самостоятельно определить риск-профиль пользователя, подобрать для него инвестиционную стратегию на основе тех же ETF и планомерно воплощать ее в жизнь — робоэдвайзер Betterment. Из общего ряда несколько выбивается приложение Acorns, которое округляет каждую потраченную сумму с кредитной или дебетовой карты пользователя до ближайшего доллара и инвестирует дополнительные средства в портфель из ETF с низкой стоимостью, а также сервис для инвестиций в венчурные проекты Circle Up.

Приложения: Acorns, Betterment, Cadre, CircleUp, Ellevest, Fundrise, iCapital Network, Robinhood

Большие данные для поиска мошенников и прибыльных активов

Аудитория разработчиков финтеха не исчерпывается частными инвесторами: на рынке появляется все больше решений для профессиональных участников финансовой отрасли. В этом году в The Forbes Fintech 50 вошли сразу десять таких стартапов.

Как правило, это сервисы для анализа больших данных и массированной интернет-торговли. Работа с Big Data необходима банкам, чтобы оперативно изучить большой массив информации и выявить мошенничество либо просчитать операционные риски. Хедж-фондам эта технология нужна для определения точек входа в рынок и управления позициями.

Яркий пример — платформа искусственного интеллекта Ayasdi, разработанная командой ученых из Стэндфордского университета. Именно этот сервис помог банку Citigroup после серии неудач пройти стресс-тесты ФРС США.

Feedzai, разработанный бывшим специалистом по ракетостроению, задействует возможности больших данных для обнаружения мошенничества. Платформы Enigma и Quandl применяются крупнейшими в мире хедж-фондами для анализа сотен тысяч источников информации. Еще один сервис из рейтинга — Digital Reasoning — оказался востребован в инвестбанке Goldman Sachs и на бирже Nasdaq, которые используют его для выявления попыток манипулирования на фондовом рынке.

Приложения: Addepar, Ayasdi, Digital Reasoning, Enigma, Feedzai, IEX, Kensho, Quandl, Symphony,Trumid

Облачные технологии и ИИ в мобильных платежах

По оценкам Statista, к 2019 году совокупные доходы от мобильных платежей в мире превысят $1 трлн — это на 28% больше, чем в 2017 году. На этом фоне стремительно развиваются платежные сервисы для проведения операций как между потребителями и бизнесом, так и между предприятиями.

Некоторые из десяти проектов, вошедших в рейтинг, сумели удачно совместить мобильные платежи с облачными технологиями, например, сервис для начисления заработной платы Gusto, а также с глубинным машинным обучением — платформа для оценки рисков транзакции Forter.

Особняком в The Forbes Fintech 50 стоят приложения для p2p-переводов, которые бросают вызов традиционным банкам и онлайн-сервисам наподобие Western Union. Это сервис TransferWise, разработанный эстонцами Тааветом Хинрикусом и Кристо Каарманном, который обещает стоимость перевода в восемь раз ниже, чем у британских банков, и платформа Remitly для перевода средств из США, Канады и Австралии в десять развивающихся стран.

Приложения: Adyen, Forter, Guideline, Gusto, Plaid, San Francisco, Remitly, Seattle, Stripe San Francisco, TransferWise, Veem San Francisco

Онлайн-ипотека и «умный» скоринг

Кредитование было одним из первых сегментов финансового рынка, в котором произошла технологическая революция. В результате первые игроки в сфере онлайн-кредитования уже успели вырасти в настоящих гигантов, а некоторые — даже выйти на IPO (например, американские платформы LendingClub и OnDeck).

Тем не менее этот рынок продолжает активно развиваться. Помимо сервисов p2p-кредитования и краудлендинга, в рейтинге The Forbes Fintech 50 представлены платформы, которые намерены конкурировать с ипотечными брокерами и банками на рынке жилищных кредитов.

Так, сервисы Better Mortgage («Лучшая ипотека») и Blend обещают заемщику полный цикл услуг — от оценки ипотечного кредита исходя из данных скоринга и доходов заемщика до оформления ипотеки.

Среди платформ, предоставляющих займы для бизнеса, выделяется сервис Upstart, который за пять лет «натренировал» свои алгоритмы для оценки надежности заемщика так, что у него теперь одни из самых низких на рынке показатели по дефолтам.

Приложения: Affirm, Better Mortgage, Blend, CommonBond, GreenSky, Kabbage, LendingHome, Tala, Upstart

Блокчейн для отслеживания операций и финансового надзора

Криптовалюты и блокчейн прочно обосновались в ежедневных новостях. В список Forbes вошли стартапы, которые занимаются разработкой инфраструктуры как для технологической поддержки криптовалютных торгов, так и для преобразования существующих блокчейн-протоколов.

Примечательно, что среди них оказался сервис для отслеживания криптовалютных операций Chainalysis, который уже активно используется ФБР, Налоговым управлением США и Европолом.

Другой проект, который нашел применение в сфере финансового надзора, — платформа Symbiont. Совместно с властями штата Делавэр, который считается своего рода офшорной зоной в США, она работает над технологией, позволяющей отслеживать эмиссию акций и структуру владения в регионе. Кроме того, вместе с инвестиционной компанией Vanguard Group стартап тестирует возможность использования блокчейна для обмена рыночными данными.

Приложения: The Bitfury Group, Blockchain, Chain, Chainalysis, Coinbase, Ripple, Shapeshift, Symbiont, Xapo

Эволюция личных финансов

Финтех-разработчики вынуждены расширять доступные опции в сфере управления личными финансами — стартапы на этом рынке все чаще прибегают к модным технологиям Big data и экспериментируют с новыми бизнес-моделями.

Например, сервис Credit Carma при помощи высокотехнологичного скоринга вычисляет, каковы шансы пользователя на получение того или иного кредитного продукта и в каком банке ему точно не откажут в займе.

Сервис Metromile предоставляет страховку для автомобиля за фиксированную низкую абонентскую плату и затем начисляет дополнительные проценты за каждую милю, которую он проедет. Приложение отслеживает пробег самостоятельно с помощью cпециального устройства, подключенного к диагностической системе автомобиля, — это также помогает отслеживать детали любой аварии и быстро урегулировать претензии.

Мобильный сервис Earnin позволяет работникам с почасовой оплатой использовать уже заработанный доход до выплаты зарплаты. Наличные деньги — до $500 — мгновенно попадают на банковский счет пользователя.

Приложения: Credit Karma, Earnin, Lemonade, Metromile, Qapital

www.forbes.ru

Финансовые технологии — Википедия. Что такое Финансовые технологии

Материал из Википедии — свободной энциклопедии

Финансовые технологии или финтех (англ. FinTech) — отрасль, состоящая из компаний, использующих технологии и инновации, чтобы конкурировать с традиционными финансовыми организациями в лице банков и посредников на рынке финансовых услуг. В настоящее время к финтеху себя относят как многочисленные технологические стартапы, так и крупные состоявшиеся организации, старающиеся улучшить и оптимизировать предоставляемые финансовые услуги.

Определение и ключевые области

После рассмотрения более 200 научных статей, опубликованных за последние сорок лет, которые ссылаются на термин Fintech, профессор Патрик Шуфель (Patrick Schueffel) из школы управления Фрибур вывел следующее определение: «Fintech является новой финансовой отраслью, которая применяет технологии для улучшения финансовой деятельности»[1]. Ирэн Олдридж и Стив Кравцив отмечают несколько областей распространения финтеха, например, автоматизацию страхования, торговли и управления рисками.

С точки зрения процедур термин «FinTech» относится к новым приложениям, процессам, продуктам или бизнес-моделям в сфере финансовых услуг, состоящим из одной или нескольких дополнительных финансовых услуг, предоставляемым целиком или по большей части через Интернет. Услуги могут предоставляться одновременно различными независимыми поставщиками услуг, как правило включая по меньшей мере один лицензированный банк или страховую компанию. Взаимодействие обеспечивается через интерфейсы API и часто регулируется специальными законами и актами, такими как Европейская директива платежных услуг (англ. European Payment Services Directive).

Существуют совершенно разные модели и классификации финтеха[2]. Однако главной отличительной чертой является способность финтех-компаний создавать инновации. Банк России считает наиболее перспективными финансовыми технологиями большие данные и анализ данных, мобильные технологии, искусственный интеллект, роботизацию, биометрию, распределенные реестры, облачные технологии[3].

В наибольшей степени развитие финансовых технологий модернизирует традиционные финансовые услуги и продукты в нескольких областях[3]:

- платежи и переводы: сервисы онлайн платежей, сервисы онлайн переводов, Р2Р обмен валют (переводы между физическими лицами.), сервисы B2B платежей и переводов (переводы между юридическими лицами), облачные кассы и смарт-терминалы, сервисы массовых выплат;

- финансирование: Р2Р потребительское кредитование, Р2Р бизнес- кредитование, краудфандинг;

- управление капиталом: робо-эдвайзинг, программы и приложения по финансовому планированию, социальный трейдинг, алгоритмическая биржевая торговля, сервисы целевых накоплений.

См. также

Примечания

wiki.sc

10 трендов в мире финтеха, которые полезно знать стартапам / PayOnline corporate blog / Habr

Этой статьей мы начинаем цикл материалов, посвященных созданию финтех-стартапов. Первый пост из запланированной серии будет интересен тем, кто задумывается об основании финансово-технологического проекта. Наша компания PayOnline, которая специализируется на автоматизации приема онлайн-платежей, уверена, что для предпринимателей, впервые создающих стартапы в данной области экономики, будет полезно знать о тенденциях развития индустрии и учитывать их при построении своих бизнес-моделей и стратегии развития бизнеса.

Этой статьей мы начинаем цикл материалов, посвященных созданию финтех-стартапов. Первый пост из запланированной серии будет интересен тем, кто задумывается об основании финансово-технологического проекта. Наша компания PayOnline, которая специализируется на автоматизации приема онлайн-платежей, уверена, что для предпринимателей, впервые создающих стартапы в данной области экономики, будет полезно знать о тенденциях развития индустрии и учитывать их при построении своих бизнес-моделей и стратегии развития бизнеса.Вступление

Прежде чем основать финтех-стартап (впрочем, как и любой другой проект), вам нужно понимать, с какими трудностями вам предстоит столкнуться. Не стоит недооценивать темпы восприятия товара клиентами. Нередко случается так, что о конечном пользователе забывают, разрабатывая «идеальный» продукт, что неминуемо приводит к проблемам после того, как продукт увидит свет. В итоге довольно часто стартапам приходится тратить дополнительные ресурсы и время на то, чтобы донести людям тот факт, что созданный ими продукт призван облегчить жизнь клиентов, что они действительно в нем нуждаются. И поэтому не стоит забывать, что разрабатываемый продукт должен быть идеальным именно для конечного пользователя, а не только для самих создателей, чьи суждения о его полезности могут быть неправильными. Чтобы не попасть впросак, очень важно заблаговременно провести исследование рынка, несмотря на то, что эта стадия может быть весьма затратной по времени и ресурсам.

Выпуск 1. 10 трендов в мире финтеха, которые полезно знать стартапам

Выпуск 2. 5 принципов, о которых важно знать каждому основателю технологического стартапа

Выпуск 3. Экскурсия по мировым финтех-хабам

Выпуск 4. Глобальный ассортимент финтех-акселераторов

Выпуск 5. Российские и иностранные площадки для привлечения коллективного финансирования

В условиях скромных ресурсов и ограниченного доступа к клиентским базам стартапы нередко сосредотачивают свои усилия на решении локальных проблем и не задумываются о выходе на глобальный рынок, что позднее может обернуться серьезными проблемами. Поэтому основателям стартапов необходимо заранее продумывать стратегии для дальнейшего масштабирования бизнеса.

Как правило, молодые компании опираются на средства учредителей, однако мало кто на ранних стадиях развития стартапа обращается к помощи бизнес-ангелов или инвесторов. Большинству стартапов не хватает поддержки экспертов в выбранной индустрии, которая добавила бы им профессионализма и помогла бы совладать со множеством факторов.

Если вы хотите развить свой стартап в успешную компанию, то одних современных технологий недостаточно – вам просто не обойтись без хорошей маркетинговой стратегии. Не зацикливайтесь только лишь на своем продукте – помните о развитии собственного бизнеса. Чтобы продать свой продукт, нужно познакомить с ним потенциальных покупателей, а это задача маркетинга.

Знание законодательной базы даст основателям молодых компаний ряд преимуществ. К тому же не стоит забывать о том, что в сфере финтеха нередко банки стоит рассматривать как потенциальных партнеров либо клиентов, нежели конкурентов. Помимо этого, основатели стартапов столкнутcя с множеством других проблем, которые могут отличаться в зависимости от выбранной ниши и рынка.

Тренды финтеха: Топ-10

А теперь давайте рассмотрим основные тренды в мире финтеха:

Тенденция 1: Переход от инновационных бизнес-моделей к технологическим инновациям

В последние годы рынок финансовых услуг претерпел значительные изменения благодаря появлению множества финтех-стартапов, число которых продолжает стремительно расти. Как это ни странно, но инновации в отрасль были принесены не финансовыми экспертами, а специалистами по технологиям и людьми, стремящимися использовать современные технологии на благо лучшего опыта, получаемого клиентами.

Тенденция 2: Аутентификация личности и безопасность выходят на первое место

Благодаря технологическим инновациям совершать транзакции становится проще и проще, но вместе с тем все отчетливее стоят и вопросы безопасности. Огромное число приложений позволяют пользователям совершать транзакции одним-двумя кликами. Однако именно эта простота делает транзакции более незащищенными, а вопросы аутентификации личности пользователя и защиты от мошенничества становятся куда более сложными. В то время как в ответ на стремительное развитие финтеха банки объединяют свои усилия в создании мощной сети, компании, которые занимаются защитой от мошенничества и аутентификацией личности, также действуют сообща для предоставления наилучшего возможного пользовательского опыта.

Тенденция 3: Банки – если не можешь бороться, тогда возглавь

Банки нашли новую стратегию в борьбе со временной угрозой доминирования свежеиспеченных компаний финтеха – гиганты банковской индустрии стали объединять свои усилия для того, чтобы сообща становиться новым источником инноваций. Они переняли у финансово-технологических стартапов желание предоставлять наилучшую ценность для конечного клиента, и крупнейшие игроки рынка также стали одержимы ранее чуждыми для них финтех-инновациями. Многие из них организовывают инкубаторы для развития стартапов в отрасли. Мощь банков позволяет им делать значительные инвестиции в развитие инноваций. Кроме того, банки имеют ряд преимуществ, среди которых критичным является доступ к огромной клиентской базе – то, чего нет у молодых компаний финтеха.

Тенденция 4: Многоканальный опыт важен

Мобильная революция является важным фактором, который обязательно нужно иметь ввиду, и для того, чтобы добиться успеха, компаниям стоит учитывать, что их продукт должен быть доступен на различных устройствах. Благодаря возросшей популярности смартфонов изменился подход пользователей к совершению покупок, а эти перемены в поведении клиентов в значительной мере повлияли на политику компаний, предоставляющих услуги и продающих товары. Таким образом, отрасль розничной торговли претерпевает существенный сдвиг: сокращается число покупателей в традиционных магазинах, онлайн-исследования обретают особое значение, а смартфоны становятся неотъемлемой частью шоппинга.

Тенденция 5: Финтех-революция имеет глобальные масштабы

В 2015 году общая сумма инвестиций в финансово-технологические компании составила около 50 млрд долларов. Ниже расположена карта, представленная на FinTech Week London 2015, на которой указаны размеры инвестиций в финтех-компании по регионам. Отсюда можно сделать вывод, что наибольшие средства в развитие отрасли вкладываются в США, Европе и Азии. Однако интересен и очевиден тот факт, что появляются новые центры инноваций: Африка и Австралия.

Тому, что инновации отрасли способствуют функционированию компаний на глобальном рынке, существует несколько причин. Одной из них является то, что инновации исходят от специалистов, разбирающихся в современных технологиях. Увеличение технологической конкуренции способствует развитию бизнеса без границ. Технологические достижения позволяют компаниям оперировать на глобальном рынке, несмотря на то, что физически они могут находятся в одной лишь стране, что способствует росту конкуренции для местных компаний, которые не достигли подобной стадии развития технологий.

Другой причиной является тот факт, что технические инновации по природе своей быстро внедряются и позволяют финтех-компаниям за сравнительно короткий период времени сделать значительные продвижения и выйти на новый уровень. Помимо всего прочего, финансово-технологические стартапы, не имея такой огромной клиентской базы, как те же банки, вынуждены участвовать в международных конференциях, различных событиях и выставках.

Тенденция 6: Появляются новые игроки отрасли

Технологические компании, которые до этого не занимались финансами, обратили внимание на растущую популярность финансово-технологического сектора, и без лишних промедлений начали продвигать собственные инициативы в отрасли. Такие IT-гиганты, как Microsoft, Intel и Google проявляют живой интерес к финтех-сектору, подкрепляя его немалыми инвестициями.

Тенденция 7: Появляются новые виды партнерства

Ранее мы говорили о растущем интересе к финтех-стартапам со стороны IT-гигантов и банков. Этот интерес повлек за собой новые потоки инвестиций и появление инкубаторов. Однако рука об руку с финтех-индустрией идут и другие игроки рынка, поле деятельности которых на первый взгляд не связано с финансами, в то время как они могут стать конкурентами финансово-технологических компаний. Это такие компании из сферы социальных медиа, как Facebook и WeChat, которые поняли, какие огромные возможности им могут принести финансовые транзакции внутри их социальных сетей.

Тенденция 8: Финтех эволюционирует

Несмотря на наступление финтеха, банки устояли перед лицом новой конкуренции – развитие финансово-технологической индустрии произвело на них незначительный эффект. Так можно охарактеризовать первую фазу развития отрасли. И тем не менее, существует множество предпосылок для значительных изменений в секторе, благодаря которым финтех эволюционирует, расширяя свои границы и выходя за рамки платежей и кредитов. Так называемая вторая версия финтеха (Финтех 2.0, как она была названа в статье FinTech 2.0 Paper: Rebooting Financial Services) будет основана на облачных технологиях и отчасти станет результатом перехода к открытым данным.

В то время как некоторые финтех-компании сегодня сосредоточены на гонке за статус единорогов, Финтех 2.0 дает гораздо большие возможности для кардинальных глобальных изменений инфраструктуры и функционирования всего финансового сектора экономики. Чтобы реализовать возможности Финтеха 2.0, банки и финансово-технологические компании должны сотрудничать, дополняя друг друга.

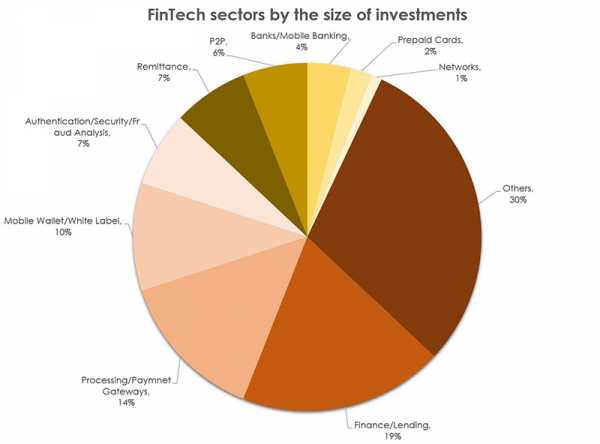

Тенденция 9: Платежи и кредитование – самые привлекательные области финтеха

Существует большое разнообразие среди типов игроков в индустрии финтеха. Однако некоторые ее области кажутся более привлекательными для инвесторов и притягивают к себе больше внимания, нежели все остальные. На расположенной ниже диаграмме, взятой из статьи портала LTP, мы видим, как инвестиции распределились по секторам финтех-индустрии в 2013 и 2014 годах. Из диаграммы следует, что львиная доля инвестиций пришлась именно на сектора платежей (14%) и кредитования (19%).

Тенденция 10: Число единорогов финтеха растет

За последние два года число единорогов отрасли значительно увеличилось. Ряды стартапов стоимостью более миллиарда долларов пополнили такие компании, как Stripe, POWA Technologies, Avant, Prosper и One97. Несмотря на то, что с появлением новых игроков усиливается и конкуренция, это скорее хороший знак для новых и еще не появившихся финансово-технологических компаний, так как свидетельствует о том, что инвесторы готовы вкладывать огромные средства в предприятия финтеха, что и служит катализатором роста оценки стартапов.

Для написания данной статьи использовались материалы портала LTP. Оставайтесь с нами и подписывайтесь на корпоративный блог нашей компании PayOnline – в ближайшее время мы продолжим цикл статей о том что нужно знать основателям финансово-технологических компаний.

habr.com

Как банки и финтех-стартапы поделили наше финансовое благополучие

— Финтех не ограничивается только такими революционными изобретениями, как блокчейн, и в ближайшее время мы увидим, как трансформируются финансовые услуги под воздействием технологий, которых все давно ждали. Отдельные элементы появлялись в разное время в разных местах, но из-за незрелости вычислительных мощностей и высокой стоимости не находили развития. Биометрия, искусственный интеллект, обработка больших массивов данных, дополненная реальность — каждое направление повлечет за собой изменения в сфере финансовых услуг.— Биометрия позволит идентифицировать личность удаленно и наполнить удаленные каналы обслуживания. Потребуется меньше отделений банков, но больше — точек удостоверения личности с помощью биометрии. Искусственный интеллект позволит превратить в массовую услугу инвестиционное консультирование, которое станет дешевой и моментальной опцией. Использование обработки больших данных сделает возможным массовую персонализацию, когда предложение пользователю доставляется здесь и сейчас. Дополненная реальность предоставит роботу-консультанту инструмент для визуализации принятого решения в формате, соответствующем предпочтениям и привычкам пользователя. VIP-банкинг станет массовым и удаленным.

— Все эти изменения — огромное поле для инноваций и поиска и тот самый бульон, в котором растут и множатся финтех-компании. Каждый банк сам выбирает, как ему пройти через эти изменения, но вряд ли сможет отказаться от экспериментов.

Чтобы впустить инновации внутрь, финансовые компании, банки и корпорации участвуют в профильных акселераторах или инициируют собственные, открывают свои платформы для разработки и пилотирования совместных продуктов. Один из треков российского акселератора стартапов GenerationS — Finance&Banking Technologies — посвящен как раз поиску перспективных проектов в области финансовых и банковских технологий. Индустриальными партнерами выступили Московская биржа, Qiwi и Visa, которые заявили о своей готовности открыть командам корпоративную среду для разработки, поделиться экспертизой и клиентской базой. Оператор трека — венчурный фонд RIS Ventures — назвал такой формат акселерации Pilotbed, цель которого — вывести продукт на рынок или внедрить технологию в существующие производственные и бизнес-процессы партнера.

Среди финтех-проектов, которые уже подали заявку на участие в акселераторе, есть решения для детей, банков и криминалистов. Например, проект финансового маркетплейса PandaMoney поможет родителям научить ребенка обращаться с деньгами и правильно, в режиме игры, их накапливать. Решение Oz PhotoExpert распознает фотоподделки с помощью алгоритмов визуализации измененных областей: определит неразличимые для человеческого глаза структуры пикселей в разных областях изображения и визуализирует искусственно измененные области. Стартап Smart Security идентифицирует пользователя по его поведенческим характеристикам. Решение использует непрерывный цикл машинного обучения для аутентификации на основе того, как пользователи естественным образом взаимодействуют со своими цифровыми устройствами. Злоумышленник не сможет воспользоваться украденными логином и паролем, ведь его манера ввода этих данных будет совсем не похожа на паттерны, которые демонстрировал хозяин.

special.theoryandpractice.ru

FinTech: все, что инвестору нужно знать о финансовых технологиях

FinTech (финансовые технологии) уже вошли в нашу жизнь, а их продуктами мы пользуемся ежедневно. В прошлом году капиталовложения в отрасль составили 17,4 млрд долларов, а эксперты настоятельно рекомендуют инвесторам обратить на нее внимание.

Согласно исследованиям британской аудиторско-консалтинговой компании EY FinTech Adoption, треть потребителей во всем мире используют хотя бы два вида финтех-услуг. Однако часто они не знают, что это такое и не понимают терминологии сектора финансовых технологий. В статье собраны важные понятия, которые понадобятся тем, кто хочет изучить отрасль.

FinTech

Финансовые технологии – это весьма широкое понятие. Те, кто занят в отрасли, разрабатывают новые технологии для “разрушения” традиционных устоев финансовых рынков.

В процесс создания этих новых технологий задействованы стартапы. Однако некоторые из лучших банков мира, такие как HSBC и Credit Suisse, также разрабатывают собственные идеи финансовых технологий.

Компании FinTech создают, в том числе, платежные приложения. Их сложность варьируется от примитивных – до более сложных, где задействованы искусственный интеллект и big data.

Криптовалюта

Тех, кто никогда не слышал о криптовалюте, остались единицы. Это одна из самых обсуждаемых тем, она часто появляется в новостях, причем не только специализированных изданий. Одни называют ее валютой будущего, другие – “мыльным пузырем”. Кто прав, – покажет время. Однако пока этот актив растет огромными темпами.

В целом, криптовалюта – это децентрализованная валюта, которая использует шифрование (преобразование данных в код) для создания “виртуальных монет” и проверки транзакций независимо от центрального банка или правительства.

Самые популярные формы цифровых валют – это биткоин и эфир. Но есть и другие виды виртуальных денег, к примеру, Litecoin, Ripple и Dash.

Биткоин (Bitcoin)

Биткоин – это первая и одна из самых известных криптовалют. Все началось, когда некто под псевдонимом Сатоши Накамото разработал биткоин как одноранговую платежную сеть без необходимости управления каким-либо центральным органом. Во вступительной статье, представляющей виртуальную валюту, Накамото так и определил биткоин: “чистая одноранговая версия электронных денег, которая позволит отправлять платежи напрямую от одной стороны к другой, не проходя через финансовую организацию”.

Блокчейн

Блокчейн – форма распределенной бухгалтерской технологии. Это означает, что он поддерживает записи всех транзакций шифрования в распределенной сети компьютеров, но не имеет центрального сервера (компьютера). Блокчейн защищает данные через зашифрованные “блоки”.

Эфириум

Эфириум – еще одна разновидность блочной сети. Ее в 2013 году создал 19-летний российско-канадский программист Виталий Бутерин. Эфириум отличается от блокчейна тем, что предназначен для создания децентрализованных приложений. А они уже позволяют людям взаимодействовать друг с другом напрямую, а не проходить через посредников. В блок-цепи эфириума используют криптовалюту эфир.

Подрывные инновации (Disruptive innovation)

“Подрывные инновации” – это то, что меняет работу рынков. Старые продукты перестают быть конкурентными из-за уменьшения значимости параметров, по которым их оценивали. К примеру, еще лет 80 назад считали с помощью счет. Наверняка, конкурентные преимущества исходили из надежности материала рамы, формы костяшек, размера и так далее. Но с появлением калькуляторов, совершенно неважно стало, из чего сделаны счеты. Калькулятор – намного удобнее, быстрее и точнее. Поэтому параметры стали абсолютно не значимыми. То же самое и с технологиями.

“Подрывные инновации” – это термин не исключительно FinTech, однако его часто используют для описания событий в финансовых сервисах. В частности, когда технологические разработки заставляют финучреждения переосмыслить свой подход к отрасли.

RegTech или Регулирующая технология

Регулирующая технология (RegTech, регтех) – это технология, которая помогает фирмам, работающим в отрасли финансовых услуг, соответствовать правилам соблюдения финансовых требований.

Один из основных приоритетов регтех – автоматизация и оцифровка правил борьбы с отмыванием денег (AML) и процессов Know Your Customer (KYC). AML направлены на сокращение доходов, полученных незаконным путем. KYC идентифицирует и проверяет клиентов финансовых учреждений для предотвращения мошенничества.

Financial Conduct Authority (FCA) Великобритании – первый государственный регулятор, активно продвигающий это понятие. Регуляторы, подобные FCA, работают с фирмами RegTech в различных приложениях, включая искусственный интеллект и машинное обучение, чтобы повысить эффективность соответствие финансовых услуг и сократить издержки.

InsurTech

InsurTech – это подкатегория финтех, которую используют в страховой отрасли. Согласно докладу консультативного гиганта Capgemini и некоммерческого страхового подразделения Efma, традиционные страховые компании столкнулись с растущим конкурентным давлением из-за страховых стартапов, которые используют InsurTech.

Первичное предложение монет (ICO)

ICO – масштабное привлечение средств для начинающих компаний, которые используют блокчейн. По сути, это продажа новой криптовалюты за наличные деньги.

ICO аналогично первичному размещению акций компании (IPO) – когда фирма впервые размещает акции на бирже, чтобы привлечь инвесторов. Однако различия в том, что в случае с ICO – это больше работа со сторонниками валюты, а не с инвесторами (как при IPO). Все это делает ICO похожим на краудфандинг.

Осенью ICO запретили в Китае из-за слабого регулирования и использования мошенниками. Также в США впервые возбудили уголовное дело о мошенничестве при ICO.

Open banking

Open banking – система, которая позволяет банкам при необходимости открывать доступ к своим данным, а компаниям – получать его. Это связано с использованием интерфейсов прикладного программирования (API) – кодов, которые позволяют различным финансовым программам взаимодействовать друг с другом, создавать подключенную сеть финансовых учреждений и сторонних провайдеров (TPP).

Сторонники Open banking считают, что “открытая экосистема API” позволит начинающим финтех-компаниям разрабатывать новые приложения, в том числе мобильные. Это даст возможность клиентам более эффективно контролировать свои банковские данные и финансовые решения.

Торговые советчики

Роботизированные консультанты – это платформы, которые используют в торговых платформах. Эти консультанты автоматизируют советы по инвестициям с использованием финансовых алгоритмов.

Таким образом, потребность в инвестиционных менеджерах уменьшается. Поэтому затраты на управление портфелем снижаются.

Альтернативные “небанковские услуги”

Небанковские клиенты – это те, у кого по разным причинам нет доступа к банкам или финансовым услугам. Fintech-компании разработали продукты, направленные на решение вопросов этой части населения.

По оценкам Федеральной корпорации страхования депозитов (FDIC), только в США около 10 млн семей не пользуются банковскими услугами. В странах экс-СНГ таких семей еще больше.

Financial inclusion

Финансовое “присоединение” (Financial inclusion) – это финансовые технологии, предоставляющие возможность финансировать обездоленных и малообеспеченных людей. Как и у небанковских клиентов, у них нет доступа к основным финансовым услугам.

Эта отрасль финтех работает преимущественно на развивающихся рынках.

“Умные” контракты

Смарт-контракты – это компьютерные программы, которые автоматически оформляют договора между покупателями и продавцами. Они часто основаны на базе блокчейна и экономят время и затраты, которые связаны с требующими вмешательства человека транзакциями. Пример – эфириум-контракты.

Финтех акселераты

Акселератами называют программы, которые используют финансовые организации для обучения и работы с финтех-стартапами.

Акселераты FinTech могут быть как на частном, так и на государственном финансировании. А некоторыми программами управляют крупные банки, от центрального банк Великобритании до частного мультинационального коммерческого банка Barclays.

Источник: CNBC. Подготовила Наталья Най

Расскажите об этом друзьям

Хотите узнать о будущем больше?

Узнайте где деньги будут завтра!

Как современные технологии изменят бизнес? От чего стоит отказываться уже сейчас? Какие бизнес-идеи будут востребованы через 5, 10 и 15 лет? Какие отрасли останутся выгодными и актуальными, а какие умрут?

Заглянуть в будущее

365-invest.com

Всё, что нужно знать о финтехе | Финансы

Краткий словарь терминов для тех, кто хочет разбираться в индустрии финансовых технологий.

Сегодня индустрия финансовых технологий (или финтех) процветает во всем мире. В прошлом году инвестиции в эту сферу составили 17,4 млрд долларов.

Согласно индексу проникновения финансово-технологических услуг компании EY, треть потребителей во всем мире использует как минимум два разных финтех-сервиса, а 84% потребителей знакомы с существованием финтеха (на 22% больше, чем в предыдущем году).

Однако многие зачастую не знают, что финансовые приложения, которые они используют, попадают под определение «финтех», или не понимают, что именно обозначает этот термин и весь сопутствующий ему жаргон. Вот краткий словарь, который поможет вам разобраться в этой сфере.

Финтех

1/5

В широком понимании финансовые технологии (или финтех) — это любые технологические инновации в отрасли финансовых услуг. Те, кто занят в сфере финтеха, разрабатывают новые технологии для разрушения традиционных финансовых рынков.

В процессе создания подобных технологий были задействованы различные стартапы. Кроме того, многие из ведущих банков мира, включая HSBC и Credit Suisse, также разрабатывают свои собственные проекты в этой области.

Финтех-компании используют самые разные технологии, начиная от платежных сервисов для более сложных программных приложений, таких, как искусственный интеллект.

Криптовалюта

1/5

Криптовалюта — это децентрализованная цифровая валюта, которая использует шифрование (процесс преобразования данных в код) для создания валютных единиц и осуществления транзакций без участия центрального банка или правительства.

Наиболее распространенные цифровые валюты — это биткоин и Ethereum. Но есть и другие формы виртуальных денег, например, Litecoin, Ripple и Dash (Digital Cash).

Биткоин

1/5

«Биткоин» — термин, который мы все чаще слышим и в контексте традиционных финансов, — это первая и одна из самых известных криптовалют, которые используют трейдеры в мире финтеха.

Все началось, когда анонимный персонаж (или группа лиц) под псевдонимом Сатоси Накамото разработал биткоин в виде пиринговой (P2P) платежной сети, которая не нуждалась в каком-либо центральном управляющем органе.

В сопровождающем информационном тексте, который представлял эту виртуальную валюту, Накамото дал следующее определение биткоина: «Пиринговая версия электронных денег, которая позволяет совершать онлайн-платежи напрямую, без посредничества финансовой организации».

Блокчейн

1/5

Блокчейн — это форма распределенной технологии учета (DLT, distributed ledger technology). Это означает, что он поддерживает запись всех транзакций шифрования в распределенной компьютерной сети, но не имеет центральной книги учета. Он защищает данные через зашифрованные «блоки».

Различные эксперты по блокчейну считают, что технология может обеспечить прозрачность для многих различных отраслей, а не только для финансовых услуг. Первый блокчейн был создан основателем биткоинов Накамото в качестве публичной книги учета всех биткоин-транзакций.

Ethereum

1/5

Ethereum — это еще одна разновидность блокчейна. Эту технологию предложил 19-летний российско-канадский программист Виталий Бутерин в 2013 году. Ethereum отличается от оригинального блокчейна тем, что он предназначен для создания децентрализованных приложений. Как сказал Бутерин при презентации проекта в 2014 году, эти приложения позволяют пользователям напрямую взаимодействовать друг с другом, а не проходить через посредников. Эфир — это валютная единица блокчейна Ethereum. Он торгуется на криптовалютых биржах.

Подрывные инновации

1/5

Подрывные инновации возникают, когда новые технологии изменяют соотношение ценностей на рынке и меняют функционирование самих рынков.

Хотя этот термин изначально не принадлежит области финтеха, он часто используется для описания событий в сфере финансовых услуг, когда технологические разработки заставляют финансовые учреждения пересмотреть свой образ действий.

Финансовые фирмы, вовлеченные в финтех, могут иногда «подрывать» себя сами. «Мы продолжаем подрывать привычный уклад и бросать вызов самим себе», — сообщила в июле в интервью CNBC Кристина Гамильтон, глава отдела партнерских отношений и международной экспансии в компании Western Union.

Регтех

1/5

Регулирующая технология (регтех) — это технология, которая помогает фирмам в отрасли финансовых услуг соответствовать правилам соблюдения финансовых обязательств.

Один из основных приоритетов регтеха — автоматизация и оцифровка правил борьбы с отмыванием денег (AML, Anti-Money Laundering), направленных на сокращение незаконных поступлений, и процедур «Знай своего клиента» (KYC, Know Your Customer), которые идентифицируют и проверяют клиентов финансовых учреждений в целях предотвращения мошенничества.

Первым государственным регулятором, который взял на вооружение этот термин, стало британское Управление по финансовому регулированию и надзору (FCA).

Такие регулирующие органы, как FCA, работают с регтех-фирмами в различных областях, включая ИИ и машинное обучение, для повышения эффективности финансовых услуг и снижения затрат.

Insurtech

1/5

Insurtech — это подразделение финтеха, которое использует технологии для упрощения и повышения эффективности страховой отрасли.

В недавно опубликованном докладе консалтингового гиганта Capgemini и некоммерческого страхового образования Efma отмечаемся, что традиционные страховые фирмы сталкиваются с растущим конкурентным давлением из-за появления ряда insurtech-стартапов.

ICO (первичное размещение монет)

1/5

Первичное размещение монет (ICO) — это форма привлечения инвестиций для начинающих компаний, которые используют блокчейн.

ICO подразумевает продажу криптовалютных единиц стартапа за традиционную валюту. ICO аналогичны первичным публичным размещениям (IPO), где акции компании впервые выставляются на продажу инвесторам.

Однако ICO отличаются от IPO тем, что они ориентированы на сторонников проекта, а не на инвесторов. Таким образом, вложение скорее напоминает краудфандинговое мероприятие.

Ранее в этом месяце Китай запретил ICO на фоне беспокойства о том, что эта практика не регулируется и может быть открыта для мошенников.

Открытый банкинг

1/5

Открытый банкинг — это развивающаяся концепция в сфере финансовых услуг и финтеха, в соответствии с которой банки должны разрешать сторонним компаниям создавать приложения и услуги, используя данные банка.

Процесс подразумевает использование интерфейсов прикладного программирования (API) — кодов, которые позволяют различным финансовым программам взаимодействовать друг с другом для создания сети взаимосвязанных финансовых учреждений и сторонних поставщиков (TPP).

Сторонники открытого банковского обслуживания считают, что «открытая экосистема API» позволит начинающим финтех разрабатывать новые приложения, такие как мобильные приложения, позволяющие клиентам более эффективно контролировать свои банковские данные и финансовые решения.

Роботизированный советник

1/5

Робосоветники — это платформы, которые автоматизируют инвестиционные рекомендации, используя финансовые алгоритмы.

Они сокращают потребность в услугах инвестиционных менеджеров, тем самым значительно снижая затраты по управлению портфелем.

Без доступа к банковским услугам

1/5

Эта формулировка описывает лица, у которых нет доступа к банку или основным финансовым сервисам.

Различные финтех-компании разрабатывают продукты, направленные на эту часть населения, и предоставляют цифровые решения для получения доступа к финансовым услугам.

Финансовая инклюзия

1/5

Финансовая инклюзия — это те финтех-решения, которые предоставляют доступные альтернативы для финансирования обездоленных и малообеспеченных людей, у которых также может быть ограничен доступ к основным финансовым услугам (или отсутствовать вовсе).

Это одна из самых важных областей для финтех-компаний, которые работают на развивающихся рынках.

Смарт-контракты

1/5

Смарт-контракты — это компьютерные программы, которые автоматически выполняют контракты между покупателями и продавцами.

Смарт-контракты часто основаны на блокчейне и способны сэкономить огромное количество времени и затрат по сравнению с транзакциями, которые выполняются человеком. Например, в Ethereum контракты рассматриваются как децентрализованные скрипты, которые хранятся в сети для последующего выполнения.

Бизнес-акселераторы

1/5

Бизнес-акселераторы — это программы, которые финансовые организации проводят в целях наставничества и работы с начинающими финтех-компаниями.

Финтех-акселераторы существуют как на базе частного, так и государственного финансирования. Некоторые программы осуществляются такими крупными банками, как центральный банк США, Банк Англии и многонациональный частный банк Barclays.

Подготовила Евгения Сидорова

ru.ihodl.com