Технологические партнеры

«Аладдин Р.Д.» – ведущий российский разработчик и поставщик средств аутентификации, продуктов и решений для обеспечения информационной безопасности и защиты конфиденциальных данных.

Используя перспективные технологии в области смарт-карт, PKI и информационной безопасности, специалисты компании «Аладдин Р.Д.» создают лучшие отечественные продукты для внедрения в рамках комплексных проектов «Аладдин Р.Д.» и партнеров компании.

«Аладдин Р.Д.» – компания-эксперт, специализирующаяся на комплексном подходе к решению задач аутентификации и защиты персональных данных.

Основные направления деятельности:

Обеспечение строгой аутентификации, безопасного доступа к корпоративным ресурсам, электронной почте; поддержка PKI-систем и технологий, защита беспроводных сетей, VPN, обеспечение защищенного удаленного доступа, создание единой точки входа в систему — SingleSign-On (eToken).

Обеспечение защиты конфиденциальной информации на серверах, рабочих станциях, мобильных компьютерах и съемных носителях от несанкционированного доступа, копирования, кражи или утери (SecretDisk).

Защита персональных данных (ПДн) – разработка и поставка решений, соответствующих требованиям Федерального закона «О персональных данных» и нормативной базы по защите ПДн; шифрование данных, защита баз данных (Решения для защиты персональных данных).

Обеспечение безопасной работы в сети Интернет, контентная фильтрация, очистка почтового и Web-трафика, защита от программ-шпионов, троянов, вирусов и спама (eSafe).

Защита программ от пиратского распространения и несанкционированного использования, управление лицензированием и распространением программного обеспечения (HASP).

Идентификация пользователей при доступе в сеть и помещения, интеграция со СКУД (iButton (Dallas), смарт-карты и ридеры ASECard, ASEDrive).

Каждый продукт компании является лучшим в своем классе и занимает доминирующее положение в профильном сегменте рынка. «Аладдин Р.Д.» входит в рейтинги крупнейших российских ИТ-компаний в сфере защиты информации и обладает рядом престижных наград. «Аладдин Р.Д.» является партнёром ведущих мировых вендоров: Microsoft, CiscoSystems, IBM, Oracle, Citrix, AthenaSmartcardSolutions, тесно сотрудничает российскими разработчиками и поставщиками СЗИ и СКЗИ, системными интеграторами и Удостоверяющими центрами.

«Аладдин Р.Д.» имеет все необходимые лицензии ФСТЭК и ФСБ России.

www.aladdin-rd.ru

nucrf.ru

Внебиржевой рынок | Азбука трейдера

Как собственно понятно из названия, внебиржевым рынком ценных бумаг называются все операции проводимые с ними вне биржи. Дело в том, что далеко не все компании могут соответствовать тем требованиям, которые предъявляет биржа к своим участникам. Следовательно, есть множество компаний не прошедших листинг биржи, но нуждающихся в инвестициях, а потому продающих свои акции, через различных посредников. Кстати помимо акций на внебиржевом рынке вращаются такие финансовые инструменты как форварды, внебиржевые облигации, опционы и пр.

На западе внебиржевой рынок называют over the counter (OTC), что в дословном переводе с английского означает «над счётчиком», или, другими словами – все те операции, которые проходят вне официального подсчёта (биржи).

Основным недостатком внебиржевого рынка является отсутствие единого контролирующего органа, т.е. он по своей сути – децентрализован. Как следствие этого вытекают и другие существенные недостатки, такие как: отсутствие контроля за чистотой сделок, отсутствие единых правил и норм.

Внебиржевой рынок можно классифицировать по двум основным категориям:

- Организованный;

- Неорганизованный.

Неорганизованный внебиржевой рынок не имеет вообще никаких правил и сделки на нем происходят кустарно, если не сказать стихийно. Например, прочитал акционер Мечела в газете объявление о том, что некая организация выкупает акции этого самого Мечела по хорошей цене. А ему срочно нужны деньги, не хватает на новый автомобиль или ремонт в квартире, вот он и продает свои акции по цене, на которую согласился.

А вот организованный внебиржевой рынок имеет, какие никакие, но правила. Обычно эти правила гораздо мягче жестких биржевых условий, но они есть. Опять же эти правила устанавливаются каждой организацией участником внебиржевого рынка исключительно по своему усмотрению. Так же и цены устанавливаются внутри этой организации и могут иметь мало общего с ценами на тот же финансовый инструмент в другой аналогичной организации.

Важно знать, что одним из примеров внебиржевого рынка является FOREX в том виде, в котором мы его наблюдаем в нашей стране, например. Множество FOREX -брокеров устанавливают свои правила, по которым их клиенты и играют. И хотя цены по валютным парам в целом у них одинаковы, динамика курса может весьма разнится (резкие пики и впадины, сбивающие отложенные ордера и в моменты которых невозможно открыть позицию и т.п.). По сути, они являются маркет-мейкерами для своих клиентов, что в свою очередь приводит к соблазну подстроить движение цены таким образом, чтобы забрать все их деньги себе (читай Форекс-кухня).

Организованный внебиржевой рынок в России

Что ещё отличает организованный внебиржевой рынок от организованного, так это наличие определённой системы котирования. Котировки на внебиржевом рынке, как правило, – индикативные.

Индикативная котировка подразумевает объявление цены на тот или иной финансовый инструмент без обязательств совершить по ней сделку. То есть цены публикуются, но никто не даёт гарантий, что вы сможете совершить транзакцию именно по ним.

Наличие такого рода индикативных котировок, позволяет инвесторам хотя бы приблизительно ориентироваться в текущих ценах.

В настоящее время одной из крупнейших площадок организованного внебиржевого рынка в России является RTS Board. По сути это информационная система, отображающая индикативные котировки для многих ценных бумаг, не обращающихся на бирже.

Фрагмент сайта информационной системы RTS Board

Фрагмент сайта информационной системы RTS BoardНа этой площадке представлено более 1000 акций различных компаний-эмитентов (это гораздо больше, чем на самой крупной в стране Московской бирже). Для добавления своих акций на эту площадку, компании-эмитенту достаточно подать заявление (при этом конечно необходимо соответствовать определённым минимальным требованиям, но они гораздо мягче, чем на бирже).

Внебиржевой рынок предоставляет инвестору возможность приобретать потенциально прибыльные акции компаний на заре их развития (когда они еще относятся к третьему эшелону). На российском рынке таковыми когда-то были, например, акции «Башнефть» и холдинга ТНК-ВР.

Преимущества и недостатки внебиржевого рынка

К основным преимуществам внебиржевого рынка можно отнести:

- Гораздо более широкие инвестиционные возможности. По сравнению с тем списком ценных бумаг, которые представлены на официальных торговых площадках, здесь открывается куда больше возможностей для инвестирования.

- Ввиду отсутствия краткосрочных и среднесрочных спекулянтов, ценовое движение плавное и более предсказуемое.

- Отсутствие строгих правил свойственных биржевой торговле. Торговать можно в любое время, из любого места и каким угодно количеством акций (вне зависимости от лотов).

- Потенциально более высокая доходность, как по дивидендам, так и за счёт роста курсовой стоимости акций.

Основные недостатки:

- Низкая ликвидность инструментов внебиржевого рынка отсеивает большую часть краткосрочных и среднесрочных инвесторов. Инвестор должен быть готов к тому, что вложенные им деньги будут в буквальном смысле заморожены на достаточно долгий период времени. Акции, приобретённые на внебиржевом рынке, практически невозможно в короткий срок реализовать не то что с выгодой, а даже по цене покупки. Поэтому внебиржевой рынок это вотчина долгосрочных инвесторов.

- Более высокие издержки на проведение операций по сравнению с биржевым рынком. Большая часть операций здесь совершается через посредников (дилеров), которые заранее находят продавца и покупателя, а затем устанавливают своё вознаграждение в виде спреда между ценой покупки и ценой продажи (а ввиду того, что найти продавцов и покупателей здесь не так-то просто, этот спред может достигать весьма значительных размеров).

- Сложность проведения анализа связанная с тем, что компании не входящие в листинг официальных биржевых площадок не обязаны публиковать свою отчётность в том же объёме, как это делают компании-эмитенты акций торгующихся на бирже. Что касается технического анализа, то он усложняется низкой ликвидностью рынка (ценовой график просто не в состоянии отобразить основные тенденции ввиду того, что частота и объёмы сделок по конкретному, рассматриваемому финансовому инструменту очень малы).

- Наконец, отсутствие строгих правил, которое чуть выше по тексту мы записали в плюсы внебиржевого рынка, является одновременно и его минусом. Ведь компании, акции которых торгуются на бирже, обязаны следовать целому ряду правил и отвечать ряду характеристик, что повышает уровень их надёжности в качестве объекта для инвестиций. Этого нельзя сказать про внебиржевой рынок, на котором, по сути, могут продаваться акции автосервиса расположенного в соседнем гараже (главным критерием успешности и надёжности которого является степень трезвости автомастера).

Послесловие

Акции компаний, представленные на внебиржевом рынке, могут принести как баснословный доход, так и колоссальный убыток. Ведь когда то такие нынешние гиганты как Apple и Microsoft продавали свои акции на внебиржевом рынке по десять центов за штуку. Но все-таки, на мой взгляд, для серьёзной работы необходимо выбирать биржу, а всё остальное если и использовать, то в небольшом объёме в качестве дополнительной диверсификации своего инвестиционного портфеля. Ну или для того чтобы пощекотать нервы, что впрочем уже не имеет ровным счетом никакого отношения к серьёзной работе.

www.azbukatreydera.ru

Внебиржевой рынок ценных бумаг, основные понятия. Отличия отличие биржевого рынка ценных бумаг от внебиржевого

Александр Дубров

Начальник управления интернет-трейдинга «Открытие Брокер»

Внебиржевым рынком ценных бумаг (также его называют OTC рынок — от английского over the counter) можно назвать любую форму взаимоотношений между покупателем и продавцом, которые они осуществляют вне организованных, лицензированных площадок.

Например, договор купли/продажи ценных бумаг, заключённый между двумя физлицами, является OTC сделкой, совершенной на неорганизованном внебиржевом рынке. Также существуют организованные внебиржевые рынки, например, российская площадка RTS Board.

Организованный внебиржевой рынок — это некоторая площадка, которая агрегирует заявки тех или иных контрагентов. То есть некоторые правила работы установлены, но всё же они не так жестки, как на биржевом рынке, и гарант исполнения обязательств, в большинстве случаев, всё так же отсутствует.

Внебиржевой рынок характеризуется:

- децентрализованностью;

- отсутствием гаранта исполнения сделки;

- как правило, отсутствием необходимости заблаговременного фондирования средств для проведения торговой операции;

- произвольным сроком и порядком расчётов по сделке, которые устанавливают контрагенты.

Децентрализация

Информация о цене и объёме сделки между двумя физлицами из примера выше крайне малодоступна. По сути, она будет раскрыта лишь в налоговые органы (будет ли?) при подаче продавцом налоговой декларации с целью отчитаться о своих доходах и уплатить НДФЛ. Иначе говоря, единого агрегатора информации по ценам и объёмам сделок на неорганизованных внебиржевых торгах нет, что затрудняет анализ спроса и предложения на тот или иной финансовый инструмент.

Отсутствие гаранта исполнения сделки

Например, заключая сделки с ценными бумагами в анонимном режиме торгов на Московской бирже, гарантом исполнения сделки (то есть того, что покупатель получит купленные бумаги, а продавец — деньги за них) выступает центральный контрагент в лице Национального клирингового центра (НКЦ). На внебиржевом рынке, в большинстве случаев, такого гаранта для профессионального участника нет. Поэтому если речь идет о сделке между профессиональными участниками, то, как правило, между ними должны быть открыты кредитные линии. Проще говоря, каждый профучастник (брокер, дилер и т.п.) принимает решение, что контрагентом с X можно заключать сделки на объём не более 1 млн USD, с Y — не более 5 млн USD и так далее. Подобный подход позволяет контролировать величину потерь в случае неисполнения обязательств контрагентом.

Отсутствие необходимости заблаговременного фондирования средств для проведения торговой операции

Так как гаранта исполнения внебиржевых сделок обычно нет, а большинство участников торгует, руководствуясь лимитами друг на друга, то и преддепонирование активов для сделки (денежных средств для покупателя и ценных бумаг для продавца) нет. Например, ваши ценные бумаги лежат у регистратора, и вы решаете их продать внебиржевой сделкой некому контрагенту. Таким образом, вы можете заключить договор купли/продажи с ним и, в зависимости от условий этого договора, например, после оплаты контрагентом на ваш банковский счёт стоимости пакета бумаг, подать регистратору поручение на перевод ценных бумаг на счёт контрагента. При этом нет необходимости заранее обременять бумаги под сделку или переводить их на счёт депо какого-либо брокера. Тем не менее, необходимо понимать, что при заключении подобной сделки стороны несут риск того, что одна из сторон не сможет рассчитаться по сделке. Например, после проведения платежа покупателем продавец не осуществит перевод ценных бумаг. В случае проведения подобной сделки через брокера (а ещё лучше —внутри одного брокера) последний будет являться гарантом исполнения сделки, но оба контрагента должны будут заблаговременно преддепонировать активы на своих счетах.

Произвольный срок и порядок расчётов по сделке, который устанавливают контрагенты

Отсутствие стандартизированности работы на внебиржевом рынке предполагает возможность установить любой приемлемый для покупателя и продавца срок и порядок расчётов.

Как правило, внебиржевые сделки с ценными бумагами рассчитываются в интервале Т0 — Т+30, где Т — это день сделки, а цифра — количество дней до дня расчётов. Более того, контрагенты могут договориться о разных датах оплаты и поставки бумаг. Для минимизации риска нерасчётов по внебиржевой сделке может использоваться модель расчётов DVP (delivery versus payment).

Для этих целей должно быть привлечено третье лицо. Таким лицом в российской практике, например, может выступать Национальный расчётный депозитарий (центральный депозитарий в РФ). При таком типе расчётов предварительного депонирования активов перед заключением сделки также не требуется, однако НРД проведет взаиморасчёт между контрагентами только в том случае, когда оба контрагента обеспечат активы на своих счетах (покупатель — деньги, а продавец — бумаги) и подадут зеркальные инструкции на осуществление расчётов.

В случае же наличия контрагентских лимитов между собой и доверительных отношений обычно заключаются сделки с расчётами FOP (free of payment), когда расчёты по деньгам проходят по расчётным счетам контрагентов в банках, а движение бумаг — по счетам депо. При этом ни банк, ни депозитарий, обслуживающие контрагентов, достоверно не знают и не подтверждают информации о выполнении контрагентами своих обязательств в полном объёме.

journal.open-broker.ru

10 причин торговать на внебиржевом рынке ОТС

Плюсы и минусы торговли на внебиржевом рынке ОТС

Внебиржевые фондовые рынки ОТС представляют собой уменьшенную копию рынков NYSE, NASDAQ с отличием в качестве компаний. Компании, не имеющие возможность разместиться на больших площадках (из-за доходов или темных пятен в своей истории), но желающие сделать публичное размещение вынуждены идти на ОТС. Стоимость большинства компаний от 10 центов и выше.

Практически полное отсутствие HFT ботов в стакане, что напоминает рынок 70-80х годов, когда в стакане реальные люди и заявки, в отличии от ботов на NYSE и NASDAQ. Это главное преимущество внебиржевых рынков. В данной статье, мы разберем основные плюсы и минусы торговли ОТС.

Плавность движения

Всем известные шипы или выносы трейдеров это обычное явление на больших площадках. На ОТС такое редкость. Если вы откроете графики компаний внебиржевых рынков, то увидите плавное движение цены. Сказывается плотность ликвидности (если акция в игре), слаженная работа маркет-мейкеров и отсутствие эмоциональных всплесков участников рынка.

Трейдеру важно иметь хороший вход в акцию с меньшим шансом выноса по стопу. На ОТС такая возможность есть. Выносы и шипы цен присутствуют, но только в моменты сильного ажиотажа толпы, в обычное время это редкость.

Непрофессиональная публика

Множество трейдеров приходят на ОТС из-за возможности сделать 50 и более процентов депозита в короткие сроки. Сказано это тем, что акции ОТС легко вырастают и падают по сотни процентов в день. Мало кто может похвастаться такими движениями на больших площадках.

Соответственно, трейдеры видят данное преимущество и идут на ОТС, в большинстве случаев это вызвано жадностью быстро сколотить деньги не напрягаясь. Сюда же и притягивает непрофессиональных трейдеров новичков. Эмоции и действия таких участников легко читаемые, а торговля против них самое лучшее о чем может мечтать трейдер со стажем.

Легко читаемый Level2

Как было сказано выше, непрофессиональная публика легко поддается эмоциям и выдает свои действия. Такую публику легко увидеть в стакане. Их заявки становятся цепной реакцией сильных движений. Важно лишь успевать реагировать на очередной импульс и входить в сделку при усилении плотностей в левеле2.

Айсберги, крупные заявки, маркет-мейкеры, соотношение спроса/предложения, ажиотажа толпы и многое другое легко понятно в стакане.

Большие движения в процентном выражении

Из-за нехватки ликвидности и ажиотажа толпы, акции вырастают и падают на десятки процентов. Для больших площадок это редкость, для ОТС же это ежедневная рутина вызванная множеством катализаторов. Нужно помнить о рисках и входить в сделку в соответствиях с размеров депозита даже если акции предоставляют потенциала на десятки процентов роста. Часто рост связан из-за шортистов которые не успевают выйти и кидают заявки на выход по любым ценам.

Исполнения ордеров маркет-мейкерами

Отличие внебиржевого рынка от больших площадок, это в структуре исполнения. Отправляя заявку на ОТС, ордер ожидает исполнения маркет-мейкером. Отсюда слово “внебиржевой” то есть покупка либо продажи акций вне биржи. Данное кардинальное различие дает как преимущество, так и недостатки.

Требуется время для исполнения маркет-мейкером сделки. Происходит накопление ордеров. Если цена начинается ускоряться, то заявки не успевают исполняться и образуется нехватка нужной ликвидностью. Понимая это, можно торговать опережая данное событие либо использую редкую ECN ARCA.

Почти все ECN через которые вы будете торговать, тормозят! Вы кидаете заявки, но исполнения не происходит. Кто торгует ОТС, поймет о чем мы. Но у нас есть возможность торговли на ОТС через рыночный центр АРКА. Данная возможность большая редкость и сильное преимущество по сравнению с другими рыночными центрами. Отправляя АРКА вы моментально получаете исполнение, вы входите и выходите из сделки максимально быстро, в отличии от других участников, которые только пытаются выйти или войти при этом теряя время.

Множество манипуляций

В связи с тем, что множество компаний пред-банкротных, почти все компании хотят взрывного роста и увеличения стоимости своих акций. Манипуляции выражаются в подтасовке новостей, цифр, обещаний, покупкой промо-акций и других видов. Заранее понимая, что хотят сделать инсайдеры, трейдер легко заработает в отличии от ведомой толпы.

Отмена заявок

Большой минус торговли ОТС это отмена отправленного ордера. В ситуации сильного импульса заявка отменяется от 1 минуты и больше. Как сказано выше, в нашей ситуации мы имеем ecn ARCA, исполнение и отмена которого происходит моментально.

Сложность выхода

В случае резких движений цены есть шанс не успеть выйти по нужным ценам. Трейдер на ОТС практически всегда должен торговать на опережение (иначе уже будет поздно входить либо выходить, да и может не получится и придется догонять цену).

Нестандартные ECN

Рыночные центры внебиржевого рынка полностью отличаются от тех, которые на NYSE и NASDAQ. NITE, SHCB, TDCM, ETRD, VERT и другие ecn на внебиржевом рынке. У каждого рыночного центра, на практике, множество отличий исполнения и функции. Если на больших площадках вы можете снимать и добавлять ликвидность получая рибейты, то на ОТС нет рибейтов и не часто можно встретить рыночные центры которые раутят на другие ecn.

Отсутствие стопов

Важный момент для торговли это стоп-ордера. На ОТС отсутствует возможность выставления стопов практически у всех брокеров. Есть исключения, но они редки. Если на больших площадках вы выставите стоп, он исполнится не испытывая никаких затруднений. На ОТС так не получится и придётся в ручную выставлять лимитные заявки.

smart-lab.ru

Внебиржевой рынок ценных бумаг в России и в мире

Внебиржевой рынок ценных бумаг это финансовое пространство за пределами биржи, где совершаются сделки с акциями и облигациями, не удовлетворяющими жестким правилам биржевого листинга. Другими словами, это организованная система, в которой можно купить или продать ценные бумаги компаний, чьи масштабы пока не соответствуют суровым биржевым стандартам.

Внебиржевой рынок ценных бумаг является своеобразным «инкубатором», в котором «выращиваются» акции небольших компаний, переходящие со временем на биржу.

Ключевым отличием внебиржевого рынка от биржевого является отсутствие централизации, т.е. нет единого центра, который управляет всеми аспектами внебиржевой деятельности. По сути это географически рассредоточенная взаимосвязанная сеть дилеров, которые проводят транзакции с ценными бумагами через специальные информационные системы.

Главной особенностью внебиржевой системы является порядок ценообразования. Если на бирже абсолютно все клиентские заявки «стекаются» в одно место, после чего покупатели и продавцы сводятся между собой, то на внебиржевом рынке сделка происходит между клиентом и конкретным дилером (который покупает акции за свой счет, а клиенту реализует по более высокой цене, зарабатывая так называемый спрэд). Цены биржевого рынка общедоступны для всего рынка сразу и официально фиксируются после совершения транзакции, а вне биржи цена известна только тому дилеру, у которого состоялась сделка.

Главной особенностью внебиржевой системы является порядок ценообразования. Если на бирже абсолютно все клиентские заявки «стекаются» в одно место, после чего покупатели и продавцы сводятся между собой, то на внебиржевом рынке сделка происходит между клиентом и конкретным дилером (который покупает акции за свой счет, а клиенту реализует по более высокой цене, зарабатывая так называемый спрэд). Цены биржевого рынка общедоступны для всего рынка сразу и официально фиксируются после совершения транзакции, а вне биржи цена известна только тому дилеру, у которого состоялась сделка.

В разных странах масштабы внебиржевого рынка различны, так в США он практически эквивалентен объемам торгов центральной биржи NYSE, в Японии вне биржи обращается очень маленькое количество ценных бумаг, по сравнению с биржевыми торгами. В России оборот вне биржи в разы превышает объемы биржевых площадок.

Американский внебиржевой рынок ценных бумаг

Изначально крупнейшей внебиржевой площадкой США была система NASDAQ (которая с 2006 года стала полноценной биржей). Создавалась она с целью объединения дилеров по всей стране. В системе были предусмотрены условия для высокоскоростной автоматизированной торговли акциями компаний, не «дотягивающими» до уровня биржи.

Сейчас внебиржевыми системами США являются OTC Markets Group и ступенью выше OTC Bulletin Board. OTC Markets Group отражает котировки дилеров/брокеров для акций внебиржевого рынка OTC, правила добавления акций в систему весьма «мягкие» (их цель скорее познакомить потенциальных инвесторов с данными организациями).

OTC Bulletin Board предусматривает чуть более жесткие требования для компаний, добавивших свои акции в данную систему, а именно, они обязаны проводить аудит и регулярно отчитываться по итогам деятельности в надзорные органы США.

Российский внебиржевой рынок ценных бумаг РТС Board

В РФ крупнейшей внебиржевой структурой является RTS Board, в которой представлено порядка 1200 акций более 900 эмитентов. Система призвана публиковать цены, по которым инвестор МОЖЕТ совершить сделку, но без твердого обязательства провести транзакцию именно по этой цене (т.н. индикативная котировка), т.е. котировка по данным инструментам не является публично признаваемой (рыночная цена и рыночная капитализация в данном случае не рассчитывается).

Благодаря RTS Board частные инвесторы могут «познакомиться» с потенциально перспективными компаниями, а также купить их акции на ранней стадии обращения, пока они еще не торгуются на бирже (примеры удачных «стартов» Башнефть, ТНК-ВР Холдинг). Помимо этого на внебиржевом рынке RTS Board представлена широкая линейка отраслей экономики (промышленность, потребление, финансовые сервисы, электроэнергетика, ЖКХ, коммуникации, информационные технологии), что позволяет создавать высоко диверсифицированные инвестиционные портфели.

Для эмитентов площадка RTS Board является отличным инструментом привлечения внимания инвесторов, а также первоначального повышения ликвидности своих акций. Стоит отметить, что акции в данном случае не проходят листинг, а просто добавляются в систему (на основании заявления и соответствия каким-то минимальным требованиям).

Внебиржевой рынок ценных бумаг в России также имеет немало проблем, львиная доля рынка (около 60%) находится в «тени», т.к. брокеры заводят все меньше и меньше сделок в систему. По этой причине у частного инвестора нет четкого понимания о реальном уровне цен на те или иные акции.

Помимо этого наблюдается высокая непрозрачность рынка, ввиду отсутствия полноценной аналитической и информационной поддержки со стороны ведущих инвестиционных компаний и банков. Следствием информационной непрозрачности является низкая ликвидность торгуемых инструментов.

Официальный сайт площадки RTS Board находится по соответствующей ссылке, раздел Внебиржевой рынок ценных бумаг. На сайте можно найти исчерпывающий перечень инструментов, торгуемых в данной системе (раздел “Инструменты”), а также информацию о текущих котировках, расчетных ценах и объемах сделок (все это есть в разделе “Статистика”).

stock-list.ru

Что такое внебиржевой рынок | Биржевой навигатор

Внебиржевой рынок – это финансовое пространство вне биржи, на котором обращаются такие инструменты как акции и облигации, не прошедшие листинг на бирже, а также форварды, внебиржевые опционы и др.

Внебиржевой рынок по своей сути децентрализован, т.е. он не имеет единого центра, куда стекается вся информация о ценах, достигнутых сторонами в процессе сделки. Помимо этого на таком рынке нет органа, который бы контролировал и регулировал деятельность всех участников торгового процесса.

Внебиржевой рынок может быть организованным и неорганизованным. На неорганизованном рынке сделки совершаются без соблюдения участниками каких-либо правил, т.е. они фактически приравниваются к индивидуальным. Торговля здесь происходит кустарно, стихийно, цены при этом нигде не фиксируются.

Сравнить его можно с рынком недвижимости, где стороны напрямую друг с другом достигают договоренности о цене, по которой состоится купля-продажа. Т.е. сделки совершаются в индивидуальном порядке, они, по сути, не стандартизированы, и поэтому условия одной транзакции могут отличаться от условий по другой.

Примером внебиржевого неорганизованного рынка могут служить сделки между частным лицом и брокером, когда последний выкупает у физлица акции, котирующиеся на бирже (скупка акций РАО ЕЭС или каких-то иных низко-ликвидных бумаг). Другим примером могут быть соглашения между инвестором и компанией-эмитентом, реализующим свои акции вне биржи (т.е. когда эмитент размещает акции, не прошедшие биржевой листинг, среди индивидуальных инвесторов).

Организованный внебиржевой рынок

Такой рынок отличается наличием некоторых правил, которые не так суровы по сравнению с правилами биржи. Здесь, так же как и на бирже, торги проводятся через специализированные телекоммуникационные программы, где предусмотрена система сбора клиентских заявок, а торги проводятся в форме гласного аукциона.

Такие сети (представленные в виде отдельных дилеров или брокеров) менее формальны и часто отлично организованы, но таких сетей на рынке может быть огромное множество, и при этом единого центра, объединяющего всех этих дилеров, не существует.

В отличие от бирж на внебиржевом организованном рынке цены фиксируются в рамках только одного дилера (или брокера), другими словами, клиенту не доступна информация о ценах, которые были достигнуты у других дилеров, а значит и торговать он сможет только по той цене, которую установит для него дилер (совершить сделку по цене другого дилера клиент не сможет).

Внебиржевой рынок на примере

Самым ярким примером организованного внебиржевого рынка является FOREX. Брокеры FOREX-рынка выступают в качестве маркет-мейкеров по тем инструментам, которые они предлагают своим клиентам, т.е. они самостоятельно устанавливают цены на те валюты, котировки которых поддерживают.

Покупая и продавая валюту, клиент фактически совершает сделку «внутри» брокера, не выходя на «большой» внебиржевой рынок. В свою очередь дилеры (или брокеры рынка ФОРЕКС) могут обмениваться информацией о ценах, достигнутых внутри их компаний, а также имеют возможность проводить сделки между собой.

В связи с тем, что цены публично нигде не фиксируются, а контролирующего органа, по сути, нет (есть только правила самого дилера), очень часто недобросовестные Forex-брокеры «подстраивают» цены внутри своей компании не в пользу клиента, преследуя цель обыграть его.

Ввиду того, что сделки заключаются внутри брокерской компании, доход от таких операций получает тоже брокер (а не другой контрагент, как это происходит на бирже). Именно по данной причине возникло такое понятие как FOREX-кухня, на которой физлицо априори проигрывает.

Еще один внебиржевой рынок организованного типа – это РТС Board, где котируются акции компаний, не удовлетворяющих жестким правилам биржевого листинга. В данном случае ограничения для компаний более мягкие, однако они все-таки есть, и не все организации могут им соответствовать.

stock-list.ru

Как торговать на внебиржевом рынке. Разбор системы RTS Board.

Всем привет!

Многие частные инвесторы часто спрашивают: «что же такое внебиржевой рынок и как торговать на RTS Board?». Найти подробную информацию в интернете, в печатных изданиях довольно сложно. Интерес же с каждым годом к данным видам торгам постоянно растет, но торговать люди так и не начинают. Связано это больше с тем, что многие не знают, как все же работать с этим рынком.

Что же такое RTS Board?

RTS Board — информационная система, предназначенная для индикативного котирования ценных бумаг, не допущенных к торгам в РТС. Задача системы — обратить внимание инвесторов на перспективные ценные бумаги.Ценные бумаги, включенные в Список инструментов RTS Board, не являются публично обращаемыми на торгах фондовой биржи. Котировки по данным ценным бумагам не являются признаваемыми, а расчеты рыночной цены и рыночной капитализации по ним не проводятся.

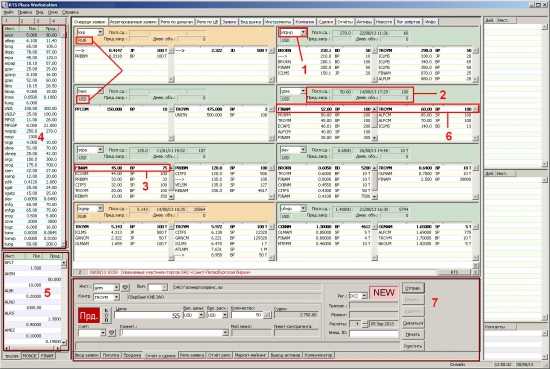

Структура RTS Board

Как же выглядит данная система?

Для профессиональных участников рынка ценных бумаг существует программа RTS PLAZA, которая предоставляет доступ к информационной системе RTS Board. В ней можно следить за котировками ценных бумаг и за ходом торгов.

Основные показатели:

1 – тиккер эмитента (краткое название котируемых инструментов)2 – окно, где отображаются последняя заведенная сделка (цена, дата, объем)

3 – код участника торговой системы RTS Board

4 – текущая таблица параметров

5 – таблица с тиккерами эмитентов и их котировками, которые выставил проф. участник

6 – спрос и предложение

7 – вид валюты, в которой рассчитаны цены в стакане.

Отдельно опишу торговый стакан в RTS PLAZA:

Первое, что мы видим тиккер эмитента, например в данном случае это gzes (тиккер компании ОАО «Газэнергосервис»). Далее, цена последней сделки, дата и количество акций. В красных квадратах показано спрос (Bid) и предложение (Offer). В каждом из которых указаны: код проф. участника, цена, валюта расчета и вид поставки, а так же количество акций.

На сайте РТС Вы так же сможете посмотреть котировки, но выглядеть они будут иным образом:

____________________________________________________________

Не так страшен черт, как его малюют.

Как же происходит сделка на внебиржевом рынке, как обычный частный инвестор может купить акции?На самом деле не все так сложно, как многие полагают.

Для примера возьмем простую ситуацию:

Допустим, я хочу купить себе акции компании ОАО «Газэнергосервис». Существует несколько вариантов совершения сделки.

Первое и самое простое — необходимо позвонить своему трейдеру и дать ему торговое поручение. Выглядит это примерно так: «Хочу купить gzes (ОАО «Газэнергосервис») по цене 57$ в количестве 100 штук». В этом случае трейдер выставит Вашу заявку в стакан RTS PLAZA и Вам придется ждать пока кто-то из проф. участников не продаст Вам акции по данной цене. Основной минус здесь в том, что большинство акций имеет слабую ликвидность, и ждать свою цену можно довольно долгое время.

Второй вариант — работать через голосового брокера («площадку»). Существуют организации, в задачу которых входит находить лучшие цены и сводить контрагентов для заключения внебиржевых сделок. Большой плюс работы через данные организации состоит в том, что площадка имеет связь одновременно с большинством проф. участников. Знает кто из проф. участников что покупает и что продает. Площадка формирует рынок внутри спрэда стакана. Поэтому цены, которые видны в стакане, не всегда самые лучшие по которым можно купить или продать акции.

____________________________________________________________

Основные площадки, которые работают на РФР: Хэлп корпус, Premex, ADIX и т.д. (Стандартная комиссия площадки от сделки составляет примерно 25-50$).

В данном варианте инвестор сам звонит на площадку и дает в работу торговую заявку. Площадка со своей стороны находят оптимальную цену. Если цена Вас устроила, то Вы заключаете сделку. Площадка сообщает Вам название контрагента, после чего вы звоните своему трейдеру и говорите, что вы купили акции той или иной компании. Трейдер обязан принять эту заявку, позвонить контрагенту и голосом подтвердить цену, объем, валюту платежа, вид поставки и наименование компании, которую купили.

Как только сделка произошла, бэк-офис брокерской компании на следующий день заключает договор купли\продажи и только через несколько дней акция приходит к Вам на счет.

Все внебиржевые сделки проходят в режиме РПС (режим переговорных сделок).

Стоит упоминать о видах поставок ценных бумаг.

Как только вы купили или продали акцию, актив или деньги смогут прийти к Вам на счет только через несколько дней.

Поставка бывает трех видов:

1) «ППП» — поставка против платежа. Оплата и поставка ЦБ происходит в один день. Стандартная поставка — 3 дня.

2) «Предпоставка». В данном случае сначала поставляется ЦБ, только потом происходит оплата. Стандартная поставка «3 + 2», т.е. три для на поставку ЦБ и 2 дня на оплату.

3) «Предоплата». Сначала происходит оплата по договору, только потом происходит поставка ЦБ. Стандартная поставка «2+3», т.е. 2 дня на оплату и 3 дня на поставку ЦБ.

Сделки можно совершать как за рубли, так и за доллары.

Поэтому, когда вы даете свою заявку трейдеру или площадке, обязательно надо уточнить, за какую валюты Вы покупаете или продаете ЦБ, и какой вид поставки вы будете использовать.

____________________________________________________________

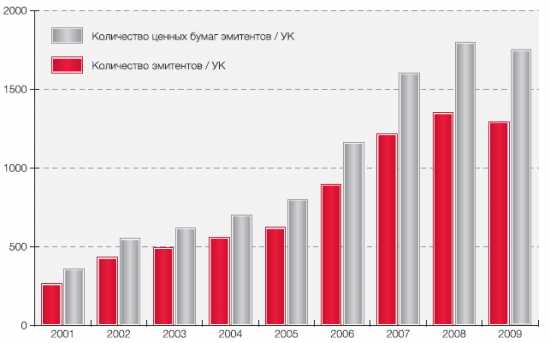

Немного статистики RTS Board

ДИНАМИКА КОЛИЧЕСТВА ЦЕННЫХ БУМАГ И ЭМИТЕНТОВ, ВКЛЮЧЕННЫХ В RTS BOARD (данные правда старые, все что смог найти)

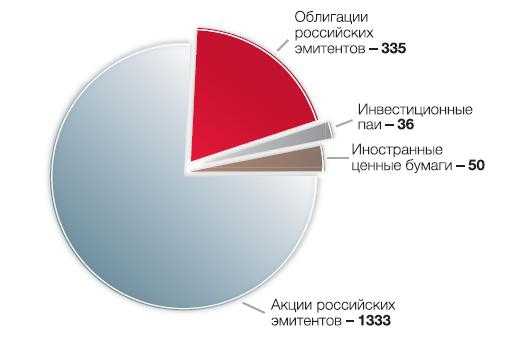

СТРУКТУРА RTS BOARD ПО ВИДАМ ЦЕННЫХ БУМАГ, ВКЛЮЧЕННЫХ В СИСТЕМУ НА 31.12.2009

Всем спасибо

© Фомичев Кирилл

smart-lab.ru